-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

两票制影响短期业绩,积极推进业务转型

两票制影响短期业绩,积极推进业务转型

-

下载次数:

1108 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2018-08-22

-

页数:

11页

中心思想

业绩转型与多元化战略驱动增长

海南海药(000566)在2018年上半年展现出强劲的业绩复苏态势,营业收入同比增长51.1%,归母净利润同比增长31.6%。尽管“两票制”政策短期内导致销售费用率大幅提升,影响了扣非归母净利润,但公司通过积极调整销售模式,并持续推进业务转型,已初步形成了集药品研发制造、生物医药、医疗器械、互联网医疗及医疗服务于一体的大健康产业平台。这一战略转型,结合传统制药业务的产业链优势和对奇力制药的收购,以及在创新药和CAR-T等前沿生物技术领域的深度布局,共同构成了公司未来长期增长的核心驱动力。

创新与并购并举,奠定长期发展基石

公司不仅巩固了其在传统制药领域的产业链优势,通过收购奇力制药进一步增强了产品组合和现金流稳定性,更前瞻性地布局了高增长潜力的创新药和细胞免疫治疗领域。参股的中国抗体已有多个创新药进入临床后期阶段,并积极推动港股上市;同时,与优卡迪合作布局CAR-T疗法,有望在肿瘤治疗这一前沿领域取得突破。这些多元化的战略举措,特别是对创新研发和高科技医疗服务的投入,预示着海南海药正从传统药企向综合性大健康平台加速转型,为公司带来了显著的长期增长空间和市场竞争力。

主要内容

传统业务稳健发展与并购整合效应

海南海药作为一家深耕医药领域的企业,其传统主营业务涵盖药品和原料药的研发与制造。自2011年起,公司通过增资扩股上海生特力布局人工耳蜗,并随后采取外延并购与自设平台相结合的方式,积极拓展医疗健康产业链,逐步构建起药品研发制造、生物医药、医疗器械、互联网医疗及医疗服务等多元化业务板块。数据显示,公司91%至97%的收入来源于医药业务,主要产品包括头孢制剂系列、肠胃药系列、肿瘤药系列以及原料药和中间体系列。

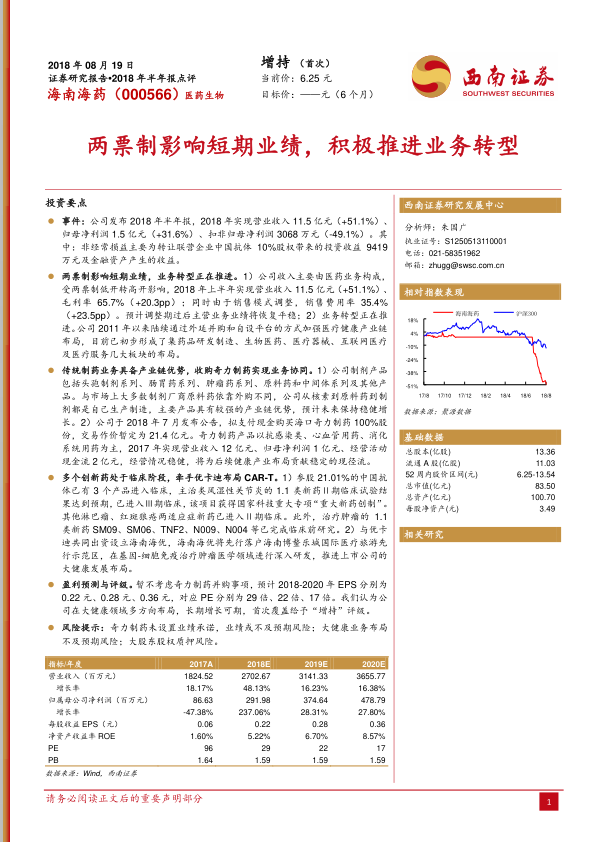

在财务表现方面,公司营业收入在2010年至2017年间,除2016年因渠道管理问题导致紫杉醇销售受挫而出现负增长外,其余年份均保持约20%的稳健增长。2017年,受“两票制”政策低开转高开的影响,公司营业收入达到18.25亿元,同比增长18.17%。然而,由于销售模式调整导致销售费用大幅攀升,同期归母净利润为86.63百万元,同比下降47.38%,扣非归母净利润更是下降49.1%,体现出政策调整对短期盈利能力的冲击。进入2018年上半年,公司业绩显著回升,实现营业收入11.5亿元,同比增长51.1%,归母净利润1.5亿元,同比增长31.6%,显示出渠道调整后的强劲复苏态势。毛利率也从2017年的48.11%提升至2018年上半年的65.7%,但销售费用率也同步从2017年的26.43%大幅上升至2018年上半年的35.4%,反映了“两票制”下销售模式转变的直接影响。

在传统制药业务方面,海南海药具备独特的产业链优势。与市场上大多数制剂厂商原料药依赖外购不同,公司实现了从核素到原料药再到制剂的全链条自主生产制造,这赋予了其主要产品如头孢制剂系列、肠胃药系列等较强的成本控制和质量保障能力。普药及头孢类产品是公司制剂业务的主要收入来源,2017年占公司总收入的约80%,在剔除2016年渠道调整和2017年“两票制”影响后,其增速通常保持在20%左右,毛利率也稳定在30%以上的较高水平。此外,肠胃康、紫杉醇等新特药在2017年贡献了1.7亿元的收入,随着各省新标的执行和公司销售推广的深入,预计未来将实现稳步增长。

为进一步增强业务协同和市场竞争力,海南海药于2018年7月公告,拟以21.4亿元现金收购海口奇力制药有限公司100%股权。奇力制药是一家经营稳健的制药企业,其产品线以抗感染类、心血管系统用药和消化系统用药为主,销售网络已覆盖广东、海南、河北、辽宁、浙江、安徽、黑龙江、江苏等全国多个省份及城市。2017年,奇力制药实现营业收入12亿元,其中抗感染用药贡献7.4亿元,心血管系统用药3.8亿元,消化系统用药6855万元。其核心品种如注射用头孢曲松钠他唑巴坦钠、注射用头孢哌酮钠他唑巴坦钠和注射用磷酸肌酸钠,在2017年分别实现了3.1亿元、2.2亿元和3.1亿元的收入。奇力制药在2017年实现归母净利润1亿元,经营活动现金流2亿元,其稳定的经营状况和现金流将为海南海药后续的大健康产业布局提供有力支撑,实现显著的业务协同效应。

创新药与前沿生物技术领域的战略突破

在创新药研发方面,海南海药通过参股中国抗体制药有限公司,积极布局生物医药前沿领域。公司于2013年1月收购中国抗体40%股权,尽管在2018年5月转让了10%股权,但仍持有21.01%的股份,并持续关注其发展。中国抗体由梁瑞安博士领军,在创新药研发方面取得了显著进展。目前,中国抗体已有3个产品进入临床试验阶段:主治类风湿性关节炎的1.1类新药已完成Ⅱ期临床试验并达到预期结果,现已进入Ⅲ期临床,该项目还获得了国家科技重大专项“重大新药创制”的支持;此外,针对淋巴瘤和红斑狼疮的两款新药也已进入Ⅱ期临床。同时,治疗肿瘤的1.1类新药SM09、SM06、TNF2、N009、N004等也已完成临床前研究,展现出丰富的研发管线。中国抗体目前正在积极推动港股上市,有望通过资本市场进一步加速其创新药的研发和商业化进程。

更具前瞻性的是,海南海药积极牵手上海优卡迪生物医药科技有限公司,共同布局基因-细胞免疫治疗肿瘤医学领域,特别是CAR-T疗法。2018年4月,海南海药投资的控股子公司博鳌国医汇与优卡迪共同出资设立了海南海优,其中博鳌国医汇出资4000万元持有海南海优80%的股权。海南海优将先行落户海南博鳌乐城国际医疗旅游先行示范区,专注于基因-细胞免疫治疗肿瘤医学的深入研发,以此推进上市公司在大健康领域的发展布局。优卡迪成立于2015年2月,是国内CAR-T领域的领军企业之一,与宾夕法尼亚大学Carl June团队以及国内多家著名大型三甲医院血液科临床研究中心建立了合作关系。截至目前,优卡迪已完成近300例血液肿瘤CAR-T临床研究案例,并取得了与国际临床试验报道相一致的预期疗效。

优卡迪已申报了四个CAR-T产品受理号,适应症涵盖CD19阳性中枢神经系统白血病(CNSL)、CD19阳性急性B淋巴细胞白血病(ALL)、CD19阳性复发、难治恶性淋巴瘤非霍奇金淋巴瘤以及CD269阳性多发性骨髓瘤(MM)。其中,针对CD19靶点的产品(CXSL1800005和CXSL1800006)具有较高的市场潜力和获批可能性。考虑到国际上诺华(2017年8月获批)和Kite(2017年10月获批)已有以CD19为靶点的同类药物上市,分别用于治疗急性B淋巴细胞白血病和大B细胞淋巴瘤,且定价高达47.5万美元和37.3万美元,优卡迪的CD19靶点产品在监管审批方面具有“安全审慎”的优势,有望率先获得批准,为公司带来巨大的市场机遇。

在盈利预测与估值方面,西南证券基于关键假设(医药行业增速约10%,2018年公司开票模式由低开转高开导致毛利率大幅提升),对海南海药的未来业绩进行了预测。预计2018年至2020年,公司营业收入将分别达到27.03亿元、31.41亿元和36.56亿元,同比增长48.13%、16.23%和16.38%。归属于母公司净利润预计分别为2.92亿元、3.75亿元和4.79亿元,同比增长237.06%、28.31%和27.80%。对应的每股收益(EPS)分别为0.22元、0.28元和0.36元。在估值方面,通过选取现代制药、鲁抗医药和安科生物等可比公司进行分析,可比公司2018年平均市盈率(PE)为32倍。根据预测,海南海药2018年PE为29倍,低于行业平均水平。鉴于公司在大健康领域的多方向布局和长期增长潜力,西南证券首次覆盖给予“增持”评级。然而,报告也提示了潜在风险,包括奇力制药未设置业绩承诺可能导致业绩不及预期、大健康业务布局不及预期以及大股东股权质押风险。

总结

海南海药(000566)在2018年上半年展现出显著的业绩复苏,营业收入和归母净利润均实现大幅增长,这得益于公司积极适应“两票制”政策并调整销售模式。公司正加速向综合性大健康产业平台转型,通过巩固传统制药业务的产业链优势,并战略性收购奇力制药以增强产品组合和现金流。同时,公司前瞻性地布局创新药研发,参股中国抗体并推动其创新药进入临床后期,以及与优卡迪合作进军CAR-T细胞免疫治疗这一前沿领域,有望在未来贡献新的增长极。尽管面临政策调整带来的短期费用压力和潜在的业务布局风险,但公司多元化的战略布局和在创新领域的突破,为其带来了可观的长期增长潜力和市场竞争力,因此获得了“增持”评级。

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

-

驱动基因阴性NSCLC专题:下一代治疗范式:双抗、IO+ADC

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业研究:多品种涨价,涨价/通胀后成为主线

- 氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

- 医药日报:Zongertinib获FDA加速批准

- 医药行业周报:医药供给端变量增加

- 医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

- 公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

- 基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

- 化工行业周报:国际油价上涨,TDI、黄磷价格上涨

- 基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

- 医药健康行业研究:创新器械进入加速新阶段,看好国产龙头发展机遇

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送