-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

逐渐复苏,业绩实现超预期增长

逐渐复苏,业绩实现超预期增长

-

下载次数:

859 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2022-10-27

-

页数:

4页

健民集团(600976)

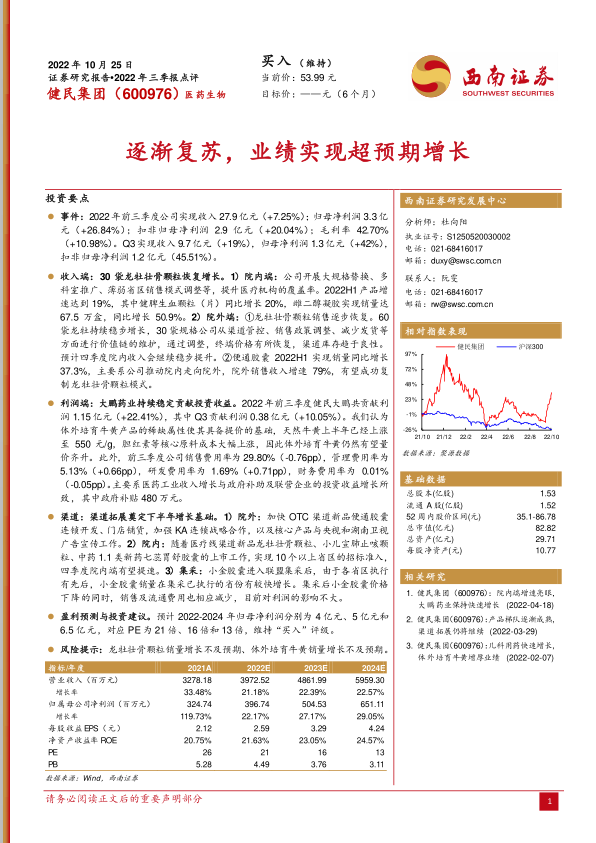

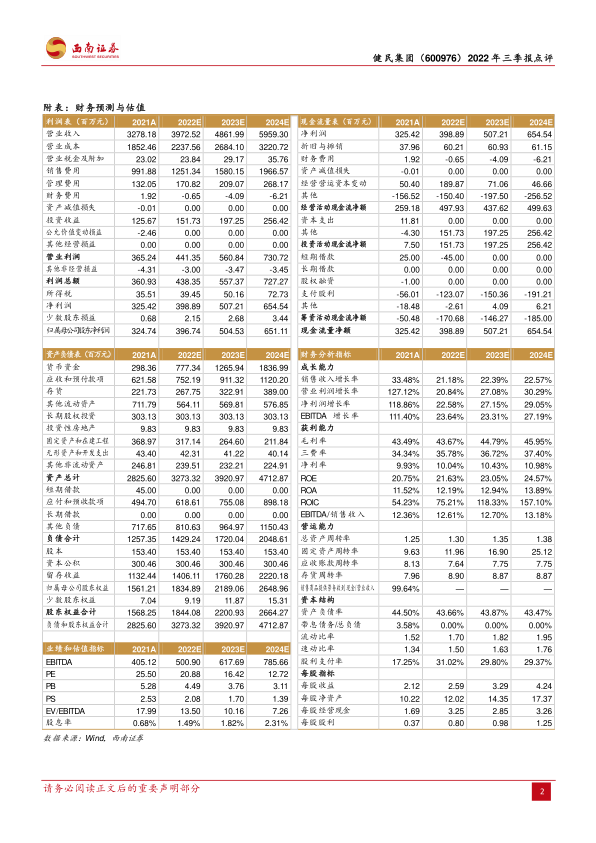

事件:2022年前三季度公司实现收入27.9亿元(+7.25%);归母净利润3.3亿元(+26.84%);扣非归母净利润2.9亿元(+20.04%);毛利率42.70%(+10.98%)。Q3实现收入9.7亿元(+19%),归母净利润1.3亿元(+42%),扣非归母净利润1.2亿元(45.51%)。

收入端:30袋龙牡壮骨颗粒恢复增长。1)院内端:公司开展大规格替换、多科室推广、薄弱省区销售模式调整等,提升医疗机构的覆盖率。2022H1产品增速达到19%,其中健脾生血颗粒(片)同比增长20%,雌二醇凝胶实现销量达67.5万盒,同比增长50.9%。2)院外端:①龙牡壮骨颗粒销售逐步恢复。60袋龙牡持续稳步增长,30袋规格公司从渠道管控、销售政策调整、减少发货等方面进行价值链的维护,通过调整,终端价格有所恢复,渠道库存趋于良性。预计四季度院内收入会继续稳步提升。②便通胶囊2022H1实现销量同比增长37.3%,主要系公司推动院内走向院外,院外销售收入增速79%,有望成功复制龙牡壮骨颗粒模式。

利润端:大鹏药业持续稳定贡献投资收益。2022年前三季度健民大鹏共贡献利润1.15亿元(+22.41%),其中Q3贡献利润0.38亿元(+10.05%)。我们认为体外培育牛黄产品的稀缺属性使其具备提价的基础,天然牛黄上半年已经上涨至550元/g,胆红素等核心原料成本大幅上涨,因此体外培育牛黄仍然有望量价齐升。此外,前三季度公司销售费用率为29.80%(-0.76pp),管理费用率为5.13%(+0.66pp),研发费用率为1.69%(+0.71pp),财务费用率为0.01%(-0.05pp)。主要系医药工业收入增长与政府补助及联营企业的投资收益增长所致,其中政府补贴480万元。

渠道:渠道拓展奠定下半年增长基础。1)院外:加快OTC渠道新品便通胶囊连锁开发、门店铺货,加强KA连锁战略合作,以及核心产品与央视和湖南卫视广告宣传工作。2)院内:随着医疗线渠道新品龙牡壮骨颗粒、小儿宣肺止咳颗粒、中药1.1类新药七蕊胃舒胶囊的上市工作,实现10个以上省区的招标准入,四季度院内端有望提速。3)集采:小金胶囊进入联盟集采后,由于各省区执行有先后,小金胶囊销量在集采已执行的省份有较快增长。集采后小金胶囊价格下降的同时,销售及流通费用也相应减少,目前对利润的影响不大。

盈利预测与投资建议。预计2022-2024年归母净利润分别为4亿元、5亿元和6.5亿元,对应PE为21倍、16倍和13倍,维持“买入”评级。

风险提示:龙牡壮骨颗粒销量增长不及预期、体外培育牛黄销量增长不及预期。

中心思想

本报告对健民集团(600976)2022年三季报进行了点评,核心观点如下:

- 业绩超预期增长: 公司前三季度及第三季度营收和净利润均实现显著增长,盈利能力提升。

- 产品与渠道双轮驱动: 龙牡壮骨颗粒等核心产品销售恢复增长,院外渠道拓展成效显著,为未来增长奠定基础。

- 维持“买入”评级: 预计公司未来三年业绩将保持快速增长,维持“买入”评级。

业绩增长与盈利能力提升

健民集团2022年前三季度业绩表现亮眼,收入和利润均实现稳健增长,超出市场预期。这主要得益于公司在产品销售和渠道拓展方面的积极举措。

核心产品与渠道拓展

报告强调了龙牡壮骨颗粒等核心产品的销售恢复增长,以及院外渠道拓展对业绩的积极影响。公司通过调整销售策略、加强渠道合作等方式,有效提升了市场覆盖率和销售额。

主要内容

-

事件: 公司发布2022年三季报,前三季度实现收入27.9亿元(+7.25%),归母净利润3.3亿元(+26.84%)。Q3实现收入9.7亿元(+19%),归母净利润1.3亿元(+42%)。

-

收入端:30袋龙牡壮骨颗粒恢复增长

- 院内端: 通过大规格替换、科室推广等方式,提升医疗机构覆盖率,H1产品增速达19%,健脾生血颗粒(片)同比增长20%,雌二醇凝胶销量同比增长50.9%。

- 院外端: 60袋龙牡持续稳步增长,30袋规格通过渠道管控、销售政策调整等方式维护价值链,终端价格有所恢复,渠道库存趋于良性。便通胶囊H1销量同比增长97%,有望复制龙牡壮骨颗粒模式。

-

利润端:大鹏药业持续稳定贡献投资收益

- 健民大鹏前三季度贡献利润1.15亿元(+22.41%),其中Q3贡献利润0.38亿元(+10.05%)。体外培育牛黄具备提价基础,天然牛黄上半年已上涨至550元/g,体外培育牛黄有望量价齐升。前三季度销售费用率下降,管理费用率和研发费用率略有上升。

-

渠道:渠道拓展奠定下半年增长基础

- 院外: 加快OTC渠道新品便通胶囊连锁开发、门店铺货,加强KA连锁战略合作,以及核心产品广告宣传。

- 院内: 随着新品上市和招标准入,四季度院内端有望提速。

- 集采: 小金胶囊进入集采后,销量在已执行省份有较快增长,集采后价格下降的同时,销售及流通费用也相应减少,目前对利润影响不大。

-

盈利预测与投资建议: 预计2022-2024年归母净利润分别为4亿元、5亿元和6.5亿元,对应PE为21倍、16倍和13倍,维持“买入”评级。

-

风险提示: 龙牡壮骨颗粒销量增长不及预期、体外培育牛黄销量增长不及预期。

总结

本报告对健民集团2022年三季报进行了深入分析,认为公司业绩实现超预期增长,主要得益于核心产品销售恢复和渠道拓展的有效推进。大鹏药业的稳定贡献也为公司利润增长提供了有力支撑。维持“买入”评级,并提示了相关风险。

核心产品与渠道拓展的协同效应

健民集团通过核心产品的市场推广和渠道的有效拓展,实现了业绩的显著增长。这种协同效应是公司未来发展的关键驱动力。

盈利能力与投资价值分析

报告对健民集团的盈利能力进行了详细分析,并结合未来业绩预测,认为公司具备较高的投资价值,维持“买入”评级。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送