-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

投资价值分析报告:儿药春天来临,行业领跑打开未来业绩空间

投资价值分析报告:儿药春天来临,行业领跑打开未来业绩空间

-

下载次数:

1685 次

-

发布机构:

华通证券国际有限公司

-

发布日期:

2023-04-04

-

页数:

35页

华特达因(000915)

政策大力支持,儿药行业迎来春天

为鼓励药企加强儿科用药的研发和生产,自2011年开始,我国出台了一系列扶持政策。要求创新药“提质增效”,杜绝同质化仿制。创新药审批速度加快,创新药品种“以价换量”,通过医保谈判纳入医保目录,商业化快速提升。鼓励儿童药企不断加强研发创新,提高药品质量,丰富药品品种。我国儿童药品已进入转型和高质量发展的黄金时期。

疫情下的高增长,奠定疫情退去后更猛烈增长

在我国近三年疫情大背景下,公司营收、净利润仍保持高速增长,子公司达因药业三年间营收、净利润几乎翻了一番,营收从2020年的11.22亿元增长到2022年的20.28亿元,CAGR为34.78%,2022年占上市公司营收的87.18%,成为上市公司主要业绩贡献公司,我们相信疫情退去,公司业绩将迎来更猛烈增长。

消费群体扩大,渗透率+市占率有望进一步提升

伊可新连续十多年同类产品市场占有率第一,在儿科专用药领域具有良好口碑和知名度。自2022年初,公司将伊可新适用年龄从0-3岁调整为0-6岁,目前,伊可新在0-6岁的用药群体中渗透率在7%左右,适用年龄段扩大及三孩政策背景下,新增消费群体为伊可新带来增量空间。除伊可新外,右旋糖酐铁和盖笛欣也是高增长产品。2023年,两项产品收入有望破亿。

强大研发能力造就儿童药产品系列持续丰富

2022年,盐酸托莫西汀口服溶液获得注册批件,注射用盐酸石蒜碱硫酯、水合氯醛栓、盐酸可乐定缓释片等获得药物临床试验批准通知书,未来,公司预计每年上市一至两个产品。目前,公司在15个治疗领域都有布局,产品布局数量最多的是儿童精神类药物,该类药是市场上稀缺产品。

公司盈利预测与估值

预计公司2023-2025年营业收入分别为2,904.67/3,528.53/4,212.01百万元,YOY分别为24.07%/21.48%/19.37%;EPS分别为2.88/3.60/4.34元/股,YOY分别为28.06%/25.20%/20.42%。根据合理估值测算,结合股价催化剂因素,给予公司六个月内目标价为39元/股,给予公司“推荐(首次)”投资评级。

投资风险提示

儿童数量下降风险,集采风险,产品研发不及预期风险等。

中心思想

政策红利与市场扩张驱动儿药行业黄金期

本报告核心观点指出,中国儿药行业正迎来由国家政策大力支持和市场需求持续扩张共同驱动的黄金发展时期。自2011年起,我国出台了一系列旨在鼓励儿科用药研发与生产的扶持政策,强调创新药的“提质增效”,加快审批速度,并通过医保谈判实现“以价换量”,显著提升了创新药的商业化进程。在这一政策背景下,华特达因凭借其核心产品伊可新适用年龄段的扩大(从0-3岁调整至0-6岁)以及三孩政策带来的新增消费群体,获得了广阔的市场增量空间。目前,伊可新在0-6岁用药群体中的渗透率约为7%,显示出巨大的提升潜力。

疫情下逆势增长,奠定未来业绩爆发基础

尽管面临近三年疫情的宏观挑战,华特达因的子公司达因药业仍保持了高速增长态势,其营收和净利润在三年间几乎翻番,营收从2020年的11.22亿元增长到2022年的20.28亿元,复合年均增长率(CAGR)高达34.78%,并在2022年贡献了上市公司总营收的87.18%,成为核心业绩驱动力。这一逆势增长不仅彰显了公司强大的经营韧性,也为疫情退去后门诊恢复和市场需求释放奠定了更猛烈的业绩增长基础。同时,公司持续投入研发,不断丰富儿童药产品系列,目前已在15个治疗领域进行布局,特别是市场上稀缺的儿童精神类药物,进一步巩固了其在儿童健康领域的领先地位。结合报告对公司2023-2025年营业收入和归母净利润的乐观预测,以及当前P/E(TTM)16.19和PEG 0.51的估值水平,报告首次给予华特达因“推荐”的投资评级,并设定六个月内目标价为39元/股,预示其未来股价具有显著上涨空间。

主要内容

儿童医药市场:政策驱动下的巨大潜力与华特达因的战略聚焦

行业现状与发展趋势分析

中国儿童医药行业正经历深刻变革,但“缺医少药”问题依然突出。据全国工商联药业商会数据,国内6,000多家药厂中,专门生产儿科用药的仅10余家,有儿科用药生产部门的企业也仅30余家。北京首都儿科研究所数据显示,我国儿童专用药物剂型与现有药物剂型的比例高达1:59,意味着90%的药品没有适宜儿童的专业剂型。这导致儿童在临床用药时常出现成人药物替代现象,剂量不准确,进而引发无法治愈或毒副作用。2016年《国家药品不良反应监测报告》显示,中国儿童用药不良反应发生率为12.9%,其中新生儿高达24.4%,远高于成人(6.9%)。此外,2021年统计显示,我国儿童药超过90%的产品仅有1个规格,剂型和规格的缺乏尤为严重。从治疗领域看,呼吸系统(38%)、抗感染(23%)及消化系统(17%)用药为主,营养补充剂(9%)和神经系统用药(5%)次之,肿瘤、心血管等特药较少。

为解决上述问题,自2011年起,我国政府出台了一系列鼓励扶持政策,包括将儿童用药短缺问题提升至国家层面(《中国儿童发展纲要(2011-2020年)》),鼓励适宜剂型研发,加快创新药审批,并实行优先审评审批制度。例如,2022年《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》提出对首个批准上市的儿童专用新品种给予最长不超过12个月的市场独占期,进一步激励企业投入儿童药研发。

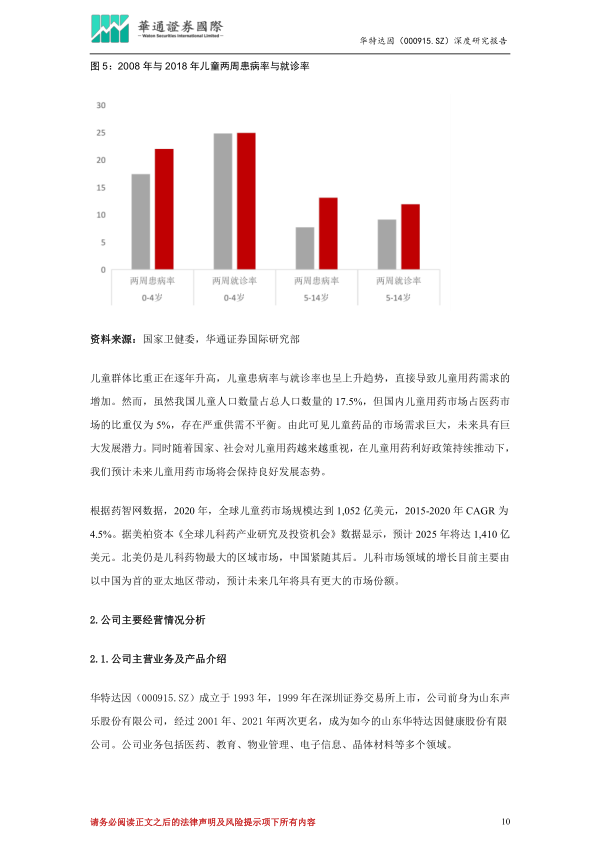

在人口结构方面,国家统计局数据显示,2014年至2021年,我国0-14周岁儿童人口数量呈上升趋势,2021年达到2.47亿人,占中国总人口的17.5%。同时,儿童患病率与就诊率均呈现上升趋势,例如0-4岁幼儿两周患病率从2008年的17.4‰增长到2018年的22‰。尽管儿童人口比重和患病率上升,但国内儿童用药市场仅占医药市场的5%,存在严重的供需不平衡,预示着巨大的市场发展潜力。药智网数据显示,2020年全球儿童药市场规模达到1,052亿美元,预计2025年将达1,410亿美元,其中以中国为首的亚太地区是主要增长驱动力。

公司经营与战略聚焦

华特达因(000915.SZ)成立于1993年,1999年上市,业务多元,涵盖医药、教育、物业管理等。然而,公司正积极调整战略,聚焦医药主业。2022年,公司实现主营业务收入23.41亿元,同比增长15.49%;归母净利润5.27亿元,同比增长38.55%。其中,子公司达因药业贡献了20.41亿元的营收(占上市公司主营业务收入的87.18%)和9.72亿元的净利润(占归属于上市公司股东净利润的96.19%),成为公司业绩增长的核心驱动力。从2018年至2022年,公司营业收入的复合年均增长率(CAGR)为11.29%,归母净利润的CAGR高达41.97%。

公司通过不断优化产业结构,逐步剥离非主业资产,如道路及建筑材料业务、环保产品业务,并计划退出卧龙学校及其他非主业业务(如信息和材料公司),以期将资源集中于儿童医药领域。这一战略调整已初见成效,医药板块的毛利率近几年保持在85%左右,并呈现进一步上升趋势,远高于其他业务板块。2022年公司整体毛利率达到78.57%,随着非主业的进一步剥离,公司整体毛利率有望向达因药业的86.5%看齐。

核心产品与竞争力:市场渗透、研发创新及盈利能力领先

核心产品市场表现与潜力

达因药业的核心产品“伊可新”维生素AD滴剂是公司的主要收入来源,在疫情三年中,其销售增长是达因药业营收和利润的主要贡献,占达因药业收入的86%。伊可新作为中国驰名商标,已连续十多年位居同类产品市场占有率第一。为进一步扩大市场,公司于2022年初将伊可新维生素AD滴剂的适用年龄从0-3岁调整至0-6岁。目前,伊可新在0-1岁出生人口中的渗透率接近30%,但在1-6岁儿童中的渗透率不足5%,综合0-6岁渗透率约为7%,表明其仍有巨大的增长空间。伊可新采用高纯度维生素A和D,以精炼植物油为助溶剂,优化了维生素AD比例(3:1),并采用单剂量包装,提高了用药精准性和便捷性。

维生素A和D缺乏在我国儿童中普遍存在。2019年《中国儿童维生素A、E缺乏与呼吸道感染》显示,0.5-12岁儿童维生素A缺乏率在54.77%至65.54%之间。2021年《中国儿童保健杂志》数据显示,我国3-5岁儿童维生素D不足率为43%。第七次人口普查结果显示,我国4-6岁儿童约有5,297万人,这些普遍的缺乏症需求将为伊可新带来巨大的增量市场。

除了伊可新,达因药业的重点产品也展现出高速增长潜力。伊D新(维生素D滴剂)2022年销售额近2亿元,其选用符合欧洲药典EP10.0标准的植物油,生产线通过澳大利亚TGA国认证,并拥有四项国家专利。伊娃新(右旋糖酐铁颗粒)于2019年上市,2022年销售额为0.55亿元,预计2023年有望突破1亿元。该产品通过矫掩味技术改善了传统铁剂的铁腥味和不良口感,具有溶解性强、易吸收、胃肠刺激小等优点,在国家儿童医学中心的项目评选中被评为口味最佳。鉴于0-3岁幼儿缺铁性贫血高发(农村地区发病率超过60%,城市超过30%),市场需求巨大。盖笛欣(复方碳酸钙泡腾颗粒)2022年销售额为0.46亿元,预计2023年也有望过亿。该产品发力0-3岁婴幼儿补钙空白市场,通过泡腾技术将碳酸钙在体外转化为有机络合钙,规避了传统碳酸钙的不良反应,具有含钙量高、易吸收、味道好等竞争优势。

核心竞争力与财务表现

华特达因的核心竞争力体现在多个方面:

- 专业聚焦儿童优势:深耕儿童药领域二十多年,坚持“量身定制儿童专用药”,通过技术创新解决儿童给药难题,在国内儿科用药领域建立了良好口碑。2022年伊可新品牌荣获“年度至尊口碑王”等多项大奖。

- “伊可新”品牌优势:作为中国驰名商标,伊可新在2022西普金奖颁奖盛典上荣登“2022健康产业品牌榜”,品牌价值高达27.08亿元。

- 优秀的研发能力:公司坚持“量身定制儿童药物”理念,设立多个研发中心并与多家机构合作,目前在研儿童专用规格和剂型药品达40余个,覆盖儿童常见病、多发病、罕见

-

投资价值分析报告:四大技术平台铸就核心竞争壁垒,ODM业务迅速发展,自主品牌放量在即

-

投资价值分析报告:苗药独家品种奠定业绩基石,多元化布局打开成长空间

-

投资价值分析报告:体外检测与治疗康复并驾齐驱,光电医美锦上添花

-

投资价值分析报告:集采打开种植牙千亿潜力空间,再生医学材料龙头放量在即

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2026政府工作报告首提“未来能源”,氢能行业如何抢占先机?

- 农化行业:2026年2月月度观察:钾肥价格平稳上涨,储能拉动磷矿需求,草甘膦快速涨价

- 公司信息更新报告:2025年业绩高增,“深耕+出海+授权”驱动成长

- 创新药进入收获期,仿制药CRO/CDMO困境反转

- 产品结构优化和自动化等提升毛利率,静待需求恢复

- 化工行业周报:两会关注化工反内卷&高能耗,地缘溢价助推化工品进入普涨窗口

- 基础化工行业周报:中东局势推涨原油价格,化工品价格全面上涨

- 基础化工行业研究:国际柴油、燃料油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 医药生物行业周报:罗伐昔替尼达成高额独家授权协议,创新药BD交易持续活跃

- 公司事件点评报告:核心品种APL-1702获批上市,公司发展迈入新阶段

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送