-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司首次覆盖报告:康复赛道优质厂商,布局医美获第二成长曲线

公司首次覆盖报告:康复赛道优质厂商,布局医美获第二成长曲线

-

下载次数:

2619 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2022-09-03

-

页数:

33页

伟思医疗(688580)

康复赛道优质厂商,布局医美能量源器械获第二成长曲线

伟思医疗主要从事医疗器械的研发、生产和销售,以研发创新为发展驱动力,持续投入在电刺激、磁刺激、电生理、康复机器人、医美能量源设备等方向的先进技术研发,并完善产品布局。公司致力于通过脉冲磁和康复机器人,开启康复的全新时代,在康复领域成为中国领先供应商。在磁刺激领域成为全球领先供应商,同时全面布局皮秒激光、射频(私密、溶脂、抗衰)以及塑形磁。我们预计 2022-2024年归母净利润分别为 1.87/2.41/3.12 亿元, EPS 分别为 2.73/3.51/4.55 元,当前股价对应 P/E 分别为 18.0/14.0/10.8 倍,与同类康复医疗器械公司相比估值较低,首次覆盖,给予“买入”评级。

康复行业目标人群广, 需求旺盛,供给端存在一定缺口

根据沙利文数据,我国康复医疗器械市场规模由 2016 年的 175 亿规模增长至2021 年的 480 亿规模,复合年增长率为 22.36%,预计 2025 年市场规模有望增至810 亿。根据艾瑞咨询,康复医疗服务市场由 2016 年的 400 亿规模增长至 2021年的 1100 亿规模,复合年增长率为 22.42%,预计 2025 年市场规模有望增至 2110亿。根据《中国卫生健康统计年鉴》, 2011 年我国康复专科医院 301 家(其中公立 146 家,民营 155 家), 2019 年增加至 706 家(其中公立 161 家,民营545 家),仅占综合医院(2019 年共 19963 家)的 3.5%左右。相较于我国庞大的康复需求人口基数,难以满足人民康复需求,供给端存在较大的发展空间。

伟思医疗具备研发、学术推广和渠道优势

伟思医疗在原有的电刺激、磁刺激和电生理赛道上,在研发上不断提升患者体验,拓展治疗范围; 利用已有的技术基础和强劲的研发实力,切入运动康复机器人和医美能量源设备领域。 并且通过多年的经验积累,公司已经创立了系统立体的学术推广培训体系,伟思医疗深耕于科研、培训和科普三大板块。公司也建立了具备专业临床应用知识、产品知识和营销知识的专业营销支持团队,建立了完善的营销支持系统。

风险提示: 新产品研发注册不及预期;市场竞争加剧风险;医疗改革相关政策影响。

中心思想

康复医美双轮驱动,估值优势显著

本报告对伟思医疗(688580.SH)进行了首次覆盖,给予“买入”评级,核心观点在于公司作为康复赛道的优质厂商,正通过布局医美能量源器械开辟第二成长曲线。伟思医疗以研发创新为驱动力,在电刺激、磁刺激、电生理等传统康复领域持续深耕并保持领先地位,同时积极拓展康复机器人和医美能量源设备等新兴高潜力市场。公司预计在2022-2024年实现归母净利润的稳健增长,分别为1.87亿元、2.41亿元和3.12亿元,对应EPS分别为2.73元、3.51元和4.55元。当前股价对应的P/E估值(18.0/14.0/10.8倍)相较同类康复医疗器械公司具有明显优势,显示出较高的投资价值。

市场需求旺盛,公司竞争优势突出

康复行业受益于庞大且持续增长的目标人群(如肌肉骨骼疾病患者、老年人、残疾人、慢病患者及产后女性等),以及国家政策的持续支持和医保覆盖范围的扩大,市场规模预计将持续扩张。尽管供给端仍存在较大缺口,但分层级、分阶段的康复医疗服务体系正在逐步完善。伟思医疗凭借其在研发、学术推广和渠道方面的核心优势,不断丰富产品管线,尤其在磁刺激领域已成为全球领先供应商,并积极布局皮秒激光、射频和塑形磁等医美能量源产品,有望在国内医美市场占据一线品牌地位,从而实现战略升级和业绩的持续增长。

主要内容

伟思医疗:康复医美双曲线发展

公司概况与产品布局

伟思医疗成立于2001年,并于2020年在科创板上市,专注于医疗器械的研发、生产和销售。公司以研发创新为核心驱动力,持续投入电刺激、磁刺激、电生理、康复机器人和医美能量源设备等先进技术研发。公司致力于成为中国康复领域的领先供应商和全球磁刺激领域的领先供应商,并全面布局皮秒激光、射频(私密、溶脂、抗衰)以及塑形磁等医美产品。公司董事长兼总经理王志愚通过直接和间接方式合计控制公司64.17%的表决权,是公司的实际控制人。公司拥有好乐医疗、好翼电子、中科伟思、长沙瑞行和伟思研创等多家子公司,分别负责销售、生产和研发等业务。公司在2016年实现磁刺激技术突破,2017年盆底磁刺激上市,并成功纳入《盆腔器官脱垂的中国诊治指南(2020年版)》,推动“磁电联合”成为盆底及产后康复市场的标准配置。

伟思医疗已形成丰富的产品管线,主要分为六大板块:

- 电刺激类:包括MyOnyx、MyoTrac、瑞翼生物刺激反馈仪、盆底肌电生物反馈仪等,应用于妇产科、康复科等,治疗尿失禁、排便障碍、盆腔脏器脱垂等。

- 磁刺激类:包括经颅磁刺激仪、盆底功能磁刺激仪和脉冲磁恢复仪,应用于精神科、神经内科、妇产科等,用于神经电生理检查、心境低落、焦虑、失眠等辅助治疗,以及尿失禁、便秘及脑卒中后遗症等治疗。

- 电生理类:包括多参数生物反馈仪、团体生物反馈仪、表面肌电分析系统、新生儿脑电测量仪,应用于精神科、儿保科、新生儿科等,用于焦虑症、儿童多动症的生物反馈治疗、神经肌肉功能评估及新生儿脑损伤筛查。

- 耗材及配件:包括阴道电极、直肠电极、盆底训练探头和盆底肌肉康复器,配套电刺激或肌电生物反馈类主机使用。

- 康复机器人产品:包括X-walk系列和X-locom系列,可协助截瘫、偏瘫患者恢复步行能力,进行术后或运动功能障碍康复训练。

- 医美能量源产品:主要包括塑形磁、射频、皮秒激光等仪器,面向医美机构及生美客户,提供私密紧致、塑形、祛斑、美白、嫩肤、抗衰等解决方案。

营收与利润稳健增长分析

伟思医疗的总收入从2013年的0.49亿元增长到2021年的4.3亿元,2014-2021年复合年增长率(CAGR)约为31.19%。同期,归母净利润从2013年的0.14亿元增长到2021年的1.78亿元,CAGR约为37.42%,显示出公司营收和利润端的稳定增长态势。

根据2021年年报解读:

- 盆底及产后康复渠道:增速放缓至6.02%,主要受疫情、分娩量下降及现有渠道饱和影响,电刺激产品收入下滑17.56%。

- 盆底院外市场:盆底磁产品受产康连锁/KA客户青睐,销售火热,收入同比增长27.85%。

- 磁刺激产品:已接力电刺激,在盆底市场获得领先竞争优势,2021年同比增长83%,销售额破亿元,盈利能力进一步提升。

- 康复渠道:受益于国家政策和消费升级,2021年实现营收同比增长28.69%,营收占比接近40%。广东、新疆、浙江等新增医保收费地区,TMS、生物反馈等产品需求明显放量。

- 运动康复:X-walk系列于2021年7月获批上市,实现从0到1的突破,已在多家医院完成装机。

康复行业:需求旺盛与政策驱动

康复需求人群与市场规模

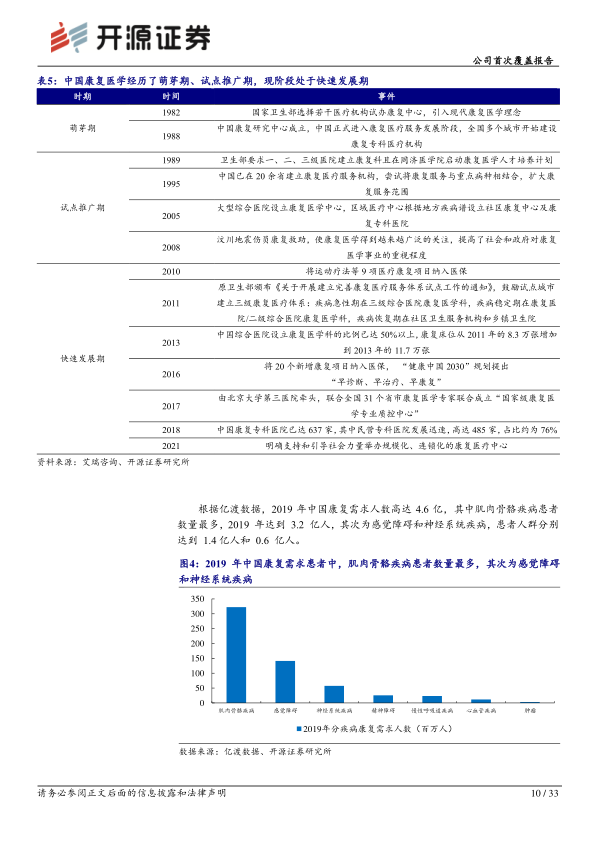

康复医学是促进残疾人及患者康复的医学学科,涵盖功能障碍的预防、评定和处理。中国康复医学自20世纪80年代起步,目前处于快速发展期。根据亿渡数据,2019年中国康复需求人数高达4.6亿,其中肌肉骨骼疾病患者数量最多,达3.2亿人,其次为感觉障碍和神经系统疾病,分别为1.4亿和0.6亿人。

康复医疗的目标人群广泛,包括:

- 疾病康复:老年人、慢病患者、残疾人和疾病损伤人群,其中老年人和慢病人群规模最大。

- 产后康复:女性产后身体困扰。

- 运动康复:运动损伤人群。

- 儿童康复:患有脑性瘫痪、癫痫、脑炎后综合征、脑外伤后综合征等神经系统损伤疾病以及智力低下、精神发育迟滞等精神发育障碍疾病的特殊儿童。

康复医疗目标人群总量持续增长。2013-2019年中国精神医院诊疗人数稳定增长,2020年为4594万人。2013-2020年中国持证残疾人数量逐年增长,2020年为3780万人。2020年第七次全国人口普查显示,我国60岁及以上人口约2.6亿,其中65岁及以上人口约1.9亿,老龄化加速,65岁是老年人面临失能风险的重要转折点,中度及重度失能人群占比显著上升至12%-14%,预示康复医疗市场空间巨大。

康复医疗器械市场和康复医疗服务市场持续增长。根据沙利文数据,我国康复医疗器械市场规模从2016年的175亿元增长至2021年的480亿元,CAGR为22.36%,预计2025年有望增至810亿元。艾瑞咨询数据显示,康复医疗服务市场从2016年的400亿元增长至2021年的1100亿元,CAGR为22.42%,预计2025年有望增至2110亿元。

供给端缺口与政策支持

尽管康复科数量不断增加,但供给端仍存在较大缺口。根据《中国卫生健康统计年鉴》,2011年我国康复专科医院301家,2019年增至706家(其中民营545家),但仅占综合医院总数的3.5%左右。相较于庞大的康复需求人口基数,现有供给难以满足需求,发展空间巨大。

国家政策持续推动康复医疗服务行业发展。2008年汶川地震后,康复医学受到广泛关注。2021年6月,国家8部委出台《关于印发加快推进康复医疗工作发展意见的通知》,力争到2025年,每10万人口康复医师达到8人、康复治疗师达到12人,并明确省会城市、地级市和县级医院的康复医院或康复医学科设置目标。

医保覆盖康复项目从2010年的9项增加至2016年的29项,范围扩大,推动消费需求释放。医保覆盖人群从残疾人为主扩大到各类患者,康复领域从肢体障碍扩大到精神障碍、言语障碍、听力障碍等。地方医保局也逐步落实康复医疗服务项目价格调整,例如2021年9月盐城市医保局拟对16项康复项目价格平均调增54%,有望提升康复医疗服务项目价格。

我国已初步建立分层级、分阶段的康复医疗服务体系:急性期在三级综合医院,稳定期在康复医院或二级综合医院,恢复期在社区、基层医疗机构。国家政策支持有望促进体系规模化、系统化发展,拉动康复医疗服务和康复医疗设备的需求持续增长。

竞争格局分析

康复医疗器械行业在我国起步较晚,属于新兴医疗领域,产品种类繁多,厂商数量众多,市场集中度较低。高端康复器械市场主要被国外垄断,进口产品占主流。国内产品仍以仿制为主,缺乏自主产权的高端器械。近年来,少数国产企业凭借技术和渠道积累,在细分市场不断推出符合需求的产品,逐步提升市场占有率。

与翔宇医疗、普门科技康复板块、麦澜德等国内可比公司相比,伟思医疗在营收端已超过普门科技康复板块和麦澜德,并逐步缩小与翔宇医疗的差距。2021年,伟思医疗的毛利率(74.8%)已超过其他三家公司,显示出较强的盈利能力。

公司业务:一体两翼,战略升级

康复产品线:电刺激、磁刺激与电生理

伟思医疗的康复产品主要聚焦在电刺激、磁刺激、电生理和康复机器人四大板块。目前主要收入来源于电刺激、磁刺激和电生理。

电刺激:主要应用于盆底及产后康复和神经康复两大领域。随着二胎、三胎政策实施,产妇人群和中老年女性盆底疾病患者基数庞大,盆底及产后康复需求持续增长。公司将拓展妇科市场,对50岁以上中老年女性群体进行市场教育,预计将成为盆底修复市场的重要增量。神经康复市场方面,脑卒中、帕金森等中枢神经或周围神经损伤所致的运动功能障碍患者数量持续上升,康复需求刚性。根据Frost&Sullivan数据,中国电刺激康复医疗器械市场规模和盆底及产后康复电刺激医疗器械市场规模均有望稳定增长。伟思医疗的电刺激类产品(MyOnyx系列和瑞翼系列)主要针对盆底修复及产后康复、神经康复,2018年市场占有率为17.31%。2021年公司电刺激类产品营收略有下降,但公司通过技术转让协议降低了原材料采购成本,并解除了瑞翼系列产品的销售区域限制,有望提升竞争力。

磁刺激:作为继电刺激之后的新型康复医疗技术,在中国市场起步较晚,但增长迅速。2014年至2021年,中国磁刺激康复医疗器械市场规模从0.4亿元增长至10亿元,CAGR达58.38%,预计2023年增至17.8亿元。伟思医疗的磁刺激类产品(经颅磁刺激仪、盆底功能磁刺激仪和脉冲磁恢复仪)主要应用于精神康复、神经康复和盆底及产后康复领域,2018年市场占有率为18.64%,市场占有率较高。经颅磁刺激在治疗抑郁症、脑卒中后遗症、帕金森等疾病上取得显著疗效,副作用小、安全性高。盆底磁刺激相比电刺激具有高强度、高穿透性、非侵入性、无痛刺激等优势,大大提高了治疗效果和患者依从性。公司磁刺激产品自2017年上市后一直保持高速增长,2021年同比增长67%,销售额破亿元。

电生理:广泛应用于神经康复、精神康复、新生儿科等领域。中国的电生理康复治疗器械市场预计有望增长至2023年的8.5亿元。伟思医疗的电生理类产品包括多参数生物反馈仪、团体生物反馈仪、表面肌电分析系统、新生儿脑电测量仪,2018年市场占有率为4.64%,产品保持稳定增长。

康复机器人与能量源医美:第二成长曲线

康复机器人:是机器人技术与医疗技术结合的高端康复医疗技术,可替代/辅助康复治疗师。中国康复机器人市场自2017年起步,2018年市场规模已达2.1亿元,预计以57.5%的年复合增长率增长至2023年的20.4亿元。伟思医疗的康复机器人产品线从2021年开始正式上市,已形成覆盖下肢、上肢的全周期康复训练和评估的运动康复系列机器人产品,包括X-walk系列和X-locom系列,部分产品已获批上市或进入注册阶段,对标国外优秀产品,有望提升公司在康复市场的整体竞争力。

能量源医美:指将激光、射频、超声波等能量形式应用于医疗美容。2021年能量源医美项目在新氧APP上占比约21%,是最受欢迎的非手术类消费项目。根据头豹研究院数据,预计2025年能量源医美市场规模有望超过500亿元。伟思医疗正在布局的能量源设备产品矩阵丰富,包括塑形磁、射频(私密、溶脂、抗衰)和皮秒激光,均已进入注册阶段,覆盖妇产科、皮肤科、医疗美容、生活美容等多应用场景。公司瞄准世界级主流产品,利用国产替代进口的步伐,充分考虑临床需求和解决方案,通过产品性能、成本、渠道推广、学术和服务等综合优势,目标在5年内成为中国医美能量源市场的一线品牌。

研发、学术推广与渠道优势

伟思医疗具备显著的研发、学术推广和渠道优势:

- 研发优势:公司一直注重自主研发,特别是在磁刺激领域是国内少数完全自主研发的企业。2021年研发费用支出约0.64亿元,占营业收入比约14.77%,较2020年大幅提升。截至2021年12月31日,公司在职研发人员161人,占总人数比约28.00%。公司在电刺激、磁刺激、电生理等传统领域不断提升患者体验和拓展治疗范围,并积极自主研发康复机器人和医美能量源器械。

- 学术推广体系:公司建立了系统立体的学术推广培训体系,深耕科研、培训和科普三大板块。与国内多家三甲医疗机构开展多中心和单中心临床研究,为建立临床治疗规范和指南提供理论和循证医学证据。

- 渠道优势:公司建立了具备专业临床应用知识、产品知识和营销知识的专业营销支持团队,提供全程医学支持、市场专业推广、多级多元培训、临床运营指导、客户体验回访、售后客服等服务,建立了完善的营销支持系统,为健全服务体系、促进产品销售、保障产品治疗效果和形成良好市场口碑提供强大基础支撑。

盈利预测与投资建议

详细模型拆分与盈利预测

基于对公司主营业务的假设:

- 磁刺激类产品:受益于盆底磁刺激产品纳入诊疗指南,预计2022年收入增速20%,2023-2024年疫情影响消退后,增速有望提升至40.88%/42.78%。

- 电刺激类产品:进入稳定发展期,2022年受疫情影响增速-14.1%,2023-2024年有望恢复至1.6%/0.9%。

- 电生理类产品:在神经、精神领域仍有挖掘空间,预计2022-2024年收入增速分别为4.6%/18.1%/13.8%。

- 耗材及配件:与电刺激类产品配套销售,2022年受疫情影响增速-10.0%,2023-2024年有望恢复至1.0%/1.0%。

- 康复机器人:预计2022-2024年收入分别为1000万元、4000万元、8000万元。

- 医美类产品:布局私密磁、塑形磁、皮秒激光、射频,预计2022-2024年收入分别为1000万元、1050万元、1365万元。

综合以上假设,预计伟思医疗2022-2024年营业收入分别为4.63亿元、5.90亿元和7.67亿元,归母净利润分别为1.87亿元、2.41亿元和3.12亿元。

投资建议与估值分析

伟思医疗通过“康复+医美”双轮驱动战略,康复板块的电刺激、磁刺激产品已纳入相关疾病诊疗指南,有望成为中国康复领域的领先供应商和全球磁刺激领域的领先供应商。同时,公司全面布局皮秒激光、射频和塑形磁等医美能量源产品,有望成为中国医美能量源市场的一线品牌,未来成长空间巨大。

基于盈利预测,公司2022-2024年EPS分别为2.73元、3.51元和4.55元。当前股价(49.18元,截至2022年9月2日)对应P/E分别为18.0倍、14.0倍和10.8倍。与同类康复医疗器械公司(如翔宇医疗、普门科技)相比,伟思医疗的估值较低,具有投资吸引力。因此,首次覆盖给予“买入”评级。

风险提示

本报告提示以下风险:

- 新产品研发注册不及预期:公司后续新产品较多,若研发或注册进度不及预期,可能对公司经营产生重要影响。

- 市场竞争加剧风险:康复赛道若竞争加剧,可能对公司盈利能力造成不利影响。

- 医疗改革相关政策影响:若出现不利于公司发展的医疗改革政策性事件,可能对公司带来一定影响。

总结

伟思医疗作为康复医疗器械领域的优质厂商,凭借其在电刺激、磁刺激、电生理等传统康复技术上的深厚积累和持续创新,已在中国康复市场占据领先地位。公司通过将磁刺激产品成功纳入诊疗指南,并积极拓展康复机器人等高端康复医疗技术,不断巩固其在康复赛道的竞争优势。同时,公司前瞻性地布局医美能量源器械市场,涵盖皮秒激光、射频和塑形磁等多元化产品,有望开辟新的增长极,形成“一体两翼”的战略升级格局。在康复行业需求持续增长、政策支持力度不断加大的背景下,伟思医疗凭借其强大的研发实力、完善的学术推广体系和专业的渠道优势,预计将实现营收和利润的稳健增长。尽管面临新产品研发注册、市场竞争和政策变化等风险,但公司当前估值相对较低,具备显著的投资价值和广阔的成长空间。

-

基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

-

医药生物行业周报:签单加速增长,继续推荐国内临床前CRO板块

-

氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

-

公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送