-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

巩固妇科/泌尿细分领域优势,多样化挖掘增长曲线

巩固妇科/泌尿细分领域优势,多样化挖掘增长曲线

-

下载次数:

1489 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2023-07-31

-

页数:

22页

新天药业(002873)

摘要

新天药业主导产品坤泰胶囊、宁泌泰胶囊、苦参凝胶、夏枯草口服液均为国内独家专利品种,具有较显著的竞争优势。随着OTC市场战略、营销体制改革及基药目录准入工作稳步推进,公司业绩有望持续增长。

OTC市场战略持续深化,多款产品有望进入基药目录

新天药业围绕现有优势领域进一步优化产业布局,在女性青春与健康维护、男性健康、生殖系统疾病等细分市场已实现了系列产品线的联动发展格局。坤泰胶囊、宁泌泰胶囊、苦参凝胶、夏枯草口服液等多个主打品种已经实现单品过亿的市场规模,主要妇科产品在医疗机构、OTC市场份额均实现持续提升,品牌建设方面蓄力发展。2022年公司开启中药商业品牌计划(“龙门计划”),随着计划向全国范围内推广,公司预计未来3-5年内院端市场和OTC渠道端将逐步形成1:1的营收贡献格局;此外,公司除现有基药产品坤泰胶囊以外,其他三款主打产品均为独家品种,且已进入医保,也有望进入今年的基药目录。

新一轮股权激励有望出台,多重改革与精细化管理创新效应相互叠加新天药业于2021年4月发布第一期限制性股票激励计划,该计划最后一个考核期为2023年度,结合2023年度业绩表现,公司计划未来制定新一轮激励计划方案;此外,公司于2022年底开展营销体系改革,主要基于进一步推进规模效应下的市场营销体系降本增效,加强营销团队及产品营销推广的专业化、精细化管理等相关战略部署。2023年5月公司发布公告,拟通过设立二级子公司的方式进一步深化公司营销体系,营销体系改革持续深化。

新建产能开始投产,多样化挖掘增长潜力

新天药业“中药配方颗粒建设项目/凝胶剂及合剂生产线建设项目”的两条国内先进、西南领先的现代化智能产线于2023年6月建成,建产后生产产能大幅提高,保障未来5年预计40亿产值的全产业链系统产能需求。此外,公司多样化挖掘增长潜力,重点发展中药配方颗粒,目前已实现规模化销售。通过国标备案+全国推广+产能建设,未来中药配方颗粒有望成为公司业绩新的增长点。

我们预计公司2023-2025年总体收入分别为13.07/15.64/18.67亿元,同比增长分别为20.15%/19.70%/19.35%;归母净利润分别为1.40/1.68/2.02亿元,EPS分别为0.60/0.73/0.87元。考虑到公司OTC市场战略、营销改革持续深化,多样化挖掘增长潜力,看好公司发展,给予2024年23倍PE,目标价16.68元/股。首次覆盖,给予“买入”评级。

风险提示:行业政策风险、产品研发风险、应收账款风险

中心思想

核心竞争优势与增长动力

新天药业凭借其在妇科和泌尿系统疾病中成药领域的深厚积累,拥有坤泰胶囊、宁泌泰胶囊、苦参凝胶、夏枯草口服液等多个国内独家专利品种,构筑了显著的市场竞争优势。公司通过深化OTC市场战略、推进营销体系改革、实施股权激励以及积极布局中药配方颗粒和新建产能,多维度挖掘增长潜力,有望实现业绩的持续稳健增长。

战略布局与未来展望

公司坚定聚焦现代中药发展路线,通过“五年战略规划”优化产业布局,并积极响应国家政策,推动核心产品进入基本药物目录,拓宽市场准入。同时,通过增资汇伦医药,公司战略性布局小分子化药领域,旨在形成产业互补和资源协同,为长期发展打开第二增长曲线。预计未来公司将凭借其产品优势、市场拓展能力和精细化管理,持续提升盈利能力和市场份额。

主要内容

公司战略与运营优化

现代中药聚焦与管理团队

- 公司概况与产品定位: 贵阳新天药业股份有限公司成立于1995年,2017年上市(股票代码:002873),专注于泌尿系统疾病、妇科及其他复杂病因中成药的研发、生产与销售。公司拥有硬胶囊剂、合剂、颗粒剂、凝胶剂等八个剂型生产线及两条中药饮片生产线。

- 核心独家品种: 主导产品坤泰胶囊、宁泌泰胶囊、苦参凝胶、夏枯草口服液均为国内独家专利品种,在各自疾病应用领域具有较高知名度。

- 管理团队稳定性: 公司管理层稳定,董事长/总经理董大伦拥有丰富的制药及管理经验,多位高管任期在5年以上,其中3人超过10年,约占管理层的40%。

- 五年战略规划: 公司坚持产业研究,结合行业发展趋势和自身优势,制定并持续优化“五年战略规划”,旨在实现长期稳健可持续增长。

股权激励与营销体系改革

- 股权结构与研发基地: 董事长董大伦及其子董竹通过新天生物技术有限公司间接持有公司33.55%股份,股权结构稳定。公司下设8家全资子公司,形成了上海—贵阳两地三大研发基地(上海海天医药、上海硕方医药、贵阳新天药业)。

- 股权激励计划: 2021年4月发布限制性股票激励计划,分两期授予317万份股票期权,考核年度为2021-2023年,以年度营业收入为解除限售条件。2021年和2022年激励指标均已完成。公司计划结合2023年度业绩表现,未来继续制定新一轮激励计划方案,并可能将收入增量、费用控制、利润贡献等纳入考核范畴。

- 营销体系改革: 公司积极推进营销体系改革,旨在降本增效、加强营销团队专业化和精细化管理。改革已取得阶段性进展,包括架构调整、团队建设、产品与市场策略、品牌推广培训、市场协同及员工考核激励等。

- 市场覆盖: 截至2022年底,公司处方药产品覆盖12800余家县(区)级以上医院,其中三级医院1700余家,并与1500余家医疗商业单位建立合作关系。

- 深化营销布局: 2023年5月,公司公告拟通过全资子公司名鹊网络设立不超过30家二级子公司,总投资不超过300万元,以进一步深化产品专业化、精细化营销推广,拓展市场。

财务表现与研发投入

- 营收与净利润增长: 2022年公司实现营业收入10.88亿元(同比增长12.15%),归母净利润1.16亿元(同比增长15.40%)。2018-2022年营收和归母净利润的复合年增长率(CAGR)分别为11.90%和13.06%。2023年第一季度受疫情及营销改革影响,营收2.09亿元(同比下降16.24%),归母净利润0.25亿元(同比下降18.74%),但自2月份起销售已恢复常态,预计全年将恢复稳定增长。

- 产品板块贡献: 妇科类产品是公司核心收入来源,占比约70%。2022年妇科类产品营收7.69亿元(同比增长11.95%)。泌尿系统类和清热解毒类产品也保持较高增长,2022年分别实现营收2.22亿元(同比增长9.95%)和0.80亿元(同比增长17.07%)。

- 毛利率波动与费用控制: 2021年各板块毛利率有所提升,妇科类、泌尿系统类、清热解毒类分别达到78.61%、86.91%、66.44%。2022年受中药材原料涨价影响,毛利率有所下降,但预计随着成本降低和降本措施推进,未来将稳步提升。公司推行“保增长+控费用”管理策略,销售费用率从2021年的48.65%降至2023年第一季度的48.00%,管理费用率从13.90%降至12.7%,预计未来总体费用率将保持稳定下降趋势。

- 研发投入与布局: 公司研发以临床价值为导向,深耕妇科等领域,已形成“二三四”研发格局:两地(上海、贵阳)布局、三大研发基地(上海海天医药、上海硕方医药、贵阳新天药业)、四大研发模块(中药创新药、中药配方颗粒、古代经典名方、上市后临床医学研究中心)。公司计划未来大比例增加研发投入,扩充研发队伍。

产品组合与市场扩张

独家核心品种竞争力

- 产品批件与独家品种: 截至2022年底,公司拥有32个药品生产批件,其中10个国家医保目录品种、1个国家基本药物目录品种、12个OTC品种、12个独家品种。

- 妇科中成药市场: 随着女性健康意识增强和政策利好(如《母婴安全行动提升计划(2021-2025年)》推广中医药服务),中国妇科中成药市场规模稳定增长,2022年预计达388.49亿元。

- 坤泰胶囊: 国家基本药物目录品种、国家医保甲类目录品种、国内独家专利品种、OTC品种。用于卵巢功能衰退相关临床症状改善(含更年期综合征),治疗机理清晰,疗效显著。在2022年中国城市实体药店妇科中成药品牌TOP20中位列第10,市占率2.57%,是公司“女性青春与生殖健康”品牌的核心产品。

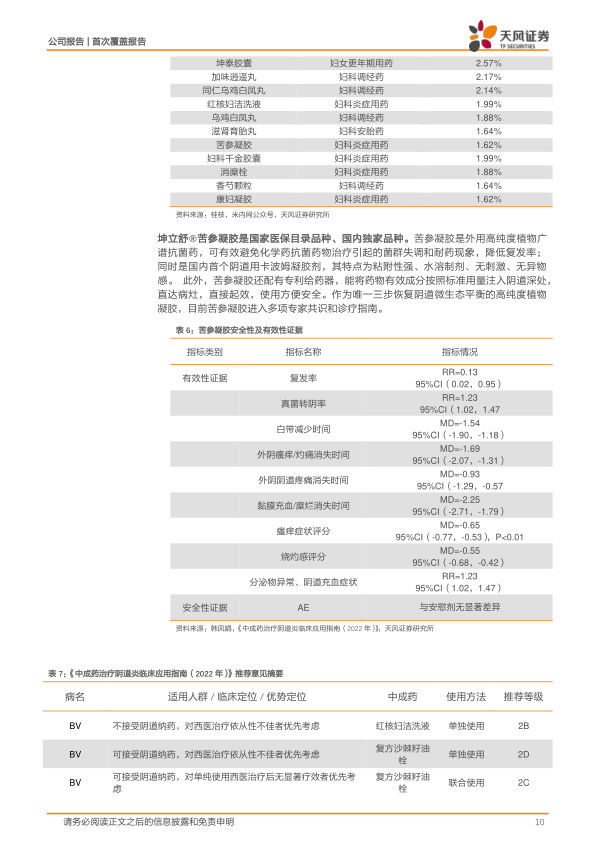

- 苦参凝胶: 国家医保目录品种、国内独家专利品种。外用高纯度植物广谱抗菌药,避免化学药耐药性,国内首个阴道用卡波姆凝胶剂,粘附性强、无刺激。配有专利给药器,已进入多项专家共识和诊疗指南。在2022年中国城市实体药店妇科中成药品牌TOP20中位列第16,市占率1.62%。

- 宁泌泰胶囊: 国家医保目录品种、国内独家专利品种、苗药品种。功能主治清热解毒、利湿通淋,用于湿热蕴结所致淋证,以及下尿路感染、慢性前列腺炎。采用云贵高原道地药材,根据苗药民间验方研制。2018-2022年销售额从1.5亿元增长至2.22亿元(2020年后为估算值),保持稳定增长。

- 夏枯草口服液: 国家医保目录品种、国内独家专利品种。《中国药典(2010版)》收录的唯一以迷迭香酸为质量控制标准的夏枯草制剂。功能主治清火、散结、消肿,用于甲状腺肿大、淋巴结核、乳腺增生病等。2021年入选中国中药协会临床价值中成药品牌榜。2018-2022年销售额从0.5亿元增长至0.80亿元(2020年后为估算值),保持稳定增长。

- 产品储备梯队: 公司按照“生产一代、储备一代、开发一代”要求,持续进行中药新药、中药配方颗粒和经典名方研发储备。截至2022年底,拥有龙岑盆腔舒颗粒、苦莪洁阴凝胶、术愈通颗粒3个中药新药已完成临床三期试验,445个中药配方颗粒品种(179个完成国标备案),8首经典名方研发中。

OTC市场与基药目录机遇

- OTC市场战略深化: 自2018年拓展OTC市场渠道以来,公司通过“临床疗效+OTC拓展+品牌推广”战略,院外销量持续上升。公司预计未来3-5年内,院端市场和OTC渠道端将逐步形成1:1的营收贡献格局。

- “龙门计划”: 2022年初启动的中药商业品牌计划(“龙门计划”)已在四个省份九大城市试点,以坤泰胶囊为主打的“和颜”品牌女性生殖健康系列产品在院外零售市场获得认可,OTC渠道销售明显提升。2023年将推广至全国区域,预计将带动公司整体业绩加速增长。

- 基药目录政策利好: 2023年3月,国家卫健委明确表示将进一步提高基药目录中成药占比,体现“中西医并重”。米内网预计新版基药目录品种数有望调整至900-1000个,中成药增至300-400个。

- 独家品种有望进入基药目录: 2023年基药目录申报工作已开启。除已进入基药目录的坤泰胶囊外,新天药业的苦参凝胶、宁泌泰胶囊、夏枯草口服液三款独家品种均已进入医保,有望进入今年的基药目录,这将为公司业绩增长打开新的空间。

新增长曲线与产能升级

中药配方颗粒战略

- 中药配方颗粒定义与优势: 中药配方颗粒是单味中药饮片经过提取、分离、浓缩、干燥、制粒等工艺制成的新型配方用药,具有剂量准确、卫生、即冲即服、携带方便等特点,同时保留了传统汤剂的辨证施治优势。

- 政策支持与行业发展: 国家出台多项政策支持和规范中药配方颗粒发展,2021年11月1日结束试点工作,行业进入新发展阶段。截至2023年2月,国家已公布248个配方颗粒国标,随着国标陆续发布,行业有望迎来广阔发展空间。

- 集采影响: 2022年和2023年,中药饮片和中成药集采已落地,预计未来中药配方颗粒联采有望落地。新天药业拥有先进智能制造产线和西部人力成本优势,有望在集采中受益。

- 公司发展动能: 公司围绕“技术领先、成本更优、市场力量更强”目标发展中药配方颗粒。截至2023年6月,已完成近200个品种备案,计划2023年底达到300个国标品种备案目标。已实现省内初步规模化销售,正组建全国营销团队。位于贵阳的智能化产线已于2023年6月建成投产,为未来全国市场规模化提供产能保障。

智能制造与产能扩充

- 新建产能投产: 公司“中药配方颗粒建设项目”和“凝胶剂及合剂生产线建设项目”两项现代化智能产线已于2023年6月建成并投入试生产运营。

- 产能大幅提升: 新建产线投产后,中药配方颗粒产能提升至5.7亿袋,凝胶剂产能从1600万支提升至3600万支,合剂产能从3270万支提升至6570万支,可保障未来5年预计40亿产值的全产业链系统产能需求。

- 智能制造效应: 公司持续推进专业化、智能化、绿色化现代生产体系,产能供给保障中心全面运行后,在生产效率、综合成本、产能储备和精细化管理方面显著提升,形成“智能制造+成本领先+规模化”效应。

化药领域战略投资

- 增资汇伦医药: 新天药业已累计投资3.2亿元,持有上海汇伦医药股份有限公司15.3748%的股权,成为其第二大股东。汇伦医药由新天药业董事长董大伦创立,在研发和生产方面具有优势。

- 汇伦医药实力: 汇伦医药经过15年研发,产品研发管线丰富,在药品注册申请数量上排名全国前列。已完整布局化药产业的原料药、制剂全产业链生产线,产能规模达15亿元,具备成本领先优势。

- 上市产品与在研管线: 截至2023年7月,汇伦医药共有9款上市产品,包括注射用西维来司他钠(国内独家)、赛洛多辛胶囊(首仿)、注射用左亚叶酸(首仿)、地诺孕素片(首仿)等。在研管线内拥有PARP抑制剂HTMC0370等多款抗肿瘤创新药进入临床阶段。

- 战略协同与财务表现: 对汇伦医药的战略投资有助于完善公司产业格局,形成产业互补、资源协同。汇伦医药自2021年起商业化进程加速,2022年收入实现倍增,2023年第一季度收入与利润远超预期,预计未来将加快进入资本市场步伐。

财务预测与风险考量

盈利能力展望与估值

- 关键假设: 预计2023-2025年妇科类板块收入增速分别为19.50%/19.00%/18.80%;泌尿类板块收入增速分别为19.00%/18.00%/17.50%;清热解毒板块收入增速分别为18.00%/17.00%/16.50%。预计2023-2025年公司毛利率将升至77.94%/77.79%/77.78%。

- 盈利预测: 预计公司2023-2025年总收入分别为13.07/15.64/18.67亿元,同比增长20.15%/19.70%/19.35%。归属于上市公司股东的净利润分别为1.40/1.68/2.02亿元,EPS分别为0.60/0.73/0.87元。

- 估值与评级: 采用可比公司估值法(华润三九、九芝堂、方盛制药、同仁堂),可比公司2024年PE估值均值为22.7x。考虑到公司OTC市场战略、营销改革深化及多样化增长潜力,给予2024年23倍PE,目标价16.68元/股。首次覆盖,给予“买入”评级。

潜在风险因素

- 行业政策风险: 医疗改革深入,医保控费、带量采购、DRG支付、医保谈判等政策可能导致药品价格下降、产品被仿制或限制使用,影响公司盈利能力。

- 产品研发风险: 药品研发周期长、难度高、投入大,存在不能顺利上市、研发周期延长、关键技术和人才流失等风险。

- 应收账款风险: 受行业特征影响,公司应收账款余额较高。2022年末应收账款净额为23298.89万元,占期末总资产的12.64%,存在一定的应收账款回收风险。

总结

新天药业作为一家专注于现代中药的医药企业,凭借其在妇科和泌尿系统领域的独家专利产品,构建了坚实的市场基础。公司通过持续深化OTC市场战略、推进营销体系改革和股权激励,有效激发了内部增长活力。同时,积极布局中药配方颗粒业务并完成新建产能投产,显著提升了生产效率和市场响应能力。战略性投资汇伦医药,则为公司在小分子化药领域开辟了新的增长空间,实现了产业互补。尽管面临行业政策和研发风险,但公司清晰的五年战略规划、精细化管理以及多元化的增长曲线,预示着其未来业绩有望持续稳健增长,具备较高的投资价值。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送