-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

聚焦主业,盈利能力持续提升

聚焦主业,盈利能力持续提升

-

下载次数:

2445 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2023-10-27

-

页数:

6页

新华医疗(600587)

投资要点

事件:公司前三季度收入73.2亿元(+10%),归母净利润为5.8亿元(+37.8%),扣非归母净利润为5.6亿元(+27.9%)。

三季度利润增长表现亮眼,合同负债维持高位。公司单三季度收入22.4亿元(+1.3%),归母净利润1.2亿元(+22.9%),扣非归母净利润1.4亿元(+76%)。收入增长主要系医疗器械和制药装备产品收入增长所致,利润增速快于收入增速主要系公司不断优化产品结构,高毛利业务板块医疗器械和制药装备收入提升业绩。尽管单三季度部分医疗设备进院有所推迟,公司仍然在大力开拓国际市场,积极布局康复赛道,以及存量感控业务实现进一步做智能化升级,截至三季度末合同负债为22亿元,环比提升1.5亿元,公司的新增业务订单量也持续增加。展望四季度,公司上半年新产品上市,随着公司国内医院业务逐步恢复,海外市场大力拓张,公司器械和制药装备业务将持续高速增长。

盈利能力持续提升。公司前三季度毛利率为27.7%,同比提升1.7pp,主要系公司持续聚焦主业,高毛利业务器械板块占比持续提升。截至上半年末,公司医疗器械收入占比已经提升至38%,制药装备收入占比提升至21%,医疗服务板块经营业绩不断改善,三季度子公司新华医院投资管理有限公司公开征集战略投资者,治理结构优化,有利于进一步改善业绩。公司前三季度销售费用/管理费用/财务费用/研发费用率分别为9.2%/8.8%/0.2%/4%,同比+0.4/+0.03/-0.3/+0.3pp,公司持续进行费用管控。

国际市场拓展初见成效。上半年公司国外收入1亿元,同比增长21%。新签订合同额与去年同期相比增长98%,2023年7月与白俄罗斯卫生部长皮涅维奇在北京对未来在感染控制、放射诊疗、手术器械及制药装备等领域的合作达成了战略合作意向。2023年8月,新华医疗与惠影医疗签署战略合作协议,围绕直线加速器(LINAC)全球业务开展长期战略合作。手术器械新开发了智利、伊朗、越南、阿根廷等新市场。

盈利预测与投资建议。预计2023-2025年公司归母净利润为7.2亿元、8.9亿元、11.1亿元,对应PE分别为15、12、10倍,建议保持关注。

风险提示:费用管控不及预期、核心品种销售不及预期、海外业务拓展不及预期等风险。

中心思想

业绩显著增长与盈利能力提升

新华医疗在2023年前三季度展现出强劲的财务表现,归属于母公司股东的净利润同比大幅增长37.8%,扣除非经常性损益后的归母净利润同比增长27.9%,远超同期10%的收入增速。这一显著增长主要得益于公司持续优化产品结构,高毛利业务板块如医疗器械和制药装备的收入占比持续提升,从而带动整体毛利率同比提升1.7个百分点至27.7%。公司在保持研发投入的同时,有效控制了运营成本,进一步巩固了盈利能力。

主业聚焦与国际化战略成效

公司战略性聚焦医疗器械和制药装备两大核心主业,并通过智能化升级、新产品上市以及积极布局康复赛道等措施,不断增强核心竞争力。同时,国际市场拓展初见成效,上半年海外收入同比增长21%,新签合同额同比增长98%,并与白俄罗斯卫生部、惠影医疗等达成多项战略合作,成功开拓智利、伊朗、越南、阿根廷等多个新市场。这些举措为公司未来的业绩增长开辟了广阔空间,预示着其在全球市场中的影响力将持续扩大。

主要内容

2023年前三季度财务亮点

2023年前三季度,新华医疗实现营业收入73.2亿元,同比增长10%。归属于母公司股东的净利润为5.8亿元,同比大幅增长37.8%;扣除非经常性损益后的归母净利润为5.6亿元,同比增长27.9%。单就第三季度而言,公司实现收入22.4亿元,同比增长1.3%;归母净利润1.2亿元,同比增长22.9%;扣非归母净利润1.4亿元,同比激增76%。收入增长主要系医疗器械和制药装备产品收入增长所致,利润增速快于收入增速则反映了公司产品结构的优化。截至三季度末,公司合同负债维持高位,达到22亿元,环比提升1.5亿元,表明新增业务订单量持续增加,为未来业绩增长奠定了坚实基础。

核心业务驱动与盈利结构优化

公司前三季度毛利率为27.7%,同比提升1.7个百分点,主要得益于持续聚焦主业,高毛利业务板块占比持续提升。截至上半年末,医疗器械收入占比已提升至38%,制药装备收入占比提升至21%。医疗服务板块经营业绩不断改善,三季度子公司新华医院投资管理有限公司公开征集战略投资者,旨在优化治理结构,进一步改善业绩。在费用管控方面,公司前三季度销售费用率、管理费用率、财务费用率和研发费用率分别为9.2%、8.8%、0.2%和4%,其中财务费用率同比下降0.3个百分点,显示出公司在保持研发投入的同时,有效控制了运营成本。

全球市场布局与战略合作深化

国际市场拓展初见成效,上半年公司国外收入达到1亿元,同比增长21%。新签订合同额与去年同期相比增长98%,显示出强劲的海外业务拓展势头。2023年7月,公司与白俄罗斯卫生部长皮涅维奇在北京达成战略合作意向,涵盖感染控制、放射诊疗、手术器械及制药装备等领域。2023年8月,新华医疗与惠影医疗签署战略合作协议,围绕直线加速器(LINAC)全球业务开展长期战略合作。此外,手术器械业务成功开发了智利、伊朗、越南、阿根廷等多个新市场,进一步扩大了公司的全球业务版图。

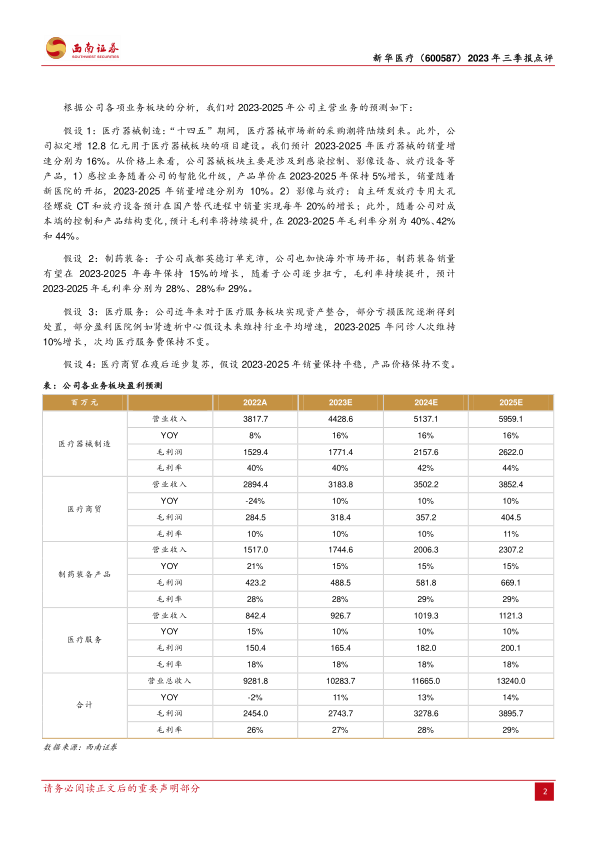

未来业绩展望与业务增长路径

西南证券预计新华医疗2023-2025年归母净利润分别为7.2亿元、8.9亿元和11.1亿元,对应PE分别为15倍、12倍和10倍。预计营业收入将从2023年的102.84亿元增长至2025年的132.40亿元,年复合增长率约13.5%。具体到各业务板块:医疗器械制造预计2023-2025年销量增速均为16%,毛利率将从40%提升至44%;制药装备预计每年保持15%的增长,毛利率维持在28%-29%;医疗服务预计问诊人次和收入每年增长10%,毛利率维持18%;医疗商贸预计销量和收入每年增长10%,毛利率维持在10%-11%。报告同时提示了费用管控不及预期、核心品种销售不及预期、海外业务拓展不及预期等潜在风险。

总结

新华医疗在2023年前三季度取得了显著的财务成就,归母净利润和扣非归母净利润均实现高速增长,远超收入增速,充分体现了公司在产品结构优化和盈利能力提升方面的卓越成效。公司通过战略性聚焦高毛利的医疗器械和制药装备主业,并积极推进智能化升级和新产品上市,持续巩固了其市场地位。同时,国际化战略的成功实施,包括海外收入和新签合同额的大幅增长,以及与多个国际伙伴建立战略合作关系,为公司未来的可持续发展注入了强大动力。展望未来,基于各业务板块的稳健增长预期和持续的费用管控,公司有望在2023-2025年保持营收和净利润的持续增长,其投资价值值得持续关注。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送