-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

华润赋能强化品牌,品种开发全面布局

华润赋能强化品牌,品种开发全面布局

-

下载次数:

1227 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2023-12-14

-

页数:

28页

昆药集团(600422)

投资要点

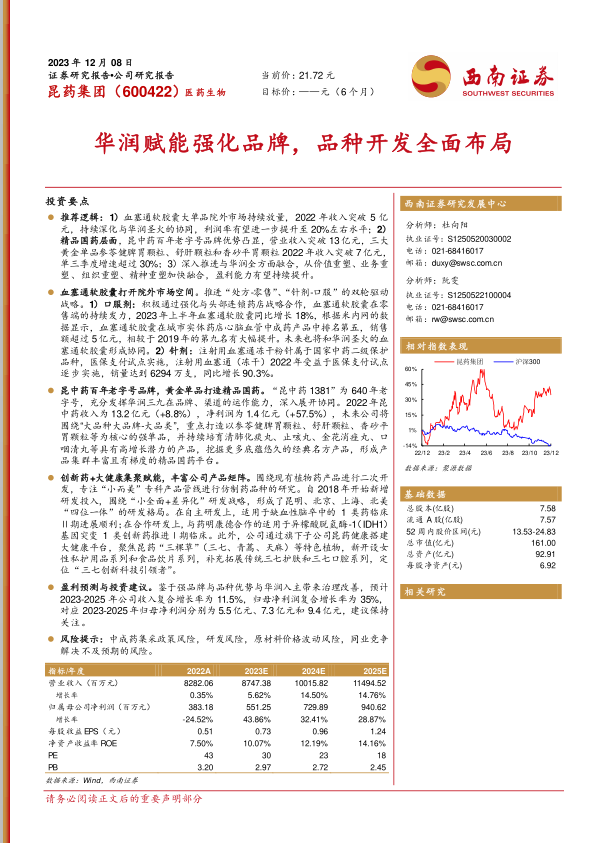

推荐逻辑: 1) ]血塞通软胶囊大单品院外市场持续放量, 2022 年收入突破 5 亿元,持续深化与华润圣火的协同,利润率有望进一步提升至 20%左右水平; 2)精品国药层面,昆中药百年老字号品牌优势凸显,营业收入突破 13亿元, 三大黄金单品参苓健脾胃颗粒、舒肝颗粒和香砂平胃颗粒 2022年收入突破 7亿元,单三季度增速超过 30%; 3) 深入推进与华润全方面融合, 从价值重塑、业务重塑、组织重塑、精神重塑加快融合,盈利能力有望持续提升。

血塞通软胶囊打开院外市场空间。 推进“处方-零售”、“针剂-口服”的双轮驱动战略。 1)口服剂: 积极通过强化与头部连锁药店战略合作,血塞通软胶囊在零售端的持续发力, 2023年上半年血塞通软胶囊同比增长 18%,根据米内网的数据显示,血塞通软胶囊在城市实体药店心脑血管中成药产品中排名第五,销售额超过 5亿元,相较于 2019年的第九名有大幅提升。未来也将和华润圣火的血塞通软胶囊形成协同。 2)针剂: 注射用血塞通冻干粉针属于国家中药二级保护品种,医保支付试点实施,注射用血塞通(冻干) 2022年受益于医保支付试点逐步实施,销量达到 6294 万支,同比增长90.3%。

昆中药百年老字号品牌,黄金单品打造精品国药。 “昆中药 1381”为 640年老字号,充分发挥华润三九在品牌、渠道的运作能力,深入展开协同。 2022年昆中药收入为 13.2亿元(+8.8%) ,净利润为 1.4亿元(+57.5%) ,未来公司将围绕“大品种大品牌-大品类”,重点打造以参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒等为核心的强单品,并持续培育清肺化痰丸、止咳丸、金花消痤丸、口咽清丸等具有高增长潜力的产品,挖掘更多底蕴悠久的经典名方产品,形成产品集群丰富且有梯度的精品国药平台。

创新药+大健康集聚赋能,丰富公司产品矩阵。 围绕现有植物药产品进行二次开发,专注“小而美”专科产品管线进行仿制药品种的研究。自 2018年开始新增研发投入,围绕“小全面+差异化”研发战略,形成了昆明、北京、上海、北美“四位一体”的研发格局。在自主研发上,适用于缺血性脑卒中的 1 类药临床Ⅱ期进展顺利;在合作研发上,与药明康德合作的适用于异檬酸脱氢酶-1( IDH1)基因突变 1 类创新药推进Ⅰ期临床。 此外,公司通过旗下子公司昆药健康搭建大健康平台,聚焦昆药“三棵草”(三七、青蒿、天麻)等特色植物,新开设女性私护用品系列和食品饮片系列,补充拓展传统三七护肤和三七口腔系列,定位“三七创新科技引领者”。

盈利预测与投资建议。 鉴于强品牌与品种优势与华润入主带来治理改善,预计2023-2025 年公司收入复合增长率为 11.5%,归母净利润复合增长率为 35%,对应 2023-2025年归母净利润分别为 5.5亿元、 7.3亿元和 9.4亿元,建议保持关注。

风险提示: 中成药集采政策风险,研发风险,原材料价格波动风险,同业竞争解决不及预期的风险。

中心思想

华润赋能下的战略转型与业绩增长

昆药集团在华润三九入主后,正经历全面的战略重塑与业务升级,致力于打造以天然植物药、精品国药和创新药为核心的“三大平台”。通过深化与华润的“四个重塑”融合战略,公司在盈利能力和市场竞争力方面展现出显著提升潜力。核心产品如血塞通软胶囊在院外市场持续放量,2022年收入突破5亿元,2023年上半年同比增长18%,在城市实体药店心脑血管中成药中排名跃升至第五位。同时,百年老字号昆中药焕发新生,2022年营业收入突破13亿元,三大黄金单品(参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒)合计收入超7亿元,单三季度增速超过30%。

多元化布局驱动未来发展

公司积极拓展大健康产业,以三七、青蒿、天麻等特色植物为核心,布局功效性护肤、口腔护理、女性私护及饮片食品四大板块,2022年大健康板块收入达1.8亿元,同比增长123%。在创新药领域,公司坚持“小全面+差异化”研发战略,多个1类新药项目(如治疗缺血性脑卒中的KYAZ01-2011-020和治疗IDH1基因突变的KYAH01-2016-079)正顺利推进临床试验。预计2023-2025年公司收入复合增长率将达到11.5%,归母净利润复合增长率高达35%,显示出强劲的增长势头和广阔的市场前景。

主要内容

1 昆药集团:华润入主,老字号昆中药焕发生机

华润三九入主,全面赋能企业发展

昆药集团股份有限公司成立于1951年,并于2000年在上海证券交易所上市。2022年5月,华润三九收购公司28%的股份,成为控股股东,实际控制人变更为中国华润有限公司。华润三九作为大型国有控股医药上市公司,以OTC产品和中药处方药为核心业务,其入主为昆药集团带来了全面的战略赋能。公司正按照“价值重塑、业务重塑、组织重塑、精神重塑”的“四个重塑”要求,稳步推进与华润的深度融合,旨在持续提升盈利能力。

业务结构优化与财务表现

昆药集团的业务发展立足中国本土并积极进行全球化布局,形成了以医药工业为核心,国际合作和医药流通为外延拓展,医药大健康产业为整合扩张的三级生态圈。公司依托70年的药物研发传统和植物药研发实力,锚定“银发经济健康第一股”战略,着力打造三七产业链标杆和“昆中药1381”精品国药平台。 从财务数据来看,2022年公司实现营业收入82.82亿元,与上年基本持平。2023年第三季度,公司归母净利润达到3.9亿元,同比增长3.6%,显示出回升态势。在产品结构方面,心脑血管类产品是公司主要收入来源,2022年该领域收入达18.29亿元,占总收入的22%。药品批发与零售业务收入35.9亿元,占总收入的43%。毛利率方面,2022年口服剂毛利率为69.3%,针剂毛利率为83.4%,药品批发与零售业务毛利率为13.2%。 公司销售毛利率从2021年的41%缓慢增长至2023年第三季度的45.1%,销售净利率也稳步上升至7.1%。销售费用率在2021年和2022年保持在29%左右,研发投入逐年增加。公司旗下主要子公司如昆明中药厂有限公司(2023年上半年营收5.6亿元,净利润0.98亿元)、昆药集团医药商业有限公司(2023年上半年营收16.33亿元,净利润0.28亿元)等,在各自领域均有良好表现。

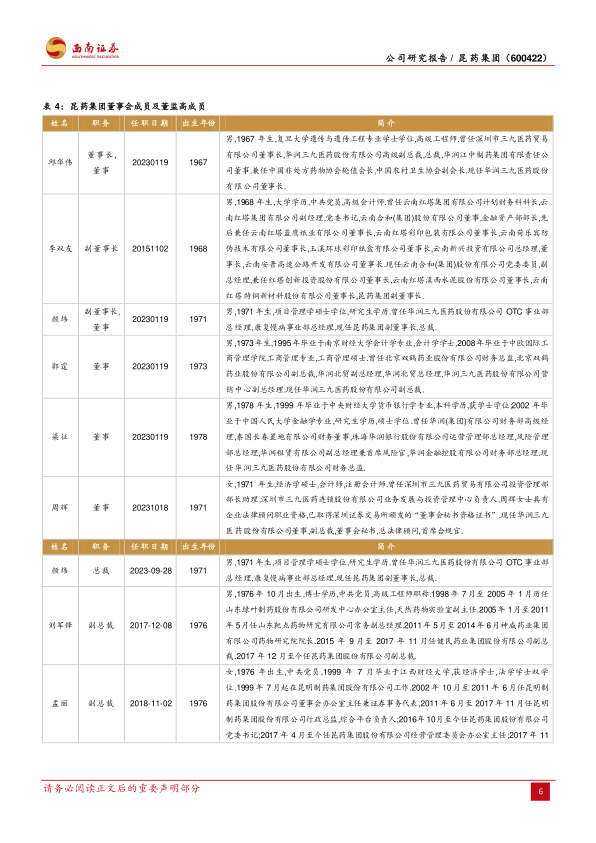

领导层交接与股权激励机制

公司领导班子已完成顺利交接,现任董事长邱华伟同时担任华润三九医药股份有限公司董事长,总裁颜炜曾任华润三九医药股份有限公司OTC事业部总经理。为激发团队活力,公司于2021年公布了股权激励方案,授予9名董事、总裁、副总裁等256万股限制性股票,授予价格为4.16元/股。该激励计划的解除限售业绩考核目标与股东回报挂钩,要求2021年至2023年净利润分别以2020年为基数增长不低于10%、21%和33%,且每年现金分红比例不低于当年净利润的30%。

2 血塞通+昆中药两大平台,构筑品牌核心竞争力

血塞通口服系列院外市场持续扩张

昆药集团以“三七创新科技引领者”为定位,着力打造以昆药血塞通系列产品为核心的慢病管理平台。血塞通作为心脑血管疗效药的原研首创,拥有悠久的历史和16项专利技术,剂型丰富,涵盖冻干粉针、水针、片剂、滴丸、软胶囊和颗粒剂。公司自2018年起持续推进“处方-零售”、“针剂-口服”的双轮驱动战略,口服产品收入占比自2019年起持续上升,2022年已占工业营收的75.26%。 血塞通软胶囊作为大单品,2021年收入达5.93亿元,同比增长28.35%,销量达5.66亿粒,同比增长40.10%。尽管2022年因集采未中标导致销量略有下滑(-9%),但2023年上半年血塞通软胶囊同比增长18%,显示出强劲的恢复性增长。在院外零售市场,血塞通软胶囊表现尤为突出,2021年零售端收入超过1.9亿元,增速超100%。根据米内网数据,血塞通软胶囊在城市实体药店心脑血管中成药产品中排名第五,销售额超过5亿元,相较于2019年的第九名有大幅提升。公司通过“络泰+”模式,聚焦卒中防治的慢病新市场,定位卒中人群和保健人群,以学术推广和战略合作相结合的方式,发挥大单品优势。此外,公司与华润圣火在三七业务上开展协同,共同投资云南省三七研究院,华润三九也承诺将解决同业竞争问题。

血塞通注射剂政策限制放松与集采进展

注射用血塞通冻干粉针是国家中药二级保护品种,主要用于中风偏瘫、瘀血阻络及脑血管疾病后遗症等。2020-2021年,受2019年新版医保目录对中药注射剂限制的影响,其销量有所下滑。然而,随着医保支付试点持续推进,政策限制逐步放松。2022年国家医保目录将血塞通注射剂的医保报销限制由“限二级及以上医疗机构的中风偏瘫或视网膜中央静脉阻塞的患者”调整为“限二级及以上医疗机构”,取消了患者病种限制,为产品销量恢复提供了有利条件。在2021年12月湖北19省中成药省际联盟集中带量采购中,公司注射剂血塞通(冻干)在湖北、广东、北京均有中标,预计将成为产品快速覆盖的突破口。

昆中药打造精品国药,黄金单品与品类集群并进

“昆中药1381”作为拥有640年历史的中华老字号,于2021年获吉尼斯“世界最古老制药企业”认证,并于2018年被认定为中国驰名商标。昆中药拥有140个药品批准文号,21个独家产品,16个国家中药保护品种,“昆中药传统中药制剂”入选国家级非物质文化遗产。公司致力于将昆中药板块打造成精品国药,通过“黄金单品+品类集群”组合战略,发力健康零售新蓝海。 昆中药构建了三层品类布局,包括以参苓健脾胃颗粒、香砂平胃颗粒为代表的消化线;以舒肝颗粒、逍遥系列为代表的妇科(身心)线;以及以清肺化痰丸、板蓝清热颗粒为代表的呼吸线。2022年昆中药营业收入达13.19亿元,同比增长8.83%,实现利润1.4亿元。三大黄金单品——参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒在2018-2022年连续五年保持增长,2022年销售收入分别达到3.26亿元、2.21亿元和1.73亿元。其中,参苓健脾胃颗粒作为国家中药保护品种,在院外市场已与头部药房连锁机构签订战略合作协议,百强连锁药店覆盖率几乎达到100%,中小药店覆盖率达80%。舒肝颗粒作为院内独家基药和医保品种,已完成治疗焦虑抑郁状态的多中心临床试验,相关学术论文在SCI期刊发表。

营销模式转型与零售团队改革

公司深入推进营销模式转型,从以代理模式为主向代理、自营等多元化混合营销模式转变,针对等级医院、零售药店、基层医疗机构三大终端市场制定了不同的推广策略,旨在打造院外市场和口服产品两大新增长极。自2021年11月起,公司启动营销系统改革,实现销售团队集约化,建立了血塞通软胶囊零售团队、昆中药零售和代理商团队以及贝克诺顿院内学术团队。截至2022年,公司在岗销售人员总计2289人,占全体员工的43.01%。

3 大健康产业+创新药集聚赋能,丰富公司产品矩阵

以特色植物为核心,拓展大健康新消费赛道

昆药集团紧跟大健康消费趋势,充分利用在植物药领域的优势,聚焦“三棵草”(三七、青蒿、天麻)等特色植物,积极推进大健康产业布局。旗下子公司昆药集团健康产业有限公司作为大健康板块的运营平台,已构建起以三七、青蒿为核心成分的产品群,并于2021年在原有护肤和三七口腔系列基础上,新增女性私护用品和饮片食品赛道,形成四大板块。 具体产品包括:以三七为核心的功效性护肤品系列(如“小桔灯”KPC三七弹润透亮眼部精华,2021年占大健康板块收入的1/2);以三七提取物为核心的口腔护理系列产品(如昆药中药清火系列牙膏,2021年占大健康板块收入的1/5);以青蒿提取物为核心的女性私护用品系列(如青蒿妇用抑菌凝胶);以及饮片与食品系列(如三七粉、三七丸、冻干三七)。 大健康板块收入实现快速增长,2022年营业收入达1.8亿元,同比增长123%。2021年,该板块已实现销售百万级产品19个,五百万级产品5个,千万级产品3个。公司通过京东、天猫、抖音、快手等线上平台以及机场旗舰店、线下便利超市、KPC昆药科技美肤馆等线下渠道,进行多渠道营销拓展。

自主研发与引进结合,优化创新药管线

公司坚持“小全面+差异化”的研发战略,旨在向研发驱动型国际化药企转型,并已获得21项国内发明授权和3项欧洲授权。通过“自主研发+投资并购+合作研发+引进代理”多种模式结合,昆药集团建立了覆盖肿瘤、心脑血管、代谢、免疫、骨科等领域的创新研发管线。截至2023年上半年,公司在研项目达8个,涵盖化药、创新生物药、生物类似药、罕见1类中药以及改良型新药。 在创新药物临床试验方面,自主研发的适用于缺血性脑卒中的中药/天然药物1类新药KYAZ01-2011-020的II期临床研究进展顺利。与药明康德合作的适用于异柠檬酸脱氢酶-1(IDH1)基因突变的1类创新药KYAH01-2016-079也正持续推进I期临床研究。此外,多个仿制药项目和已上市品种的二次开发项目也顺利开展,如国内同品种首家申报一致性评价的精神类用药化学注射剂KYAH06-2018-094项目已获得发补通知,新规格KYAZ07-2021-171项目已获CDE审评受理。

4 盈利预测

基于对公司零售端销售增长、品牌口碑宣传、昆中药核心产品提价以及血塞通软胶囊生产工艺改进等关键假设,预计工业口服制剂销量在2023-2025年将保持20%的增速,毛利率将持续提升至24%、29%和34%。针剂板块受益于医保政策限制解除,预计2023-2025年销量增速为10%。日用品板块预计同期增速为30%。 综合以上预测,公司2023-2025年的营业收入预计分别为87.47亿元、100.16亿元和114.95亿元,复合增长率为11.5%。归属于母公司净利润预计分别为5.51亿元、7.30亿元和9.41亿元,复合增长率高达35%。

5 风险提示

公司面临的主要风险包括中成药集采政策变化、研发项目进展不及预期、原材料价格波动以及同业竞争解决不及预期等。

总结

昆药集团在华润三九的战略赋能下,正通过“四个重塑”战略实现全面转型升级。公司核心业务表现强劲,血塞通软胶囊在院外市场持续扩张,2023年上半年同比增长18%,市场排名显著提升;昆中药作为百年老字号,2022年营收突破13亿元,三大黄金单品贡献突出。同时,公司积极布局大健康产业,2022年大健康板块收入同比增长123%,并持续推进创新药研发,多个1类新药项目进展顺利。预计未来三年,公司将保持收入和归母净利润的快速增长,展现出良好的发展前景。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送