-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

ADC药物临床管线进度领先,多款BIC/FIC产品潜力十足

ADC药物临床管线进度领先,多款BIC/FIC产品潜力十足

-

下载次数:

439 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2023-10-29

-

页数:

31页

迈威生物(688062)

摘要

迈威生物凭借国际领先的四大技术平台(自动化高通量杂交瘤抗体新分子发现平台、高效B淋巴细胞筛选平台、ADC药物开发平台、双特异性/双功能抗体开发平台),建立了丰富且具有竞争力的产品管线。截至2023年6月,公司共有2项生物类似药品种进入商业化阶段,在研管线包括9MW2821(Nectin-4ADC),9MW3011(TMPRSS6),9MW3811(IL-11),9MW1411(α-toxin)等多款潜在BIC/FIC品种。

商业化初具规模,生物类似药板块开始放量

截至2023H1,君迈康完成发货83,573支;完成25省招标挂网,各省均已完成医保对接;已经收到君实生物相关结算款3,296.44万元(含税);地舒单抗生物类似药(骨松适应症)迈利舒于2023年3月上市,骨转移领域生物类似药在审评中。公司积极拓展海外增量市场,已完成签署覆盖数十个国家的正式协议或框架协议。

IDDC平台行业领先,9MW2821(NECTIN-4ADC)进度领先

迈威生物的ADC技术平台通过链间二硫键的定点偶联技术,实现DAR值为4的定点偶联,与传统的随机偶联相比,整体药物的均一性更佳,更低的杀伤以及更宽的治疗窗口。公司Nectin-4ADC9MW2821目前临床研究进度全球第二。数据显示,9MW2811疗效及安全性潜力十足,截至2023年10月,115例实体瘤患者ORR及DCR分别为43.5%/81.7%,尿路上皮癌患者ORR及DCR分别为62.2%/91.9%。

研发管线储备丰富,多款在研药物具有FIC潜力

除已上市产品以外,迈威生物在研管线拥有多款临床进度领先品种,如国内企业首家进入临床的9MW2821(全球进度排位第二)、9MW1911(抗全球排位第二梯队)与9MW3811(全球排位第一梯队)等创新品种。此外,9MW3011、9MW3811(IL-11)、9MW1411(α-toxin)为潜在FIC品种,具有成为重磅产品的潜力。

盈利预测与投资评级

我们预计公司2023-2025年营业收入为3.15/8.14/13.66亿元,归母净利润为-9.18/-7.90亿/-5.59亿元。采用DCF估值法对公司市值进行估计与预测:考虑到公司商业化品种初具规模,在ADC领域拥有独特技术优势,且在研管线内拥有多款FIC潜力品种,给予2.0%永续增长率,WACC为9.99%,在此假设下,公司合理估值127.19亿元人民币,对应股价31.83元/股。首次覆盖,给予“买入”评级。

风险提示:预期未来持续大规模研发投入的风险、生物类似药集采风险、研发风险、产品上市风险、政策变化风险

中心思想

核心竞争力与市场定位

迈威生物凭借其国际领先的四大技术平台,在生物医药领域建立了独特的竞争优势。公司不仅在生物类似药市场实现了初步商业化,更在创新药,特别是ADC(抗体偶联药物)领域展现出强大的研发实力和全球领先的临床进度。其丰富的在研管线,包含多款潜在的BIC(Best-in-Class)/FIC(First-in-Class)品种,预示着未来巨大的增长潜力。

创新驱动与未来增长潜力

公司持续大规模的研发投入是其创新驱动战略的核心体现,旨在通过技术创新和产品差异化来抢占市场高地。尽管短期内面临持续亏损,但随着核心产品如Nectin-4 ADC 9MW2821的临床进展和未来上市,以及生物类似药板块的持续放量,迈威生物有望逐步实现盈利并打开长期成长空间。

主要内容

# 1. 技术积累国际领先,商业化能力稳步发展

## 1.1. 拥有4大技术平台,临床进度稳步推进

- 迈威生物成立于2017年,凭借四大国际领先技术平台,包括自动化高通量杂交瘤抗体新分子发现平台、高效B淋巴细胞筛选平台、ADC药物开发平台以及双特异性/双功能抗体开发平台,构建了覆盖肿瘤、自身免疫、代谢、眼科、感染等多个治疗领域的丰富且具有竞争力的产品管线。

- 截至2023年上半年,公司已拥有2项商业化阶段的生物类似药(君迈康和迈利舒),以及12项处于不同研发阶段的在研品种。

- 公司管理层经验丰富,拥有跨国医药公司、上市公司或研究院所的从业背景。截至2022年12月,公司在职员工1052人,其中技术研发人员568名,占比53.99%,硕士及以上学历员工占比达25.10%,显示出强大的研发人才梯队。

- 截至2023年9月,公司股权结构清晰,实际控制人为唐春山和陈姗娜,持股比例分别为28.15%和7.03%。

## 1.2. 商业化初具规模,在研管线品种丰富

- 2023年Q1-Q3,迈威生物实现营业收入1.00亿元,同比增长387.22%。这一显著增长主要得益于子公司迈威(美国)与DISC MEDICINE, INC.就9MW3011项目达成独家许可协议确认的较高收入,以及迈利舒®于2023年3月底获批上市后带来的2343.33万元药品销售收入。

- 同期,公司归母净利润为-6.73亿元,同比减亏2.76%,反映出公司在持续大规模研发投入背景下的经营状况。

- 公司高度重视研发投入,2020年至2023年Q3的研发费用分别为5.81亿元、6.23亿元、7.59亿元和4.94亿元,持续的投入支撑了其丰富的在研管线。

- 截至2023年6月,公司管线拥有12个在研品种,涵盖临床前研究、临床试验及新药上市准备等多个阶段,这些项目的推进仍需持续大规模的研发投入。

# 2. 布局生物类似药市场,商业化初具规模

## 2.1. 阿达木单抗生物类似药:市场准入工作稳步推进,国内市场有望实现放量

### 2.1.1. 阿达木单抗市场广阔,竞争激烈

- 自身免疫性疾病被视为继心脑血管和肿瘤之后的第三类主要疾病,其中TNF-α在多种炎症反应中处于核心地位,TNF-α抑制剂已成为治疗类风湿关节炎、强直性脊柱炎、银屑病、克罗恩病等自身免疫性疾病的革命性药物。

- 阿达木单抗原研药修美乐®在全球市场表现强劲,2022年销售额高达212.37亿美元。尽管中国人口基数大,但受医保纳入时间晚和纳入前售价高等因素影响,早期中国市场规模有限,仅占全球份额的0.2%以下。

- 随着修美乐®于2019年11月通过国家医保谈判,价格从7820元/支降至1290元/支,国内阿达木单抗市场快速扩容。弗若斯特沙利文预测,中国阿达木单抗市场规模预计在2025年达到139.62亿元(2020-2025年CAGR为81.12%),并在2030年达到240.11亿元。生物类似药因研发成本优势,其市场份额有望持续提升。

- 迈威生物与君实生物合作开发的阿达木单抗生物类似药君迈康(9MW0113)于2022年3月获批上市,用于治疗类风湿关节炎、强直性脊柱炎及银屑病,并于2022年11月新增克罗恩病、葡萄膜炎等儿童和成人适应症。

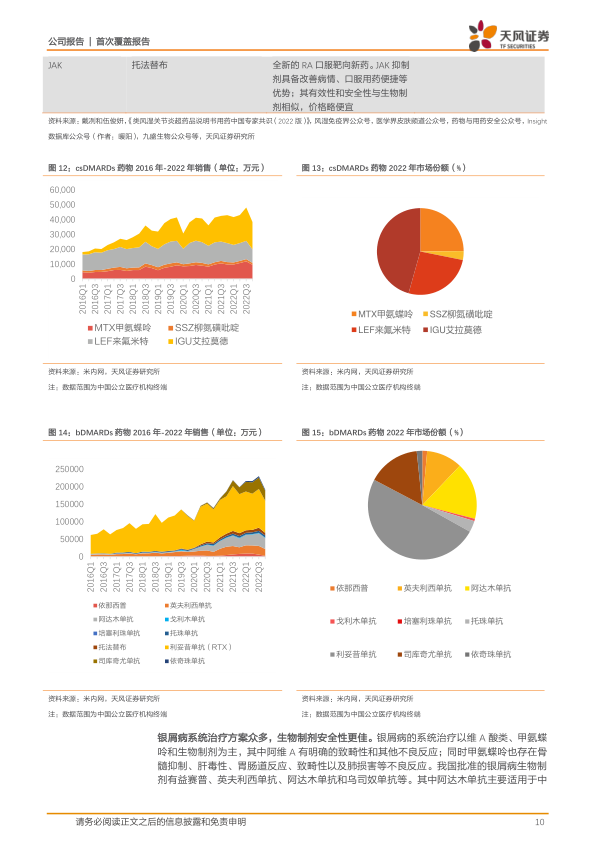

### 2.1.2. 主要适应症,阿达木单抗推荐等级高,市场份额占比大

- 在类风湿关节炎(RA)治疗领域,中国约有500万RA患者,多数患者未能获得早期诊断和治疗,中重度患者多。阿达木单抗作为生物制剂DMARDs,在传统合成DMARDs治疗未达目标时被推荐使用,且在一些研究中已被用作一线治疗。

- 在银屑病系统治疗中,阿达木单抗主要适用于中重度斑块型银屑病,相较于维A酸类和甲氨蝶呤等非生物制剂,生物制剂具有更好的安全性。

- 米内网数据显示,在bDMARDs药物市场中,阿达木单抗的销售额持续增长,并在2022年占据了显著的市场份额。

### 2.1.3. 与原研药等效,且价格具有优势

- 多项临床研究结果表明,君迈康与原研药修美乐在中重度类风湿关节炎患者中在临床疗效、安全性、耐受性、药代动力学特征及免疫原性方面均达到等效。

- 君迈康的最高零售价格为998元/盒,相较于修美乐医保支付后的1290元/支,具有明显的市场价格优势。

- 截至2023年上半年,君迈康已完成发货83,573支,在25个省份完成招标挂网并完成医保对接,累计准入医院172家,覆盖药店955家。公司已收到君实生物相关结算款3296.44万元(含税),显示其商业化进程稳步推进。

## 2.2. 地舒单抗生物类似药:国内市场广阔,拥有先发优势

### 2.2.1. 9MW0311:用于治疗骨质疏松症

- 地舒单抗是国际一线广谱抗骨折风险药物,通过阻断RANKL激活破骨细胞及其前体表面的受体RANK,从而抑制破骨细胞形成、功能和存活,减少骨吸收,增加骨量和强度。其预充式注射器和每6个月一次的皮下注射方案,显著提高了患者的便利性和依从性。

- 地舒单抗的安全性及有效性已通过十多年的临床应用得到充分验证。一项长达10年的临床研究(FREEDOM+扩展研究)数据显示,连续用药10年的受试者腰椎和全髋骨密度相较基线分别增加了21.7%和9.2%,且整体安全性与安慰剂无异。荟萃分析也表明,地舒单抗在增加骨密度和降低骨折风险方面优于双膦酸盐类药物。

- 中国经期后骨质疏松市场潜力巨大,2022年地舒单抗销售额为4.27亿元,仍有广阔的增长空间。

- 迈威生物的9MW0311作为普罗力的生物类似药,在2023年的一项临床研究中证实了与普罗力在药效、免疫原性、安全性方面的等效性,不良事件发生率无统计学差异。

- 9MW0311于2023年3月获批上市,用于治疗骨折高风险的绝经后妇女骨质疏松症,是国内第二家上市的地舒单抗生物类似药,具有显著的先发优势。

### 2.2.2. 9MW0321:临床进度处于国内第一梯队,年内有望获批上市

- 9MW0321(商品名:迈卫健)是迈威生物自主开发的重组全人源抗RANKL单克隆抗体注射液(120mg),作为安加维(地舒单抗)的生物类似药,其作用机制与安加维相同,通过阻断RANKL与受体的结合来抑制RANKL的生理活性。

- 安加维在中国已获批用于预防多发性骨髓瘤和实体肿瘤骨转移患者的骨相关事件、治疗骨巨细胞瘤以及治疗双膦酸盐难治的恶性肿瘤高钙血症。地舒单抗在骨转移市场具有广阔的空间。

- 9MW0321目前已处于NDA(新药上市申请)阶段,预计将成为国内第一梯队上市的地舒单抗(癌症骨转移适应症)生物类似药,有望在年内获批上市。

# 3. ADC技术力行业领先,在研管线潜力十足

## 3.1. ADC技术持续成熟,药物稳定性及毒性持续改善

- ADC(抗体偶联药物)由抗体、毒素和连接子三部分组成,其中偶联方式是影响药物稳定性、脱靶毒性和治疗窗口的关键因素。均一性是ADC设计中的主要挑战,DAR值(药物-抗体比)的精确控制对疗效至关重要。

- ADC技术已发展至第三代,通过对单克隆抗体、连接子和毒性化学小分子进行全面优化,显著降低了药物毒性,提高了药物稳定性和药代动力学效率,从而减少了脱靶毒性,并扩大了治疗窗口。

## 3.2. 定点偶联技术平台IDDC优势明显,对ADC 各组件进行全面优化

- 迈威生物的IDDC™平台是其核心竞争力之一,属于第三代定点偶联技术,包含桥连定点偶联技术和分散型定点偶联技术,均已提交专利申请。

- 相较于传统的随机偶联技术,IDDC™平台偶联过程可靠,偶联产物更加均一,且具有更优的药代动力学和药理毒理特征,从而带来更好的结构均一性、质量稳定性、药效及耐受性。

- IDDC™平台由DARfinity™(定点偶联工艺)、IDconnect™(定点连接子接头)、Mtoxin™(新型载荷分子)以及LysOnly™(条件释放结构)等多项系统化核心专利技术组成。

- 该平台已在公司多个在研ADC品种中得到验证,包括9MW2821、9MW2921和7MW3711。公司预计至2024年,将有3-5个ADC品种进入临床阶段。

## 3.3. 9MW2821:临床进度全球第二国内第一,与唯一上市药物相比初步展现优效

- 尿路上皮癌(UC)是一种多源性恶性肿瘤,市场潜力巨大。弗若斯特沙利文数据显示,中国尿路上皮癌治疗药物市场规模预计在2025年达到9亿美元(2020-2025年复合年增长率为39.7%),全球市场规模预计在2025年达到69亿美元(复合年增长率为21.2%)。

- Nectin-4(脊髓灰质炎病毒受体样分子4)是一种I型跨膜糖蛋白,在膀胱癌、乳腺癌中重度表达,在肺癌脑转移和卵巢癌中也有表达,而在正常成人组织中几乎不表达,使其成为理想的ADC药物靶点。

- Nectin-4靶点在尿路上皮癌中的潜在市场规模大于HER2 ADC,因为Nectin-4 ADC在尿路上皮癌患者中是全覆盖,无需进行阳性基因筛选。

- Padcev(Enfortumab Vedotin, EV)是目前唯一获批的Nectin-4 ADC,销售峰值有望达到50亿美元,但其眼部毒性、肺部毒性及血液毒性等不良反应限制了其更广泛的应用。

- 9MW2821是迈威生物自主研发的靶向Nectin-4 ADC创新药,基于IDDC™平台,裸抗为人源化抗Nectin-4单克隆抗体。目前,9MW2821的临床研究进度在全球Nectin-4 ADC中位

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送