-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

年报及一季报点评:持续加强研发力度,在研管线稳步推进

年报及一季报点评:持续加强研发力度,在研管线稳步推进

-

下载次数:

1672 次

-

发布机构:

中国银河证券股份有限公司

-

发布日期:

2023-04-27

-

页数:

4页

欧林生物(688319)

核心观点:

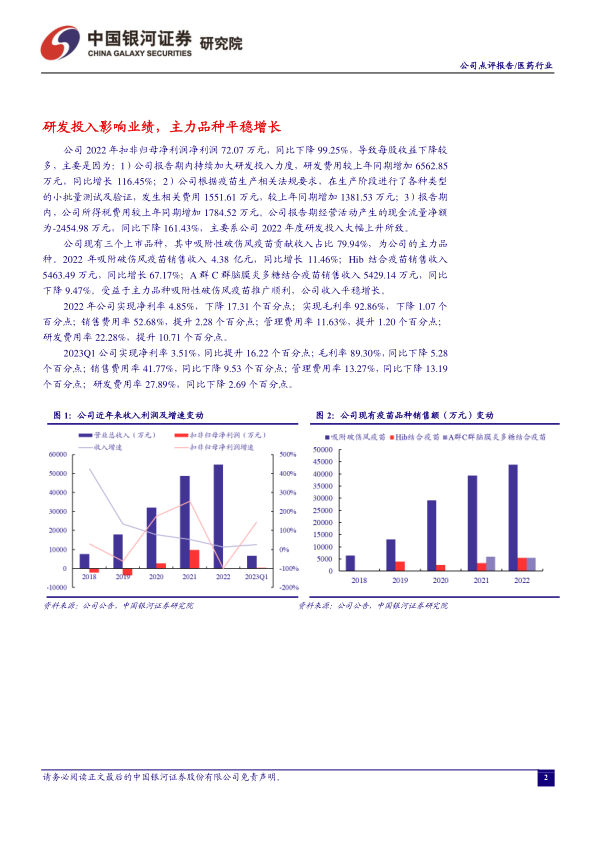

事件:公司发布2022年及2023Q1业绩。公司2022年实现营业总收入5.47亿元(+12.38%),归母净利润2657.71万元(-75.38%),扣非归母净利润72.07万元(-99.25%)。其中,2022Q4实现营业总收入1.77亿元(-12.69%),归母净利润-1359.95万元(-144.90%),扣非归母净利润-3425.45万元(-220.54%)。2023Q1公司实现营业总收入6687.11万元(+24.91%),归母净利润385.36万元(+156.63%),扣非归母净利润293.90万元(+142.83%)。

破伤风疫苗推广顺利,AC-Hib三联苗将于近期上市。2022年公司对吸附破伤风疫苗产品持续推广宣传,吸附破伤风疫苗销售收入4.38亿元,同比增长11.46%。AC-Hib联合疫苗向药监局提交的生产注册上市许可申请已被受理,已做好申报生产的准备工作。AC-Hib三联苗曾是智飞生物销售的十亿级重磅品种,不过智飞的三联苗已经停产,公司的三联苗若上市将是国内独家品种,有望迅速放量。

持续加大研发投入,金葡菌疫苗进入临床Ⅲ期。公司2022年研发费用高达1.22亿元,持续加大研发投入导致净利润下滑。2022年重组金葡菌疫苗进入临床试验Ⅲ期,使得资本化研发投入同比大幅增加。公司持续推进A群链球菌疫苗、口服重组幽门螺杆菌疫苗(大肠杆菌)、四价流感病毒裂解疫苗(MDCK细胞)等多个临床前在研项目进度,并扩大了研发队伍、新增搭建病毒疫苗技术平台,使得费用化研发投入同比增加116.45%。

投资建议:公司破伤风疫苗推广顺利且渗透率提升空间广阔,即将上市的三联苗和处于临床Ⅲ期的金葡菌疫苗均有望成为独家重磅品种。我们预测2023-2025年归母净利润分别为0.61/1.39/2.26亿元,同比增长129.56%、127.64%、62.53%,对应EPS为0.15/0.34/0.56元,对应PE为129/57/35倍,给予“谨慎推荐”评级。

风险提示:疫苗新品研发失败的风险、渗透率提升不及预期的风险、新生儿数量超预期下降的风险等。

中心思想

本报告对欧林生物(688319.SH)的2022年年报及2023年一季报进行了深入分析,核心观点如下:

- 业绩分析与展望:公司2022年业绩受到研发投入增加的影响,净利润有所下滑,但破伤风疫苗推广顺利,AC-Hib三联苗即将上市,未来增长潜力巨大。

- 投资建议:基于公司在疫苗领域的独家品种优势和广阔的市场前景,预测公司未来三年业绩将实现快速增长,给予“谨慎推荐”评级,合理估值区间为21.28-23.52元。

研发投入对业绩的影响

报告指出,欧林生物在2022年持续加大研发投入,导致净利润下滑。但从长远来看,研发投入是公司未来发展的关键驱动力。

独家品种的市场潜力

报告强调,欧林生物即将上市的AC-Hib三联苗是国内独家品种,具有巨大的市场潜力,有望迅速放量,成为公司业绩增长的重要引擎。

主要内容

公司业绩回顾与分析

- 2022年业绩表现:公司2022年实现营业总收入5.47亿元(+12.38%),归母净利润2657.71万元(-75.38%),扣非归母净利润72.07万元(-99.25%)。

- 2023年Q1业绩表现:公司2023Q1实现营业总收入6687.11万元(+24.91%),归母净利润385.36万元(+156.63%),扣非归母净利润293.90万元(+142.83%)。

产品销售情况分析

- 破伤风疫苗:2022年吸附破伤风疫苗销售收入4.38亿元,同比增长11.46%,是公司的主力品种,推广顺利。

- AC-Hib三联苗:该疫苗已提交生产注册上市许可申请,有望成为国内独家品种,迅速放量。

- 其他疫苗:Hib结合疫苗销售收入5463.49万元,同比增长67.17%;A群C群脑膜炎多糖结合疫苗销售收入5429.14万元,同比下降9.47%。

研发投入与管线进展

- 研发投入:2022年研发费用高达1.22亿元,同比增长116.45%,持续加大研发投入。

- 金葡菌疫苗:重组金葡菌疫苗进入临床试验Ⅲ期。

- 其他在研项目:持续推进A群链球菌疫苗、口服重组幽门螺杆菌疫苗(大肠杆菌)、四价流感病毒裂解疫苗(MDCK细胞)等多个临床前在研项目。

财务指标分析

- 盈利能力:2022年净利率4.85%,下降17.31个百分点;毛利率92.86%,下降1.07个百分点。2023Q1净利率3.51%,同比提升16.22个百分点;毛利率89.30%,同比下降5.28个百分点。

- 费用控制:2022年销售费用率52.68%,提升2.28个百分点;管理费用率11.63%,提升1.20个百分点;研发费用率22.28%,提升10.71个百分点。2023Q1销售费用率41.77%,同比下降9.53个百分点;管理费用率13.27%,同比下降13.19个百分点;研发费用率27.89%,同比下降2.69个百分点。

投资建议与盈利预测

- 盈利预测:预测2023-2025年归母净利润分别为0.61/1.39/2.26亿元,同比增长129.56%、127.64%、62.53%,对应EPS为0.15/0.34/0.56元,对应PE为129/57/35倍。

- 投资评级:给予“谨慎推荐”评级。

风险提示

- 疫苗新品研发失败的风险

- 渗透率提升不及预期的风险

- 新生儿数量超预期下降的风险

总结

本报告对欧林生物进行了全面的分析,认为公司在破伤风疫苗市场具有稳固的地位,即将上市的AC-Hib三联苗有望成为新的增长点。虽然研发投入对短期业绩造成一定压力,但长期来看,将为公司带来更强的竞争力。维持“谨慎推荐”评级,并提示相关风险。

核心竞争力和增长潜力

欧林生物凭借其独家品种和持续的研发投入,在疫苗市场具有较强的核心竞争力和增长潜力。

投资建议的依据和展望

基于对公司未来业绩的乐观预测,本报告给予“谨慎推荐”评级,并建议投资者关注公司的新品上市和研发进展。

-

医药行业月报25/12:医改持续推进,医保月度收支增速回正

-

聚焦特种高分子材料,平台化建设赋能成长

-

百奥赛图公司深度报告:锚定全球新药发源地,千鼠万抗前景广阔

-

自免药物行业深度报告:自免疾病蓝海市场,新靶点新机制快速涌现

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:政策利好化工下游需求,危险化学品安全法通过

- 医药日报:GSK在研疗法Bepirovirsen三期临床成功

- 医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

- 医药日报:默沙东索特西普在华获批上市

- 肺动脉高压临床试验教育者的演进与影响

- 农化行业:2025年12月月度观察:钾肥供需紧平衡,储能拉动磷矿石需求,草甘膦价格下行

- 高端膜材料行业点评报告:商务部启动对日反倾销调查,看好高端膜材国产替代

- 基础化工行业研究:周期成长双线轮动,持续看好成长赛道和反内卷大方向

- 氟化工行业:2025年12月月度观察:一季度制冷剂长协价格落地,关注PVDF价格持续修复

- 医药日报:赛诺菲普乐司兰钠在华获批上市

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送