-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

人二倍体狂苗领军企业,诺如病毒疫苗成功出海

人二倍体狂苗领军企业,诺如病毒疫苗成功出海

-

下载次数:

1448 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2024-03-10

-

页数:

19页

康华生物(300841)

报告摘要

康华生物是一家专注生物医药领域、以研发为重心的综合型疫苗企业。目前主要上市销售的产品有冻干人用狂犬病疫苗(人二倍体细胞)、ACYW135群脑膜炎球菌多糖疫苗等。其中冻干人用狂犬病疫苗(人二倍体细胞)为公司主要营业收入来源,2018-2022年营收占比95%以上;公司自主研发的诺如病毒疫苗于2024年01月在成功授权海外,成为国内优秀的疫苗管线出海企业。

投资要点

二倍体狂苗销售收入、批签发量增长迅速,市场前景广阔

2014年,公司人二倍体狂犬疫苗成功实现上市销售,2018-2022年其批签发量与销售量快速增加,作为核心产品带动公司业绩持续增长。2018-2022年,二倍体狂苗产品营收从2018年的5.51亿元增长至2022年的14.25亿元,销售增长迅速。

布局宠物用疫苗,有望打造第二成长曲线

宠物消费市场规模节节攀升。2023年城镇宠物(犬猫)消费市场规模为2793亿元,较2022年增长3.2%;其中,犬消费市场规模较2022年微增0.9%,猫市场规模则持续稳定增长,较2022年增长6%,宠物医疗和预防是宠物消费的重要组成部分。希利斯是公司代理的宠物用狂犬疫苗产品,2022年为公司代理希利斯产品的第一个完整销售年度,公司2022年兽用疫苗销售收入达384.26万元。

重组六价诺如病毒疫苗管线成功出海

公司授权HilleVax在海外对重组六价诺如病毒疫苗及其衍生物进行开发、生产与商业化,有望获得最高合计2.705亿美元的价款,并获得实际年净销售额个位数百分比的特许权使用费。目前全球尚未有诺如病毒疫苗上市,公司诺如病毒疫苗管线临床进度居前。

盈利预测与估值

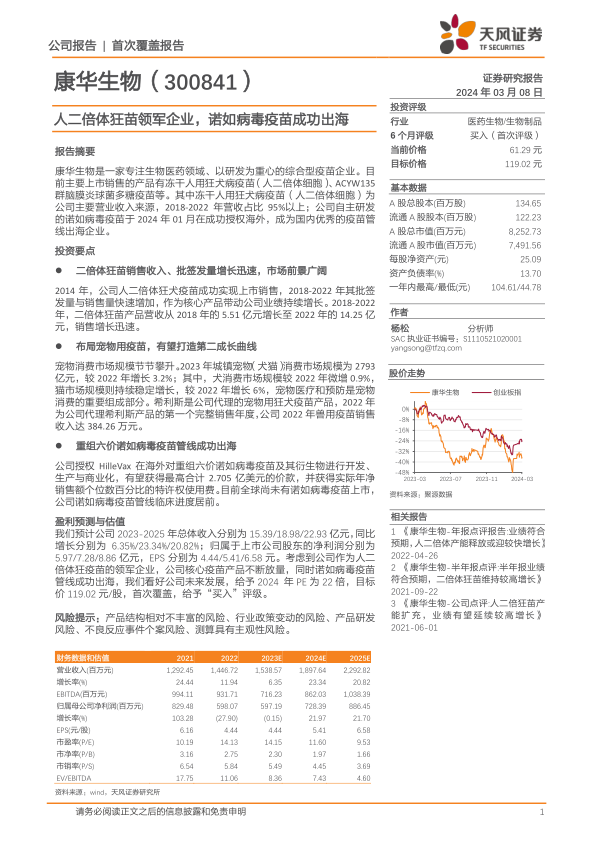

我们预计公司2023-2025年总体收入分别为15.39/18.98/22.93亿元,同比增长分别为6.35%/23.34%/20.82%;归属于上市公司股东的净利润分别为5.97/7.28/8.86亿元,EPS分别为4.44/5.41/6.58元。考虑到公司作为人二倍体狂疫苗的领军企业,公司核心疫苗产品不断放量,同时诺如病毒疫苗管线成功出海,我们看好公司未来发展,给予2024年PE为22倍,目标价119.02元/股,首次覆盖,给予“买入”评级。

风险提示:产品结构相对不丰富的风险、行业政策变动的风险、产品研发风险、不良反应事件个案风险、测算具有主观性风险。

中心思想

康华生物:核心产品驱动增长,多元布局开启新篇章

康华生物作为人二倍体狂犬病疫苗(HDCRV)领域的领军企业,凭借其核心产品的强劲销售增长和市场领先地位,实现了稳健的业绩表现。公司积极拓展业务边界,通过布局宠物用疫苗市场和成功推动诺如病毒疫苗管线国际化,有望打造新的增长曲线,进一步巩固其在生物医药领域的竞争优势。

投资亮点:产能释放、政策利好与创新出海

报告强调,康华生物的HDCRV产品批签发量和销售收入持续快速增长,且募投项目预计在2024年落地,将使产能翻倍,满足市场日益增长的需求。同时,国家疾控局新规范有望进一步带动狂犬疫苗整体需求。此外,公司代理的宠物狂犬疫苗“希利斯”表现强劲,以及重组六价诺如病毒疫苗成功授权海外,获得高额里程碑付款和特许权使用费,均预示着公司未来业绩的多元化增长潜力。

主要内容

1. 康华生物:人二倍体狂苗领军企业

1.1. 专注疫苗领域,业务方向明确

康华生物成立于2004年,是一家专注于生物医药领域的综合性疫苗企业,并于2020年在深交所创业板上市。公司是国内首家生产并销售人二倍体细胞狂犬病疫苗的企业,目前主要上市销售产品包括冻干人用狂犬病疫苗(人二倍体细胞)和ACYW135群脑膜炎球菌多糖疫苗。其中,人二倍体狂苗批签发量从2018年的223.21万支迅速增长至2022年的809.58万支。截至2024年1月22日,公司股权结构稳定,实际控制人为董事长王振滔,并拥有成都康诺生物等4家全资子公司。

1.2. 公司营收稳健增长趋势,核心产品表现靓丽

公司营收呈现稳健增长态势,2018年营业收入为5.59亿元,至2022年增至14.47亿元,同比增长11.94%。归母净利润在2022年为5.98亿元,同比下降27.90%,主要受公允价值变动净收益减少影响。2023年前三季度营收9.90亿元,归母净利润3.69亿元。人二倍体狂苗是公司核心收入和利润来源,2019-2022年营收占比均在95%以上,2022年实现营收14.25亿元,毛利率稳定在93%-95%区间。公司成本管控卓有成效,销售费用率和管理费用率持续下降,而研发投入持续增加,研发费用率从2018年的3.38%提升至2022年的12.44%,2023年前三季度达18.78%。技术团队不断壮大,2022年末技术人员达182人。

1.3. 公司研发管线较为丰富,在研产品种类较多

康华生物已上市产品包括冻干人用狂犬病疫苗(人二倍体细胞)和ACYW135群脑膜炎球菌多糖疫苗,其中人二倍体狂苗采用“100L大体积生物反应器微载体规模化培养、扩增人二倍体细胞技术”,具有安全性高、免疫原性好、保护持续时间长等优势,被国际公认为狂犬病疫苗的黄金标准。截至2023年上半年,公司拥有8项在研项目,包括重组六价诺如病毒疫苗、四价鼻喷流感疫苗、带状疱疹mRNA疫苗等,未来有望丰富产品种类,增强竞争力。

2. 人二倍体狂苗市场前景广阔,销售稳健增长

2.1. 狂犬病病死率接近100%,疫苗是唯一主动免疫制剂

狂犬病是由狂犬病毒引起,病死率接近100%,全球每年约6万人死于该疾病,中国狂犬病发病数位居全球第二。目前尚无有效治疗手段,预防为主,狂犬病疫苗是唯一的主动免疫制剂。中国的狂犬疫苗经历了四代发展,人二倍体细胞疫苗因其安全无致肿瘤性、免疫原性好、不良反应发生率低等优势,被世界卫生组织推荐为狂犬病疫苗的“黄金标准”。

2.2. 狂苗市场规模庞大,人二倍体细胞前景广阔

近年来,国内人用狂犬病疫苗批签发总量维持在6000-8000万支/年,2021年产值规模达94亿元。中国每年约有4000万狂犬病暴露人群,但疫苗接种率仅35%左右,市场提升空间巨大。目前Vero细胞狂犬病疫苗仍是市场主流,2022年批签发占比达75.0%,而人二倍体细胞狂犬病疫苗占比为18.2%。人二倍体狂苗作为WHO推荐的“金标准”疫苗,尤其适用于过敏体质者、老人及儿童等免疫力偏低人群,对Vero细胞狂苗形成较大补充空间。目前国内仅康华生物和康泰生物两家企业获批上市人二倍体狂苗,竞争格局良好。

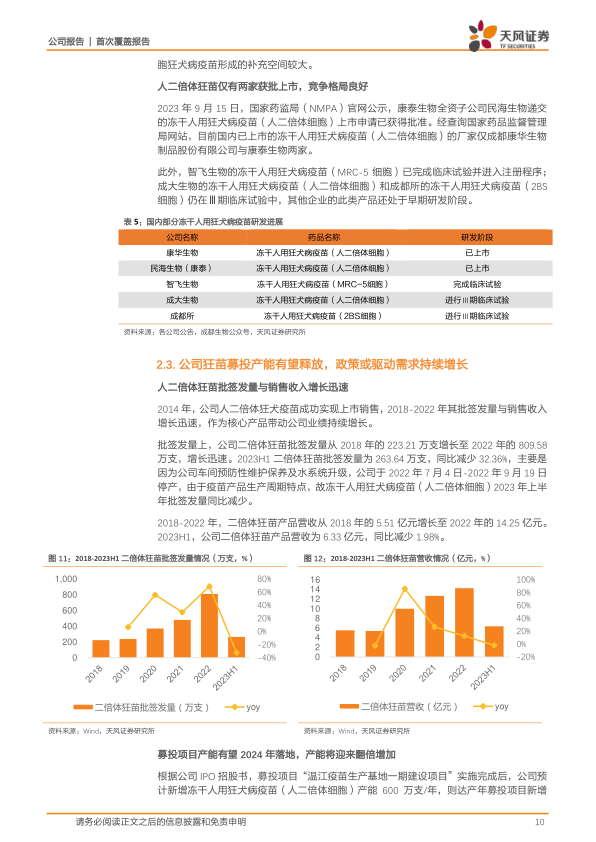

2.3. 公司狂苗募投产能有望释放,政策或驱动需求持续增长

康华生物人二倍体狂苗批签发量和销售收入增长迅速,2018-2022年营收从5.51亿元增至14.25亿元。2023年上半年批签发量同比减少32.36%,主要系车间预防性维护保养及水系统升级导致停产。公司IPO募投项目“温江疫苗生产基地一期建设项目”预计新增HDCRV产能600万支/年,有望于2024年12月31日达到预定可使用状态,届时公司该产品产能将翻倍,进一步打开销售空间。此外,国家疾控局2023年9月颁布的《狂犬病暴露预防处置工作规范(2023年版)》提出狂犬病预防处置门诊应配备至少两种不同种类的狂犬病疫苗,有望进一步带动狂苗整体需求,康华生物作为人二倍体狂苗领军企业将受益。

3. 布局宠物用疫苗,有望打造第二成长曲线

3.1. 宠物市场规模不断增长,潜在预防需求旺盛

中国宠物行业发展迅速,2023年城镇宠物(犬猫)消费市场规模达2793亿元,较2022年增长3.2%。同年,中国宠物犬猫合计数量达1.2155亿只,潜在预防接种需求旺盛。随着社会经济发展和城市化进程加速,宠物在人们生活中扮演的角色日益重要,带动了宠物医疗和预防等相关产业的增长。

3.2. 代理宠物狂犬疫苗希利斯

2021年9月,康华生物全资子公司康华动保与杭州佑本签订协议,成为宠物狂犬病灭活疫苗“希利斯”在中国大陆及港澳台地区的总经销商。希利斯创新采用人狂犬病灭活疫苗生产技术——层析纯化,有效去除大分子物质,实现病毒蛋白高度纯化,是市面上首个采用该技术的宠物精制狂犬病疫苗。临床数据显示,希利斯免疫成功率为100%,免疫效果持久,且安全性表现优异。2022年,公司兽用疫苗销售收入达384.26万元。公司通过“希利斯守护计划”和与新瑞鹏宠物医疗集团的合作,积极拓展销售渠道,提升产品美誉度。

4. 诺如病毒疫苗管线成功出海

诺如病毒是引起急性胃肠炎的常见病原体,具有感染剂量低、排毒时间长、易变异等特点,人群普遍易感,尤其易在学校、托幼机构等封闭环境引起暴发。目前尚无有效抗病毒药物,潜在预防需求空间较大。2024年1月,康华生物成功授权HilleVax在除中国地区以外的全球范围内开发、生产与商业化重组六价诺如病毒疫苗及其衍生物,有望获得最高合计2.705亿美元的价款,并获得实际年净销售额个位数百分比的特许权使用费。目前全球尚未有诺如病毒疫苗上市,公司该管线已于2023年2月和9月分别取得澳大利亚和美国临床试验许可,临床进度居前。

5. 盈利预测与估值

5.1. 收入拆分与盈利预测

基于对各产品业务板块的分析,预计公司2023-2025年总体收入分别为15.39亿元、18.98亿元和22.93亿元,同比增长分别为6.35%、23.34%和20.82%。归属于上市公司股东的净利润分别为5.97亿元、7.28亿元和8.86亿元,EPS分别为4.44元、5.41元和6.58元。其中,人二倍体狂苗收入预计在2023-2025年分别增长7%、22%和21%。

5.2. 估值与投资评级

采用可比公司估值法,参考百克生物、康泰生物、沃森生物和智飞生物等可比公司2024年PE估值均值22.27X。考虑到康华生物作为人二倍体狂苗的领军企业,核心疫苗产品持续放量,且诺如病毒疫苗管线成功出海,看好公司未来发展。给予公司2024年22倍PE,目标价119.02元/股,首次覆盖给予“买入”评级。

6. 风险因素

公司面临产品结构相对不丰富、行业政策变动、产品研发、不良反应事件个案以及测算具有主观性等风险。其中,冻干人用狂犬病疫苗(人二倍体细胞)是主要盈利来源,若竞争加剧可能对其市场份额和销售价格造成不利影响。疫苗行业受政策法规和监管要求影响较大,新疫苗研发周期长、技术难度大,存在不确定性。

总结

康华生物作为人二倍体狂犬病疫苗领域的佼佼者,其核心产品销售收入和批签发量持续快速增长,市场前景广阔。随着募投产能的逐步释放和国家政策的利好,公司在狂犬疫苗市场的领先地位将进一步巩固。同时,公司通过代理宠物狂犬疫苗“希利斯”进入宠物医疗市场,并成功将重组六价诺如病毒疫苗管线授权海外,展现了其多元化布局和国际化战略的成效。尽管面临产品结构相对单一、研发风险等挑战,但凭借其强大的研发实力和市场拓展能力,康华生物有望在生物医药领域实现持续增长,为投资者带来长期价值。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送