-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司首次覆盖报告:打破医学影像垄断格局,国内市占持续提升+海外装机快速放量驱动业绩强势增长

公司首次覆盖报告:打破医学影像垄断格局,国内市占持续提升+海外装机快速放量驱动业绩强势增长

-

下载次数:

2941 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2025-03-14

-

页数:

56页

联影医疗(688271)

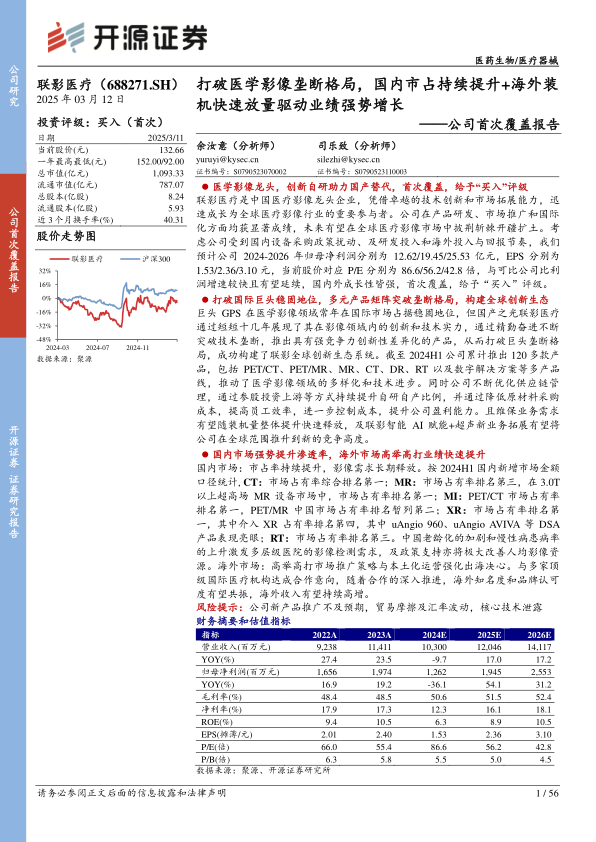

医学影像龙头,创新自研助力国产替代,首次覆盖,给予“买入”评级

联影医疗是中国医疗影像龙头企业,凭借卓越的技术创新和市场拓展能力,迅速成长为全球医疗影像行业的重要参与者。公司在产品研发、市场推广和国际化方面均获显著成绩,未来有望在全球医疗影像市场中披荆斩棘开疆扩土。考虑公司受到国内设备采购政策扰动、及研发投入和海外投入与回报节奏,我们预计公司2024-2026年归母净利润分别为12.62/19.45/25.53亿元,EPS分别为1.53/2.36/3.10元,当前股价对应P/E分别为86.6/56.2/42.8倍,与可比公司比利润增速较快且有望延续,国内外成长性皆强,首次覆盖,给予“买入”评级。

打破国际巨头稳固地位,多元产品矩阵突破垄断格局,构建全球创新生态

巨头GPS在医学影像领域常年在国际市场占据稳固地位,但国产之光联影医疗通过短短十几年展现了其在影像领域内的创新和技术实力,通过精勤奋进不断突破技术垄断,推出具有强竞争力创新性差异化的产品,从而打破巨头垄断格局,成功构建了联影全球创新生态系统。截至2024H1公司累计推出120多款产品,包括PET/CT、PET/MR、MR、CT、DR、RT以及数字解决方案等多产品线,推动了医学影像领域的多样化和技术进步。同时公司不断优化供应链管理,通过参股投资上游等方式持续提升自研自产比例,并通过降低原材料采购成本,提高员工效率,进一步控制成本,提升公司盈利能力。且维保业务需求有望随装机量整体提升快速释放,及联影智能AI赋能+超声新业务拓展有望将公司在全球范围推升到新的竞争高度。

国内市场强势提升渗透率,海外市场高举高打业绩快速提升

国内市场:市占率持续提升,影像需求长期释放。按2024H1国内新增市场金额口径统计,CT:市场占有率综合排名第一;MR:市场占有率排名第三,在3.0T以上超高场MR设备市场中,市场占有率排名第一;MI:PET/CT市场占有率排名第一,PET/MR中国市场占有率排名暂列第二;XR:市场占有率排名第一,其中介入XR占有率排名第四,其中uAngio 960、uAngio AVIVA等DSA产品表现亮眼;RT:市场占有率排名第三。中国老龄化的加剧和慢性病患病率的上升激发多层级医院的影像检测需求,及政策支持亦将极大改善人均影像资源。海外市场:高举高打市场推广策略与本土化运营强化出海决心。与多家顶级国际医疗机构达成合作意向,随着合作的深入推进,海外知名度和品牌认可度有望共振,海外收入有望持续高增。

风险提示:公司新产品推广不及预期,贸易摩擦及汇率波动,核心技术泄露

中心思想

国产影像龙头地位确立与技术突破

联影医疗凭借卓越的技术创新和市场拓展能力,已成为中国医疗影像设备行业的领军企业,成功打破了国际巨头GPS(GE、飞利浦、西门子)在高端医学影像设备领域的垄断格局。公司通过自主研发,构建了多元化的产品矩阵,涵盖MR、CT、XR、MI、RT及生命科学仪器等多个领域,并在多个细分市场占据领先地位,如2024H1国内新增市场金额口径下,CT、PET/CT及诊断XR产品均排名第一。

业绩增长与投资展望

尽管2024年受国内设备采购政策扰动,公司业绩短期承压,但长期来看,受益于国内市占率的持续提升、海外市场的快速放量、研发投入的持续转化以及供应链的优化,联影医疗展现出强劲的业绩增长潜力。报告预计公司2024-2026年归母净利润将分别达到12.62亿元、19.45亿元和25.53亿元,EPS分别为1.53元、2.36元和3.10元。鉴于其强大的国内外成长性、技术优势和市场地位,首次覆盖给予“买入”评级。

主要内容

公司概况与财务表现

联影医疗成立于2011年,专注于自主研发高性能医学影像诊断与治疗设备、生命科学仪器,并于2022年8月在科创板上市。公司产品线丰富,截至2024H1累计推出120多款产品,并提供基于联影云的数字化解决方案。公司股权结构清晰,实际控股人为薛敏先生,高管团队行业经验丰富。

财务数据显示,联影医疗营业收入整体保持增长态势,2019-2023年CAGR为39.90%,2023年营收达114.11亿元,同比增长23.52%;归母净利润19.74亿元,同比增长19.21%。2024Q1-Q3营收69.54亿元,归母净利润6.71亿元,主要受国内招投标放缓及研发、海外投入影响。CT和MR是公司主要营收来源,2023年分别占比35.63%和28.74%。公司毛利率保持稳定并呈提升趋势,2023年为48.48%。销售费用率和研发费用率在2024Q1-Q3增幅较大,研发人员数量持续增加,2024H1达3102人,占总员工数的39.47%。公司现金储备充足,并持续投入固定资产扩大生产。2024年5月,公司发布限制性股票激励计划,拟向833名激励对象授予262.19万股,以提升员工凝聚力,考核目标为2024-2026年营业收入同比增长20%。

市场规模与竞争格局

中国医用医疗设备市场规模持续扩张,2023年达到3959亿元,同比增长3.75%。其中,医学影像设备市场规模为592.54亿元,同比下降5.95%,约占14.97%。超声和CT占据市场规模最大,分别为167亿元和157亿元。

在CT市场,国际巨头GE、西门子、飞利浦仍占主导,但联影医疗2023年市场份额达24.60%,位居第二,并在2024H1国内新增市场金额口径下综合排名第一。MR市场,联影医疗2023年市场份额为19.91%,排名第三,在3.0T以上超高场MR设备市场中排名第一。MI市场,联影医疗2023年在PET/CT设备市场占有率达40%,排名第一,PET/MR中国市场占有率暂列第二。XR市场,联影医疗2024H1在诊断XR产品市场占有率排名第一,介入XR排名第四。RT市场,联影医疗排名第三,市场份额为7.56%。

需求与政策驱动

中国人口老龄化加剧(2023年60岁以上人口占比21.10%)和慢性病患病率上升(2022年新发恶性肿瘤约482.47万例)共同推动了医学影像设备需求的增长。同时,中国卫生总费用逐年增加,2021年达76845亿元,占人均GDP的6.72%,反映了对高质量医疗服务的更高要求。

政策层面,国家持续加码医疗新基建,中央财政拨款和地方专项债投入增加。2022年9月,财政贴息贷款政策进一步刺激医疗设备采购需求。此外,“十四五”大型医用设备配置规划大幅增加了PET/CT、PET/MR和放射治疗类设备的配置量,并放宽了64排及以上CT和1.5T及以上MR设备的配置许可限制。2024年《推动大规模设备更新和消费品以旧换新行动方案》预计到2027年医疗领域设备投资规模将增长25%以上,将进一步带动大型医疗装备的更新改造需求。

多元产品矩阵与技术创新

联影医疗产品矩阵丰富,涵盖MR、CT、XR、MI、RT及生命科学仪器,并创造多项“首款”记录,如行业首款4D全景动态PET/CT(uEXPLORER)、行业首款超高场全身成像磁共振(uMR Jupiter 5T)、国内首台超高端320排640层CT(uCT 960+)等。

公司在核心技术攻关方面表现突出:

- CT:自研时空探测器、双极性CT球管、高压发生器及AI全模型迭代重建算法,实现低剂量、高分辨率成像。

- MR:掌握5.0T及以上高场超导磁体、高性能梯度线圈、高密度射频线圈、分布式谱仪及AI赋能创新应用技术,实现超高场全身临床成像。

- MI:采用基于SiPM的数字化探测器模块和大轴向视野设计,提升灵敏度、图像质量和扫描速度,并降低剂量。

- XR:开发深度学习金属植入物识别和图形降噪技术,创新全视野扫描轨迹及重建算法,自研高压发生器。

- RT:开创诊断级螺旋CT与直线加速器一体化跨界融合,掌握一体化CT影像系统集成技术、TPS治疗计划系统核心算法、6MV加速管及动态多叶光栅技术。

- 生命科学仪器:推出国产首款临床前超高场磁共振成像系统uMR 9.4T和国产首款临床前大动物全身PET/CT成像系统uBio EXPLORER。

- 智能应用:研发60多款智能高级应用,涵盖多模态影像和临床场景,并搭建通用软件和硬件研发平台,提升医疗效率。

全球化战略与生态构建

联影医疗积极推进“一核多翼,高举高打,全线突破”的全球化市场战略。截至2024H1,公司产品已通过欧盟CE、美国FDA510(k)等认证,覆盖全球59个国家和地区。2024Q1-Q3,公司境外营业收入达14.04亿元,同比增长36.49%,境外收入占比达20.19%。公司通过在北美、欧洲、亚太及新兴国家市场设立子公司、加强本土化团队建设、深化“产学研医”合作,构建全球创新生态。同时,公司通过数字化转型,优化供应链、完善服务体系,提升运营效率和市场响应能力。

总结

联影医疗作为中国医学影像设备领域的龙头企业,凭借其在CT、MR、MI、XR、RT等多元产品线的技术创新和市场拓展,成功打破了国际巨头的垄断,并在国内市场持续提升占有率。公司通过自主研发核心技术,不断推出行业领先产品,并积极布局全球市场,海外业务实现快速增长。尽管短期内受政策和投入节奏影响,但长期来看,中国老龄化、慢性病增加带来的医疗需求扩张,以及国家医疗新基建和设备更新政策的持续加码,将为联影医疗提供广阔的增长空间。公司强大的技术储备、完善的产品矩阵、全球化战略的深入推进以及持续优化的盈利能力,使其具备显著的竞争优势和成长确定性。基于此,报告首次覆盖并给予“买入”评级,预计未来业绩将保持强势增长。

-

基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

-

医药生物行业周报:签单加速增长,继续推荐国内临床前CRO板块

-

氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

-

公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送