-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2025年将实现GAAP口径下经营利润为正,实体瘤领域多款早研分子将POC

2025年将实现GAAP口径下经营利润为正,实体瘤领域多款早研分子将POC

-

下载次数:

1814 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2025-03-16

-

页数:

9页

百济神州(688235)

事件:

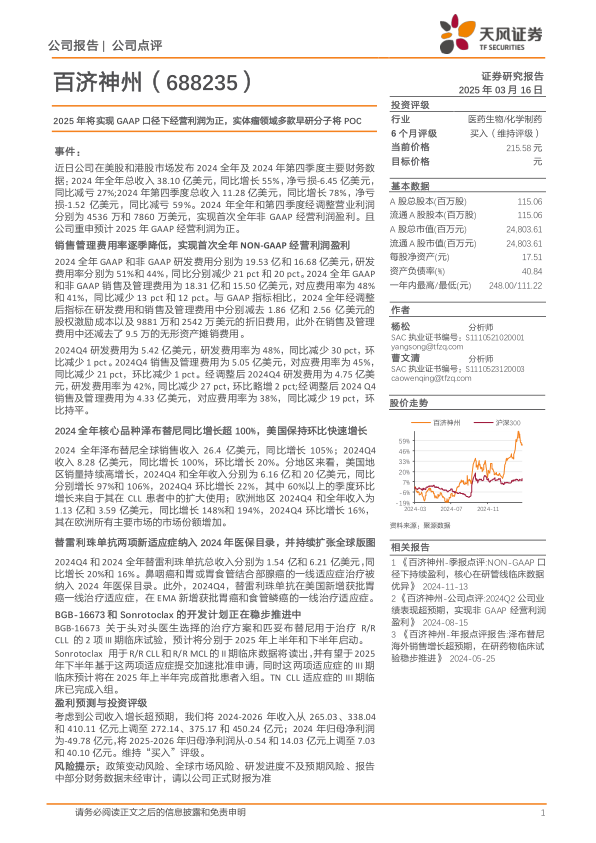

近日公司在美股和港股市场发布2024全年及2024年第四季度主要财务数据:2024年全年总收入38.10亿美元,同比增长55%,净亏损-6.45亿美元,同比减亏27%;2024年第四季度总收入11.28亿美元,同比增长78%,净亏损-1.52亿美元,同比减亏59%。2024年全年和第四季度经调整营业利润分别为4536万和7860万美元,实现首次全年非GAAP经营利润盈利。且公司重申预计2025年GAAP经营利润为正。

销售管理费用率逐季降低,实现首次全年NON-GAAP经营利润盈利2024全年GAAP和非GAAP研发费用分别为19.53亿和16.68亿美元,研发费用率分别为51%和44%,同比分别减少21pct和20pct。2024全年GAAP和非GAAP销售及管理费用为18.31亿和15.50亿美元,对应费用率为48%和41%,同比减少13pct和12pct。与GAAP指标相比,2024全年经调整后指标在研发费用和销售及管理费用中分别减去1.86亿和2.56亿美元的股权激励成本以及9881万和2542万美元的折旧费用,此外在销售及管理费用中还减去了9.5万的无形资产摊销费用。

2024Q4研发费用为5.42亿美元,研发费用率为48%,同比减少30pct,环比减少1pct。2024Q4销售及管理费用为5.05亿美元,对应费用率为45%,同比减少21pct,环比减少1pct。经调整后2024Q4研发费用为4.75亿美元,研发费用率为42%,同比减少27pct,环比略增2pct;经调整后2024Q4销售及管理费用为4.33亿美元,对应费用率为38%,同比减少19pct,环比持平。

2024全年核心品种泽布替尼同比增长超100%,美国保持环比快速增长2024全年泽布替尼全球销售收入26.4亿美元,同比增长105%;2024Q4收入8.28亿美元,同比增长100%,环比增长20%。分地区来看,美国地区销量持续高增长,2024Q4和全年收入分别为6.16亿和20亿美元,同比分别增长97%和106%,2024Q4环比增长22%,其中60%以上的季度环比增长来自于其在CLL患者中的扩大使用;欧洲地区2024Q4和全年收入为1.13亿和3.59亿美元,同比增长148%和194%,2024Q4环比增长16%,其在欧洲所有主要市场的市场份额增加。

替雷利珠单抗两项新适应症纳入2024年医保目录,并持续扩张全球版图2024Q4和2024全年替雷利珠单抗总收入分别为1.54亿和6.21亿美元,同比增长20%和16%。鼻咽癌和胃或胃食管结合部腺癌的一线适应症治疗被纳入2024年医保目录。此外,2024Q4,替雷利珠单抗在美国新增获批胃癌一线治疗适应症,在EMA新增获批胃癌和食管鳞癌的一线治疗适应症。BGB-16673和Sonrotoclax的开发计划正在稳步推进中

BGB-16673关于头对头医生选择的治疗方案和匹妥布替尼用于治疗R/RCLL的2项III期临床试验,预计将分别于2025年上半年和下半年启动。Sonrotoclax用于R/R CLL和R/R MCL的II期临床数据将读出,并有望于2025年下半年基于这两项适应症提交加速批准申请,同时这两项适应症的III期临床预计将在2025年上半年完成首批患者入组。TN CLL适应症的III期临床已完成入组。

盈利预测与投资评级

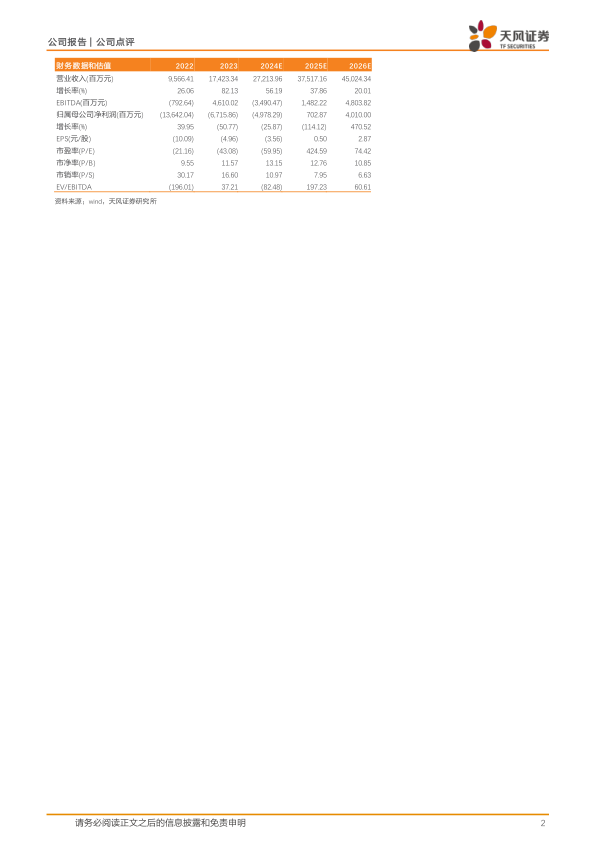

考虑到公司收入增长超预期,我们将2024-2026年收入从265.03、338.04和410.11亿元上调至272.14、375.17和450.24亿元;2024年归母净利润为-49.78亿元,将2025-2026年归母净利润从-0.54和14.03亿元上调至7.03和40.10亿元。维持“买入”评级。

风险提示:政策变动风险、全球市场风险、研发进度不及预期风险、报告中部分财务数据未经审计,请以公司正式财报为准

中心思想

财务表现显著改善与盈利能力展望

百济神州在2024财年展现出强劲的财务增长势头和显著的亏损收窄,尤其值得关注的是,公司首次实现了全年非GAAP经营利润盈利。展望2025年,公司重申预计将实现GAAP口径下的经营利润为正,这标志着其商业化运营进入了一个新的里程碑,盈利能力持续增强。收入的持续高速增长与费用率的有效控制共同推动了这一积极转变,体现了公司在降本增效方面的显著成效。

核心产品驱动市场扩张与研发管线稳步推进

报告强调了百济神州核心产品泽布替尼和替雷利珠单抗在全球市场的卓越表现。泽布替尼在全球范围内实现销售额翻倍增长,特别是在美国市场份额持续提升,已与同类竞品伊布替尼并驾齐驱。替雷利珠单抗则通过新增适应症纳入医保和全球多地获批,在中国PD-1单抗市场占据重要份额,并加速国际化布局。同时,公司在实体瘤领域的早期研究分子BGB-16673和Sonrotoclax的开发计划稳步推进,预示着未来增长的潜力,为公司长期发展注入动力。

主要内容

财务业绩与2025年展望

百济神州在2024财年取得了令人瞩目的财务成就,总收入和经营利润均实现显著增长,并对2025年设定了积极的财务指引。

2024年业绩回顾与亏损收窄

2024年全年,百济神州的总收入达到38.10亿美元,同比增长高达55%,显示出强劲的商业化能力。第四季度总收入为11.28亿美元,同比增长78%,环比增长亦表现出色。在盈利能力方面,公司全年净亏损为-6.45亿美元,同比减亏27%;第四季度净亏损为-1.52亿美元,同比减亏59%,亏损收窄趋势明显。更具里程碑意义的是,2024年全年和第四季度经调整后的营业利润(非GAAP口径)分别为4536万美元和7860万美元,标志着公司首次实现全年非GAAP经营利润盈利,展现了其运营效率的显著提升。

2025年财务指引与增长驱动

公司重申预计2025年将实现GAAP口径下的经营利润为正,并给出了49-53亿美元的总收入指引。同时,预计2025年GAAP营业费用(研发和销售及管理费用)为41-44亿美元。这一积极展望主要得益于核心产品泽布替尼在美国市场的领导力扩展以及在欧盟/其他地区的全球增长。公司计划在实现有效运营杠杆的前提下进行审慎投资,以支持未来的持续增长。根据最新的盈利预测,天风证券已将百济神州2024-2026年的收入预测上调至272.14亿元、375.17亿元和450.24亿元,并预计2025年归母净利润将转正至7.03亿元,2026年进一步增至40.10亿元,维持“买入”评级。

核心产品市场表现及研发进展

百济神州的核心产品泽布替尼和替雷利珠单抗在全球市场持续放量,市场份额不断扩大,同时公司在研管线也取得了稳步进展。

泽布替尼全球销售额翻倍增长与市场份额提升

泽布替尼作为公司的核心品种,在2024年表现尤为突出。全年全球销售收入达到26.4亿美元,同比增长105%;第四季度收入为8.28亿美元,同比增长100%,环比增长20%。分地区来看,美国市场是其增长的主要引擎,2024年全年销售额约20亿美元,同比增长106%;第四季度销售额为6.16亿美元,同比增长97%,环比增长22%,其中超过60%的季度环比增长来自于其在CLL患者中的扩大使用。欧洲地区也呈现爆发式增长,2024年全年销售额3.59亿美元,同比增长194%;第四季度销售额1.13亿美元,同比增长148%,环比增长16%,市场份额在所有主要欧洲市场均有所增加。在中国市场,泽布替尼第四季度销售额为0.69亿美元,同比增长39%。 在市场竞争方面,泽布替尼在美国BTK抑制剂市场的份额持续提升。2024年第四季度,泽布替尼在美国的销售额占其与同类BTK抑制剂伊布替尼、阿卡替尼在美国销售总额的33.96%左右,几乎与伊布替尼的34.45%持平。从2024年第一季度到第四季度,泽布替尼的市场占比提升了约10个百分点,显示出其快速的市场扩张能力和强大的竞争力。

替雷利珠单抗医保覆盖与全球化布局

替雷利珠单抗在2024年也取得了显著进展。2024年第四季度和全年总收入分别为1.54亿美元和6.21亿美元,同比增长20%和16%。在中国市场,替雷利珠单抗的两项新适应症——鼻咽癌和胃或胃食管结合部腺癌的一线治疗——被纳入2024年医保目录,使其纳入医保的适应症总数达到13项,覆盖非小细胞肺癌、肝细胞癌、结直肠癌等多个瘤种,极大地提升了药物的可及性。 在全球化布局方面,替雷利珠单抗在2024年11月获得了欧洲药品管理局(EMA)新增批准胃癌和食管鳞癌的一线治疗适应症,并在2024年12月于美国新增获批胃癌一线治疗适应症,进一步拓展了其国际市场版图。在中国PD-1单抗药物市场,替雷利珠单抗也展现出强大的市场渗透能力。根据样本医院销售数据显示,2024年替雷利珠单抗占据了主要PD-1单抗药物市场约28%的市场份额,在激烈的竞争中脱颖而出。

研发管线稳步推进与降本增效

在研发管线方面,百济神州的多款早期研究分子正在稳步推进。BGB-16673关于头对头医生选择的治疗方案和匹妥布替尼用于治疗R/R CLL的2项III期临床试验,预计将分别于2025年上半年和下半年启动。Sonrotoclax用于R/R CLL和R/R MCL的II期临床数据将读出,并有望于2025年下半年基于这两项适应症提交加速批准申请,同时这两项适应症的III期临床预计将在2025年上半年完成首批患者入组。此外,TN CLL适应症的III期临床已完成入组,显示出公司在血液肿瘤领域的持续投入和进展。 在费用控制方面,公司在2024年实现了显著的降本增效。2024年全年GAAP研发费用为19.53亿美元,费用率为51%,同比减少21个百分点;非GAAP研发费用为16.68亿美元,费用率为44%,同比减少20个百分点。2024年全年GAAP销售及管理费用为18.31亿美元,费用率为48%,同比减少13个百分点;非GAAP销售及管理费用为15.50亿美元,费用率为41%,同比减少12个百分点。第四季度,研发费用率为48%,同比减少30个百分点;销售及管理费用率为45%,同比减少21个百分点。各项费用率的持续下降,尤其是在研发和销售管理方面的优化,有效推动了公司亏损的大幅收窄,并为实现全年盈利奠定了坚实基础。

总结

百济神州在2024财年取得了里程碑式的进展,实现了首次全年非GAAP经营利润盈利,并预计在2025年实现GAAP经营利润为正,标志着公司商业化运营的成熟和盈利能力的显著提升。这一成就得益于其核心产品泽布替尼和替雷利珠单抗在全球市场的强劲表现和快速扩张。泽布替尼在全球销售额翻倍增长,在美国市场份额已与主要竞品持平;替雷利珠单抗通过医保覆盖和全球多地获批,持续扩大市场渗透。同时,公司在研管线稳步推进,为未来增长储备了潜力。各项费用率的持续下降,体现了公司在降本增效方面的卓越成效。综合来看,百济神州正处于高速增长和盈利能力改善的良性发展轨道,未来发展前景广阔。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送