-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

聚焦体外诊断POCT,打造国内国际双循环

聚焦体外诊断POCT,打造国内国际双循环

-

下载次数:

286 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2024-04-16

-

页数:

33页

万孚生物(300482)

投资要点

推荐逻辑: 1) 依托九大技术平台形成丰富产品管线,万孚 POCT 领域市占率全国第三,且整体毛利率提升较为明显; 2) 国内 POCT 行业增速稳健,近 6年复合增速高达 20%。预计 2025 年市场规模将达到 231.4 亿元。政策进一步强调 POCT 质量管理,推动重大病种诊疗发展,驱动行业快速发展; 3)打造国内国际双循环,持续推进渠道升级。公司建立三大营销体系(国内、国际、美国子公司),深度系统管理。海外占比从 2018 年 23%提升至 22年 49%。产品线海外持续导入战略新品,推进本地化运营有序发展。

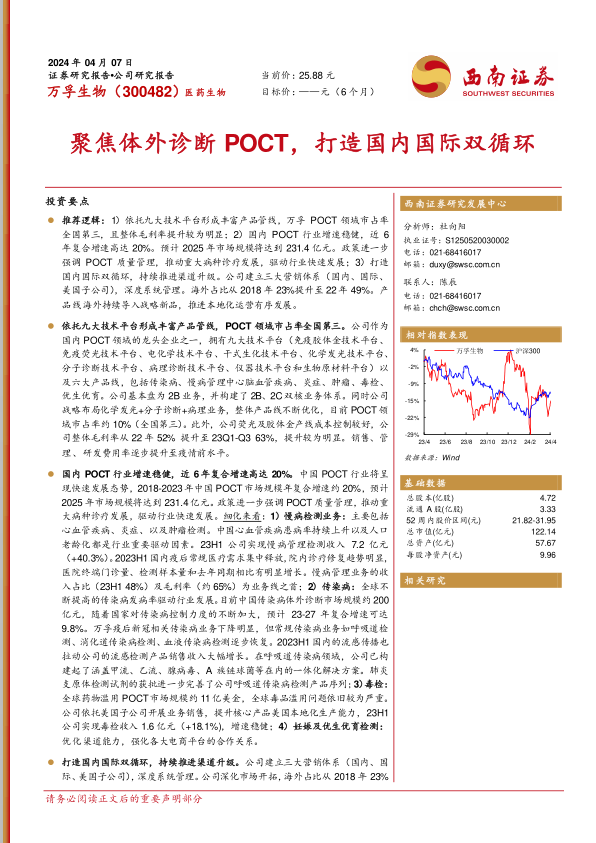

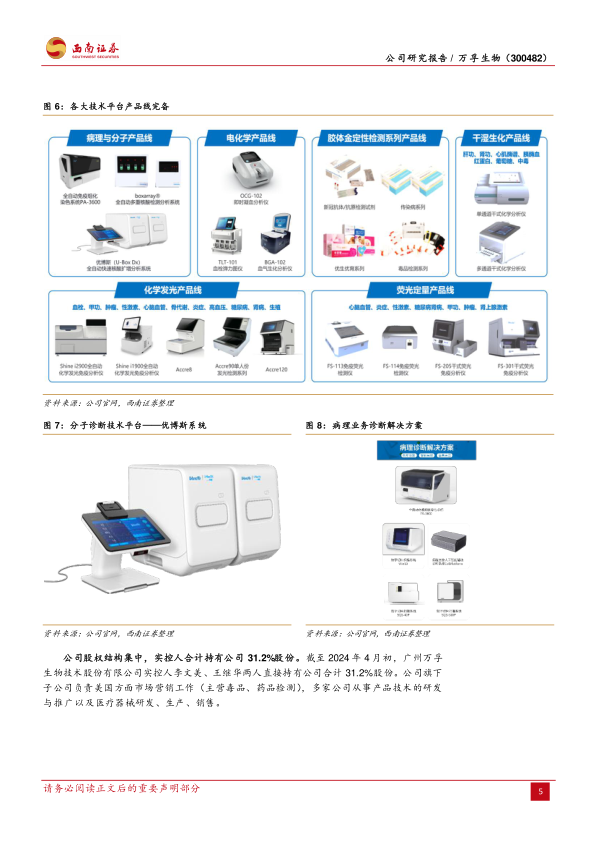

依托九大技术平台形成丰富产品管线, POCT 领域市占率全国第三。 公司作为国内 POCT领域的龙头企业之一,拥有九大技术平台(免疫胶体金技术平台、免疫荧光技术平台、电化学技术平台、干式生化技术平台、化学发光技术平台、分子诊断技术平台、病理诊断技术平台、仪器技术平台和生物原材料平台)以及六大产品线, 包括传染病、 慢病管理中心脑血管疾病、炎症、肿瘤、 毒检、优生优育。公司基本盘为 2B 业务,并构建了 2B、 2C双核业务体系。同时公司战略布局化学发光+分子诊断+病理业务,整体产品线不断优化,目前 POCT领域市占率约 10%(全国第三)。此外,公司荧光及胶体金产线成本控制较好,公司整体毛利率从 22 年 52% 提升至 23Q1-Q3 63%,提升较为明显。销售、管理、研发费用率逐步提升至疫情前水平。

国内 POCT 行业增速稳健,近 6年复合增速高达 20%。 中国 POCT 行业将呈现快速发展态势, 2018-2023年中国 POCT市场规模年复合增速约 20%,预计2025 年市场规模将达到 231.4亿元。政策进一步强调 POCT质量管理,推动重大病种诊疗发展,驱动行业快速发展。 细化来看: 1)慢病检测业务: 主要包括心血管疾病、炎症、以及肿瘤检测。中国心血管疾病患病率持续上升以及人口老龄化都是行业重要驱动因素。 23H1 公司实现慢病管理检测收入 7.2 亿元(+40.3%)。 2023H1国内疫后常规医疗需求集中释放,院内诊疗修复趋势明显,医院终端门诊量、检测样本量和去年同期相比有明显增长。慢病管理业务的收入占比(23H1 48%)及毛利率(约 65%)为业务线之首; 2)传染病: 全球不断提高的传染病发病率驱动行业发展。目前中国传染病体外诊断市场规模约 200亿元,随着国家对传染病控制力度的不断加大,预计 23-27 年复合增速可达9.8%。万孚疫后新冠相关传染病业务下降明显,但常规传染病业务如呼吸道检测、消化道传染病检测、血液传染病检测逐步恢复。 2023H1国内的流感传播也拉动公司的流感检测产品销售收入大幅增长。在呼吸道传染病领域,公司已构建起了涵盖甲流、乙流、腺病毒、 A 族链球菌等在内的一体化解决方案。肺炎支原体检测试剂的获批进一步完善了公司呼吸道传染病检测产品序列; 3)毒检:全球药物滥用 POCT市场规模约 11亿美金,全球毒品滥用问题依旧较为严重。公司依托美国子公司开展业务销售,提升核心产品美国本地化生产能力, 23H1公司实现毒检收入 1.6 亿元(+18.1%),增速稳健; 4)妊娠及优生优育检测:优化渠道能力,强化各大电商平台的合作关系。

打造国内国际双循环,持续推进渠道升级。 公司建立三大营销体系(国内、国际、美国子公司),深度系统管理。公司深化市场开拓,海外占比从 2018 年 23%提升至 22 年 49%。在终端销售渠道的推广作用下,已销售至 150 多个国家和地区。此外,产品线海外持续导入战略新品,推进本地化运营。 细化来看: 1)23H1 传染病检测海外总体增长明显; 2)慢病管理海外市场需求恢复, 23H1实现同比快速增长; 3)毒检业务持续拓展应用场景,打开增量空间; 4)优生优育业务海外稳步推进,产品迭代迅速。

盈利预测与投资建议。 预计公司 23-25年净利润为 5.1、 6.5、 7.7亿元, 考虑到行业的扩容以及公司未来 24 及 25 年的稳健增长, 建议积极关注。

风险提示: 汇率波动风险;新产品研发、 注册及认证风险;海外业务拓展不及预期风险;市场竞争导致产品价格大幅下降的风险。

中心思想

POCT市场领导地位与多元化战略

万孚生物作为中国体外诊断(IVD)领域,特别是即时检验(POCT)领域的领先企业之一,凭借其深厚的技术积累和广泛的产品布局,已在国内POCT市场占据重要地位。公司拥有免疫胶体金、免疫荧光、电化学、干式生化、化学发光、分子诊断、病理诊断、仪器技术和生物原材料九大技术平台,并围绕传染病、慢病管理、炎症、肿瘤、毒检及优生优育等六大病种构建了丰富的产品线。目前,万孚生物在POCT领域的市场占有率约为10%,位居全国第三。公司不仅巩固了其2B业务的基本盘,更积极构建2B和2C双核业务体系,并通过战略布局化学发光、分子诊断和病理业务,持续优化产品结构,提升整体盈利能力,例如2023年前三季度毛利率显著提升至63%。

疫后复苏与全球化布局

面对国内POCT行业稳健的增长态势(近6年复合增速高达20%,预计2025年市场规模将达到231.4亿元)以及政策对POCT质量管理和重大病种诊疗发展的推动,万孚生物积极响应市场变化。尽管2023年受新冠业务高基数影响,公司整体营收和净利润有所下降,但常规业务,如慢病管理、传染病(非新冠)、毒检和优生优育等均呈现强劲复苏和稳健增长。公司坚定实施“国内国际双循环”发展策略,通过建立国内、国际和美国子公司三大营销体系,深度系统管理并持续推进渠道升级。海外市场表现尤为突出,其营收占比从2018年的23%大幅提升至2022年的49%,产品已销往全球150多个国家和地区,显示出其全球化战略的显著成效和未来增长潜力。

主要内容

万孚生物:POCT领域的深厚积累与市场表现

技术平台与产品线优势

万孚生物作为国内POCT领域的龙头企业之一,专注于快速诊断试剂及配套仪器的研发、制造、营销和服务。公司在近三十年的发展中,构建了免疫胶体金、免疫荧光、电化学、干式生化、化学发光、分子诊断、病理诊断、仪器技术和生物原材料九大技术平台。这些平台支撑了公司六大产品线的发展,包括传染病、慢病管理(心脑血管疾病、炎症、肿瘤)、毒检和优生优育。公司以2B业务为基本盘,并积极构建2B和2C双核业务体系,以“精于POCT,但不止于POCT”为理念,通过免疫、分子和电化学三大引擎,聚焦六大疾病领域。目前,万孚生物在POCT领域的市场占有率约为10%,位居全国第三。公司还战略布局化学发光、分子诊断和病理业务,不断优化整体产品线。

财务表现与业务结构优化

从财务数据来看,万孚生物在2022年实现营业收入56.8亿元,同比增长35%,归母净利润12亿元,同比减少29%。2019-2022年,公司营收复合年增长率(CAGR)为36.2%,净利润CAGR为40.4%,业绩增长迅速,主要得益于新冠疫情期间业务的快速放量。2023年前三季度,受去年同期新冠业务高基数影响,公司营收为20亿元,同比下跌57%,归母净利润4亿元,同比下降68%。然而,公司毛利率有所提升,从2022年的52%提升至2023年前三季度的63%,主要得益于荧光及胶体金产线成本控制较好。疫后,公司常规传染病业务显著恢复增长,慢病管理、毒检、优生优育产品线也均实现稳健增长。公司持续加大研发投入,2023年上半年完成了81项新品开发与产品改进,涵盖多个技术平台,显示出其对技术创新的重视。

行业分析:中国POCT市场的增长潜力与竞争格局

全球与中国POCT市场概览

全球POCT市场规模预计在2023年达到353亿美元,并在2022-2032年间保持11.7%的年复合增长率。中国POCT行业呈现快速发展态势,2018-2023年市场规模年复合增速约20%,预计2025年将达到231.4亿元。POCT产品具有检测时间短、检测空间灵活(可在病患身边进行)、操作者可为非专业检验师等特点,使其在医疗场景中具有独特优势。在竞争格局方面,2022年中国POCT市场国产化率约为35%,头部外资企业如雅培(17%)和罗氏(14%)占据主导地位,而万孚生物以10%的市场份额位居国产企业前列。政策层面,国家卫健委强调POCT质量管理,推动重大病种诊疗发展,为行业健康快速发展提供了有力支持。

细分市场分析与万孚生物的应对策略

传染病:疫后常规业务逐步恢复 全球传染病POCT市场规模在2021年达到17.3亿美元,主要驱动力是全球不断上升的传染病发病率。中国传染病体外诊断市场规模预计从2023年的29亿美元增长到2027年的41亿美元,年复合增长率为9.8%。POCT产品在传染病快速定量检测中发挥关键作用,有助于降低抗生素滥用。万孚生物在2023年上半年,受新冠业务高基数影响,传染病业务收入为4.3亿元,同比下降86.7%。然而,常规传染病业务(如呼吸道、消化道、血液传染病检测)逐步恢复,流感检测产品销售收入大幅增长。公司通过新品导入(如肺炎支原体检测试剂)、场景拓展和新兴渠道建设,积极应对市场变化。

慢病管理:疫后复苏明显,门诊量检测量齐飞 慢病管理市场主要涵盖心血管疾病、炎症和肿瘤检测。心血管疾病是中国居民疾病死亡的首位原因,2022年现患人数达3.3亿,且农村地区死亡率高于城市。人口老龄化趋势也进一步推动了慢病管理市场的增长,中国慢病管理市场规模预计到2030年将达到14874亿元。万孚生物在2023年上半年实现慢病管理检测收入7.2亿元,同比增长40.3%,得益于疫后常规医疗需求的集中释放和院内诊疗的修复。公司聚焦心血管疾病、出凝血疾病、危急重症等领域的院内一体化解决方案,并推动化学发光业务的显著增长,通过“新血栓六项”等特色产品树立了行业标杆。

毒检(药物滥用):毛发毒检新品导入,加强美国毒检市场建设 全球药物滥用POCT市场规模约为11亿美元,毒品滥用问题在全球范围内依然严峻。中国2019年吸毒人员达214.8万,新型毒品滥用突出。毒检POCT产品以其快速、易用和准确的特点,广泛应用于戒毒所、医院、执法机关等场景。万孚生物在2023年上半年实现毒检收入1.6亿元,同比增长18.1%。公司通过顾问式销售、提供全面的家用自测毒检解决方案、引入新品和拓宽应用场景,持续推动业务增长。同时,公司加强美国团队的研发和市场营销能力,提升核心产品本地化生产能力,并探索POC毒检与实验室服务相结合的一体化服务模式。

妊娠及优生优育检测:优化渠道能力,强化各大电商平台的合作关系 全球生殖健康类POCT市场规模在2022年达到19.2亿美元,年复合增长率为7.5%。该市场主要包括HCG、LH、FSH等妊娠检测和优生优育早期检测产品。然而,中国人口出生率近十年逐步下降,对行业增长构成一定限制。万孚生物在2023年上半年实现优生优育检测收入1.3亿元,同比增长5.5%。公司通过加强与各大电商平台的合作、拓展O2O和新媒体平台,优化渠道能力。公司重点专注于排卵检测产品,并延伸产品线至孕期和产后产品,以实现用户生命周期的延伸,并开发差异化的2C产品,提升品牌知名度。

打造国内国际双循环,持续推进渠道升级

全球化营销体系与渠道策略

万孚生物构建了由全球营销副总裁统筹的国内、国际和美国子公司三大营销体系,实行深度系统管理。在国内市场,公司划分为七大营销区域,实行垂直区域化管理,服务公立医院、民营医院、社区医院、疾控中心、执法机关及个人消费者(通过电商/OTC渠道)。在国际市场,公司划分为亚洲、欧洲、拉美、非洲、中东、俄语及电商七大板块,实行大区经理负责制,产品已销往150多个国家和地区。美国子公司则专注于北美市场,主营毒检、优生优育和传染病等胶体金平台产品。公司通过深化市场开拓,加强终端销售渠道推广,并积极争取世卫组织公立采购市场的大宗订单和各国毒品/传染病检测招标。

海外业务拓展与战略新品导入

公司持续推进产品线海外战略新品导入和本地化运营。在传染病检测领域,公司积极推进欧盟IVDR和世卫组织PQ认证,加强海外重点国家的本地化注册,以提升竞争优势。2023年上半年,海外传染病业务总体恢复和增长明显。在慢病管理方面,公司聚焦海外重点国家,推动本地化建设,提升中小实验室覆盖率。荧光平台新品营销和化学发光在重点国家完成注册,为市场拓展奠定基础。公司在肯尼亚设立培训中心,并与印度尼西亚国有医药企业签署战略合作协议,加速国际化进程。毒检业务持续拓展应用场景,加强美国市场建设,提供全面的家用自测毒检解决方案,并探索POC毒检与实验室服务结合。优生优育业务海外稳步推进,加快妊娠系列产品开发更新,拓展OTC连锁市场。海外营收占比从2018年的23%提升至2022年的49%,显示出公司海外业务的强劲增长势头,其中化学发光是当前海外市场重点突破领域。

盈利预测与估值

业务板块盈利预测

根据对各业务板块的分析,万孚生物的盈利预测如下:

- 传染病检测: 预计2023-2025年销量增速分别为-80%、20%、20%,毛利率分别为63%、65%、65%。

- 慢性疾病检测: 预计2023-2025年销量增速分别为35%、25%、25%,毛利率稳定在65%。

- 毒品(滥用药物)检测: 预计2023-2025年销量增速分别为17%、16%、15%,毛利率稳定在55%。

- 妊娠及优生优育检测: 预计2023-2025年销量增速分别为5%、5%、5%,毛利率稳定在45%。 综合来看,预计公司2023-2025年营业收入分别为28.63亿元(同比下降49.6%)、34.15亿元(同比增长19.3%)和40.85亿元(同比增长19.6%)。归属母公司净利润预计分别为5.10亿元(同比下降57.42%)、6.45亿元(同比增长26.66%)和7.65亿元(同比增长18.57%)。

相对估值分析

通过选取新产业、安图生物、普门科技三家与万孚生物业务相似的可比公司进行估值分析,这些公司2023-2025年的平均市盈率(PE)分别为29倍、21倍和17倍。考虑到万孚生物在POCT行业的领先地位、多元化的产品线、疫后常规业务的强劲复苏以及“国内国际双循环”战略带来的稳健增长前景,建议投资者积极关注。

总结

万孚生物作为国内POCT领域的领军企业,凭借其九大技术平台和六大产品线的深厚积累,已在国内市场占据约10%的份额,位列全国第三。公司在巩固2B业务的同时,积极拓展2C市场,并战略性布局化学发光、分子诊断和病理业务,持续优化产品结构,提升盈利能力。尽管2023年受新冠业务高基数影响,公司整体业绩短期承压,但常规业务已呈现强劲复苏态势,慢病管理、传染病(非新冠)、毒检和优生优育等板块均实现稳健增长。

公司坚定推行“国内国际双循环”发展策略,通过三大营销体系深度管理,海外业务实现快速扩张,营收占比从2018年的23%提升至2022年的49%,产品覆盖全球150多个国家和地区。海外市场对战略新品的持续导入和本地化运营,进一步增强了公司的全球竞争力。展望未来,随着国内POCT市场的稳健增长和政策支持,以及公司在技术创新、渠道升级和全球化布局方面的持续投入,万孚生物有望实现持续稳健的业绩增长。投资者在关注公司增长潜力的同时,也需留意汇率波动、新产品研发注册及认证、海外业务拓展不及预期以及市场竞争加剧导致产品价格下降等潜在风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送