-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

绑定核心客户,国产高端穿刺器械领跑者

绑定核心客户,国产高端穿刺器械领跑者

-

下载次数:

2224 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-03-14

-

页数:

31页

采纳股份(301122)

公司以国际大客户为主,客户粘性高,订单稳定

公司自成立以来,一直以境外大客户战略模式为发展基石,产品定制化程度高,产品定位高端,而且公司在逐步发展过程中,公司与境外客户合作良好,加深合作,同时产品获得境外全球知名企业的高度认可,进一步加深公司在海外市场中的行业认知,形成良性循环。

公司定制化研发服务能力显著,产品横向拓展能力强

公司在研发设计、材料开发、工艺生产等多个关键环节拥有较深的行业积淀,这使得公司更容易实现产品横向拓展。过往公司以兽用产品为主线,结合多年的生产及研发经验,在铝座针、镶嵌针、可发现针等兽用穿刺器械核心产品领域开发出了行业领先产品及生产工艺,并延伸至医用器械领域,研发形成安全胰岛素注射器、安全采血针等生产工艺;同时,在实验室耗材领域,细菌过滤盒为公司特有产品,通过对过滤膜及外部进行特殊的工艺设计,将细菌过滤及培养同步进行。目前公司三大业务齐头并进,2021年分别占总收入的比例为47.91%、35.16%和16.93%。

公司产品走差异化、高端化,盈利能力突出

公司拥有较强的产品质量控制能力,规模化量产下良率水平高,较同行走差异化路线,通过工艺改进、设备定制、自动化升级等多种方式,降低成本、提高利润率。同时公司高端医用安全输注穿刺类产品如采血针、胰岛素注射器、安全留置针、预充式生理盐水注射器等产品将带动公司盈利能力快速提升。

投资建议

我们预计公司2022-2024收入有望分别实现6.91亿元、9.48亿元和12.50亿元,2022-2024年复合增长率约为41.42%。考虑到公司高毛利率产品占比逐渐提升,公司整体的毛利率和净利率水平也会逐年提长,我们预计公司2022-2024年归母净利润分别实现2.08亿元、3.08亿元和3.96亿元,2022-2024年复合增长率约为44.7%。2022-2024年的EPS分别为2.21元、3.27元和4.21元,对应PE估值分别为35x、24x和19x。鉴于公司产品横向拓展能力强且与国际大客户绑定,粘性大,不受国内耗材集采的政策压制,首次覆盖,买入评级。

风险提示

新品种推出不及预期

中心思想

绑定核心客户,国产高端穿刺器械领跑

本报告深入分析了采纳股份(301122)这家国产高端穿刺器械领跑者的投资价值,核心观点如下:

- 客户粘性高,订单稳定: 公司以国际大客户为主,定制化程度高,产品定位高端,与境外客户合作良好,形成良性循环。

- 横向拓展能力强: 公司在研发设计、材料开发、工艺生产等多个关键环节拥有深厚积淀,易于实现产品横向拓展。

- 产品差异化,盈利能力突出: 公司产品质量控制能力强,规模化量产良率高,通过工艺改进、设备定制、自动化升级等方式,降低成本、提高利润率。

- 投资评级: 首次覆盖,给予“买入”评级,预计公司2022-2024年收入复合增长率约为41.42%,归母净利润复合增长率约为44.7%。

政策风险小,增长动力足

- 不受国内耗材集采政策压制: 公司主要客户为国际大客户,受国内耗材集采政策影响较小。

- 增长动力足: 公司产品横向拓展能力强,与国际大客户绑定,粘性大。

主要内容

公司概况:追随全球医疗器械头部企业,快速成长

- 发展历程: 公司经历了从兽用器械和实验室耗材起家,到医疗器械研发成果转化,再到与核心客户合作,最终实现IPO并构建智能工厂的四个阶段。

- 股权结构: 陆军家族为公司实际控制人,合计拥有公司64.31%的表决权。

- 产品布局: 公司主要从事注射穿刺器械及实验室耗材的研发、生产和销售,通过ODM/OEM等方式为全球知名企业提供相关产品。

- 收入结构: 2021年公司实现营业总收入4.42亿元,其中注射器类、穿刺针类和实验室耗材类收入占比分别为47.91%、35.16%和16.93%。

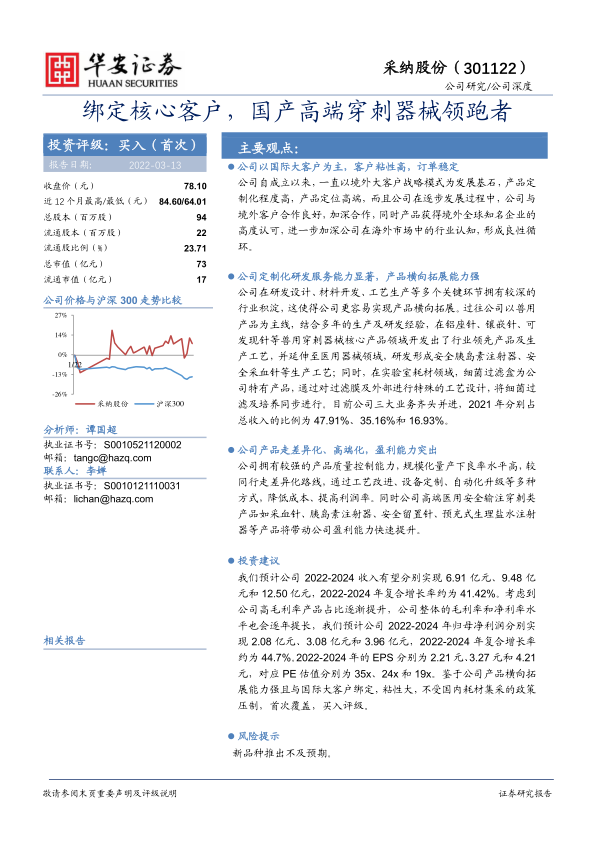

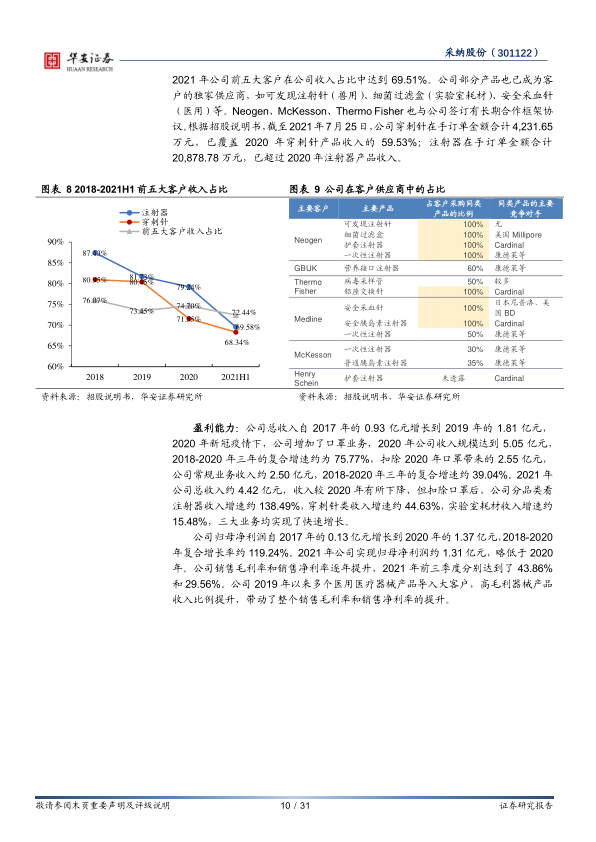

- 客户粘性: 与全球大型医疗器械公司开展合作,部分客户合作时间长达十几年,2021年公司前五大客户在公司收入占比中达到69.51%。

- 盈利能力: 公司总收入自2017年的0.93亿元增长到2020年的5.05亿元,2018-2020年三年的复合增速约为75.77%。

动物健康:公司基本盘业务,持续发力

- 市场规模: 全球兽用注射穿刺器械市场处于相对比较稳定的增长过程中,市场容量从2014年的26.5亿美元增长到了2019年的33.7亿美元,年复合增长率达5.0%。

- 竞争格局: 中国兽用注射器针市场主要在广大的下沉市场,行业生产呈分散化特征,全国范围内有诸多小型的生产加工作坊,以满足当地区域市场,具有全国影响力的品牌较少,行业的集中度并不高。

- 明星产品: 公司生产的可发现兽用注射针利用特殊性能材料,可有效检测出动物身体中断针、漏针的存在,避免针尖被人误食。

- 客户合作: 公司兽用业务前五大客户大体较为稳定,主要客户包括Neogen、Covetrus、迈迪维特、Medline等。

医疗器械:专注创新,跟随客户快速发展

- 市场规模: 全球的低值耗材市场规模2018年预计在581亿美元,2016-2018年每年的增速约在5%左右,注射穿刺类器械规模约占14%。

- 合作关系: 公司与核心客户保持良好的合作关系,多个产品为客户的独家供应商。

- 产品性能: 公司产品主要是低值耗材,客户采购量大,需要满足能够大规模量产、工艺参数稳定、使用过程中投诉少等要求。

- 研发服务: 公司密切跟踪市场形势变化,推出全流程产品服务模式,以适应不同客户的个性化需求,与主要客户保持长期稳定的合作关系。

实验室耗材:向生命科学领域拓展业务范围

- 业务起源: 公司开展实验室耗材业务的起源是最早与Neogen、Thermo Fisher建立合作后。

- 客户结构: 公司实验室耗材前五大客户收入合计占实验室耗材收入比重接近100%。

- 市场前景: 生命科学领域前景广阔,国内企业占有率低。

公司盈利预测与估值

- 收入预测: 预计公司2022-2024收入有望分别实现6.91亿元、9.48亿元和12.50亿元,2022-2024年复合增长率约为41.42%。

- 盈利预测: 预计公司2022-2024年归母净利润分别实现2.08亿元、3.08亿元和3.96亿元,2022-2024年复合增长率约为44.7%。

- 估值对比: 截至2022年3月11日,可比公司2023年PE平均水平约为21倍,行业平均2023年的PEG约为0.80。

总结

核心竞争力突出,未来增长可期

采纳股份凭借其与国际大客户的深度绑定、强大的定制化研发能力、差异化的产品性能以及对产品质量的严格把控,在国产高端穿刺器械领域占据领先地位。公司未来有望在动物健康、医疗器械和实验室耗材三大业务板块齐头并进,实现业绩的持续增长。

首次覆盖,给予“买入”评级

综合考虑公司在行业内的竞争优势、未来的增长潜力以及合理的估值水平,首次覆盖,给予“买入”评级。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送