-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

首次覆盖:十年磨一剑,双抗ADC领军企业

首次覆盖:十年磨一剑,双抗ADC领军企业

-

下载次数:

1731 次

-

发布机构:

海通国际证券集团有限公司

-

发布日期:

2024-09-25

-

页数:

35页

百利天恒(688506)

投资要点:

创新转型打造“全球新”研发管线,BL-B01D1与BMS达成全球合作协议。百利天恒于2010年起从仿制药业务重点转向创新药开发,通过建立中美研发子公司Systimmune、多特生物和百利药业布局SEBA双抗技术、GNC多抗技术和HIRE-ADC技术等核心平台。2019年起公司累计已有11款创新生物药进入临床阶段,3款药物进入注册性临床阶段,其中多款药物具有全球FIC潜力,并读出积极I/II期数据,展现公司研发实力。旗下EGFR*HER3双抗BL-B01D1在2023年12月与BMS签订全球合作协议,首付款8亿美元,潜在总金额84亿美元,是ADC资产交易历史最高值。

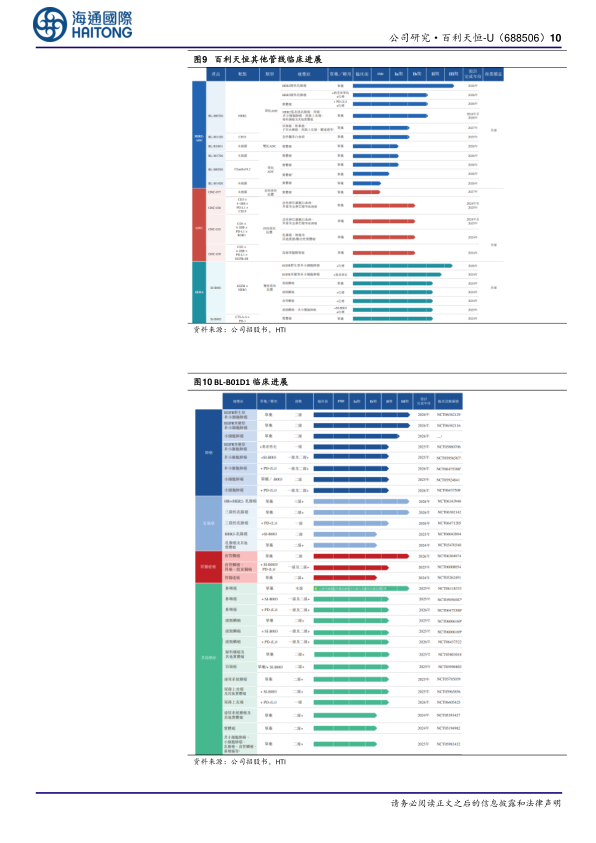

BL-B01D1有成为全球重磅抗肿瘤药物潜力。BL-B01D1是全球首创EGFR*HER3双抗ADC,拥有广谱的治疗潜力。我们认为01D1相比一般EGFR ADC或HER3ADC展现出减毒(靶向毒性)扩面(治疗范围)的优势;相比其他靶点的ADC能凭借EGFR在肿瘤中的高表达而取得更好的疗效(提效)。目前,01D1针对NSCLC、NPC、ESCC、SCLC、BC等适应症已启动中国III期临床,公司预计最早于2026年递交NDA申请。上述适应症的I/II期临床结果已发布于柳叶刀和2023SABCS,均展现出优异的早期疗效,尤其在NSCLC末线竞争力强劲。此外,01D1的在研临床未来有望支持其拓展到全球更多适应症:1)联合PD1及奥希替尼在多个适应症一线进行II期探索;2)BMS在全球启动了一项覆盖多个适应症的I期剂量探索临床,公司预计2025年完成,并最早将于2028年向FDA递交首个BLA申请;3)01D1单药在泌尿系统肿瘤、妇科肿瘤、消化道肿瘤末线进行I期临床。我们预测01D1在2034年可达到117.87亿元人民币的经调整全球峰值销售额。

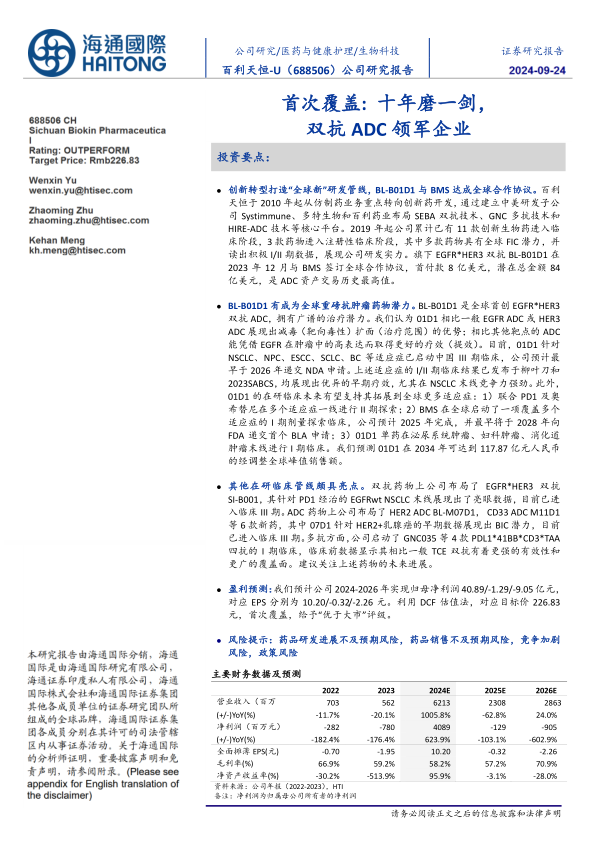

其他在研临床管线颇具亮点。双抗药物上公司布局了EGFR*HER3双抗SI-B001,其针对PD1经治的EGFRwt NSCLC末线展现出了亮眼数据,目前已进入临床III期。ADC药物上公司布局了HER2ADC BL-M07D1,CD33ADC M11D1等6款新药,其中07D1针对HER2+乳腺癌的早期数据展现出BIC潜力,目前已进入临床III期。多抗方面,公司启动了GNC035等4款PDL1*41BB*CD3*TAA四抗的I期临床,临床前数据显示其相比一般TCE双抗有着更强的有效性和更广的覆盖面。建议关注上述药物的未来进展。

盈利预测:我们预计公司2024-2026年实现归母净利润40.89/-1.29/-9.05亿元,对应EPS分别为10.20/-0.32/-2.26元。利用DCF估值法,对应目标价226.83元,首次覆盖,给予“优于大市”评级。

风险提示:药品研发进展不及预期风险,药品销售不及预期风险,竞争加剧风险,政策风险

中心思想

创新转型与全球合作驱动增长

百利天恒自2010年起,战略性地从仿制药业务转向创新药研发,通过建立中美两大研发中心(Systimmune、多特生物和百利药业),成功布局了SEBA双抗技术、GNC多抗技术和HIRE-ADC技术等核心平台。截至目前,公司已有11款创新生物药进入临床阶段,其中3款已进入注册性临床,多款药物展现出全球FIC(First-in-Class)或BIC(Best-in-Class)潜力,并已读出积极的I/II期临床数据,充分验证了其强大的研发实力。尤其值得关注的是,公司旗下EGFR*HER3双抗ADC BL-B01D1于2023年12月与全球制药巨头BMS签订了全球合作协议,获得了8亿美元的首付款,潜在总金额高达84亿美元,创下了ADC资产交易的历史最高值,标志着公司创新转型进入了收获期,并获得了国际市场的广泛认可。

核心管线潜力与市场展望

BL-B01D1作为全球首创的EGFRHER3双抗ADC,凭借其独特的药物设计,在减毒(靶向毒性)和扩面(治疗范围)方面展现出显著优势,并有望通过EGFR在肿瘤中的高表达实现更优的疗效(提效),具备成为全球重磅抗肿瘤药物的巨大潜力。目前,该药物已针对非小细胞肺癌(NSCLC)、鼻咽癌(NPC)、食管鳞癌(ESCC)、小细胞肺癌(SCLC)和乳腺癌(BC)等适应症启动了中国III期临床试验,预计最早于2026年递交NDA申请。其I/II期临床结果已在《柳叶刀》和2023SABCS等国际顶级期刊和会议上发布,均展现出优异的早期疗效,特别是在NSCLC末线治疗中表现出强劲的竞争力。根据预测,BL-B01D1在2034年经风险调整后的全球峰值销售额有望达到117.87亿元人民币。此外,公司其他在研临床管线,如EGFRHER3双抗SI-B001(已进入III期临床)、HER2 ADC BL-M07D1(已进入III期临床)以及GNC多功能四抗(处于I期临床探索阶段),也均展现出良好的市场前景和创新潜力。基于对公司核心产品管线和合作收入的预测,预计公司2024-2026年归母净利润分别为40.89亿元、-1.29亿元和-9.05亿元,并利用DCF估值法得出目标价226.83元,首次覆盖给予“优于大市”评级。

主要内容

创新战略与研发实力

- 十年磨一剑,创新转型终结果

- 公司已进入创新转型的收获期: 百利天恒的发展历程可分为三个阶段:1996-2009年专注于首仿药开发,建立产研销体系;2010-2019年战略重心转向创新生物药,构建HIRE-ADC、SEBA双抗和GNC多特异性T细胞结合器平台;2020年至今,创新成果逐步显现,SI-B001(EGFRHER3双抗,2019年)、GNC38/39(PD-L1CD341BBCD19/EGFR四抗,2020年)和BL-B01D1(EGFR*HER3双抗ADC,2021年)等药物陆续进入临床阶段并取得积极早期临床数据。

- 构建中美两大研发中心,赋能公司创新转型: 自2010年起,公司通过布局中美两大研发中心和三个核心公司(Systimmune、多特生物和百利药业)助力创新转型。Systimmune(2014年成立于美国)负责全球前沿药物“0到1”的开发,涵盖抗体发现、工程、筛选及优化。多特生物作为中国创新药中心,在Systimmune成果基础上,加速“1到100”的药理毒理研究、中试放大及临床开发。百利药业、国瑞药业负责仿制药业务,精西药业、海亚特科技负责原料药和中间体,天恒药业、拉萨新博构建覆盖全国30多个省市的营销体系。

- 与BMS达成合作,对外授权收入快速增长: 2024年上半年,公司实现营业收入55.53亿元,归母净利润46.66亿元,主要得益于2023年12月与BMS签订的BL-B01D1全球战略许可和合作协议。该协议为公司带来了8亿美元首付款、5亿美元近期或有付款以及最高71亿美元的里程碑付款,总计84亿美元,创ADC资产交易历史新高。其中,7.51亿美元(折合人民币53.317亿元)已于2024年4月确认。公司仿制药、中成药业务收入在2023年企稳,同比增速转正,表明集采风险基本出清。2023年研发费用达7.46亿元,同比增长133%,预计未来随着管线推进将持续加大投入。截至2024年4月,公司在手现金约58.7亿元。

- 实控人朱义博士把控全局,核心高管经验丰富: 截至2024年4月,朱义博士持有公司74.34%股权,为实控人,负责集团整体策略规划和创新药开发。公司核心高管团队稳定且专业性强,如财务总监张苏娅女士、副总经理康健先生。Systimmune积极引进海外专家,包括前BMS高级副总裁Jie D’Elia博士、前默沙东肿瘤临床研究副总裁Jonathan Cheng博士等,组建临床咨询委员会,为药物开发提供指导。

- 深耕抗体技术和ADC平台

- 公司目前拥有三大创新药核心开发平台: 百利天恒基于Systimmune、百利药业和多特生物的技术积淀,构建了SEBA双抗平台、GNC多抗平台和HIRE-ADC平台。公司拥有这些平台在全球的自有专利,截至2022年6月30日,已授权多抗新型分子专利10项,申请中127项;已授权ADC药物专利16项,申请中85项。SEBA和GNC平台能够生产肿瘤杀伤效率更高(普通抗体的100-1000倍)、不易脱靶的多抗,且具有良好的稳定性、较长的血清半衰期和高表达量。HIRE-ADC平台拥有全球领先的ADC技术,包括新型拓扑异构酶抑制剂Ed-04(临床前数据显示旁观者效应更强,诱导ICD更好)、非特异性偶联和精确位点特异性偶联方法,以及可裂解AC连接子(稳定性、亲水性、抗肿瘤活性更佳)。

- 11款创新药进入临床阶段,3款进入临床III期: 截至目前,公司已有11款创新药进入临床阶段,其中3款已开启注册性临床。ADC和双抗类药物进展较快,多个产品位于II-III期,GNC多抗多处于I期探索阶段。已开启注册性临床的药物包括:1)BL-B01D1(EGFR-HER3 ADC),已开启7项III期注册性临床,适应症涵盖2L EGFR野生型(EGFRwt)和突变型(EGFRm)NSCLC、3L+ HR+/HER2-乳腺癌和2L+三阴性乳腺癌(TNBC)、2L+食管鳞癌(ESCC)、末线鼻咽癌(NPC)和2L+小细胞肺癌(SCLC);2)BL-M07D1(HER2 ADC),已开启1项III期临床,针对HER2+乳腺癌;3)SI-B001(EGFR-HER3双抗),开启1项III期临床,针对EGFRwt NSCLC。

核心产品与市场前景

- BL-B01D1:全球首创双抗ADC

- 药物设计赋能双抗ADC减毒扩面潜力: BL-B01D1是一款EGFRHER3双抗ADC,以SI-B001为抗体骨架,DAR=8,利用AC接头链接Ed-04毒素。该药物具有泛癌种覆盖潜力,通过同时靶向EGFREGFR和EGFR*HER3二聚体,更全面抑制ErbB家族信号通路。临床前数据显示,01D1在EGFR和HER3共同高表达的肿瘤中富集,增强肿瘤特异性,降低脱靶毒性风险,并展现出优异的抗肿瘤效果。对比传统EGFR ADC,01D1展现出广谱性、更强的有效性和减弱的靶毒性(如红疹、瘙痒少),主要表现为毒素带来的血液毒性。

- 单药针对泛癌种末线治疗已取得突破,未来有望凭借联用挺进前线: 01D1已开展近30项临床试验,纳入超过1000名患者。

- 后线治疗: NSCLC(EGFRwt和EGFRm)、HER2- BC(HR+ BC和TNBC)、NPC、ESCC、SCLC等适应症均已启动中国III期临床,预计2026年或之前申报NDA上市。I/II期临床(NCT05194982)在195名末线肿瘤患者中(81%接受过PD(L)1治疗),实现了46%的ORR、89%的DCR和5.7个月的PFS,安全性可控,无间质性肺炎。乳腺癌I期临床(NCT05470348)在38例HR+/HER2- BC和35例TNBC末线患者中,分别实现了44.7%和31.4%的ORR。

- 联合PD(L)1类药物探索前线治疗: 9类肿瘤(SCLC、NSCLC、NPC、HNSCC、ESCC、GC、CRC、TNBC、UC)在中国区域开启II期临床探索;此外,还启动了联合奥希替尼一线治疗EGFRm NSCLC的II期临床。

- 泛瘤种潜力拓展: 泌尿系统肿瘤、消化道系统肿瘤、妇科类肿瘤等广泛实体瘤处于临床I期。

- 全球开发: BMS正在进行一项I期临床(NCT05983432),纳入260例患者,覆盖NSCLC、SCLC、BC、ESCC、NPC,预计2025年数据读出,最早于2028年向FDA递交BLA申请。

- 下一代产品: 下一代EGFR-HER3双抗ADC BL-B16D1已进入临床I期进行多适应症探索。

- NSCLC:BL-B01D1展现出最佳药物疗效: 肺癌是全球高发癌种,2023年新发患者数近254万例,NSCLC占85%。2023年全球NSCLC药物市场规模约431亿美元。

- 后线EGFRm NSCLC: 01D1在基线更差的患者中(70%接受过3线以上治疗且55%脑转移),展现出更好的缓解率:ORR 67.5%(cORR=52.5%),PFS 5.6个月(n=40)。在非脑转移组表现更强:ORR达69.2%,PFS 15.0个月(n=13)。对比全球领先在研药物(如第一三共/MSD的HER3 ADC U3-1402、第一三共/AZ的TROP2 ADC Dato-Dxd、科伦博泰/MSD的SKB264),01D1展现出竞争力。中国III期临床已开展,预计2026年完成。

- 后线AGA(-) NSCLC: 01D1展现出更优的ORR和PFS,ORR 40.3%(cORR=30.6%),DCR 87.1%,PFS 5.4个月。对比竞品(如康方生物AK112、吉利德Trodelvy),01D1表现良好。中国区域的临床III期已开启,预计2026年完成。

- HER2- BC:早期数据展现出优秀潜力: 乳腺癌是全球第二大癌种,HER2- BC占整体乳腺癌人群的65-80%。01D1在2023 SABCS上公布的I期探索临床数据显示:在38例HR+/HER2- BC患者中(中位治疗4线),ORR为44.7%(cORR=18.4%),DCR为94.7%;在35名中位3线经治的TNBC患者中实现31.4%的ORR(cORR=22.9%),DCR 91.4%。安全性可控,无间质性肺炎。

- NPC、HNSCC、ESCC:EGFR优势癌种,早期数据PFS获益良好: EGFR在NPC、HNSCC、ESCC上表达量极高。01D1在I期临床中纳入25例HNSCC和42例NPC后线患者,分别取得15%

-

主业走出谷底,关注非瘟疫苗进展

-

HTI医药2025年12月第三周周报:行业高景气,持续关注创新药械产业链

-

海外创新药产业链已呈结构性复苏趋势

-

可孚医疗2025Q3业绩点评:首次覆盖:单三季度高速增长,健耳听力大幅减亏

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送