-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

立即咨询

产品矩阵

摩熵数科产品矩阵

查看详情

{{ item.category }}

{{ product.info.desc }}

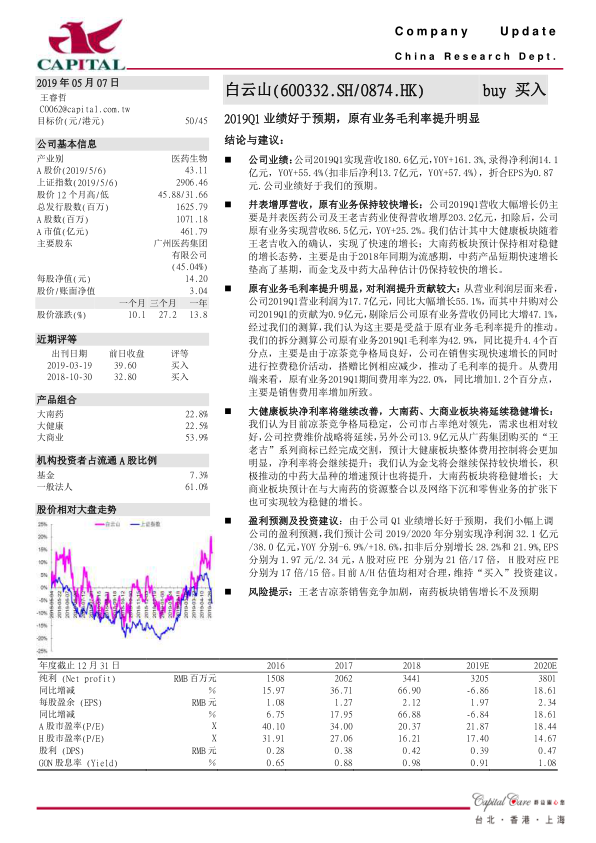

2019Q1业绩好于预期,原有业务毛利率提升明显

研报

2019Q1业绩好于预期,原有业务毛利率提升明显

# 中心思想

* **业绩超预期增长:** 公司2019年第一季度营收和净利润均大幅增长,超出市场预期,主要得益于并表增厚营收和原有业务的毛利率提升。

* **盈利能力持续改善:** 凉茶市场竞争格局稳定,公司控费维价战略有效,加上商标交割完成,预计大健康板块净利率将继续提升,大南药、大商业板块也将保持稳健增长。

# 主要内容

## 公司业绩

* **营收与净利润双增长:** 公司2019年第一季度实现营收180.6亿元,同比增长161.3%;净利润14.1亿元,同比增长55.4%(扣非后净利润13.7亿元,同比增长57.4%),折合每股收益0.87元,业绩表现优于预期。

* **并表效应显著:** 营收大幅增长主要由于并表医药公司及王老吉药业,增厚营收203.2亿元。扣除并表因素,公司原有业务实现营收86.5亿元,同比增长25.2%。

## 原有业务分析

* **毛利率显著提升:** 公司原有业务毛利率为42.9%,同比提升4.4个百分点,主要受益于凉茶竞争格局良好,公司控费稳价策略以及搭赠比例减少。

* **期间费用率略有上升:** 原有业务期间费用率为22.0%,同比增加1.2个百分点,主要是销售费用率增加所致。

## 板块发展前景

* **大健康板块:** 凉茶市场格局稳定,公司市占率领先,控费维价战略延续,加上“王老吉”系列商标交割完成,预计净利率将继续提升。

* **大南药板块:** 金戈预计保持较快增长,中药大品种增速预计也将提升,大南药板块将稳健增长。

* **大商业板块:** 预计在与大南药的资源整合以及网络下沉和零售业务的扩张下,大商业板块也可实现较为稳健的增长。

## 盈利预测与投资建议

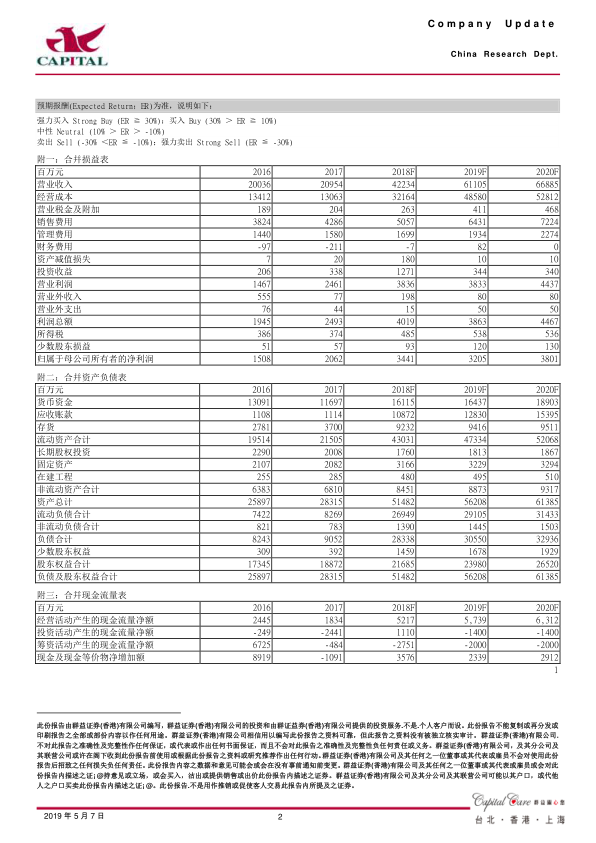

* **上调盈利预测:** 由于公司第一季度业绩增长超预期,小幅上调公司盈利预测,预计2019/2020年分别实现净利润32.1亿元/38.0亿元,同比分别-6.9%/+18.6%,扣非后分别增长28.2%和21.9%,每股收益分别为1.97元/2.34元。

* **维持“买入”评级:** 目前A/H股估值均相对合理,维持“买入”投资建议。

## 风险提示

* **市场竞争风险:** 王老吉凉茶销售竞争加剧。

* **增长不及预期风险:** 南药板块销售增长不及预期。

# 总结

本报告分析了白云山2019年第一季度的业绩表现,指出公司业绩超出预期,主要得益于并表增厚营收和原有业务毛利率提升。报告还分析了公司各大业务板块的发展前景,认为大健康板块净利率将继续提升,大南药、大商业板块也将保持稳健增长。基于此,报告小幅上调了公司盈利预测,并维持“买入”投资建议,同时也提示了王老吉凉茶销售竞争加剧和南药板块销售增长不及预期的风险。

报告专题:

-

下载次数:

615 次

-

发布机构:

群益证券(香港)有限公司

-

发布日期:

2019-05-09

-

页数:

2页

下载全文

定制咨询

AI精读报告

中心思想

- 业绩超预期增长: 公司2019年第一季度营收和净利润均大幅增长,超出市场预期,主要得益于并表增厚营收和原有业务的毛利率提升。

- 盈利能力持续改善: 凉茶市场竞争格局稳定,公司控费维价战略有效,加上商标交割完成,预计大健康板块净利率将继续提升,大南药、大商业板块也将保持稳健增长。

主要内容

公司业绩

- 营收与净利润双增长: 公司2019年第一季度实现营收180.6亿元,同比增长161.3%;净利润14.1亿元,同比增长55.4%(扣非后净利润13.7亿元,同比增长57.4%),折合每股收益0.87元,业绩表现优于预期。

- 并表效应显著: 营收大幅增长主要由于并表医药公司及王老吉药业,增厚营收203.2亿元。扣除并表因素,公司原有业务实现营收86.5亿元,同比增长25.2%。

原有业务分析

- 毛利率显著提升: 公司原有业务毛利率为42.9%,同比提升4.4个百分点,主要受益于凉茶竞争格局良好,公司控费稳价策略以及搭赠比例减少。

- 期间费用率略有上升: 原有业务期间费用率为22.0%,同比增加1.2个百分点,主要是销售费用率增加所致。

板块发展前景

- 大健康板块: 凉茶市场格局稳定,公司市占率领先,控费维价战略延续,加上“王老吉”系列商标交割完成,预计净利率将继续提升。

- 大南药板块: 金戈预计保持较快增长,中药大品种增速预计也将提升,大南药板块将稳健增长。

- 大商业板块: 预计在与大南药的资源整合以及网络下沉和零售业务的扩张下,大商业板块也可实现较为稳健的增长。

盈利预测与投资建议

- 上调盈利预测: 由于公司第一季度业绩增长超预期,小幅上调公司盈利预测,预计2019/2020年分别实现净利润32.1亿元/38.0亿元,同比分别-6.9%/+18.6%,扣非后分别增长28.2%和21.9%,每股收益分别为1.97元/2.34元。

- 维持“买入”评级: 目前A/H股估值均相对合理,维持“买入”投资建议。

风险提示

- 市场竞争风险: 王老吉凉茶销售竞争加剧。

- 增长不及预期风险: 南药板块销售增长不及预期。

总结

本报告分析了白云山2019年第一季度的业绩表现,指出公司业绩超出预期,主要得益于并表增厚营收和原有业务毛利率提升。报告还分析了公司各大业务板块的发展前景,认为大健康板块净利率将继续提升,大南药、大商业板块也将保持稳健增长。基于此,报告小幅上调了公司盈利预测,并维持“买入”投资建议,同时也提示了王老吉凉茶销售竞争加剧和南药板块销售增长不及预期的风险。

如果您有其他需求,请点击

定制服务咨询

群益证券(香港)有限公司最新报告

-

2025年净利YOY+50%,符合预期

-

改革初见成效,2025净利润预增55%-84%

-

主业稳健,BD交易将增厚公司业绩

-

Q3国内承压,海外延续较快增长

关于摩熵咨询

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

1W+

医药行业研究报告

200+

真实项目案例

1300+

业内高端专家资源

市场洞察与营销赋能

分析市场现状,洞察行业趋势,依托数据分析和深度研究,辅助商业决策。

立项评估及管线规划

提供疾病领域品种调研、专家访谈、品种立项、项目交易整套服务。

产业规划及研究服务

以数据为基础,为组织、园区、企业提供科学的决策依据和趋势线索。

多渠道数据分析及定制服务

帮助客户深入了解目标领域和市场情况,发现潜在机会,优化企业决策。

投资决策与交易估值

依托全球医药全产业链数据库与顶级投行级分析模型,为并购、融资、IPO提供全周期决策支持。

立即定制

最新报告

- 基础化工行业研究:多品种涨价,涨价/通胀后成为主线

- 氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

- 医药日报:Zongertinib获FDA加速批准

- 医药行业周报:医药供给端变量增加

- 医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

- 公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

- 基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

- 化工行业周报:国际油价上涨,TDI、黄磷价格上涨

- 基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

- 医药健康行业研究:创新器械进入加速新阶段,看好国产龙头发展机遇

对不起!您还未登录!请登陆后查看!

立即登录

您今日剩余【10】次下载额度,确定继续吗?

取消

确定

确定

获取定制报告

请填写你的需求,我们将尽快与您取得联系

姓名

{{nameTip}}

单位

{{companyTip}}

电话

{{telTip}}

验证码

{{sms_codeTip}}

{{ setTime ? `${second}s` : '获取验证码' }}

邮箱

{{emailTip}}

需求描述

{{descriptionTip}}

提交

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送