-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:持续精选医药个股

医药行业周报:持续精选医药个股

-

下载次数:

2284 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2023-09-25

-

页数:

33页

投资要点

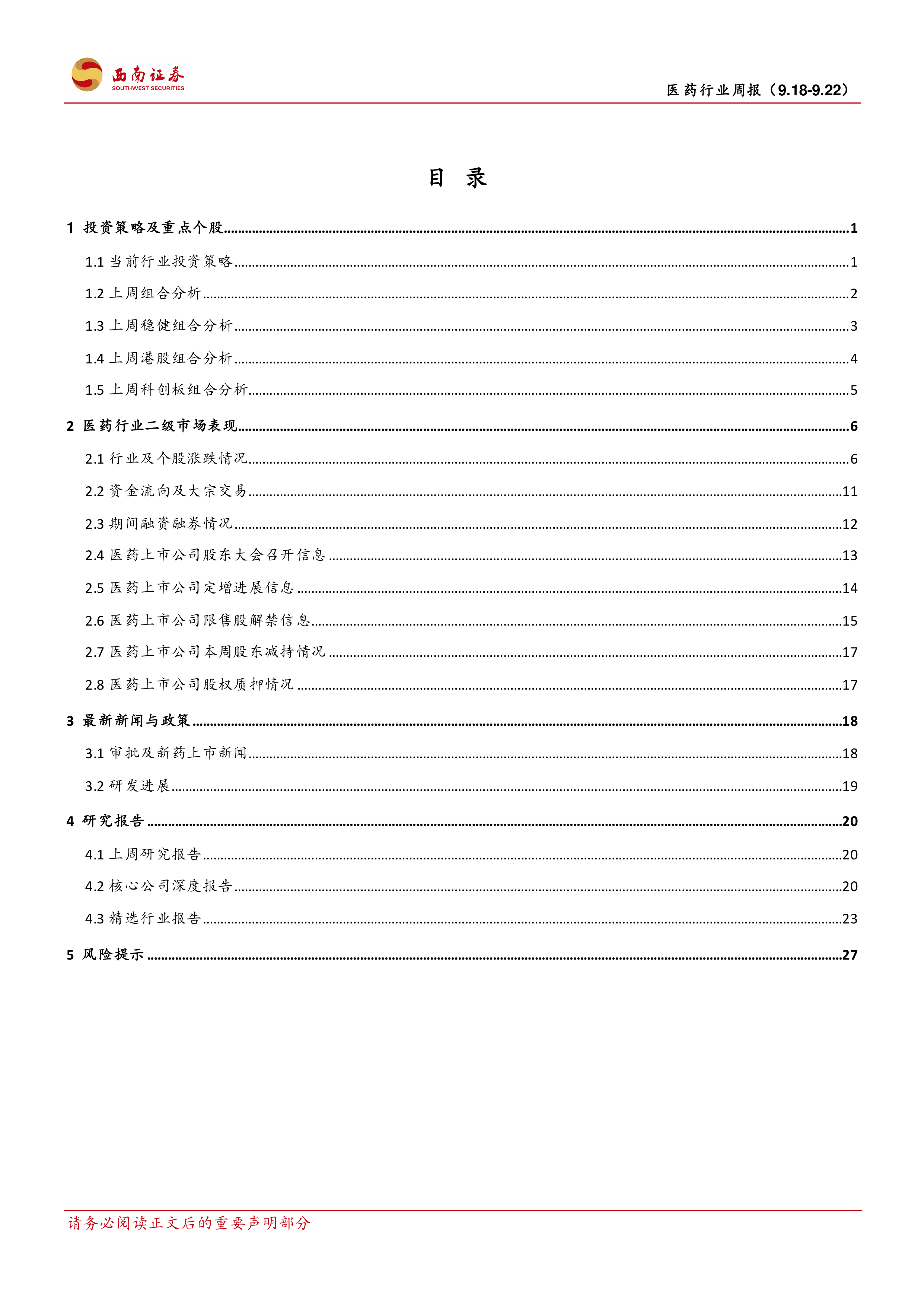

行情回顾:本周医药生物指数上升]0.35%,跑输沪深300指数0.46个百分点,行业涨跌幅排名第13。2023年初以来至今,医药行业下降9.43%,跑输沪深300指数6个百分点,行业涨跌幅排名第24。本周医药行业估值水平(PE-TTM)为26倍,相对全部A股溢价率为87.69%(-1.5pp),相对剔除银行后全部A股溢价率为37.48%(-0.05pp),相对沪深300溢价率为135.58%(-1.56pp)。医药子行业来看,本周疫苗为涨幅最大子行业,涨幅为3.8%,其次是医疗耗材,涨幅为0.9%。年初至今表现最好的子行业是血液制品,涨幅为1.2%。

医药处于底部区间,持续精选医药个股。2023年9月21日,安徽省发布通知,就《安徽省2023年度部分化学药品及生物制剂集中采购文件》及拟报量目录公开征求意见。本次集采涉及49个产品,申报药品分为AB两组,A组为监测(保护)期内国家一类新药、过保护期专利(原研)药品、仿制药参比制剂及本公告发布前通过(含视同通过)质量和疗效一致性评价的仿制药品。此次安徽省第五批集中采购范围涵盖化药和生物制剂,首次将麻醉药品管制目录品种(羟考酮)纳入集采,尚处于征求意见阶段,采购规则与其第四批基本一致。此外,9月22日上午,国家医保局举行2023年下半年例行新闻发布会,内容涉及国采、口腔种植、医保监管等,会议强调今年的专项整治聚焦“骨科、血透、心内、检查、检验、康复理疗”等重点领域,聚焦医保结算费用排名靠前的重点药品耗材,聚焦虚假就医、医保药品倒卖等重点行为。预计下一步,国家医保局将继续加大医保基金监管力度,持续构建全方位、多层次、立体化的医保基金监管体系。医药行业持仓仍处于低配状态,估值处于历史底部区间,展望2023年下半年,我们看好“创新+出海、复苏后半程、中特估”三条医药投资主线。

本周组合:通化东宝(600867)、赛诺医疗(688108)、普门科技(688389)、祥生医疗(688358)、贝达药业(300558)、恩华药业(002262)、新产业(300832)、贵州三力(003439)。

本周科创板组合:首药控股(688197)、泽璟制药-U(688266)、海创药业(688302)、心脉医疗(688016)、澳华内镜(688212)、荣昌生物(688331)、亚虹医药(688176)、迈得医疗(688310)、欧林生物(688319)、百克生物(688276)。

本周稳健组合:恒瑞医药(600276)、爱尔眼科(300015)、华厦眼科(301267)、云南白药(000538)、同仁堂(600085)、太极集团(600129)、华润三九(000999)、上海医药(601607)、大参林(603233)、通策医疗(600763)。

本周港股组合:瑞尔集团(6639)、科伦博泰(6990)、和黄医药(0013)、康方生物-B(9926)、基石药业-B(2616)、诺辉健康(6606)、亚盛医药-B(6855)、先声药业(2096)、科济药业-B(2171)、微创机器人-B(2252)。

风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。

中心思想

医药行业底部区间,精选个股迎接结构性机会

本周医药生物行业指数微升,但年初至今表现持续跑输大盘,估值处于历史底部区间。尽管面临集采常态化和医保监管趋严的政策压力,行业内部仍涌现出“创新+出海、复苏后半程、中特估”三大投资主线。报告强调,在当前底部区域,应持续精选优质医药个股,把握结构性投资机会。

政策与市场双重影响下的行业展望

安徽省第五批集采首次纳入麻醉药品,国家医保局持续加大基金监管力度,显示政策环境仍趋严。然而,医药行业持仓仍处于低配状态,估值吸引力增强。疫苗和医疗耗材子行业表现突出,血液制品年初至今涨幅居前,预示着细分领域的增长潜力。

主要内容

1. 投资策略及重点个股

1.1 当前行业投资策略

本周(9.18-9.22)医药生物指数上涨0.35%,跑输沪深300指数0.46个百分点,行业涨跌幅排名第13。年初至今,医药行业累计下跌9.43%,跑输沪深300指数6个百分点,排名第24。当前医药行业估值水平(PE-TTM)为26倍,相对全部A股溢价率为87.69%(-1.5pp),相对剔除银行后全部A股溢价率为37.48%(-0.05pp),相对沪深300溢价率为135.58%(-1.56pp)。子行业方面,本周疫苗涨幅最大(3.8%),其次是医疗耗材(0.9%)。年初至今表现最佳的子行业是血液制品,涨幅为1.2%。

政策方面,安徽省发布《2023年度部分化学药品及生物制剂集中采购文件》征求意见稿,涉及49个产品,首次将麻醉药品(羟考酮)纳入集采。国家医保局强调下半年将聚焦“骨科、血透、心内、检查、检验、康复理疗”等重点领域进行专项整治,并加大医保基金监管力度。报告认为,医药行业持仓处于低配,估值位于历史底部,下半年看好“创新+出海、复苏后半程、中特估”三条投资主线。

1.2 本周推荐组合

报告推荐了本周组合、科创板组合、稳健组合和港股组合,涵盖了创新药、医疗器械、中药、连锁药店等多个细分领域。例如,本周组合包括通化东宝、赛诺医疗、普门科技等;科创板组合包括首药控股、泽璟制药-U、海创药业等;稳健组合包括恒瑞医药、爱尔眼科、华厦眼科等;港股组合包括瑞尔集团、科伦博泰、和黄医药等。

2. 医药行业二级市场表现

2.1 行业及个股涨跌情况

本周医药生物指数上涨0.35%,年初至今下跌9.43%。本周医药行业A股(含科创板)有228家上涨,237家下跌。涨幅前十的个股包括常山药业(37.44%)、翰宇药业(+36.88%)、福瑞股份(+22.62%)等。跌幅前十的个股包括恩华药业(-11.99%)、*ST太安(-10.61%)、莱美药业(-9.09%)等。

2.2 资金流向及大宗交易

本周南向资金合计买入133.43亿元,北向资金合计买入0.29亿元。陆股通持仓前五名分别为益丰药房、艾德生物、一心堂、理邦仪器、迈瑞医疗。陆股通增持前五名为亚宝药业、三生国健、宏源药业、美好医疗、亨迪药业。陆股通减持前五名为三博脑科、理邦仪器、通化金马、康德莱、拱东医疗。

本周医药生物行业共有23家公司发生大宗交易,成交总金额11.41亿元。成交额前三名为云南白药、益方生物、联影医疗,合计占总成交额的50.74%。

2.3 期间融资融券情况

本周融资买入额前五名为迈瑞医疗、翰宇药业、通化金马、润达医疗、福瑞股份。融券卖出额前五名为云南白药、恒瑞医药、科伦药业、昊帆生物、人福医药。

2.4 医药上市公司股东大会召开信息

未来三个月内,共有40家医药上市公司拟召开股东大会,其中下周(9.25-9.29)有24家公司召开。

2.5 医药上市公司定增进展信息

截至9月22日,共有84家医药上市公司已公告定增预案但未实施,其中12家处于董事会预案阶段,20家处于股东大会通过阶段,7家处于证监会通过阶段,6家处于发审委/上市委通过阶段。

2.6 医药上市公司限售股解禁信息

未来三个月内,共有63家医药上市公司有限售股解禁,其中下周(9.25-9.29)有13家公司解禁。

2.7 医药上市公司本周股东减持情况

本周无医药上市公司存在股东减持情况。

2.8 医药上市公司股权质押情况

截至9月22日,股权质押占总市值比重前十名的公司分别为尔康制药、珍宝岛、海王生物、万邦德、荣丰控股、哈药股份、河化股份、老百姓、德展健康、ST中珠。

3. 最新新闻与政策

3.1 审批及新药上市新闻

本周有多项新药审批及上市进展,包括易慕峰CAR-T产品获FDA孤儿药资格、百时美施贵宝iberdomide胶囊启动国际多中心3期临床、麓鹏制药BTK抑制剂关键性注册2期临床获批、君实生物PCSK9靶向RNAi药物专利维持有效、恩扎卢胺治疗mHSPC新适应症上市申请获受理、齐鲁制药阿帕他胺片上市申请获受理、辉瑞JAK3抑制剂Ritlecitinib获欧盟批准上市、默沙东Belzutifan获FDA优先审评、云顶新耀引进zetomipzomib、阿斯利康奥希替尼新适应症在华申报上市、诺华依瑞奈尤单抗在华获批上市、赛诺菲度普利尤单抗新适应症在华获批、复宏汉霖斯鲁利单抗新适应症获批上市。

3.2 研发进展

本周研发进展包括常山药业艾本那肽III期临床研究总结报告、国药现代阿普米司特片获批上市、浙江医药注射用NCB003获临床试验批准、三生国健重组抗IL-4Rα人源化单克隆抗体注射液获临床试验批准、沃森生物13价肺炎球菌多糖结合疫苗获印度尼西亚III期临床试验批件、通化金马琥珀八氢氨吖啶片项目完成III期揭盲、亚虹医药APL-1702国际多中心III期临床试验达到主要研究终点、兴齐眼药终止他克莫司混悬滴眼液临床试验、以岭药业中药新药“连花清咳颗粒”药物临床试验申请获受理、汇宇制药注射用培美曲塞二钠获得埃及上市许可、迪哲医药戈利昔替尼被CDE纳入优先审评审批程序、人福医药HWH486胶囊获临床试验批准、双鹭药业聚乙二醇化人粒细胞刺激因子注射液获批上市。

4. 研究报告

报告列举了上周研究报告、核心公司深度报告和精选行业报告,涵盖了GLP-1RA、创新药、港股医药、中报总结等多个专题,以及迈瑞医疗、恒瑞医药、药明康德等核心公司的深度分析。

5. 风险提示

主要风险包括医药行业政策风险超预期、研发进展不及预期风险、业绩不及预期风险。

总结

本周医药生物行业整体表现平淡,年初至今持续跑输大盘,但估值已处于历史底部区间。政策面,集采常态化和医保监管趋严的趋势不变,但细分领域如疫苗、医疗耗材和血液制品展现出增长韧性。在市场低配和估值吸引力提升的背景下,报告建议投资者关注“创新+出海、复苏后半程、中特估”三大投资主线,并持续精选优质个股。同时,需警惕政策、研发和业绩不及预期等潜在风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送