-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:业绩预告落地,医药结构性行情仍值得期待

医药行业周报:业绩预告落地,医药结构性行情仍值得期待

-

下载次数:

1779 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2023-07-17

-

页数:

34页

投资要点

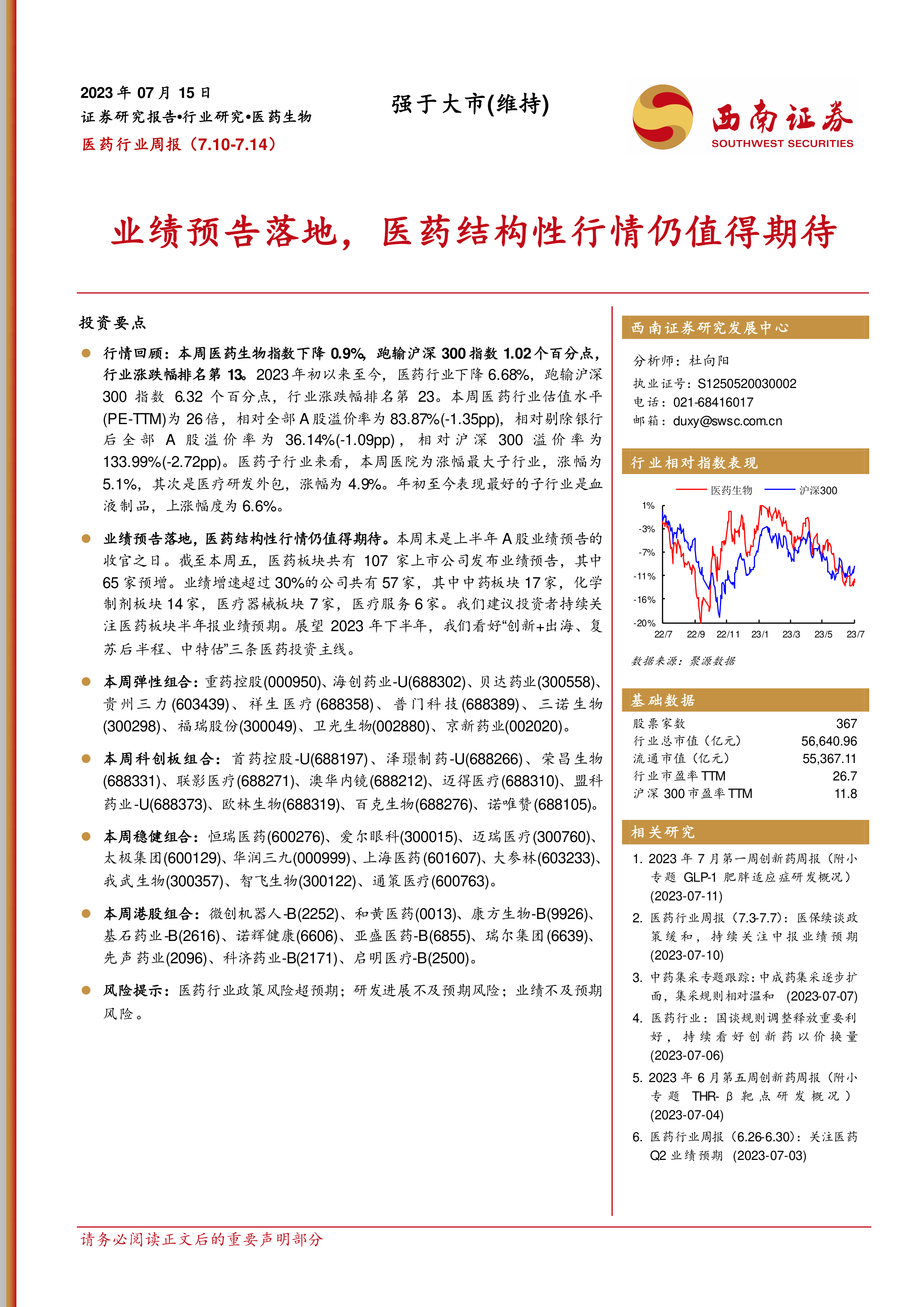

行情回顾:本周医药生物指数下降0.9%,跑输沪深300指数1.02个百分点,行业涨跌幅排名第13。2023年初以来至今,医药行业下降6.68%,跑输沪深300指数6.32个百分点,行业涨跌幅排名第23。本周医药行业估值水平(PE-TTM)为26倍,相对全部A股溢价率为83.87%(-1.35pp),相对剔除银行后全部A股溢价率为36.14%(-1.09pp),相对沪深300溢价率为133.99%(-2.72pp)。医药子行业来看,本周医院为涨幅最大子行业,涨幅为5.1%,其次是医疗研发外包,涨幅为4.9%。年初至今表现最好的子行业是血液制品,上涨幅度为6.6%。

业绩预告落地,医药结构性行情仍值得期待。本周末是上半年A股业绩预告的收官之日。截至本周五,医药板块共有107家上市公司发布业绩预告,其中65家预增。业绩增速超过30%的公司共有57家,其中中药板块17家,化学制剂板块14家,医疗器械板块7家,医疗服务6家。我们建议投资者持续关注医药板块半年报业绩预期。展望2023年下半年,我们看好“创新+出海、复苏后半程、中特估”三条医药投资主线。

本周弹性组合:重药控股(000950)、海创药业-U(688302)、贝达药业(300558)、贵州三力(603439)、祥生医疗(688358)、普门科技(688389)、三诺生物(300298)、福瑞股份(300049)、卫光生物(002880)、京新药业(002020)。

本周科创板组合:首药控股-U(688197)、泽璟制药-U(688266)、荣昌生物(688331)、联影医疗(688271)、澳华内镜(688212)、迈得医疗(688310)、盟科药业-U(688373)、欧林生物(688319)、百克生物(688276)、诺唯赞(688105)。

本周稳健组合:恒瑞医药(600276)、爱尔眼科(300015)、迈瑞医疗(300760)、太极集团(600129)、华润三九(000999)、上海医药(601607)、大参林(603233)、我武生物(300357)、智飞生物(300122)、通策医疗(600763)。

本周港股组合:微创机器人-B(2252)、和黄医药(0013)、康方生物-B(9926)、基石药业-B(2616)、诺辉健康(6606)、亚盛医药-B(6855)、瑞尔集团(6639)、先声药业(2096)、科济药业-B(2171)、启明医疗-B(2500)。

风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。

中心思想

医药板块结构性行情可期,关注创新与复苏主线

本周医药生物行业整体表现弱于大盘,指数小幅下降,估值水平相对A股仍保持溢价。然而,随着上半年业绩预告的陆续披露,医药板块内部呈现出显著的结构性分化,部分细分领域如中药、化学制剂、医疗器械和医疗服务展现出强劲的业绩增长势头。展望下半年,市场对医药行业的投资主线聚焦于“创新+出海”、“复苏后半程”以及“中特估”三大方向,预示着行业内优质资产的结构性投资机会依然值得期待。

市场流动性趋紧,但长期投资价值凸显

从宏观流动性指标来看,短期市场流动性呈现偏紧趋势,这可能对整体市场情绪造成一定影响。然而,医药行业作为刚性需求领域,其长期增长逻辑并未改变。在当前估值水平下,具备核心竞争力、创新能力强、或受益于政策支持及消费复苏的医药企业,其投资价值将逐渐凸显。资金流向数据显示,陆港通资金在部分优质医药股上仍有增持,表明机构投资者对特定标的仍抱有信心。

主要内容

投资策略与重点组合表现分析

行业行情回顾与估值现状

本周(7月10日至7月14日)医药生物指数表现不佳,下降0.9%,跑输沪深300指数1.02个百分点,在所有行业涨跌幅排名中位列第13位。从年初至今的表现来看,医药行业累计下降6.68%,跑输沪深300指数6.32个百分点,行业涨跌幅排名第23位,显示出整体承压的态势。

在估值方面,本周医药行业的市盈率(PE-TTM)为26倍。与A股整体市场相比,医药行业仍享有较高的溢价率:相对全部A股溢价率为83.87%(环比下降1.35个百分点),相对剔除银行后的全部A股溢价率为36.14%(环比下降1.09个百分点),相对沪深300溢价率高达133.99%(环比下降2.72个百分点)。尽管溢价率有所收窄,但医药板块的长期投资价值仍被市场认可。

子行业表现方面,本周医院子行业涨幅最大,达到5.1%,其次是医疗研发外包,涨幅为4.9%。这表明在当前市场环境下,医疗服务和研发外包领域受到资金青睐。从年初至今的数据看,血液制品子行业表现最佳,累计上涨6.6%,显示出其较强的韧性和成长性。

业绩预告与下半年投资主线

上半年A股业绩预告已基本落地。截至本周五,医药板块共有107家上市公司发布了业绩预告,其中65家预计业绩实现增长。值得关注的是,有57家公司业绩增速超过30%,其中中药板块贡献了17家,化学制剂板块14家,医疗器械板块7家,医疗服务板块6家。这些数据表明,在医药行业整体承压的背景下,部分细分领域和优质公司依然保持了强劲的增长势头,业绩成为驱动股价的重要因素。

基于对当前市场和业绩预告的分析,报告建议投资者持续关注医药板块的半年报业绩预期。展望2023年下半年,报告明确提出了三条核心投资主线:

- 创新+出海:具备创新能力和国际化潜力的企业,有望通过新药研发和海外市场拓展实现高速增长。

- 复苏后半程:受益于疫情后经济复苏和医疗需求回暖的板块,如医疗服务、消费医疗等。

- 中特估:具有中国特色估值体系的优质企业,可能因其独特的价值和政策支持而获得重估。

报告还提供了本周的弹性组合、科创板组合、稳健组合和港股组合,并对上周各组合的表现进行了简要分析。其中,稳健组合整体上涨1.7%,跑赢医药指数0.8个百分点,显示出其较好的抗风险能力和收益稳定性。弹性组合、港股组合和科创板组合则分别下降2.4%、上涨2.5%和下降1%,多数跑输大盘和医药指数,反映出市场对高弹性、创新型和港股医药标的仍存在一定的观望情绪和波动性。

医药行业二级市场表现深度解析

行业指数与个股涨跌详情

本周医药生物指数下降0.9%,跑输沪深300指数1.02个百分点,在申万行业涨跌幅中排名第13位。年初至今,医药行业累计下降6.68%,跑输沪深300指数6.32个百分点,行业排名第23位。

从估值水平来看,本周医药行业的PE-TTM为26倍。报告通过图表展示了医药行业估值水平与全部A股、剔除银行后的全部A股以及沪深300的溢价率走势。数据显示,医药行业估值溢价率虽有所收窄,但仍处于较高水平。

宏观流动性指标分析显示,R007加权平均利率近期有所增长,与股指倒数空间略有缩小,表明短期流动性有偏紧趋势。M2同比数据和十年国债到期收益率情况也为大盘估值提供了参考。

子行业方面,本周医院子行业涨幅最大,达到5.1%,其次是医疗研发外包,涨幅为4.9%。年初至今,血液制品子行业表现最好,上涨幅度为6.6%。报告还提供了子行业相对全部A股的估值水平和溢价率图表,进一步细化了市场表现。

个股表现方面,本周医药行业A股(包括科创板)共有208家股票上涨,261家下跌,显示出市场分化。涨幅前十的个股包括泓博医药(+21.86%)、毕得医药(+19.76%)、百花医药(+15.32%)等,主要集中在创新药、CRO/CDMO及部分中药概念股。跌幅前十的个股包括C国科恒(-22.62%)、赛科希德(-17.89%)、金迪克(-15.91%)等,部分为次新股或前期涨幅较大个股。

资金流动与公司治理动态

资金流向与大宗交易: 本周陆港通资金呈现净流出态势。南向资金合计净买入-43.52亿元,其中港股通(沪)累计净买入-52.33亿元,港股通(深)累计净买入8.81亿元。北向资金合计净卖出198.44亿元,其中沪港通累计净买入109.74亿元,深港通累计净卖出88.7亿元。这表明外资对A股医药板块的配置有所调整,而南向资金对港股医药板块的兴趣也出现分化。

陆港通持仓比例变化方面,益丰药房、艾德生物、理邦仪器、迈瑞医疗、泰格医药等公司位列陆港通持仓前五名。增持前五名包括国药股份、凯莱英、康华生物、康龙化成、润达医疗,显示出资金对这些公司的青睐。减持前五名则为海尔生物、我武生物、昆药集团、理邦仪器、鱼跃医疗。

大宗交易方面,本周医药生物行业共有34家公司发生大宗交易,成交总金额达15.11亿元。其中,万泰生物、甘李药业、普瑞眼科的成交额位居前三,合计占总成交额的51%,显示出大宗交易在特定标的上的集中度较高。

融资融券情况: 本周融资买入额前五名的医药公司分别为药明康德、润达医疗、恒瑞医药、爱尔眼科、沃森生物,表明投资者对这些公司的看好。融券卖出额前五名的公司为荣昌生物、万泰生物、甘李药业、百济神州-U、恒瑞医药,反映了部分投资者对这些公司短期走势的谨慎态度。

公司治理与股权变动: 未来三个月内,共有49家医药上市公司计划召开股东大会,其中下周(7月17日至7月24日)有27家。这反映了上市公司在年中对公司战略、经营计划等进行审议和决策的密集期。

定增进展方面,截至7月14日,共有26家医药上市公司已公告定增预案但尚未实施。其中,9家处于董事会预案阶段,13家已通过股东大会,3家已通过证监会审批,1家已通过发审委/上市委。这表明部分公司正在积极通过股权融资来支持业务发展或项目建设。

限售股解禁方面,未来三个月内有75家医药上市公司面临限售股解禁,其中下周有11家。限售股解禁可能对相关公司的股价造成短期压力,投资者需关注解禁规模和股东意向。

本周共有6家医药上市公司存在股东减持情况,包括汇宇制药-W、拓新药业、未名医药、方盛制药、睿昂基因等,股东减持通常被市场解读为对公司未来发展信心的信号。

股权质押方面,截至7月14日,珍宝岛、尔康制药、海王生物、万邦德、荣丰控股等公司股权质押比例较高,质押股份占总市值比重均超过30%,其中珍宝岛高达57.33%。高比例股权质押可能增加公司的财务风险和股价波动性。

行业最新动态与研究报告概览

审批、研发与企业新闻速览

本周医药行业在审批、新药上市和研发进展方面亮点频频:

- 新药审批与上市:复星医药引进的盐酸替纳帕诺片(tenapanor)在华申报上市,用于治疗终末期肾病患者高磷血症。君实生物特瑞普利单抗注射液新适应症获受理,用于联合阿昔替尼一线治疗肾细胞癌。阿斯利康德曲妥珠单抗(DS-8201)获批新适应症,用于HER2低表达不可切除或转移性乳腺癌。葛兰素史克和ViiV Healthcare的卡替拉韦注射液和卡替拉韦钠片获批上市,作为完整长效HIV疗法。欧米尼医药的沙美特罗替卡松吸入粉雾剂上市申请获受理。百济神州布鲁顿氏酪氨酸激酶抑制剂(BTKi)百悦泽在美国的第5项新适应症上市许可申请获受理。渤健递交了5.1类新药托夫生注射液的上市申请并获受理。这些进展表明国内外药企在创新药研发和市场拓展方面持续发力。

- 研发进展:道尔生物授予BioNTech公司全球许可,针对未披露靶点进行创新生物治疗药物的研发。百济神州和映恩生物联合宣布,百济神州获得一款临床前ADC药物的全球开发和商业化权利,用于治疗特定实体瘤患者。罗氏的OCREVUS(奥瑞珠单抗)治疗复发型多发性硬化症(RMS)和原发进展型多发性硬化症(PPMS)的III期研究达到主要终点和次要终点。药捷安康1类新药TT-00420片拟纳入突破性治疗品种,用于治疗胆管癌。沙砾生物1类新药GT201注射液获得临床试验默示许可,拟开发治疗复发或转移性实体瘤。泽璟制药JAK抑制剂盐酸杰克替尼片治疗骨髓纤维化患者的两项2期临床研究被国际血液学领域知名期刊《美国血液学杂志》(AJH)正式接收。这些研发突破预示着未来更多创新疗法有望惠及患者。

- 企业动态:科伦博泰在港交所上市,致力于肿瘤学、免疫学及其他治疗领域的创新药物的研发、制造及商业化,基石投资者包括RTW Funds、Laurion Capital Master Fund等知名机构。

丰富多样的研究报告体系

西南证券研究发展中心提供了全面而深入的医药行业研究报告体系,涵盖了周报、核心公司深度报告和精选行业报告等多个维度,为投资者提供了丰富的决策参考。

周报:定期发布,如本周的《医药行业周报(7.10-7.14)》和《创新药周报》,及时跟踪行业动态、市场表现和政策变化。

核心公司深度报告:针对A股、科创板和港股的重点公司进行深入分析,例如迈瑞医疗、药明康德、爱尔眼科、百济神州、联影医疗等,覆盖了医疗器械、CRO、眼科服务、生物制药等多个细分领域的龙头企业。这些报告通常包含公司的业务模式、财务状况、竞争优势、研发管线和未来增长潜力等详细信息。

精选行业报告:涵盖了医药行业的多个热门主题和细分领域,包括:

- 投资策略:年度和中期投资策略,如《2023年度投资策略:回归本源,寻找不确定中“三重奏”》,为投资者指明方向。

- 业绩前瞻与总结:对季度和年度业绩进行前瞻性预测和总结分析,如《2023年一季报前瞻:业绩呈现复苏态势》,帮助投资者把握业绩驱动的投资机会。

- 基金持仓分析:定期分析基金在医药板块的持仓变化,揭示机构投资者的偏好和趋势。

- 政策专题:深入解读医保谈判、集中采购等重大政策对行业的影响,如《国谈专题:医保启示录,“创新+国际化”是永恒主题》。

- 细分领域专题:对中药、CXO、创新药、创新器械、疫苗、血制品、医疗服务、生命科学上游等多个细分领域进行专题研究,如《中药集采专题:中成药集采逐步扩面,集采规则相对温和》、《CXO行业及新冠小分子口服药进展数据跟踪专题》、《GLP-1引领全球降糖药时代变革》、《手术机器人,从一马当先到万马奔腾》等,提供了对各领域发展趋势、竞争格局和投资机会的独到见解。

- 热点事件专题:如ASCO、CSCO等国际学术会议的药物研发进展梳理,以及新冠专题报告,紧跟行业前沿和市场热点。

这些研究报告通过详尽的数据分析、专业的行业洞察和前瞻性的策略建议,为投资者提供了全面、深入的医药行业研究支持。

总结

本周医药生物行业整体表现承压,跑输大盘,但内部结构性行情显著。上半年业绩预告显示,部分中药、化学制剂、医疗器械和医疗服务企业实现高速增长,凸显了业绩驱动的投资价值。展望下半年,市场看好“创新+出海、复苏后半程、中特估”三大投资主线。

二级市场方面,医药行业估值仍保持较高溢价,但短期流动性趋紧。个股表现分化,创新药、CRO/CDMO及部分中药概念股表现活跃。资金流向显示,北向资金净流出,但陆港通在部分优质标的仍有增持。大宗交易集中于少数公司,融资融券活跃度较高。公司治理方面,股东大会、定增、限售股解禁和股东减持等动态频繁,股权质押风险需关注。

行业新闻方面,新药审批和研发进展持续活跃,多款创新药获批或进入关键临床阶段,生物科技公司成功上市,显示出行业持续的创新活力和发展潜力。西南证券提供了全面的研究报告体系,为投资者提供了深入的行业分析和投资策略。

总体而言,尽管医药行业面临宏观经济和政策层面的挑战,但其内在的创新驱动和消费升级逻辑依然强劲。投资者应关注业绩确定性高、具备核心竞争力、受益于政策支持和市场复苏的优质标的,把握结构性投资机会。同时,需警惕政策风险超预期、研发进展不及预期以及业绩不及预期等潜在风险。

-

驱动基因阴性NSCLC专题:下一代治疗范式:双抗、IO+ADC

-

医药行业创新药周报:2026年2月第一周创新药周报

-

医药行业周报:持续关注低位创新药、脑机接口、AI医疗

-

创新药专题:中国声音响彻2026年JPM大会

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送