-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业周报:第七批集采拟中标结果发布,关注企业边际变化

医药生物行业周报:第七批集采拟中标结果发布,关注企业边际变化

-

下载次数:

2477 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2022-07-18

-

页数:

7页

平安观点:

行业观点:第七批集采拟中标结果发布,关注企业边际变化。7 月 13 日,国家联采办发布全国第七批带量采购拟中标结果。本次集采共有 295 家企业的 488 个产品参与投标, 217 家企业的 327 个产品获得拟中选资格, 60个拟中选药品平均降价 48%,降幅相比前几批集采略显温和,前 5 批集采平均降幅均在 52%以上。第七批集采首次增加了备供地区和备选企业,以保障供应稳定。当主供企业无法满足所选地区市场需求时,备供企业可按有关程序获得主供企业身份。此次集采大品种竞争激烈。据统计,本次竞标企业 8 家及以上的品种占比 50%左右,按照 N-2 中标规则,约有 50%的品种有 6 家及以上企业中标。竞争最为激烈的是奥美拉唑注射剂,合计有 27 家企业竞标,最终 10 家入围。我们认为竞争激烈的原因主要有两个,一是伴随一致性评价的推进,同一个品种过评企业逐步增多;二是受疫情影响,第七批集采开标时间延后,导致集采品种积累了更多的过评企业。我们认为应当从两个方面来关注集采对企业的边际影响。一是关注通过集采放量的光脚企业,这些企业通常具备丰富的仿制药梯队,产品获批后视同通过一致性评价,凭借集采中标实现快速上量,以特色原料药企业和制剂出口企业为代表。二是关注集采对业绩影响边际减弱的穿鞋企业,把握新品种增量超过存量品种损失的拐点。

投资策略: 主线一: 新冠口服药相关产业链,日内瓦药品专利池组织(MPP)先后宣布授权国内 8 家药企生产辉瑞与默克的新冠特效药,相关新冠药生产及产业链企业的业绩表现有望受益,建议关注:华海药业、普洛药业、复星药业、九洲药业、凯莱英、博腾股份、药明康德、华软科技、金城医药、歌礼制药和海辰药业等。主线二:中医药板块,重磅支持政策不断,政策落地提升信心。品牌 OTC 中药具有自主定价权,其它中成药集采降价温和,板块整体估值性价比高,建议关注:昆药集团、固生堂、以岭药业。主线三:创新产业链,CXO 维持高景气度且估值触底,结合估值以及政策、资金因素,我们更倾向于 CDMO 和大分子 CXO 赛道,建议关注:凯莱英、博腾股份、药石科技。主线四:在上述三条主线外,还存在一些其他高景气、高壁垒的赛道:包括特色原料药、制剂出口与核医学等。建议关注:司太立、富祥药业、天宇股份、东诚药业、健友股份、普利制药、远大医药。

行业要闻荟萃:1)天津市医药采购中心国家组织医用耗材发布国家组织骨科脊柱类耗材集中带量采购公告;2)北京市医保局发布《关于印发 CHS-DRG 付费新药新技术除外支付管理办法的通知(试行)》 ;3)Clene 公司渐冻症在研疗法 CNM-Au8 临床实验结果积极;4)再生元与赛诺菲的药品 Dupixent 治疗嗜酸性食管炎 3 期试验结果积极。

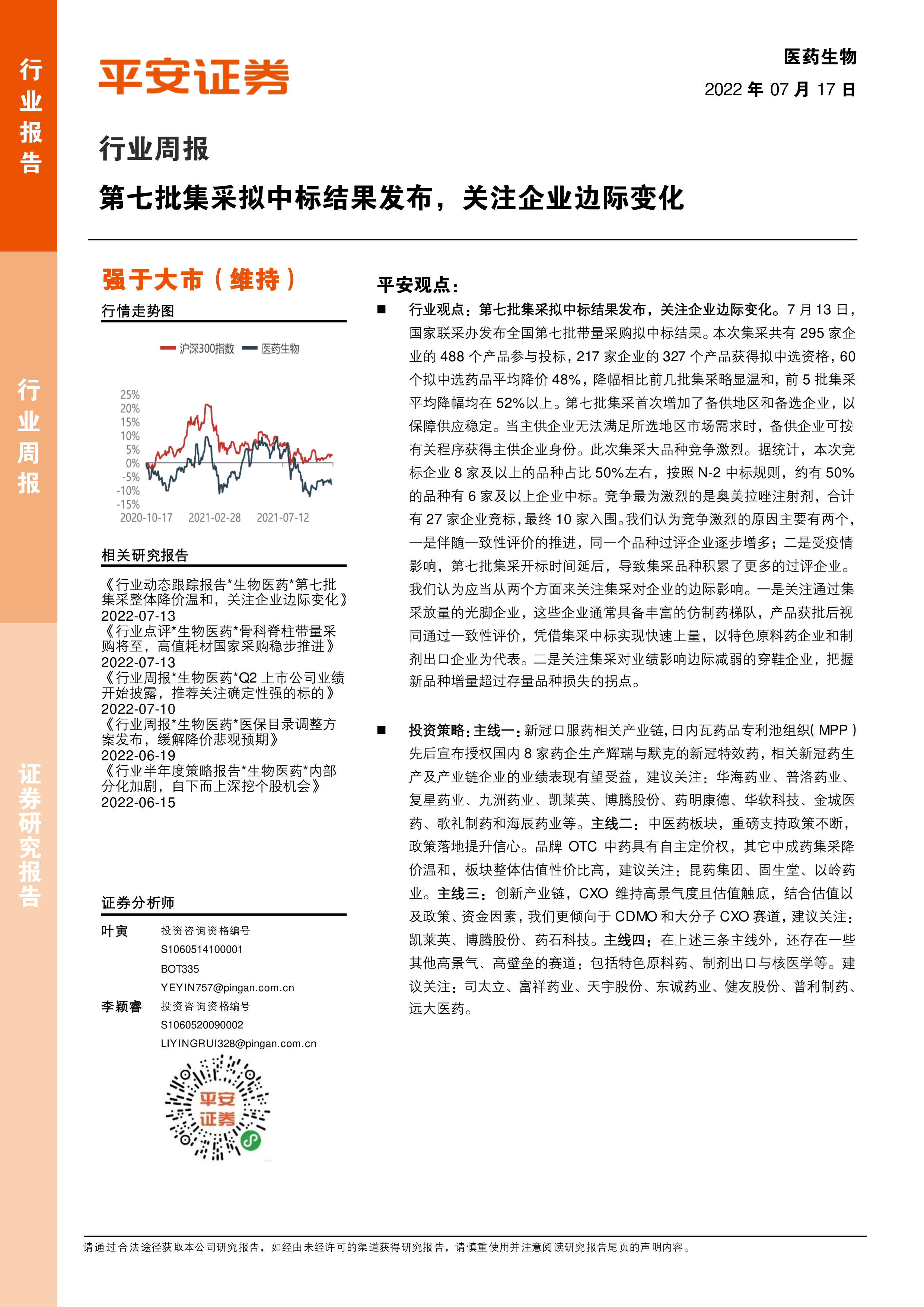

行情回顾:上周 A 股医药板块下跌 4.06%,同期沪深 300 指数下跌 4.07%,医药行业在 28 个行业中涨跌幅排名第 17 位。上周 H 股医药板块下跌 5.94%,同期恒生综指下跌 6.51%,医药行业在 11 个行业中涨跌幅排名第 6 位。

风险提示:1)政策风险:医保控费、药品降价等政策对行业负面影响较大;2)研发风险:医药研发投入大、难度高,存在研发失败或进度慢的可能;3)公司风险:公司经营情况不达预期。

中心思想

集采影响与企业应对策略

本报告的核心观点聚焦于第七批集采对医药生物行业的影响,强调关注企业在集采背景下的边际变化。报告指出,应关注两类企业:一是通过集采实现放量的“光脚企业”,它们凭借丰富的仿制药梯队和集采中标机会迅速扩大市场份额;二是关注集采对业绩影响边际减弱的“穿鞋企业”,把握新品种增量超过存量品种损失的拐点。

投资主线与高景气赛道

报告还提出了四条投资主线:新冠口服药产业链、中医药板块、创新产业链(CXO),以及其他高景气、高壁垒赛道(如特色原料药、制剂出口、核医学)。这些投资主线为投资者提供了明确的方向,旨在把握医药生物行业的结构性机会。

主要内容

行业观点与投资策略

第七批集采拟中标结果发布,关注企业边际变化。7月13日,国家联采办发布全国第七批带量采购拟中标结果。本次集采共有295家企业的488个产品参与投标,217家企业的327个产品获得拟中选资格,60个拟中选药品平均降价48%,降幅相比前几批集采略显温和。第七批集采首次增加了备供地区和备选企业,以保障供应稳定。当主供企业无法满足所选地区市场需求时,备供企业可按有关程序获得主供企业身份。 此次集采大品种竞争激烈。据统计,本次竞标企业8家及以上的品种占比50%左右,按照N-2中标规则,约有50%的品种有6家及以上企业中标。竞争最为激烈的是奥美拉唑注射剂,合计有27家企业竞标,最终10家入围。竞争激烈的原因主要有两个,一是伴随一致性评价的推进,同一个品种过评企业逐步增多;二是受疫情影响,第七批集采开标时间延后,导致集采品种积累了更多的过评企业。 应当从两个方面来关注集采对企业的边际影响。一是关注通过集采放量的光脚企业,这些企业通常具备丰富的仿制药梯队,产品获批后视同通过一致性评价,凭借集采中标实现快速上量,以特色原料药企业和制剂出口企业为代表。二是关注集采对业绩影响边际减弱的穿鞋企业,把握新品种增量超过存量品种损失的拐点。

投资策略:

- 新冠口服药产业链:日内瓦药品专利池组织(MPP)先后宣布授权国内8家药企生产辉瑞与默克的新冠特效药,相关新冠药生产及产业链企业的业绩表现有望受益。

- 中医药板块:重磅支持政策不断,政策落地提升信心。品牌OTC中药具有自主定价权,其它中成药集采降价温和,板块整体估值性价比高。

- 创新产业链(CXO):CXO维持高景气度且估值触底,结合估值以及政策、资金因素,更倾向于CDMO和大分子CXO赛道。

- 其他高景气、高壁垒赛道:包括特色原料药、制剂出口与核医学等。

关注标的

- 爱尔眼科:眼科医疗服务快速增长,公司全国布局,扩张模式助力快速发展,疫情影响积累的需求或将在下半年快速释放。

- 昭衍新药:国内外主流药企保持快节奏新药研发,公司订单持续增加,动物房与实验室建设速度加快,安评用动物紧张局面有望缓解。

- 九典制药:国内经皮给药龙头,在研管线丰富,集采负面情绪消散,全年收入预计保持高增长。

- 昆药集团:估值性价比突出的中药龙头,口服+OTC转型成果显著,血软+昆中药黄金单品快速放量,被华润三九收购后有望对接更多资源。

- 康缘药业:国内中药创新药龙头,销售能力持续提升,发布最新股权激励计划,性价比突出。

- 荣昌生物:深耕自免和肿瘤领域,2款已上市产品市场广阔,有望通过医保实现快速放量,后续仍有多个适应症和新产品处于研发阶段。

- 苑东生物:麻醉镇痛领域领军企业,核心存量产品已基本完成集采,风险释放,后续将持续推进光脚产品集采放量,增厚业绩表现。

行业要闻荟萃

- 骨科脊柱类耗材集采:天津市医药采购中心发布国家组织骨科脊柱类耗材集中带量采购公告,高值耗材国家集采稳步推进。

- DRG支付新规:北京市医保局发布CHS-DRG付费新药新技术除外支付管理办法,满足相关条件的器械、药品和诊疗项目可申请除外支付。

- 渐冻症疗法:Clene公司渐冻症在研疗法CNM-Au8临床实验结果积极。

- 嗜酸性食管炎疗法:再生元与赛诺菲的药品Dupixent治疗嗜酸性食管炎3期试验结果积极。

A股医药板块行情回顾

上周医药板块下跌4.06%,同期沪深300指数下跌4.07%;申万一级行业中2个板块上涨,25个板块下跌,医药行业在28个行业中涨跌幅排名第17位;医药子行业全部下跌。

港股医药板块行情回顾

上周医药板块下跌5.94%,同期恒生综指下跌6.51%;WIND一级行业中1个板块上涨,10个板块下跌,医药行业在11个行业中涨跌幅排名第6位;医药子行全部下跌。

总结

集采常态化下的投资策略

本报告分析了第七批集采对医药生物行业的影响,指出集采降价幅度趋于温和,但竞争依然激烈。报告强调,投资者应关注企业在集采背景下的边际变化,包括通过集采放量的“光脚企业”和集采影响边际减弱的“穿鞋企业”。

多元化投资主线

报告提出了新冠口服药产业链、中医药板块、创新产业链(CXO)以及其他高景气、高壁垒赛道等多条投资主线,为投资者提供了多元化的投资选择。同时,报告还列举了爱尔眼科、昭衍新药、昆药集团等多家值得关注的标的公司。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

- 深耕骨科机器人领域,耗材和服务业务或迎飞跃

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送