-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:看好医药创新和细分板块复苏

医药行业周报:看好医药创新和细分板块复苏

-

下载次数:

2964 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2022-12-19

-

页数:

44页

投资要点

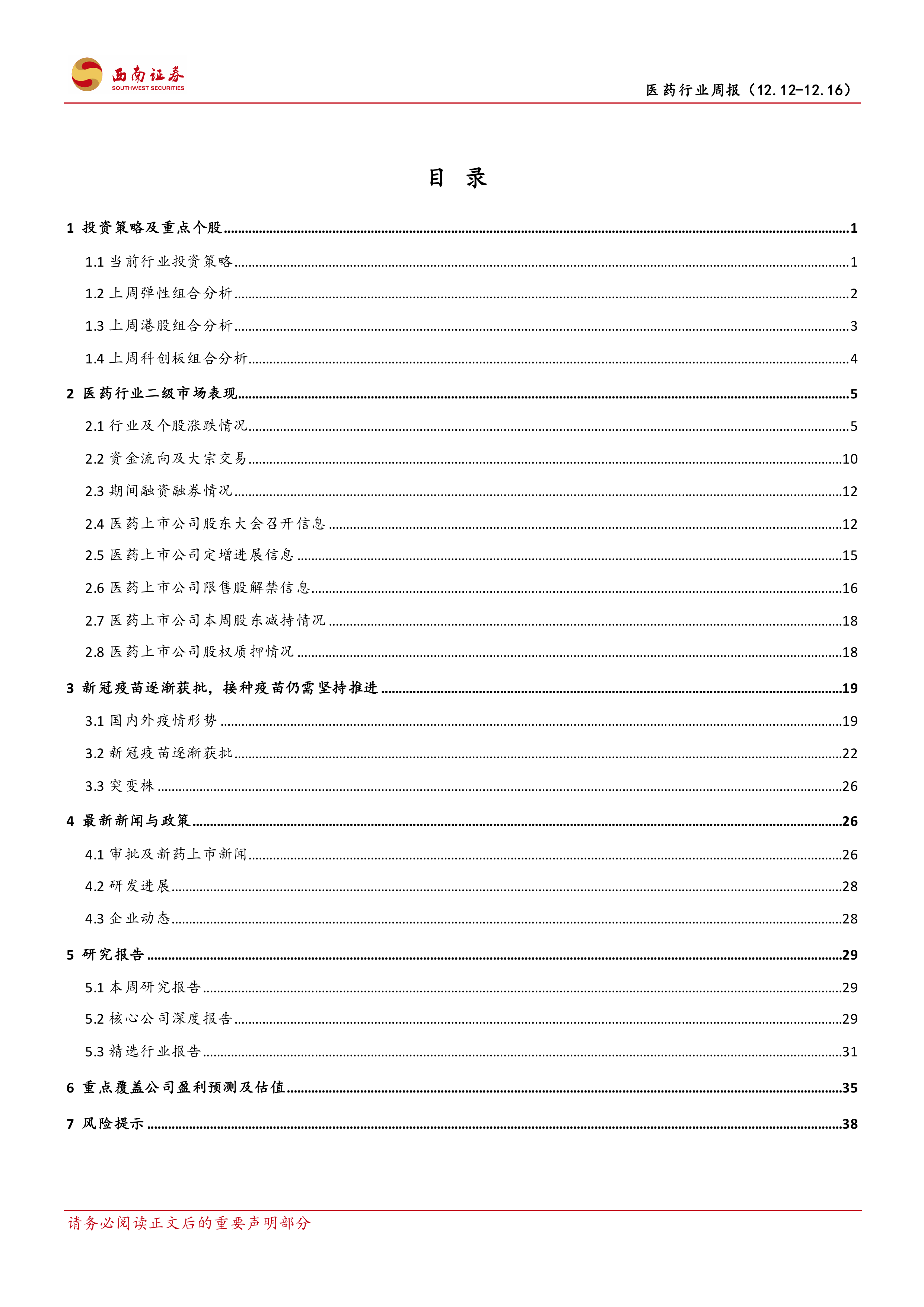

行情回顾:本周医药生物指数上涨0.36%,跑赢沪深300指数1.46个百分点,行业涨跌幅排名第5。2022年初以来至今,医药行业下跌16.79%,跑赢沪深300指数3.17个百分点,行业涨跌幅排名第19。本周医药行业估值水平(PE-TTM)为26倍,相对全部A股溢价率为89.7%(+2.4pp),相对剔除银行后全部A股溢价率为41.4%(+4.0pp),相对沪深300溢价率为138.4%(+1.1pp)。医药子行业来看,本周9个子行业板块上涨,血液制品为涨幅最大子行业,涨幅为9.7%,其次是原料药、化学制剂,涨幅分别为4.8%和2.6%。年初至今表现最好的子行业是线下药店,上涨幅度为10.5%。

看好医药创新和细分板块复苏。随着“新十条”逐步落地,从短期来看新冠带来相关用药需求增长,相关用药上游原料药本周表现较好。本周血制品上涨主要预期疫后供需双重修复,但复苏节奏尚待观察。从需求端来看,非新冠需求有望稳定增长,供给端随着管控措施逐步放松,采浆量也将逐步回升。从中长期来看,我们认为,医药创新和细分板块复苏仍是医药行业持续发展本源。

本周港股组合:金斯瑞生物科技(1548)、和黄医药(0013)、康方生物-B(9926)、科济药业(2171)、微创机器人-B(2252)、海吉亚医疗(6078)、锦欣生殖(1951)、启明医疗-B(2500)、康宁杰瑞(9966)、药明生物(2269)。

本周弹性组合:寿仙谷(603896)、上海医药(601607)、福瑞股份(300049)、迈得医疗(688310)、太极集团(600129)、贝达药业(300558)、华润三九(000999)、达仁堂(600329)、同仁堂(600085)、我武生物(300357)。

本周科创板组合:祥生医疗(688358)、百济神州(688235)、康希诺(688185)、澳华内镜(688212)、荣昌生物(688331)、泽璟制药(688266)、普门科技(688389)、奥浦迈(688293)、爱博医疗(688050)。

本周稳健组合:爱美客(300896)、云南白药(000538)、迈瑞医疗(300760)、爱尔眼科(300015)、恒瑞医药(600276)、片仔癀(600436)、智飞生物(300122)、通策医疗(600763)、药明康德(603259)、凯莱英(002821)。

风险提示:药品降价风险;医改政策执行进度低于预期风险;研发失败风险。

中心思想

医药市场表现与投资主线

本周医药生物指数表现强于大市,跑赢沪深300指数1.46个百分点,行业估值水平相对A股市场保持溢价。在“新十条”政策逐步落地背景下,短期内新冠相关用药需求增长,带动上游原料药及血制品板块表现活跃。

创新驱动与细分复苏展望

报告强调,从中长期来看,医药创新和细分板块复苏是医药行业持续发展的核心驱动力。随着疫情管控措施的放松,非新冠需求有望稳定增长,采浆量逐步回升,预示着血制品等细分领域将迎来供需双重修复。

主要内容

投资策略及重点个股

当前行业投资策略

本周(12.12-12.16)医药生物指数上涨0.36%,跑赢沪深300指数1.46个百分点,行业涨跌幅排名第5。年初至今,医药行业下跌16.79%,跑赢沪深300指数3.17个百分点,排名第19。本周医药行业估值(PE-TTM)为26倍,相对全部A股溢价89.7%(+2.4pp),相对剔除银行后全部A股溢价41.4%(+4.0pp),相对沪深300溢价138.4%(+1.1pp)。子行业中,血液制品涨幅最大(9.7%),其次是原料药(4.8%)和化学制剂(2.6%)。年初至今表现最佳子行业为线下药店(10.5%)。报告看好医药创新和细分板块复苏,认为“新十条”落地短期内将增加新冠相关用药需求,血制品有望迎来疫后供需修复。

重点组合推荐

报告推荐了本周港股组合、弹性组合、科创板组合和稳健组合,涵盖金斯瑞生物科技、药明生物、寿仙谷、上海医药、祥生医疗、百济神州、爱美客、云南白药等公司,并提供了其盈利预测及投资评级。

医药行业二级市场表现

行业及个股涨跌情况

本周医药生物指数上涨0.36%,跑赢沪深300指数1.46个百分点,行业涨跌幅排名第5。年初至今,医药行业下跌16.79%,跑赢沪深300指数3.17个百分点,排名第19。本周医药行业估值(PE-TTM)为26倍,相对全部A股溢价89.7%(+2.4pp)。子行业中,血液制品涨幅最大(9.7%),其次是原料药(4.8%)和化学制剂(2.6%)。年初至今表现最佳子行业为线下药店(10.5%)。个股方面,本周192家A股医药公司上涨,271家下跌。涨幅前十的个股包括多瑞医药(+85.6%)、亨迪药业(+55.0%)等,跌幅前十的个股包括热景生物(-16.8%)、英诺特(-14.5%)等。

资金流向及大宗交易

本周南向资金合计买入40.93亿元,北向资金合计买入56.65亿元。陆港通持仓前五为益丰药房、泰格医药、艾德生物、金域医学、山东药玻。增持前五为葵花药业、一心堂、司太立、华润三九、老百姓。减持前五为东方生物、基蛋生物、英科医疗、信邦制药、康泰医学。本周医药生物行业共有36家公司发生大宗交易,成交总金额27.8亿元,其中云南白药、迪安诊断、南京新百位列前三,占总成交额的35.5%。

期间融资融券情况

本周融资买入标的前五名为以岭药业、新华制药、九安医疗、众生药业、复星医药。融券卖出标的前五名为康希诺、复星医药、万孚生物、九安医疗、泰格医药。

医药上市公司股东大会召开信息

未来三个月内,共有80家医药上市公司计划召开股东大会,其中下周(12.19-12.23)有29家。

医药上市公司定增进展信息

截至12月16日,有48家医药上市公司已公告定增预案但尚未实施,其中13家处于董事会预案阶段,19家处于股东大会通过阶段,14家处于证监会通过阶段。

医药上市公司限售股解禁信息

未来三个月内,有52家医药上市公司有限售股解禁,其中下周(12.19-12.23)有4家。

医药上市公司本周股东减持情况

本周共有17家医药上市公司存在股东减持。

医药上市公司股权质押情况

截至12月16日,股权质押前十名的公司包括南京新百、珍宝岛、尔康制药等。

新冠疫苗逐渐获批,接种疫苗仍需坚持推进

国内外疫情形势

截至12月8日,国内现有确诊病例43158例,累计确诊357652例。截至12月16日,全球累计确诊约6.49亿例,死亡666.37万例,死亡率1.03%。近期Omicron变异株在欧洲有第三波抬头趋势,主要流行株为BA.5/BA.4。本周确诊新增增速最高的五个国家为日本、韩国、法国、芬兰、新加坡。全球疫苗接种量约130.4亿剂,接种率68.6%。中国接种量34.5亿剂,接种率241.6%。

新冠疫苗逐渐获批

截至12月8日,国内新冠疫苗累计接种达34.46亿剂。国内已有7家企业的新冠疫苗获批销售(北生所、武汉所、科兴、康希诺、智飞生物、康泰生物、医科院)。全球共有15个新冠疫苗获批使用,包括BioNtech、Moderna、阿斯利康等。

突变株

目前主流变异株为BA.4和BA.5,已在全球超过200个国家和地区发现,感染人数超过130万。

最新新闻与政策

审批及新药上市新闻

本周有多项审批及新药上市进展,包括热景生物检测产品获沙特和印度认证,FDA批准第二款KRAS抑制剂(再鼎医药拥有大中华区权益),上海生物利妥昔单抗生物类似药获受理,西点药业利培酮口崩片通过一致性评价,健友股份注射用培美曲塞二钠获FDA批准,寿仙谷保健食品获注册证书,吉林敖东延边药业获20个中药配方颗粒备案凭证,凯普生物EBV检测试剂盒获知识产权局通知,广生堂抗新冠口服药GST-HG171启动II/III期临床,上海医药枸橼酸托法替布片获批生产,吉林敖东洮南药业获中药制剂备案证书,赛诺医疗冠脉球囊扩张导管获NMPA注册证,迈克生物全自动化学发光免疫分析仪获注册证,天坛生物江口中生单采血浆站获采浆许可证,健友股份普乐沙福注射液获FDA暂时批准,天士力芪参益气滴丸新增适应症获临床试验批准,乐心医疗4G血糖监测系统获FDA受理,易瑞生物芬太尼药物滥用检测试剂盒通过FDA审核,蓝帆医疗微导管获NMPA批准注册,翰宇药业醋酸特利加压素原料药获NMPA批准。

研发进展

本周研发进展包括亚虹医药APL-1202口服联合替雷利珠单抗新辅助治疗MIBC临床试验完成首例受试者入组,信达生物IBI188治疗MDS的Ib期临床研究数据公布,科济药业BCMA CAR-T产品关键2期数据总缓解率达92.2%,药明巨诺CAR-T产品两项2期临床最新数据公布,歌礼制药新冠口服RdRp抑制剂I期研究成功,百济神州ALPINE试验最终PFS分析结果显示优效性,兴齐眼药硫酸阿托品滴眼液III期研究成功用于延缓儿童近视,广生堂抗新冠口服药GST-HG171启动II/III期临床,康宁杰瑞皮下注射PD-L1抑制剂美国2期注册临床获积极结果。

企业动态

本周企业动态包括丽珠集团与健康元取消设立合伙企业变更为共同设立合资公司,漱玉平民监事会通过发行可转换公司债券决议,万泽股份股权激励计划首次第一个行权期开始,马应龙转让深圳大佛药业股份,天宇股份实施股份回购,国新健康非公开发行A股股票。

研究报告

报告列举了本周发布的医药行业月报、周报(包括创新药专题),以及核心公司深度报告和精选行业报告,涵盖了迈瑞医疗、药明康德、爱尔眼科等A股和港股重点公司,以及中药、CXO、创新药械、疫苗等多个细分领域的专题研究。

重点覆盖公司盈利预测及估值

报告提供了对迈瑞医疗、恒瑞医药、药明康德、爱尔眼科等重点覆盖公司的盈利预测、EPS、PE及投资评级。

风险提示

报告提示了药品降价风险、医改政策执行进度低于预期风险以及研发失败风险。

总结

本周医药生物行业表现强于大市,估值保持溢价,主要受“新十条”政策落地后新冠相关用药需求增长及细分板块复苏预期驱动。血液制品、原料药和化学制剂等子行业涨幅居前。从中长期看,医药创新和细分板块的复苏仍是行业发展的核心本源。资金方面,北向资金净买入,大宗交易活跃。行业内新药审批、研发进展和企业动态频繁,显示出医药行业在政策调整和技术创新双重驱动下的活力。同时,报告也提示了药品降价、医改政策执行不及预期和研发失败等潜在风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送