-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业专题研究:化工行业运行指标跟踪-2022年5月数据

基础化工行业专题研究:化工行业运行指标跟踪-2022年5月数据

-

下载次数:

1796 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2022-07-19

-

页数:

35页

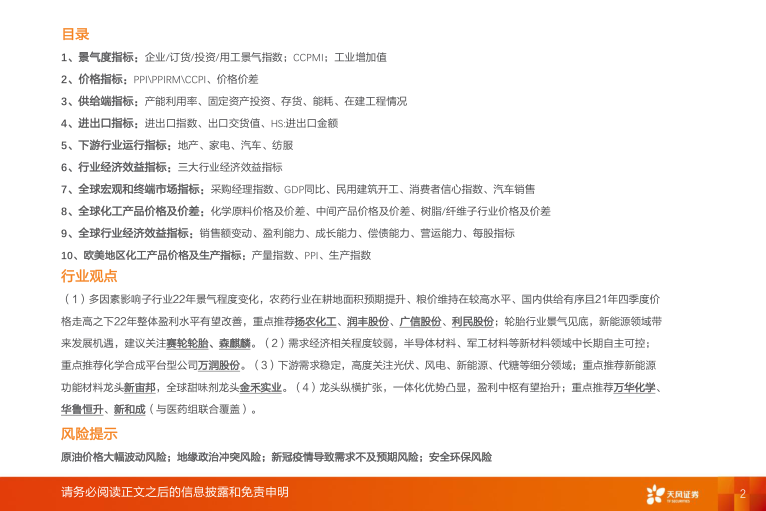

1、景气度指标:企业/订货/投资/用工景气指数;CCPMI;工业增加值

2、价格指标:PPI\PPIRM\CCPI、价格价差

3、供给端指标:产能利用率、固定资产投资、存货、能耗、在建工程情况

4、进出口指标:进出口指数、出口交货值、HS:进出口金额

5、下游行业运行指标:地产、家电、汽车、纺服

6、行业经济效益指标:三大行业经济效益指标

7、全球宏观和终端市场指标:采购经理指数、GDP同比、民用建筑开工、消费者信心指数、汽车销售

8、全球化工产品价格及价差:化学原料价格及价差、中间产品价格及价差、树脂/纤维子行业价格及价差

9、全球行业经济效益指标:销售额变动、盈利能力、成长能力、偿债能力、营运能力、每股指标

10、欧美地区化工产品价格及生产指标:产量指数、PPI、生产指数

行业观点

(1)多因素影响子行业22年景气程度变化,农药行业在耕地面积预期提升、粮价维持在较高水平、国内供给有序且21年四季度价格走高之下22年整体盈利水平有望改善,重点推荐扬农化工、润丰股份、广信股份、利民股份;轮胎行业景气见底,新能源领域带来发展机遇,建议关注赛轮轮胎、森麒麟。(2)需求经济相关程度较弱,半导体材料、军工材料等新材料领域中长期自主可控;重点推荐化学合成平台型公司万润股份。(3)下游需求稳定,高度关注光伏、风电、新能源、代糖等细分领域;重点推荐新能源功能材料龙头新宙邦,全球甜味剂龙头金禾实业。(4)龙头纵横扩张,一体化优势凸显,盈利中枢有望抬升;重点推荐万华化学、华鲁恒升、新和成(与医药组联合覆盖)。

风险提示

原油价格大幅波动风险;地缘政治冲突风险;新冠疫情导致需求不及预期风险;安全环保风险

中心思想

宏观环境与行业景气度概览

本报告对2022年5月中国化工行业的运行指标进行了全面跟踪与深度分析,并结合全球宏观经济及终端市场数据,旨在评估行业景气度、价格走势、供需状况及经济效益。报告指出,在多重因素(如“能耗双控”政策、新冠疫情反复及地缘政治冲突)的影响下,化工行业整体呈现出复杂的运行态势。尽管部分子行业景气度有所改善,但整体增长速度放缓,部分指标面临下行压力。行业评级维持“中性”,反映了市场前景的谨慎预期。

细分领域投资机遇与风险展望

报告在行业观点中明确提出了多个细分领域的投资建议,包括农药行业(受益于耕地面积提升、粮价高企及供给有序)、轮胎行业(景气见底,新能源带来机遇)、半导体材料/军工材料等新材料领域(中长期自主可控需求)、光伏/风电/新能源/代糖等细分领域(下游需求稳定),以及具备一体化优势的龙头企业。这些推荐基于对各子行业供需结构、政策导向和技术趋势的深入分析。同时,报告也警示了原油价格大幅波动、地缘政治冲突、新冠疫情导致需求不及预期以及安全环保等潜在风险,提示投资者需密切关注。

主要内容

国内化工市场运行指标深度解析

本章节详细分析了2022年5月中国化工行业的各项关键运行指标,包括景气度、价格、供给、进出口及下游行业表现,以数据为基础揭示了国内市场的动态。

景气度指标:增速放缓与结构性压力

数据显示,2022年5月,化工行业的景气度指标呈现复杂局面。企业、订货、投资和用工景气指数在化学原料及化学品业与化学纤维业和料品业之间存在差异,整体波动中显现出一定的下行压力。化工行业采购经理指数(CCPMI)及其细项(生产、产成品库存、采购原材料量、原材料库存、新订单指数)反映了行业在疫情和政策影响下的生产经营状况。工业增加值方面,化工一级子行业的累积同比增速持续缩窄,其中橡胶和塑料制品业甚至持续出现负增长,表明行业整体扩张速度减缓。

价格指标:PPI与CCPI走势分化,价差波动

在价格方面,2022年一季度,化工CCPI同比增速慢于PPI。然而,在4月和5月,化工CCPI同比增速有所提升,而PPI(化学原料及品)同比增速却继续下降,显示出消费端与生产端价格走势的分化。化工三大子行业(化学原料及化学制品制造业、化学纤维制造业、橡胶和塑料制品业)的PPI同比增速自2021年10月达到高点后快速回落,其中化纤业回落速度最快。2022年一季度环比增速虽有提升,但改善速度弱于去年同期,且4、5月份环比增速下滑。PPI-PPIRM价差作为工业企业利润增速的领先指标,自2021年二季度以来,化学原料及化学品业的PPI增速持续高于化工原料PPIRM,但在2022年一季度有所缩窄,4月份略有扩大,5月基本稳定,预示着行业利润空间面临调整。报告还通过颜色编码的图表详细展示了数百种化工产品的价格走势、价差及最新历史分位,反映了不同产品在市场供需结构性差异下的多样化表现。

供给端指标:能耗双控与疫情冲击下的库存与投资

供给端数据显示,2021年下半年受“能耗双控”政策影响,行业能耗用量增速逐步放缓。2022年2月,随着企业复工复产,能耗开始同比增长。然而,3-4月长三角地区疫情形势严峻,企业正常开工经营受限,导致行业能耗同比明显下降(除化学原料及品耗电量小幅提升外)。至2022年5月,疫情影响逐渐消除,动力煤消费量同比转正。存货方面,受疫情冲击,化工行业存货同比远超历史水平。2021年10-11月,“双控”政策导致需求走弱,企业被动补库存。2022年1-2月,稳增长政策发力促使企业主动去库存。但3月疫情反复再次阻碍去库存进程,需求和生产双受限使得企业被迫回到被动补库存状态。固定资产投资方面,化学原料及化学品业、和料品业的累计同比值自2021年一季度以来持续回落;化学纤维业的累计同比值在2022年2月达到高点后,至5月份也处于回落状态,表明行业投资增速放缓。报告还提供了大量化工品开工率和库存的最新历史分位数据,揭示了各产品供需平衡的动态变化。

进出口与下游行业:波动中寻求复苏

进出口数据显示,化学原料及化学品业、化学纤维业和料品业的出口和进口价值贡献度、出口交货值及HS进出口金额均呈现波动。尽管缺乏具体文本描述,但图表趋势表明,在外部环境不确定性增加的背景下,进出口贸易面临挑战,但5月份部分指标可能有所改善。下游行业运行指标(包括PMI、地产投资与销售、家电销量、汽车产销、纺服产量)的图表分析显示,PMI有所回升,汽车产销呈现复苏迹象,但房地产市场仍显疲软,家电和纺服行业也面临不同程度的压力,这些都直接或间接影响着化工产品的需求。

行业经济效益:利润承压,费用率波动

对化学原料及化学制品制造业、化学纤维制造业、橡胶和塑料制品业三大子行业的经济效益指标分析显示,营业收入及同比、利润总额及同比、利润率以及各项费用率(营业费用率、财务费用率、管理费用率)均呈现波动。尽管具体文本描述缺失,但图表趋势表明,在成本压力和需求波动下,行业整体利润水平面临挑战,利润率有所承压,而费用率则根据市场环境和企业经营策略有所调整。

全球市场表现与区域差异评估

本章节将分析全球宏观经济、化工产品价格及价差、行业经济效益以及欧美地区化工产品的生产指标,以展现全球化工市场的整体面貌和区域性特征。

全球宏观与终端市场:增长放缓与信心波动

全球宏观和终端市场指标显示,全球采购经理指数和GDP同比增速呈现混合趋势,部分主要经济体增长放缓。民用建筑开工月度环比和消费者信心指数在全球范围内表现不一,反映了不同区域经济复苏的差异性和不确定性。汽车销售数据也显示出全球市场在供应链问题和消费者需求变化下的波动性。这些宏观因素直接影响着全球化工产品的需求和市场预期。

全球化工产品价格及价差:复杂价值链中的动态平衡

报告详细展示了全球范围内烯烃/聚烯烃、芳香烃、氯碱和乙烯基、合成气/甲醇等价值链中的化学原料、中间产品以及树脂/纤维行业产品的价格及价差。图表数据表明,全球化工产品价格和价差在2022年5月呈现出高度的动态性和复杂性。不同区域(如美国、欧洲、亚洲)和不同产品(如乙烯、丙烯、苯、甲醇、环氧乙烷、丙烯酸、PVC、聚乙烯、聚丙烯等)的价格和价差走势各异,反映了全球供需格局、区域性政策、能源成本以及物流等多种因素的综合影响。部分产品价差扩大,预示着盈利能力改善,而另一些则可能面临压缩。

全球行业经济效益:销售额波动,盈利能力分化

全球行业经济效益指标分析涵盖了销售额变动、盈利能力(毛利率、净利率、ROIC、ROE、ROA)、成长能力(销售额、毛利、净利、EPS同比)、偿债能力(速动比率、流动比率、总负债/总权益)和营运能力(存货周转率、应收账款周转率)以及每股指标(每股经营现金流、每股自由现金流、每股股利)。图表数据显示,全球化工行业的销售额总变动及基础化学品、中间产品与衍生品、材料、树脂与纤维等分部门的销售额变动均存在波动。盈利能力指标(如毛利率、净利率)在不同时期和不同区域表现出分化,反映了行业在成本控制和市场定价方面的挑战。成长能力指标也显示出行业增长的结构性差异。偿债能力和营运能力指标则提供了对企业财务健康状况和运营效率的评估。

欧美地区化工产品生产指标:区域性差异与趋势

欧美地区化工产品价格及生产指标进一步细化了区域市场表现。欧盟27国的化工产品产量指数和生产价格指数,以及基本化工品产量指数和生产价格指数,显示了欧洲化工行业在生产和价格方面的具体趋势。美国化工产品生产价格指数、工业产能利用率和工业生产指数则反映了北美市场的运行状况。这些数据表明,欧美地区化工行业在2022年5月面临着各自的宏观经济环境和市场挑战,生产活动和价格水平呈现出区域性的差异和波动。

总结

本报告通过对2022年5月化工行业运行指标的全面跟踪与深入分析,揭示了中国及全球化工市场在多重复杂因素影响下的动态。国内市场方面,景气度指标增速放缓,工业增加值承压,橡胶和塑料制品业持续负增长。价格指标呈现分化,CCPI同比增速提升而PPI同比增速下降,PPI-PPIRM价差波动预示利润空间调整。供给端受“能耗双控”和疫情反复影响,能耗用量和固定资产投资增速放缓,存货被动累积。进出口贸易和下游行业运行指标显示出波动中寻求复苏的态势,但房地产市场仍显疲软。行业经济效益方面,利润总额和利润率面临压力。

在全球市场层面,宏观经济增长放缓,消费者信心波动,化工产品价格及价差在复杂价值链中动态调整,区域性差异显著。全球行业经济效益指标显示销售额波动,盈利能力分化。欧美地区生产指标也反映出各自区域的经济环境和市场挑战。

综合来看,化工行业在2022年5月面临宏观经济下行、疫情反复、地缘政治冲突以及安全环保等多重风险。尽管整体评级为“中性”,但报告也识别出农药、轮胎、新材料、新能源功能材料、代糖等细分领域的投资机遇,以及具备一体化优势的龙头企业的增长潜力。投资者在把握结构性机会的同时,需密切关注原油价格波动、地缘政治冲突、疫情对需求的影响以及安全环保政策带来的不确定性。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送