-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业月报:化工行业景气度总体加速向上

化工行业月报:化工行业景气度总体加速向上

-

下载次数:

214 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2021-03-04

-

页数:

37页

核心观点

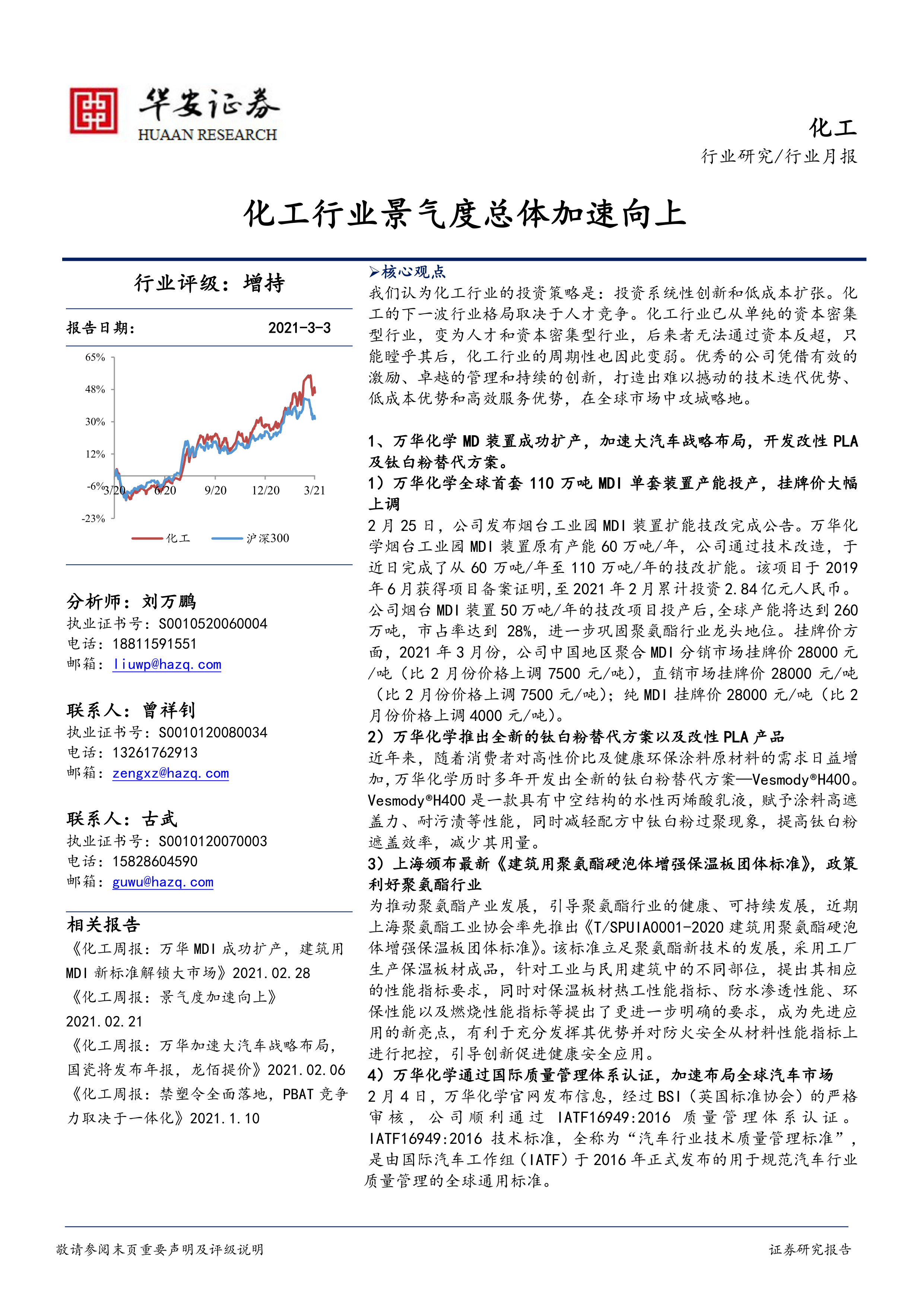

我们认为化工行业的投资策略是:投资系统性创新和低成本扩张。化工的下一波行业格局取决于人才竞争。化工行业已从单纯的资本密集型行业,变为人才和资本密集型行业,后来者无法通过资本反超,只能瞠乎其后,化工行业的周期性也因此变弱。优秀的公司凭借有效的激励、卓越的管理和持续的创新,打造出难以撼动的技术迭代优势、低成本优势和高效服务优势,在全球市场中攻城略地。

1、万华化学MD装置成功扩产,加速大汽车战略布局,开发改性PLA及钛白粉替代方案。

1)万华化学全球首套110万吨MDI单套装置产能投产,挂牌价大幅上调

2月25日,公司发布烟台工业园MDI装置扩能技改完成公告。万华化学烟台工业园MDI装置原有产能60万吨/年,公司通过技术改造,于近日完成了从60万吨/年至110万吨/年的技改扩能。该项目于2019年6月获得项目备案证明,至2021年2月累计投资2.84亿元人民币。公司烟台MDI装置50万吨/年的技改项目投产后,全球产能将达到260万吨,市占率达到28%,进一步巩固聚氨酯行业龙头地位。挂牌价方面,2021年3月份,公司中国地区聚合MDI分销市场挂牌价28000元/吨(比2月份价格上调7500元/吨),直销市场挂牌价28000元/吨(比2月份价格上调7500元/吨);纯MDI挂牌价28000元/吨(比2月份价格上调4000元/吨)。

2)万华化学推出全新的钛白粉替代方案以及改性PLA产品

近年来,随着消费者对高性价比及健康环保涂料原材料的需求日益增加,万华化学历时多年开发出全新的钛白粉替代方案—Vesmody H400。Vesmody H400是一款具有中空结构的水性丙烯酸乳液,赋予涂料高遮盖力、耐污渍等性能,同时减轻配方中钛白粉过聚现象,提高钛白粉遮盖效率,减少其用量。

3)上海颁布最新《建筑用聚氨酯硬泡体增强保温板团体标准》,政策利好聚氨酯行业

为推动聚氨酯产业发展,引导聚氨酯行业的健康、可持续发展,近期上海聚氨酯工业协会率先推出《T/SPUIA0001-2020建筑用聚氨酯硬泡体增强保温板团体标准》。该标准立足聚氨酯新技术的发展,采用工厂生产保温板材成品,针对工业与民用建筑中的不同部位,提出其相应的性能指标要求,同时对保温板材热工性能指标、防水渗透性能、环保性能以及燃烧性能指标等提出了更进一步明确的要求,成为先进应用的新亮点,有利于充分发挥其优势并对防火安全从材料性能指标上进行把控,引导创新促进健康安全应用。

4)万华化学通过国际质量管理体系认证,加速布局全球汽车市场

2月4日,万华化学官网发布信息,经过BSI(英国标准协会)的严格审核,公司顺利通过IATF16949:2016质量管理体系认证。IATF16949:2016技术标准,全称为“汽车行业技术质量管理标准”,是由国际汽车工作组(IATF)于2016年正式发布的用于规范汽车行业质量管理的全球通用标准。

2、国瓷材料发布年报:CBS精益管理改善大年

1)经营质量大幅改善,创下多个历史第一

经过4年CBS坚定实施,公司经营质量大幅改善。公司现金流大幅提升,特别是Q4的现金流在回款的科学管理和绩效考核下创造单季度历史增速最高。公司的净现比为1.24,同比上升40.45%,是2016年以来首次超过1,也是历年净现比最高。公司货币资金也创下了历史最高,首次突破10%,达到11.70亿元,大幅降低负债率的同时,为公司未来发展储备了充足弹药。

2)MLCC粉体新产品、新技术涌现,新能源车景气度低迷拖累氧化铝业务

2020年公司电子材料板块实现营收8.75亿元,同比增长25.51%,营收占比34.41%;实现毛利润4.10亿元,毛利润同比上升28.13%,毛利润占比34.84%;毛利率46.91%,同比上升1.01个百分点。上半年电子材料板块利润水平出现下滑,主要由电池涂覆用氧化铝产品营收受疫情影响所致。但公司电子材料板块主营产品MLCC陶瓷粉末稳步增长;通过水热法生产的新型小粒径MLCC产品已经开始批量供应,为客户提供了多样化产品方案;固相法产品已经进入稳定工艺阶段,该方法在降低MLCC陶瓷粉成本的同时,还能够生产高容量大尺寸产品,可应用于工业控制、汽车等领域,未来逐步放量将给公司带来持续的业绩增量。

3)突破海外客户验证,有望进一步扩大市场份额

2020年催化材料板块实现营收3.16亿元,同比大幅增长52.55%,营收占比12.42%;实现毛利润3.35亿元,同比下降2.62%,毛利润占比14.84%;毛利率为57.49%,同比下降4.02个百分点。主要原因为东营新工厂全部实现转固,产销量仍处于爬升期,抬高了公司产品成本。催化材料板块主要产品包括蜂窝陶瓷、铈锆固溶体、分子筛等,随着国六标准实施落地,公司产品获得进口替代先机。

4)建筑陶瓷业务灵活应对疫情影响

2020年其他业务板块实现营收7.70亿元,同比增长4.06%,营收占比30.28%;实现毛利润2.58亿元,毛利润同比增长2.63%,毛利润占比达到21.93%;毛利率为33.55%,同比提高了0.86个百分点。2020年,国瓷康立泰实现净利润6.79亿元,同比增长18.91%。作为公司传统业务,建筑陶瓷业务仍然有较强生命力,预计该领域将延续稳中有增的发展态势。其他业务板块以建筑陶瓷材料为主,是公司较为成熟的产品,近年来营收有所增长,毛利润和毛利率水平保持了稳中有增的趋势。

5)在国六的风口上,加速国产化进程

催化陶瓷材料板块主要产品是蜂窝陶瓷材料(王子制陶),现有产能2000万升/年,规划产能4000万升/年,主要竞争者是美国康宁、日本NGK等,主要客户是威孚高科、庄信万丰等。公司蜂窝陶瓷材料已经取得大量公告,在国六实施和国产化替代双驱动下进入业绩爆发期。公司在铈锆固溶体及分子筛领域进行了大量专利布局,有望打破国外巨头专利垄断,通过蜂窝陶瓷材料带来的渠道优势,铈锆固溶体及分子筛产品有望实现营收快速增长

3、新增硫酸法钛白粉成本均高于龙蟒佰利

我们根据现有硫酸法钛白粉产能数据进行测算,新建硫酸法钛白粉产能完全成本高于12300元/吨的国内硫酸法钛白粉成本中位水平。龙蟒佰利产能的平均完全成本约8600元/吨,远低于新建硫酸法钛白粉产能。国内硫酸法钛白粉受到环保政策的严格限制,小产能已无法扩张。我国硫酸法钛白粉产能在2020年达到约380万吨/年,新增25万吨/年钛白粉产能,占比约为6.6%,且3年以上才能全部建成投产,对整体硫酸法钛白粉供需格局不会造成实质性影响。

风险提示

政策扰动,技术扩散,新技术突破,全球知识产权争端,全球贸易争端,碳排放趋严带来抢上产能风险,油价大幅下跌风险,经济大幅下滑风险。

中心思想

本报告的核心观点是化工行业景气度加速向上,投资策略应侧重于系统性创新和低成本扩张,未来行业格局将取决于人才竞争。报告以万华化学、国瓷材料、龙蟒佰利等公司为例,通过数据分析,展现了行业内部分公司的发展现状及未来趋势,并指出了行业面临的风险。

化工行业投资策略:系统性创新与低成本扩张

报告认为,化工行业的投资策略应聚焦于系统性创新和低成本扩张。单纯的资本密集型模式已不再适用,人才竞争成为决定行业格局的关键因素。拥有有效激励机制、卓越管理和持续创新能力的企业,才能在全球市场中占据优势地位,打造难以撼动的技术迭代优势、低成本优势和高效服务优势。

人才竞争:化工行业未来格局的决定性因素

报告指出,化工行业已从单纯的资本密集型行业转变为人才和资本密集型行业。后来者难以通过资本投入实现反超,优秀的公司凭借人才优势,在技术迭代、成本控制和服务效率方面建立起竞争壁垒。

主要内容

本报告主要围绕化工行业重点事件、公司信息更新以及重点公司市场表现展开分析。

行业重点事件分析

报告首先分析了 2021 年 3 月化工行业的重点事件,包括:

万华化学 MDI 装置成功扩产: 万华化学 110 万吨 MDI 单套装置投产,全球产能达到 260 万吨,市占率达 28%,巩固了其聚氨酯行业龙头地位。MDI 价格大幅上调,主要原因是美国极寒天气导致的不可抗力以及海外产能检修,这为万华化学提供了抢占市场份额的良机。此外,万华化学还推出了钛白粉替代方案 Vesmody®H400 和改性 PLA 产品,拓展了产品线。上海颁布的《建筑用聚氨酯硬泡体增强保温板团体标准》也为聚氨酯行业带来了利好。

国瓷材料发布年报: 国瓷材料 2020 年年报显示,公司经营质量大幅改善,现金流和货币资金均创历史新高。MLCC 粉体新产品和新技术涌现,但新能源车景气度低迷拖累氧化铝业务。催化材料板块受益于国六标准实施,实现快速增长。建筑陶瓷业务保持稳中有增。

龙蟒佰利硫酸法钛白粉成本优势: 龙蟒佰利的硫酸法钛白粉完全成本远低于新建产能,其成本优势在环保政策严格限制下更加突出。

行业景气度加速向上: 美国极寒天气和霜冻天气导致多家石化工厂停产,供应收紧,聚乙烯、聚丙烯和聚氯乙烯价格上涨,进一步推高了行业景气度。“禁塑令”的持续落实也推动了 PBAT 价格上涨,凸显了一体化生产的竞争优势。

重点环评信息: 报告统计了 2021 年 2 月份化工行业重点环评信息,涵盖石化、煤化、聚氨酯、化纤、塑料和橡胶、农药和化肥、电子化学品以及精细化工等多个领域,反映了行业产能扩张的趋势。

公司信息更新

报告详细介绍了多家化工公司的最新动态,包括:

万华化学: 除了 MDI 扩产和新产品推出外,还包括了与中粮包装的合作、通过 IATF16949 认证以及多项环评公示等信息。

国瓷材料: 详细分析了年报数据,并重点介绍了公司在 MLCC、催化材料和建筑陶瓷等领域的进展,以及在 5G 领域的专利布局。

龙蟒佰利: 钛白粉产品价格上涨,并计划投资新建氯化法钛白粉生产线,以及成立子公司拓展新能源材料业务。

其他公司: 报告还简要介绍了金禾实业、华鲁恒升、光威复材、新和成、荣盛石化、桐昆股份、恒力石化、宝丰能源、卫星石化、华峰化学、鲁西化工、利尔化学、国光股份、新洋丰、雅克科技、飞凯材料、昊华科技、恒逸石化、东方盛虹以及合盛硅业等公司的最新动态,内容涵盖产能扩张、新项目投资、业绩表现、技术研发等方面。

重点公司市场表现

报告最后以图表形式展示了重点化工公司的市场表现,包括市值、股价、PE(TTM)以及PB(MRQ)等指标。

总结

本报告通过对 2021 年 3 月化工行业重点事件和多家上市公司信息的分析,得出化工行业景气度加速向上的结论。 万华化学的 MDI 扩产和新产品布局,国瓷材料的精益管理和技术创新,以及龙蟒佰利的成本优势,都展现了行业内部分公司的强劲发展势头。然而,行业也面临着政策扰动、技术扩散、新技术突破、全球知识产权争端、全球贸易争端、碳排放趋严等风险。 未来,化工行业的竞争将更加激烈,人才竞争将成为决定行业格局的关键因素。 投资策略应侧重于系统性创新和低成本扩张,选择具有核心竞争力和持续创新能力的企业进行投资。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送