-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

新药周观点:国内新冠口服药进展频频,有望于23H1迎来多个药物上市

新药周观点:国内新冠口服药进展频频,有望于23H1迎来多个药物上市

-

下载次数:

2552 次

-

发布机构:

安信证券股份有限公司

-

发布日期:

2023-01-02

-

页数:

15页

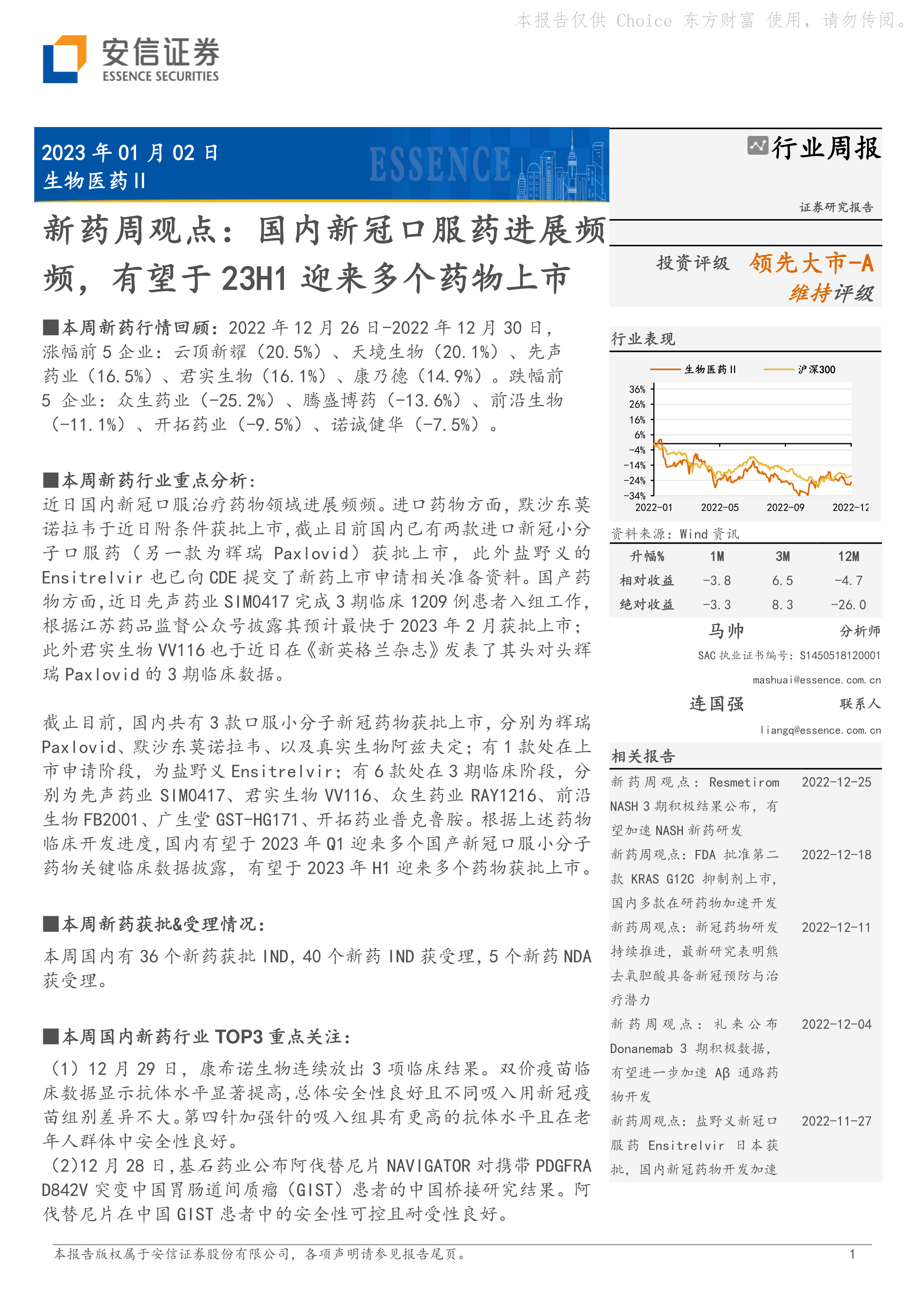

本周新药行情回顾: 2022 年 12 月 26 日-2022 年 12 月 30 日,涨幅前 5 企业:云顶新耀(20.5%)、天境生物(20.1%)、先声药业(16.5%)、君实生物(16.1%)、康乃德(14.9%)。跌幅前5 企业:众生药业(-25.2%)、腾盛博药(-13.6%)、前沿生物(-11.1%)、开拓药业(-9.5%)、诺诚健华(-7.5%)。

本周新药行业重点分析:

近日国内新冠口服治疗药物领域进展频频。进口药物方面,默沙东莫诺拉韦于近日附条件获批上市,截止目前国内已有两款进口新冠小分子口服药(另一款为辉瑞 Paxlovid)获批上市,此外盐野义的Ensitrelvir 也已向 CDE 提交了新药上市申请相关准备资料。国产药物方面,近日先声药业 SIM0417 完成 3 期临床 1209 例患者入组工作,根据江苏药品监督公众号披露其预计最快于 2023 年 2 月获批上市;此外君实生物 VV116 也于近日在《新英格兰杂志》发表了其头对头辉瑞 Paxlovid 的 3 期临床数据。

截止目前,国内共有 3 款口服小分子新冠药物获批上市,分别为辉瑞Paxlovid、默沙东莫诺拉韦、以及真实生物阿兹夫定;有 1 款处在上市申请阶段,为盐野义 Ensitrelvir;有 6 款处在 3 期临床阶段,分别为先声药业 SIM0417、君实生物 VV116、众生药业 RAY1216、前沿生物 FB2001、广生堂 GST-HG171、开拓药业普克鲁胺。根据上述药物临床开发进度,国内有望于 2023 年 Q1 迎来多个国产新冠口服小分子药物关键临床数据披露,有望于 2023 年 H1 迎来多个药物获批上市。

本周新药获批&受理情况:

本周国内有 36 个新药获批 IND, 40 个新药 IND 获受理, 5 个新药 NDA获受理。

本周国内新药行业 TOP3 重点关注:

(1) 12 月 29 日,康希诺生物连续放出 3 项临床结果。双价疫苗临床数据显示抗体水平显著提高,总体安全性良好且不同吸入用新冠疫苗组别差异不大。第四针加强针的吸入组具有更高的抗体水平且在老年人群体中安全性良好。(2)12 月 28 日,基石药业公布阿伐替尼片 NAVIGATOR 对携带 PDGFRAD842V 突变中国胃肠道间质瘤(GIST)患者的中国桥接研究结果。阿伐替尼片在中国 GIST 患者中的安全性可控且耐受性良好

(3) 12 月 28 日, CDE 受理绿叶制药自主研发的第二代抗精神病药长效针剂—棕榈酸帕利哌酮注射液(LY03010)的上市申请,用于精神分裂症急性期和维持期的治疗。

本周海外新药行业 TOP3 重点关注:

(1) 近日, Intercept 重新向 FDA 提交上市申请。本次 NDA 申请基于 3 期 Regenrate 研究中两次中期分析结果数据,该多中心、随机、双盲 3 期临床试验旨在评估 OCA(10mg 和 25mg)治疗伴有肝纤维化的非肝硬化 NASH 患者的安全性和有效性。

(2) 12 月 28 日, FDA 已接受辉瑞在研五价脑膜炎球菌候选疫苗MenABCWY 的生物制品许可申请。 MenABCWY 是辉瑞 B 型脑膜炎球菌疫苗 Trumenba 与脑膜炎球菌 A、 C、 W-135 与 Y 偶联疫苗 Nimenrix 的结合,有助于预防导致全球大多数侵袭性脑膜炎球菌病的脑膜炎球菌血清群。

(3) 12 月 30 日, NMPA 批准默沙东新冠病毒治疗药物莫诺拉韦胶囊,用于治疗成人伴有进展为重症高风险因素的轻至中度新冠患者,例如伴有高龄、肥胖或超重、慢性肾脏疾病、糖尿病、严重心血管疾病、慢性阻塞性肺疾病、活动性癌症等重症高风险因素的患者。

风险提示:临床试验进度不及预期的风险,临床试验结果不及预期的风险,医药政策变动的风险,创新药专利纠纷的风险。

中心思想

本报告的核心观点是:国内新冠口服药市场发展迅速,多个药物有望在2023年上半年获批上市,这将对市场竞争格局产生重大影响。报告通过对近期新药行情、行业重点分析、新药获批及受理情况、国内外重点关注新药等方面的统计数据分析,预测了未来市场趋势,并指出了潜在的风险。

国内新冠口服药市场即将迎来爆发期

国内新冠口服药研发进展迅速,多款药物处于临床后期阶段,预计2023年上半年将有多个药物获批上市。这将显著增加市场供应,加剧市场竞争,并可能导致价格下降。

市场竞争加剧,企业需提升竞争力

随着更多新冠口服药的上市,市场竞争将日益激烈。企业需要提升自身产品的竞争力,例如提高疗效、降低副作用、优化价格策略等,才能在市场中占据有利地位。

主要内容

1. 本周新药行情回顾

本周(2022年12月26日-2022年12月30日)新药板块涨跌幅度较大。涨幅前五的企业分别是云顶新耀(20.5%)、天境生物(20.1%)、先声药业(16.5%)、君实生物(16.1%)和康乃德(14.9%);跌幅前五的企业分别是众生药业(-25.2%)、腾盛博药(-13.6%)、前沿生物(-11.1%)、开拓药业(-9.5%)和诺诚健华(-7.5%)。 报告中提供了相应的图表数据,直观地展现了本周新药企业市值排名和涨跌幅情况,以及美股XBI指数与港股HSHKBIO指数行情,反映了市场整体波动。

2. 本周新药行业重点分析

本周国内新冠口服治疗药物领域进展显著。进口药物方面,默沙东莫诺拉韦获批上市,加上此前获批的辉瑞Paxlovid,目前国内已有两款进口新冠小分子口服药。盐野义Ensitrelvir也已提交上市申请相关资料。国产药物方面,先声药业SIM0417预计最快于2023年2月获批上市;君实生物VV116已发表头对头辉瑞Paxlovid的3期临床数据。

目前,国内共有3款口服小分子新冠药物获批上市(辉瑞Paxlovid、默沙东莫诺拉韦、真实生物阿兹夫定),1款处于上市申请阶段(盐野义Ensitrelvir),6款处于3期临床阶段(先声药业SIM0417、君实生物VV116、众生药业RAY1216、前沿生物FB2001、广生堂GST-HG171、开拓药业普克鲁胺)。报告预测,2023年第一季度将有多个国产新冠口服小分子药物的关键临床数据披露,上半年将有多个药物获批上市。 报告还详细列出了国内新冠药物开发进展表,涵盖了药物名称、类型、机制、所属公司、开发阶段、进度及预期等信息,为分析市场趋势提供了数据支撑。 此外,报告分析了君实生物VV116与辉瑞Paxlovid的临床数据对比,从疗效和安全性两方面进行了详细的比较,突出了VV116的优势。

3. 本周新药获批&受理情况

本周国内新药审批方面,有36个新药获批IND,40个新药IND获受理,5个新药NDA获受理。报告提供了详细的获批IND新药和获IND受理新药列表,以及获NDA受理新药列表,涵盖了申请人名称、药品名称、适应症、药品类型等信息。

4. 本周国内新药行业重点关注

本周国内新药行业重点关注事件包括:康希诺生物公布了双价疫苗和第四针加强针的临床结果;基石药业公布了阿伐替尼片在中国GIST患者的桥接研究结果;绿叶制药的LY03010上市申请获得受理;荣昌生物泰它西普治疗原发性干燥综合征的3期临床试验获批;诺诚健华Tafasitamab联合来那度胺获批上市;博瑞医药BGM0504注射液获批临床;永泰生物迪诺仑赛注射液申报临床;石药集团SYH2043获批临床;应世生物/诗健生物INES103获批临床;云顶新耀布地奈德迟释胶囊纳入优先审评。报告对这些事件进行了简要概述,并对部分重点药物进行了更详细的介绍。

5. 本周海外新药行业重点关注

本周海外新药行业重点关注事件包括:Intercept重新向FDA提交奥贝胆酸上市申请;辉瑞MenABCWY疫苗上市申请获受理;默沙东莫诺拉韦获NMPA附条件批准;传奇生物西达基奥仑赛注射液上市申请获受理;TG Therapeutics dublituximab获批上市;百时美施贵宝CC-92480启动临床;艾尔建贝美前列素前房内植入剂获批临床;辉瑞利特昔替尼获批临床;Acer Therapeutics/Relief ACER-001获批上市;阿斯利康艾司奥美拉唑镁获批上市。报告同样对这些事件进行了简要概述,并对部分重点药物进行了更详细的介绍。

6. 风险提示

报告最后列出了潜在的风险因素,包括临床试验进度不及预期、临床试验结果不及预期、医药政策变动、创新药专利纠纷等。

总结

本报告对2022年12月26日至30日一周内生物医药行业,特别是新药领域,进行了全面的数据分析和市场解读。报告重点关注了国内新冠口服药的研发进展和市场前景,指出2023年上半年将有多个药物获批上市,这将对市场竞争格局产生深远影响。报告还对本周国内外新药行业的重要事件进行了总结,并指出了潜在的风险因素,为投资者提供了有价值的参考信息。 然而,报告也强调了市场预测的局限性,以及临床试验结果和政策变化等不确定性因素。投资者应谨慎参考报告内容,并结合自身情况进行独立判断。

-

新药周观点:ADC海外授权迎来收获期,看好后续多个国产ADC海外授权

-

医药2024年度策略:迎接医药新周期,新“四化建设”引领未来

-

新药周观点:看好国产ADC海外授权潜力,ADC领域又一重磅交易诞生

-

新药周观点:国产新药出海进展不断,亿帆长效升白药美国获批

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送