-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业2024年报&2025年一季报总结:业绩整体承压,看主题性和结构性机会

医药行业2024年报&2025年一季报总结:业绩整体承压,看主题性和结构性机会

-

下载次数:

93 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2025-05-14

-

页数:

161页

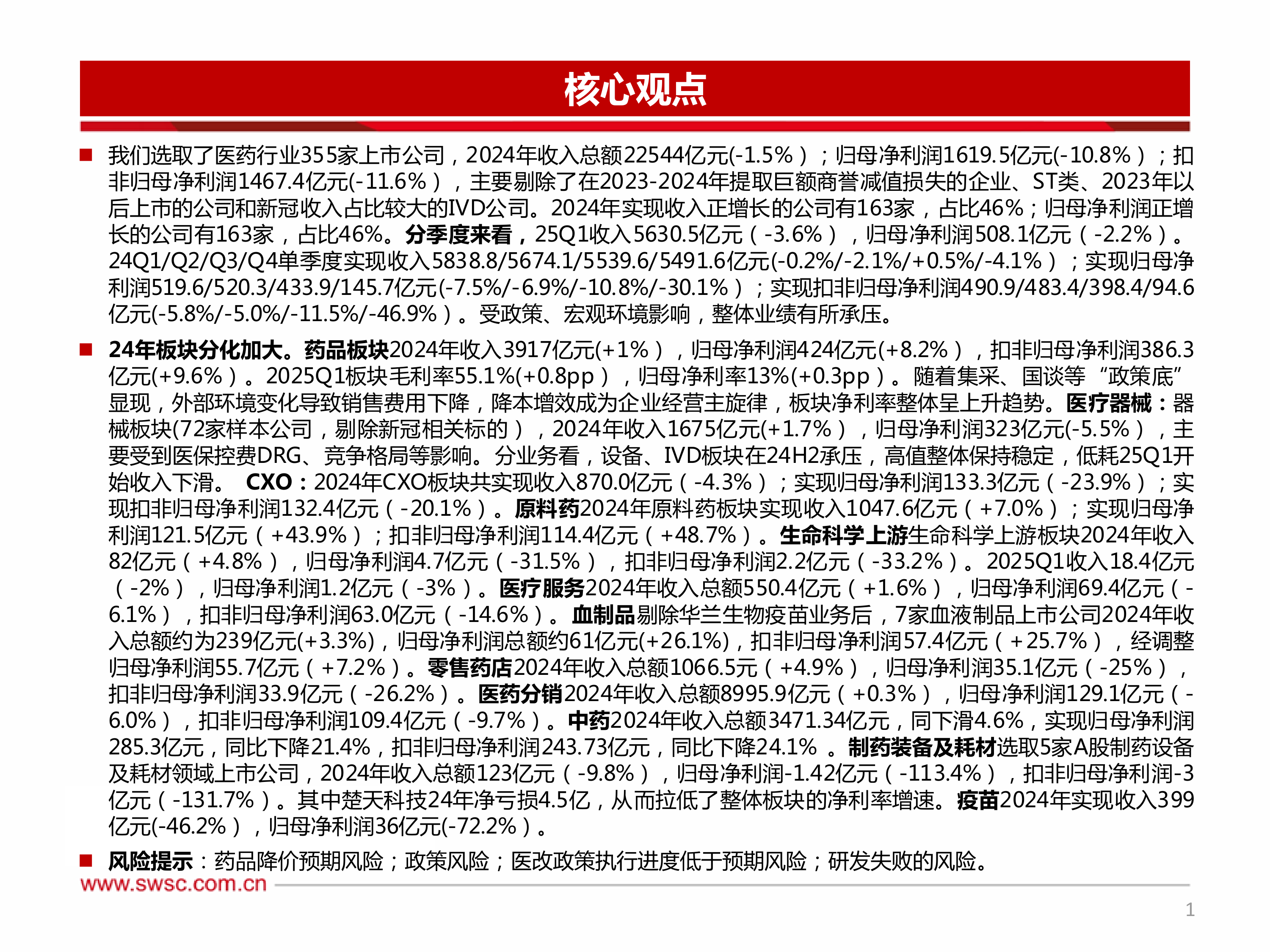

核心观点

我们选取了医药行业355家上市公司,2024年收入总额22544亿元(-1.5%);归母净利润1619.5亿元(-10.8%);扣非归母净利润1467.4亿元(-11.6%),主要剔除了在2023-2024年提取巨额商誉减值损失的企业、ST类、2023年以后上市的公司和新冠收入占比较大的IVD公司。2024年实现收入正增长的公司有163家,占比46%;归母净利润正增长的公司有163家,占比46%。分季度来看,25Q1收入5630.5亿元(-3.6%),归母净利润508.1亿元(-2.2%)。24Q1/Q2/Q3/Q4单季度实现收入5838.8/5674.1/5539.6/5491.6亿元(-0.2%/-2.1%/+0.5%/-4.1%);实现归母净利润519.6/520.3/433.9/145.7亿元(-7.5%/-6.9%/-10.8%/-30.1%);实现扣非归母净利润490.9/483.4/398.4/94.6亿元(-5.8%/-5.0%/-11.5%/-46.9%)。受政策、宏观环境影响,整体业绩有所承压。

24年板块分化加大。药品板块2024年收入3917亿元(+1%),归母净利润424亿元(+8.2%),扣非归母净利润386.3亿元(+9.6%)。2025Q1板块毛利率55.1%(+0.8pp),归母净利率13%(+0.3pp)。随着集采、国谈等“政策底”显现,外部环境变化导致销售费用下降,降本增效成为企业经营主旋律,板块净利率整体呈上升趋势。医疗器械:器械板块(72家样本公司,剔除新冠相关标的),2024年收入1675亿元(+1.7%),归母净利润323亿元(-5.5%),主要受到医保控费DRG、竞争格局等影响。分业务看,设备、IVD板块在24H2承压,高值整体保持稳定,低耗25Q1开始收入下滑。CXO:2024年CXO板块共实现收入870.0亿元(-4.3%);实现归母净利润133.3亿元(-23.9%);实现扣非归母净利润132.4亿元(-20.1%)。原料药2024年原料药板块实现收入1047.6亿元(+7.0%);实现归母净利润121.5亿元(+43.9%);扣非归母净利润114.4亿元(+48.7%)。生命科学上游生命科学上游板块2024年收入82亿元(+4.8%),归母净利润4.7亿元(-31.5%),扣非归母净利润2.2亿元(-33.2%)。2025Q1收入18.4亿元(-2%),归母净利润1.2亿元(-3%)。医疗服务2024年收入总额550.4亿元(+1.6%),归母净利润69.4亿元(-6.1%),扣非归母净利润63.0亿元(-14.6%)。血制品剔除华兰生物疫苗业务后,7家血液制品上市公司2024年收入总额约为239亿元(+3.3%),归母净利润总额约61亿元(+26.1%),扣非归母净利润57.4亿元(+25.7%),经调整归母净利润55.7亿元(+7.2%)。零售药店2024年收入总额1066.5元(+4.9%),归母净利润35.1亿元(-25%),扣非归母净利润33.9亿元(-26.2%)。医药分销2024年收入总额8995.9亿元(+0.3%),归母净利润129.1亿元(-6.0%),扣非归母净利润109.4亿元(-9.7%)。中药2024年收入总额3471.34亿元,同下滑4.6%,实现归母净利润285.3亿元,同比下降21.4%,扣非归母净利润243.73亿元,同比下降24.1%。制药装备及耗材选取5家A股制药设备及耗材领域上市公司,2024年收入总额123亿元(-9.8%),归母净利润-1.42亿元(-113.4%),扣非归母净利润-3亿元(-131.7%)。其中楚天科技24年净亏损4.5亿,从而拉低了整体板块的净利率增速。疫苗2024年实现收入399亿元(-46.2%),归母净利润36亿元(-72.2%)。

风险提示:药品降价预期风险;政策风险;医改政策执行进度低于预期风险;研发失败的风险。

中心思想

本报告基于西南证券研究院对医药行业355家上市公司2024年报及2025年一季报的分析,核心观点如下:

医药行业整体业绩承压:2024年医药行业收入和利润均出现下滑,主要受政策(集采、国谈、医保控费、反腐)、宏观环境等因素影响。2025年一季度,收入和利润下滑趋势有所减缓。

板块分化加剧:不同细分板块表现差异显著,原料药、药品板块表现相对较好,而CXO、疫苗等板块则面临较大压力。部分板块在2024年四季度和2025年一季度出现业绩回暖迹象。

结构性机会存在:在政策底和宏观环境变化下,降本增效成为行业主旋律,创新药、原料药、部分医疗器械细分领域(如高值耗材、部分家用医疗器械)以及具备国际化布局能力的企业展现出结构性增长机会。

主要内容

2024年医药行业整体表现及分板块分析

全行业表现: 2024年,西南证券研究院选取的355家医药上市公司(剔除2023-2024年提取巨额商誉减值损失的企业、ST类、2023年以后上市的公司和新冠收入占比较大的IVD公司)总收入为22544亿元,同比下降1.5%;归母净利润1619.5亿元,同比下降10.8%;扣非归母净利润1467.4亿元,同比下降11.6%。实现收入正增长的公司有163家(占比46%),归母净利润正增长的公司也有163家(占比46%)。2025年一季度,收入为5630.5亿元,同比下降3.6%;归母净利润508.1亿元,同比下降2.2%。分季度来看,2024年各季度收入和利润均出现不同程度的下滑,但2024年四季度和2025年一季度,下滑幅度有所收窄。

细分板块表现: 报告对创新药及制剂、医疗器械、CXO、原料药、生命科学上游、医疗服务、血制品、零售药店、医药分销、中药、制药装备及耗材、疫苗等多个细分板块进行了详细的财务数据分析,包括收入、利润、毛利率、净利率以及各项费用率的同比和环比变化。各板块表现差异较大:

创新药及制剂: 2024年收入增长1%,归母净利润增长8.2%,扣非归母净利润增长9.6%。2025年一季度,毛利率和净利率均有所提升,主要受益于集采、国谈等政策的落地以及降本增效。

医疗器械: 2024年收入增长1.7%,归母净利润下降5.5%,主要受医保控费、DRG支付方式改革和竞争格局等影响。2025年一季度,收入和利润均出现下滑,但高值耗材板块相对稳定。

CXO: 2024年收入下降4.3%,归母净利润下降23.9%,扣非归母净利润下降20.1%。2024年四季度和2025年一季度,收入和利润均实现增长,主要是因为新冠大订单的影响逐渐消退。

原料药: 2024年收入增长7.0%,归母净利润增长43.9%,扣非归母净利润增长48.7%。2025年一季度,收入和利润继续增长,主要受益于去库存周期后需求修复和价格企稳。

生命科学上游: 2024年收入增长4.8%,但归母净利润和扣非归母净利润均出现下滑,主要是因为研发投入增加。

医疗服务: 2024年收入增长1.6%,但归母净利润和扣非归母净利润均出现下滑,部分消费医疗业务受竞争加剧和政策影响。

血制品: 剔除华兰生物疫苗业务后,2024年收入增长3.3%,归母净利润增长26.1%,扣非归母净利润增长25.7%。2025年一季度,盈利能力有所下降。

零售药店: 2024年收入增长4.9%,但归母净利润和扣非归母净利润均大幅下滑,主要受行业竞争加剧和新店亏损影响。

医药分销: 2024年收入增长0.3%,但归母净利润和扣非归母净利润均出现下滑,主要受集采和行业合规性要求提高的影响。

中药: 2024年收入下降4.6%,归母净利润下降21.4%,扣非归母净利润下降24.1%。2025年一季度,收入和利润均出现下滑,但部分中药企业通过精品化战略提升盈利能力。

制药装备及耗材: 2024年收入下降9.8%,归母净利润为负,扣非归母净利润也为负,主要受楚天科技亏损影响。

疫苗: 2024年收入下降46.2%,归母净利润下降72.2%,主要受HPV疫苗竞争加剧和市场推广不及预期影响。

医保基金及政策环境分析

报告分析了医保基金收支、结余以及相关政策对医药行业的影响。医保基金支出增速持续高于收入增速,医保控费压力加大。国家出台了一系列政策,如带量采购、国谈等,以控制医药费用支出,但同时也出台了支持创新药发展的政策,鼓励高质量发展。 中药行业也迎来了利好政策,旨在提升中药质量,促进产业高质量发展。

创新药及出海战略分析

报告特别关注创新药板块的表现,以及国产创新药的出海战略。2024年,多家创新药企业在国内市场实现放量,同时在国际市场也取得了显著进展,多笔大型License out交易达成。2025年一季度,国产新药出海交易热度持续,多家企业完成海外授权。

总结

2024年医药行业整体业绩承压,但不同板块表现分化明显。原料药、药品板块表现相对较好,创新药企业盈利能力提升,并积极推进国际化战略。医疗器械板块则面临医保控费和竞争加剧的压力,但高值耗材板块相对稳定。CXO板块在2024年四季度和2025年一季度出现业绩回暖。中药板块受政策影响,业绩波动较大。疫苗板块受竞争加剧影响,业绩下滑明显。药店板块收入增长,但利润下滑。医药分销板块收入增长缓慢,利润下滑。制药装备及耗材板块整体业绩不佳。

未来,医药行业将面临持续的政策调整和市场竞争,但结构性机会依然存在。创新药、原料药、部分医疗器械细分领域以及具备国际化布局能力的企业将拥有更大的发展空间。 投资者需密切关注政策变化、市场竞争以及企业自身经营状况,选择具有长期竞争优势的企业进行投资。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送