-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:欧盟同意禁止俄油进口,涤纶、MDI价差显著改善

基础化工行业周报:欧盟同意禁止俄油进口,涤纶、MDI价差显著改善

-

下载次数:

2374 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-06-19

-

页数:

42页

主要观点:

我们认为化工行业的投资策略是:投资系统性创新和低成本扩张。化工的下一波行业格局取决于人才竞争。化工行业已从单纯的资本密集型行业,变为人才和资本密集型行业,后来者无法通过资本反超,只能瞠乎其后,化工行业的周期性也因此变弱。优秀的公司凭借有效的激励、卓越的管理和持续的创新,打造出难以撼动的技术迭代优势、低成本优势和高效服务优势,在全球市场中攻城略地。

行业周观点

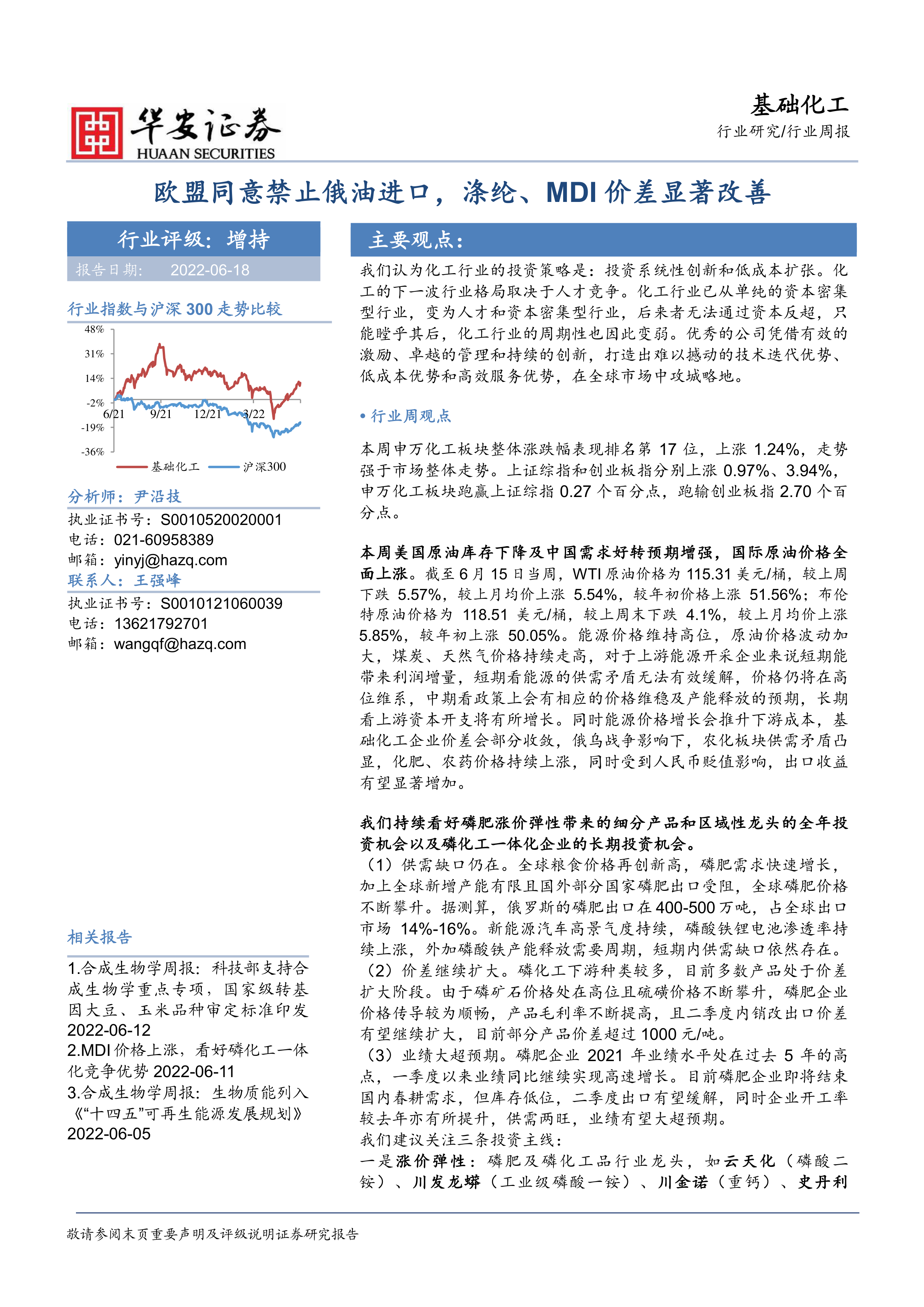

本周申万化工板块整体涨跌幅表现排名第17位,上涨1.24%,走势强于市场整体走势。上证综指和创业板指分别上涨0.97%、3.94%,申万化工板块跑赢上证综指0.27个百分点,跑输创业板指2.70个百分点。

本周美国原油库存下降及中国需求好转预期增强,国际原油价格全面上涨。截至6月15日当周,WTI原油价格为115.31美元/桶,较上周下跌5.57%,较上月均价上涨5.54%,较年初价格上涨51.56%;布伦特原油价格为118.51美元/桶,较上周末下跌4.1%,较上月均价上涨5.85%,较年初上涨50.05%。能源价格维持高位,原油价格波动加大,煤炭、天然气价格持续走高,对于上游能源开采企业来说短期能带来利润增量,短期看能源的供需矛盾无法有效缓解,价格仍将在高位维系,中期看政策上会有相应的价格维稳及产能释放的预期,长期看上游资本开支将有所增长。同时能源价格增长会推升下游成本,基础化工企业价差会部分收敛,俄乌战争影响下,农化板块供需矛盾凸显,化肥、农药价格持续上涨,同时受到人民币贬值影响,出口收益有望显著增加。

我们持续看好磷肥涨价弹性带来的细分产品和区域性龙头的全年投资机会以及磷化工一体化企业的长期投资机会。

(1)供需缺口仍在。全球粮食价格再创新高,磷肥需求快速增长,加上全球新增产能有限且国外部分国家磷肥出口受阻,全球磷肥价格不断攀升。据测算,俄罗斯的磷肥出口在400-500万吨,占全球出口市场14%-16%。新能源汽车高景气度持续,磷酸铁锂电池渗透率持续上涨,外加磷酸铁产能释放需要周期,短期内供需缺口依然存在。

(2)价差继续扩大。磷化工下游种类较多,目前多数产品处于价差扩大阶段。由于磷矿石价格处在高位且硫磺价格不断攀升,磷肥企业价格传导较为顺畅,产品毛利率不断提高,且二季度内销改出口价差有望继续扩大,目前部分产品价差超过1000元/吨。

(3)业绩大超预期。磷肥企业2021年业绩水平处在过去5年的高点,一季度以来业绩同比继续实现高速增长。目前磷肥企业即将结束国内春耕需求,但库存低位,二季度出口有望缓解,同时企业开工率较去年亦有所提升,供需两旺,业绩有望大超预期。

我们建议关注三条投资主线:

一是涨价弹性:磷肥及磷化工品行业龙头,如云天化(磷酸二铵)、川发龙蟒(工业级磷酸一铵)、川金诺(重钙)、史丹利(复合肥)等;

二是业绩弹性:区域性磷肥龙头,受益于磷肥价格上涨,如湖北宜化(湖北)、云图控股(四川、湖北)、司尔特(安徽)等;

三是磷化工一体化:具有一体化优势,磷矿石磷酸铁/磷酸铁锂产能规划清晰、进展较快的企业,如云天化、川恒股份、川发龙蟒、新洋丰、兴发集团等。

碳中和背景下,生物基材料有望迎来需求爆发期,看好生物基材料企业估值修复。在全球不少国家,生物基材料已经被应用于解决传统能源供应和污染的问题,我国计划在2030年前二氧化碳排放量达到峰值,并且在2060年前实现碳中和,为达成碳达峰和碳中和两大目标,生物基材料或将成为关键,生物基材料已经被国家发改委列入《战略新兴产业重点产品和服务指导目录》,相比传统的化工等材料,生物基材料在制造过程中能够大幅降低二氧化碳排放量,建议关注凯赛生物(生物基尼龙)、华恒生物(氨基酸)、金丹科技(聚乳酸)等。

行业延续高景气度,龙头企业加大资本开支,化工行业集中度有望继续提升。行业景气度提升的背景下,龙头企业受益于前两年的资产负债表修复,具备中小企业所不具备的大规模投资建设能力。领先的资产负债表修复导致化工龙头的竞争力进一步增强,近年来化工的下游集中度也在同步提升,其对供应稳定性、采购多样性的要求也在逐步提升。这有利于化工龙头成长性的释放,未来化工行业集中度也将同步进一步提高。供需格局较好、产品壁垒较高的MDI、钛白粉、化纤、农药等板块企业也有望受益于出口改善,迎来业绩增长。建议关注万华化学(MDI与聚氨酯)、龙佰集团(钛白粉)、中核钛白(钛白粉)、泰和新材(氨纶)、恒力石化(涤纶长丝)、桐昆股份(涤纶长丝)、利尔化学(草铵膦)等。

化工价格周度跟踪

本周化工品价格周涨幅靠前为三氯乙烯(+16.88%)、纯MDI(+3.37%)、PX(+2.83%)。①三氯乙烯:三氯乙烯整体市场供应减少,下游制冷剂厂家及清洗客户需求旺盛,供需利好导致价格上涨;②纯MDI:本周原料苯胺价格强势上涨,国内纯MDI价格上涨,导致价格上涨;③PX:国内市场供应稳步提升,下游PTA市场对PX市场需求上涨,导致PX价格提升。

本周化工品价格周跌幅靠前为液氨(-19.29%)、醋酸(-18.48%)、PTA(-7.49%)。①液氨:本周液氨市场供应充足,下游开工率萎缩,需求疲软导致液氨市场下行。②醋酸:本周醋酸市场供应面较前期有所提升,下游市场逐渐转入传统淡季,市场需求持续疲软,导致醋酸市场价格大幅下跌。③PTA:PTA市场整体供应上涨,成本面无明显利好支撑,聚酯原料走弱,终端市场表现较为疲软导致价格下降。

本周化工品价差周涨幅靠前为涤纶短纤(+245.73%)、PET(+122.26%)、涤纶工业丝(+33.74%),本周化工品价差周跌幅靠前为热法磷酸(-78.43%)、电石法PVC(-37.90%)、醋酸(-26.08%)。

中心思想

本报告的核心观点是:化工行业正经历从资本密集型向人才和资本密集型的转变,周期性减弱,系统性创新和低成本扩张成为投资的关键。报告重点关注磷肥及磷化工、聚氨酯、生物基材料等高景气度行业,并对石油石化、基础化工等多个细分行业进行了价格和供需的跟踪分析,提出了相应的投资建议和风险提示。

化工行业格局演变及投资策略

化工行业已从单纯的资本密集型行业转变为人才和资本密集型行业,这使得后来者难以通过资本积累实现反超,行业周期性也因此减弱。优秀的公司凭借有效的激励机制、卓越的管理和持续创新,在技术迭代、成本控制和高效服务方面建立了竞争优势,并在全球市场中占据领先地位。因此,投资策略应侧重于投资具有系统性创新能力和低成本扩张能力的企业。

高景气度行业及投资机会

报告看好磷肥及磷化工、生物基材料等高景气度行业的投资机会。磷肥行业受益于全球粮食价格上涨和供需缺口,价差持续扩大,业绩有望大超预期;生物基材料则在碳中和背景下有望迎来需求爆发期。

主要内容

1. 本周行业回顾

1.1 化工板块市场表现

本周申万化工板块上涨1.24%,跑赢上证综指0.27个百分点,跑输创业板指2.70个百分点。板块内31个细分行业中,14个上涨,17个下跌。炭黑、非金属材料Ⅲ、其他橡胶制品涨幅居前;油品石化贸易、氯碱、油田服务跌幅居前。

1.2 化工个股涨跌情况

本周化工个股涨幅前十名中,电池化学品、其他化学制品、有机硅等行业公司表现突出;跌幅前十名中,纯碱、无机盐等行业公司跌幅较大。

1.3 行业重要动态

报告总结了本周多家化工企业的重要动态,包括股利分配、股票激励、并购重组、减持股份、项目投资等方面的信息。

1.4 行业产品涨跌情况

本周化工产品价格涨跌互现。三氯乙烯、纯吡啶、纯MDI等产品价格上涨;液氨、醋酸、NYMEX天然气等产品价格下跌。涤纶短纤、PET等产品价差上涨;热法磷酸、电石法PVC等产品价差下跌。

2. 行业供给侧跟踪

本周共有112家化工企业产能受到影响,主要包括检修、减产和重启等情况,涉及纯苯、甲苯、丙烯、丁二烯、PX、PTA、乙二醇、聚酯切片、涤纶短纤、涤纶长丝、合成氨、醋酸、DMF、TDI等多种产品。

3. 石油石化重点行业跟踪

3.1 石油

国际原油价格波动加大,欧盟同意分阶段禁止进口俄罗斯石油,导致欧洲原油供应趋紧,国际能源署预计2023年全球石油需求将超过大流行前水平。美国原油库存增加,战略石油储备库存减少。

3.2 天然气

LNG市场处于淡季,海陆价格双降。山西沃能公司停产检修,河北地区检修装置重启。俄罗斯减少经“北溪”管道对欧洲的天然气输送量。

3.3 油服

高油价支撑油气行业高景气度,油服行业受益。美国和全球钻机数量均有所增加。

4. 基础化工重点行业追踪

本节对磷肥及磷化工、聚氨酯、氟化工、煤化工、化纤、农药、氯碱、橡塑、硅化工、钛白粉等多个基础化工细分行业进行了详细的价格和供需跟踪分析,包括:

4.1 磷肥及磷化工

磷矿石供应紧张,价格上涨;磷酸一铵、磷酸二铵价格上涨;磷酸铁价格维持高位;磷酸氢钙价格下跌。

4.2 聚氨酯

聚合MDI、纯MDI、TDI价格上涨;聚醚价格下跌;环氧丙烷价格下跌。

4.3 氟化工

萤石供应紧张;氢氟酸价格稳定;制冷剂R22、R134a价格稳定;六氟磷酸锂价格下跌。

4.4 煤化工

尿素价格下跌;炭黑价格下跌;减水剂价格小幅下调;乙二醇价格涨后回落。

4.5 化纤

PTA价格下跌;己内酰胺价格高位回落;氨纶价格下跌;粘胶短纤价格上涨;涤纶长丝涨势放缓。

4.6 农药

甘氨酸价格下跌;草甘膦价格小幅下跌;草铵膦价格下调;氯氰菊酯价格持平;嘧菌酯价格下跌。

4.7 氯碱

电石价格先降后稳;片碱价格上涨;液氯价格下跌;电石法PVC价格下跌。

4.8 橡塑

聚乙烯、聚丙烯价格下跌;PA66价格下跌;EVA市场货源偏紧;天然橡胶价格上行。

4.9 硅化工

金属硅价格上涨;有机硅DMC价格下跌;三氯氢硅价格下滑。

4.10 钛白粉

钛精矿供应偏紧,需求弱势;浓硫酸价格下滑;钛白粉价格下跌;海绵钛价格高位持稳。

5. 风险提示

报告列出了化工行业面临的多种风险,包括政策扰动、技术扩散、新技术突破、全球知识产权争端、全球贸易争端、碳排放趋严、油价大幅下跌以及经济大幅下滑等。

总结

本报告对化工行业进行了全面的市场分析,涵盖了宏观经济形势、行业发展趋势、重点产品价格走势、供需变化以及投资机会等方面。报告指出化工行业正经历转型升级,系统性创新和低成本扩张成为企业竞争的关键,并对磷肥及磷化工、生物基材料等高景气度行业提出了投资建议,同时提醒投资者关注行业面临的各种风险。 报告数据翔实,分析透彻,为投资者提供了有价值的参考信息。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送