-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:布油下跌,美油上涨,碳酸二甲酯DMC、硫酸铵、三氯乙烯、纯MDI等产品价格上涨

基础化工行业周报:布油下跌,美油上涨,碳酸二甲酯DMC、硫酸铵、三氯乙烯、纯MDI等产品价格上涨

-

下载次数:

2411 次

-

发布机构:

安信证券股份有限公司

-

发布日期:

2022-07-04

-

页数:

5页

核心推荐

基础化工重点

核心资产(万华化学、华鲁恒升、扬农化工、新和成);

钛白粉(龙佰集团)、碳纤维(光威复材)、沸石/OLED(万润股份)、农药(扬农化工、广信股份)、复合肥(新洋丰)等。

石油化工重点

OPEC+联合减产形成油价底部支撑,但仍需关注非OPEC产量(加拿大重质油、巴西、中亚)、全球宏观经济下行风险与贸易风险进一步发酵对油价的影响。推荐聚酯产业链一体化建设加快并进军大炼化、布局C2/C3轻烃裂解的优秀民营炼化企业(荣盛石化、东方盛虹、卫星化学、桐昆股份、恒力石化);关注宝丰能源。

每周行业动态更新

本周化工品价格指数下跌,核心原料油价下跌,LPG气上涨,LNG气上涨,煤价上涨;C5、化肥部分产品价格上涨。

本周中国化工品价格指数CCPI-1.1%;核心原料价格布油-1.3%,进口LPG+1.2%,国产LNG气+3.4%,烟煤+3.8%。

原料端,C5部分产品价格上涨,C1、C2、C3部分产品价格下跌;制品端,化肥部分产品价格上涨,化纤、氯碱、磷化工、聚氨酯、橡胶、维生素、氨基酸部分产品价格下跌。

本周布油下跌,美油上涨,地缘政治扰动持续,全球出行向好拉动需求。

本周布油结算价从113.1跌至111.6美元/桶(跌幅1.3%)、美油结算价从107.6涨至108.4美元/桶(涨幅0.8%);美国商业原油库存4.16亿桶(周环比-0.7%),美国原油钻井数595口(周环比+0.2%)。

供应端,根据隆众资讯,俄乌双方军事行动仍在继续,且七国集团商讨对俄实施新的制裁,此外虽伊朗与美国就核问题协议的间接磋商恢复,但没有实质性进展,利比亚等部分产油国供应也存不确定性。需求端,根据隆众资讯,美国夏季出行高峰对需求提振效果依然明显,美国原油库存出现持续下滑,与此同时,美联储加息导致的经济衰退担忧减淡,全球出行向好继续拉动燃油需求。政策面来看,根据隆众资讯,美联储加息进程延续,美元维持高位,对油价形成抑制。地缘政治来看,根据隆众资讯,俄乌局势仍无缓和迹象,伊朗核问题协议推进缓慢。

天然气价跟踪:

价格跟踪:本周欧洲天然气涨跌不一。NBP环比-6.73%,TTF环比+7.67%,HH环比-14.71%,AECO环比-8.94%。现货方面,HH现货环比-14.571%;加拿大AECO现货环比-8.94%,欧洲TTF现货环比+3.48%。价差方面,东北亚LNG现货到港均价为9572元/吨,环比+0.56%,接收站销售均价为6376元/吨,环比-151元/吨(-2.31%)。

库存跟踪:根据EIA数据显示,截至6月24日,美国天然气库存量为22510亿立方英尺,环比+7820亿立方英尺(环比+3.78%,同比-11.60%),低于5年均值。据欧洲天然气基础设施协会数据,截至6月24日,欧洲天然气库存量为21274亿立方英尺,环比+1049亿立方英尺(环比+5.19%,同比+22.76%)。

国内价格:本周国内LNG继续回落。截至6月30日,LNG主产地报价为5898元/吨,较上周-1.83%;消费地价格继续下行,截至6月30日,LNG主要消费地均价为6305元/吨左右,较上周-3.46%。LNG接收站报价6654元/吨,环比-1.63%。

重点化工品观点更新:

化工品价格涨跌幅:

本周价格涨幅靠前的重要产品为碳酸二甲酯DMC+17%、硫酸铵+8%、二甲苯+5%、三氯乙烯+4%、纯MDI+3%等。本周价格跌幅靠前的重要产品为环氧氯丙烷-15%、异丁醛-13%、四氢呋喃THF-13%、NPG-12%、甲酸-11%、双氧水-10%、乙腈-10%等。

新能源上游化工品价格涨跌幅:

光伏产业链相关化工品:工业硅-6%、三氯氢硅-4%、纯碱(轻质持平、重质持平)、醋酸乙烯-1%、EVA(光伏级)持平等。

锂电产业链相关化工品:磷矿石(30%)持平、磷酸-5%、碳酸锂(工业级持平、电池级持平)、磷酸铁持平、工业磷酸一铵(73%)持平、六氟磷酸锂+2%等。

需求支撑良好,供需矛盾增加,碳酸二甲酯DMC价格上涨。

本周碳酸二甲酯DMC(华东)涨17.1%至6500元/吨。需求端,根据百川盈孚,本周下游需求增量,电解液溶剂方面,碳酸甲乙酯新单价格向好,整体需求向好,聚碳酸酯方面,非光气法聚碳酸酯方面,盛通聚源、利华益、中蓝国塑、中沙天津、海南华盛装置运行,本周入市采购原料,需求较好,涂料及胶黏剂以华东、华南地区为主,在碳酸二甲酯价格低点下入市采购,叠加相关替代品价格高位,对需求支撑尚可;供给端,根据百川盈孚,当前多套装置停车,本周中科惠安、浙石化、海科新源等装置停车,碳酸二甲酯货源供应量减少,叠加前期出货情况较好,厂家库存无压,各家工厂多无现货销售,货源供应略显紧张。

下游需求一般,焦企开工下调,硫酸铵价格上涨。

本周硫酸铵(山东临沂)涨7.6%至1420元/吨。需求端,根据百川盈孚,多数地区需求空档期,新单预收缓慢,厂家生产积极性一般,且东北等地销售结束下,进入淡季检修期;供给端,根据百川盈孚,原料煤价格有所下调,焦企成本压力稍有缓解,但仍延续亏损,部分焦企仍限产运行,山西地区部分限产3成左右,河北部分焦企存减产动作,华东及华中亦存限产情况,整体上看,本周焦企平均开工较上周下调。

下游刚需采购,部分装置检修,二甲苯价格上涨。

本周二甲苯(华东)涨4.6%至8550元/吨。需求端,根据百川盈孚,下游PX部分装置正常运行,部分大厂停车检修,下游刚需为主;供给端,根据百川盈孚,二甲苯各地炼厂装置大部分正常运行,部分外销部分自用,中石化、中石油系统内芳烃工厂装置多数正常运行,部分炼厂装置停车检修,前期停车装置中,河北某炼厂、山东某炼厂、黑龙江某炼厂装置依旧停车,山东某炼厂装置减量生产,完全恢复时间还未确定,福建某炼厂低负运行,剩余产能预计6月底前停车,部分大厂也逐步重启。

下游采购积极,厂家有所降负,推高三氯乙烯价格。

本周三氯乙烯(华东)涨4.4%至9641元/吨。需求端,根据百川盈孚,目前出货尚可,下游制冷剂厂家开工平稳,制冷剂R134a外贸订单走货良好,库存消化较快,汽车空调售后方面,出货也有一定增量表现,整体需求向好,采购积极性较高;供给端,根据百川盈孚,目前西北厂家于25日晚检修7天左右,西南某厂25日晚开车,场内个别厂家月底降负30%左右,安徽厂家前期检修计划推迟至7月初,预计检修3-4天,整体市场供应端利好。

工厂存控量预期,场内桶装货源紧俏,推高纯MDI价格。

本周纯MDI(华东)涨2.5%至22900元/吨。需求端,根据百川盈孚,终端纺织行业持续疲软,致使下游氨纶库存压力难以释放,下游TPU负荷6-7成,多消化前期库存为主,下游鞋底原液负荷4-5成,主要因疫情影响企业资金回笼较慢以及部分鞋材订单回流至东南亚,因而市场订单跟进不足,下游浆料企业开工5-6成,而因终端成本传导不畅,导致浆料市场推进缓慢;供给端,根据百川盈孚,国内工厂供应量变化不大,工厂存控量预期,场内桶装货源紧俏,而上海工厂装置将于7月初停车检修,东曹瑞安装置计划8月初停车检修,届时整体供应量存下滑预期;海外装置,美国某装置因原料紧缺问题宣布发生不可抗力,日本某装置5月初份停车检修,于6月20日装置恢复重启,其他装置正常运行,海外整体供应量有所增加。

风险提示:原料价格波动、下游需求不及预期等。

中心思想

本报告的核心观点是:本周基础化工行业整体表现受原油价格波动和地缘政治因素影响显著。部分化工产品价格上涨,主要受下游需求增长和供应收紧的驱动;而另一些产品价格下跌,则与下游需求疲软和供应增加有关。 报告重点分析了碳酸二甲酯(DMC)、硫酸铵、二甲苯、三氯乙烯和纯MDI等产品的价格波动原因,并对未来市场走势进行了初步预测。 同时,报告也关注了新能源上游化工品的价格变化,以及石油化工行业受国际油价波动的影响。

原油价格波动对基础化工行业的影响

本周布油价格下跌1.3%,美油价格上涨0.8%,地缘政治因素和全球出行需求的增加是造成这种差异的主要原因。原油价格的波动直接影响到以原油为原料的化工产品的价格,进而影响整个基础化工行业的盈利能力。

部分化工产品价格波动分析

本周部分化工产品价格出现显著波动,例如碳酸二甲酯(DMC)价格上涨17%,硫酸铵价格上涨8%,二甲苯价格上涨5%,三氯乙烯价格上涨4%,纯MDI价格上涨3%;而环氧氯丙烷、异丁醛、四氢呋喃等产品价格则出现下跌。这些价格波动主要由供需关系变化、下游需求变化以及生产装置检修等因素共同作用导致。

主要内容

基础化工行业整体表现及重点行业分析

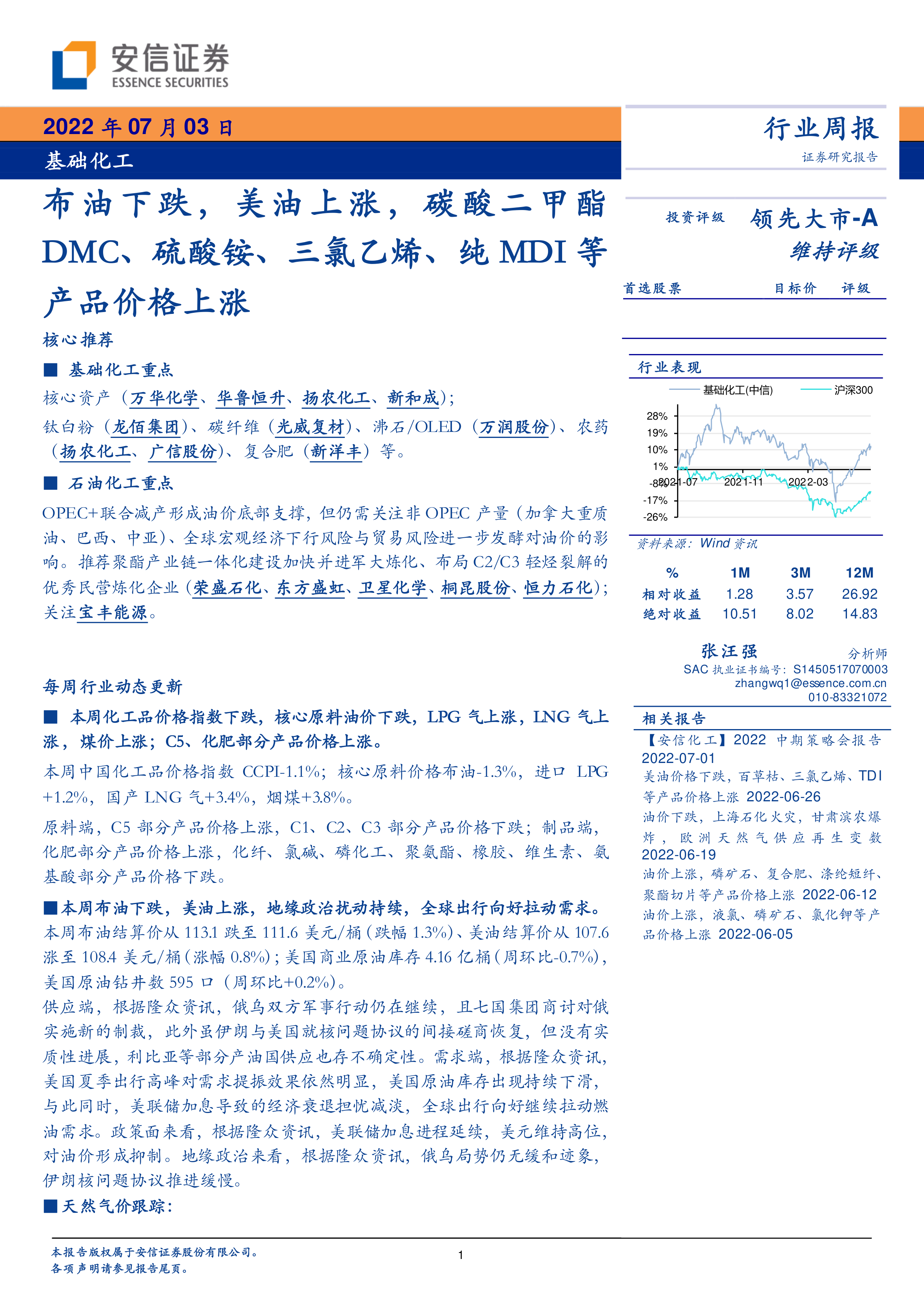

本周中国化工品价格指数CCPI下跌1.1%。报告重点关注了基础化工和石油化工两个重点行业。基础化工方面,核心资产(万华化学、华鲁恒升、扬农化工、新和成)表现与沪深300指数相比,涨幅达到28%;其他细分领域如钛白粉、碳纤维、沸石/OLED、农药和复合肥等也呈现不同程度的涨跌。石油化工方面,OPEC+联合减产对油价形成底部支撑,但仍需关注非OPEC产油国的产量变化以及全球宏观经济下行风险。报告推荐关注聚酯产业链一体化建设加快并进军大炼化、布局C2/C3轻烃裂解的优秀民营炼化企业(荣盛石化、东方盛虹、卫星化学、桐昆股份、恒力石化)以及宝丰能源。

化工品价格及原料价格走势分析

本周核心原料油价下跌,但LPG气和LNG气价格上涨,煤价也上涨。C5和部分化肥产品价格上涨,而C1、C2、C3以及部分化纤、氯碱、磷化工、聚氨酯、橡胶、维生素、氨基酸产品价格下跌。 报告详细分析了布油和美油价格的波动原因,以及美国原油库存和钻井数的变化。 供应端受到俄乌冲突、制裁以及部分产油国供应不确定性的影响;需求端则受到美国夏季出行高峰和美联储加息的影响。

天然气价格及库存跟踪

本周欧洲天然气价格涨跌不一,NBP、TTF、HH和AECO价格均出现不同程度的波动。 美国和欧洲天然气库存量均有所增加,但美国库存量低于五年均值。国内LNG价格继续回落。

重点化工品价格波动原因分析

报告对本周价格涨跌幅较大的几种重点化工产品进行了深入分析,包括:

- 碳酸二甲酯(DMC): 价格上涨17%,主要原因是下游需求增加和部分生产装置停车导致供应减少。

- 硫酸铵: 价格上涨8%,主要原因是下游需求空档期,新单预收缓慢,以及焦企限产导致供应减少。

- 二甲苯: 价格上涨5%,主要原因是下游PX装置正常运行,部分大厂停车检修,以及部分炼厂装置停车检修。

- 三氯乙烯: 价格上涨4%,主要原因是下游采购积极,部分装置检修,以及西北地区一家厂家检修。

- 纯MDI: 价格上涨3%,主要原因是工厂存控量预期,场内桶装货源紧俏,以及上海工厂装置即将停车检修。

新能源上游化工品价格走势

报告还跟踪了光伏产业链和锂电产业链相关化工品的价格变化,例如工业硅、三氯氢硅、纯碱、醋酸乙烯、EVA、磷矿石、磷酸、碳酸锂、磷酸铁、工业磷酸一铵和六氟磷酸锂等。 这些产品价格涨跌幅度相对较小,部分产品价格持平。

总结

本周基础化工行业受到原油价格波动和地缘政治因素的显著影响,部分化工产品价格上涨,部分产品价格下跌。 碳酸二甲酯(DMC)、硫酸铵、二甲苯、三氯乙烯和纯MDI等产品的价格波动,主要受下游需求、供应变化和生产装置检修等因素影响。 新能源上游化工品价格相对稳定。 未来市场走势仍需关注原油价格波动、地缘政治风险以及全球宏观经济形势。 投资者需谨慎评估风险,做出理性投资决策。

-

新药周观点:ADC海外授权迎来收获期,看好后续多个国产ADC海外授权

-

医药2024年度策略:迎接医药新周期,新“四化建设”引领未来

-

新药周观点:看好国产ADC海外授权潜力,ADC领域又一重磅交易诞生

-

新药周观点:国产新药出海进展不断,亿帆长效升白药美国获批

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送