-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2023年投资策略:景气度分化,新赛道崛起

化工行业2023年投资策略:景气度分化,新赛道崛起

-

下载次数:

1591 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-12-13

-

页数:

63页

化工景气度逐渐分化,新材料如雨后春笋

2022年化工行业景气度出现明显分化。2022年受到国内疫情、海外通胀等因素影响,化工品需求短期承压,国内厂商短期存在去库存压力;同时国际局势动荡推升大宗能源价格高位运行,给上游成本端造成一定压力,化工景气度出现明显的分化。

2023年新材料、需求复苏等新赛道有望崛起。化工行业正由大规模制造转向高质量制造,中国企业渗透率较低的新材料如雨后春笋,生物基尼龙、POE、气凝胶等新材料加速投产,同时下游需求逐步打开。同时2023年疫情影响逐步减弱,需求有望加速复苏带来新赛道的投资机会。目前主要化工品价格有所回落且处于偏底部区间,截至12月2日,中国化工产品价格指数(CCPI)报收4819点,较今年年初的5230点跌幅为7.86%。我们认为2023年全球经济有望稳步增长,尤其是国内经济有望迎来新一轮复苏,行业龙头将在需求修复阶段实现业绩增长,加上新材料、需求复苏等新赛道爆发,企业成长性有望加速释放。

推荐关注三条主线:合成生物学、新材料、地产&消费链需求复苏

2023年化工行业景气度将延续分化趋势,需求端压力逐步缓解,供给端行业资本开支加速落地。我们重点推荐关注三条主线:

(1)合成生物学:在碳中和背景下,化石基材料或面临颠覆性冲击,生物基材料凭借优异的性能和成本优势将迎来转折点,有望逐步量产在工程塑料、食品饮料、医疗等领域开启大规模应用,合成生物学作为新的生产方式,有望迎来奇点时刻,市场需求有望逐步打开。

(2)新材料:化工供应链安全的重要性进一步凸显,建立自主可控的产业体系迫在眉睫,部分新材料有望加速实现国产替代,如高性能分子筛及催化剂、铝系吸附材料、气凝胶、负极包覆材料等新材料的渗透率及市占率将逐步提升,新材料赛道有望加速成长。

(3)地产&消费需求复苏:在政府释放楼市松绑信号,优化疫情精准防控策略下,地产政策边际改善,消费及地产链景气度有望修复,地产、消费链化工品有望受益。

投资建议

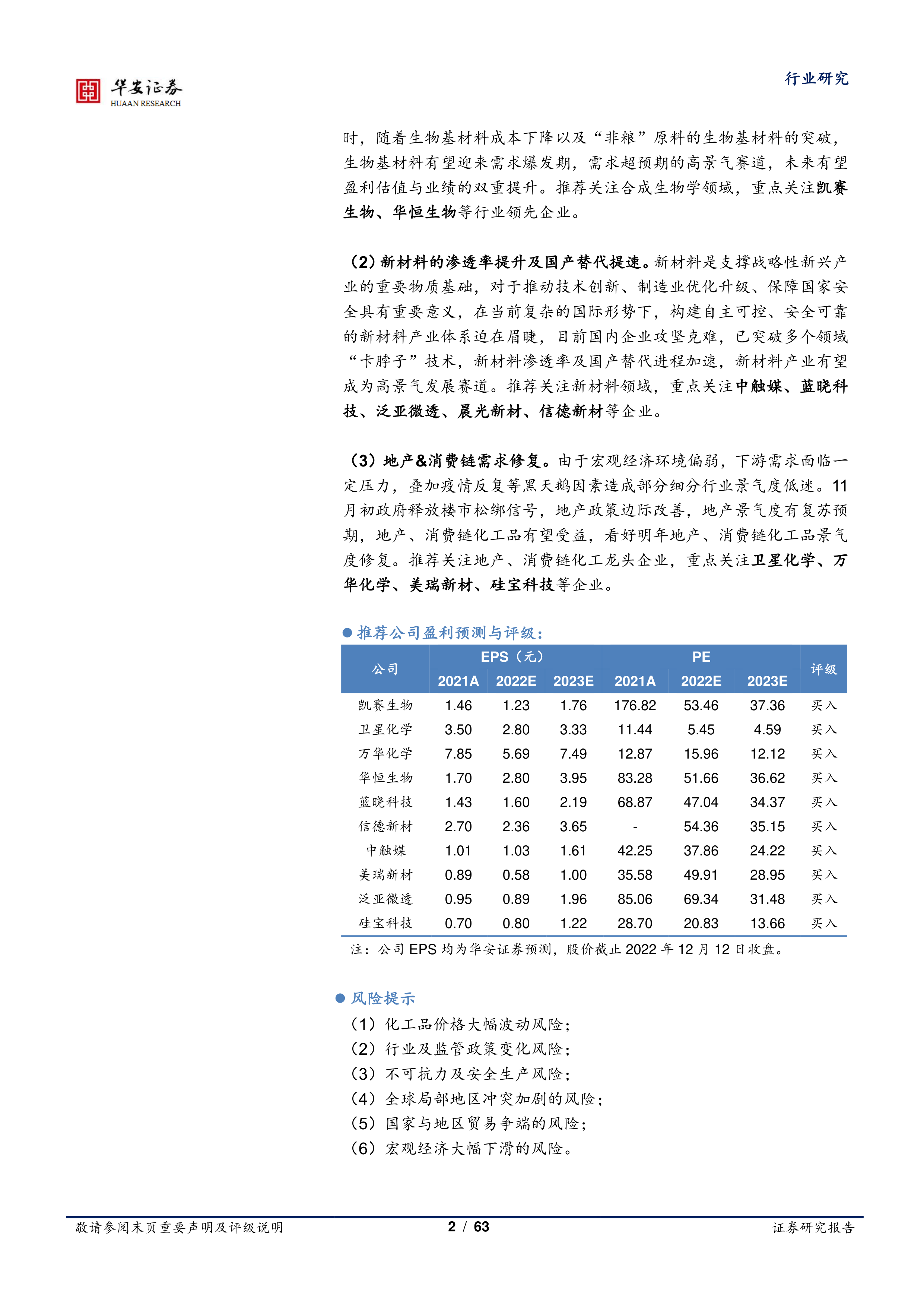

(1)合成生物学奇点时刻到来。能源结构调整大背景下,化石基材料或在局部面临颠覆性冲击,低耗能的产品或产业有望获得更长成长窗口。对于传统化工企业而言,未来的竞争在于能耗和碳税的成本,优秀的传统化工企业会利用绿色能源代替方案、一体化和规模化优势来降低能耗成本,亦或新增产能转移至更大的海外市场,从而达到双减的目标。同时,随着生物基材料成本下降以及“非粮”原料的生物基材料的突破,生物基材料有望迎来需求爆发期,需求超预期的高景气赛道,未来有望盈利估值与业绩的双重提升。推荐关注合成生物学领域,重点关注凯赛生物、华恒生物等行业领先企业。

(2)新材料的渗透率提升及国产替代提速。新材料是支撑战略性新兴产业的重要物质基础,对于推动技术创新、制造业优化升级、保障国家安全具有重要意义,在当前复杂的国际形势下,构建自主可控、安全可靠的新材料产业体系迫在眉睫,目前国内企业攻坚克难,已突破多个领域“卡脖子”技术,新材料渗透率及国产替代进程加速,新材料产业有望成为高景气发展赛道。推荐关注新材料领域,重点关注中触媒、蓝晓科技、泛亚微透、晨光新材、信德新材等企业。

(3)地产&消费链需求修复。由于宏观经济环境偏弱,下游需求面临一定压力,叠加疫情反复等黑天鹅因素造成部分细分行业景气度低迷。11月初政府释放楼市松绑信号,地产政策边际改善,地产景气度有复苏预期,地产、消费链化工品有望受益,看好明年地产、消费链化工品景气度修复。推荐关注地产、消费链化工龙头企业,重点关注卫星化学、万华化学、美瑞新材、硅宝科技等企业。

风险提示

(1)化工品价格大幅波动风险;

(2)行业及监管政策变化风险;

(3)不可抗力及安全生产风险;

(4)全球局部地区冲突加剧的风险;

(5)国家与地区贸易争端的风险;

(6)宏观经济大幅下滑的风险。

中心思想

本报告的核心观点是:2023年化工行业景气度将延续分化趋势,但新材料和需求复苏将带来新的投资机会。报告建议关注合成生物学、新材料和地产/消费链需求复苏三大主线,并推荐了多家行业龙头和细分赛道“隐形冠军”企业。

化工行业景气度分化与新材料崛起

2022年,化工行业景气度出现明显分化,主要受国内疫情、海外通胀和国际局势动荡等因素影响。需求端短期承压,国内厂商面临去库存压力;成本端则因大宗能源价格高位运行而承压。然而,新材料领域却展现出蓬勃发展态势,生物基尼龙、POE、气凝胶等新材料加速投产,下游需求逐步打开。

2023年化工行业投资机会

报告预测2023年全球经济有望稳步增长,国内经济有望复苏,这将为化工行业龙头企业带来业绩增长机会。同时,新材料和需求复苏将催生新的投资赛道。

主要内容

化工品景气度分化,新材料渗透率提速

化工板块景气度维系,子行业分化

2022年,原油价格高位震荡下行,天然气价格有所回落。CCPI指数、PPI及主要化工品价格均有所回落,但化工板块增速有所回落但仍处于高位,子行业分化明显。2022年前三季度,部分子行业(如钾肥、非金属材料、无机盐)增速超过45%,而其他子行业增速则有所放缓。行业盈利能力略有下滑,但销售毛利率、ROE、存货周转率、应收账款周转率保持平稳。

新材料的渗透率提升与国产替代提速

新材料产业发展受到国家政策大力支持,国内企业在攻克“卡脖子”技术方面取得显著进展,新材料渗透率和国产替代进程加速。例如,己二腈、纳米钛酸钡粉体、分子筛等领域均取得突破。新能源汽车销量高增长也带动锂电池需求旺盛,进一步推动新材料需求增长。

关注三条主线:合成生物学、新材料、地产&消费需求复苏

合成生物学奇点时刻到来

在碳中和背景下,生物基材料凭借性能和成本优势将迎来转折点,有望在工程塑料、食品饮料、医疗等领域大规模应用。合成生物学作为新的生产方式,市场需求有望逐步打开。报告推荐关注凯赛生物、华恒生物等行业领先企业。

新材料的渗透率加速及国产替代

报告详细分析了吸附分离材料(盐湖提锂)、气凝胶、尾气催化材料和负极包覆材料等新材料领域的市场现状、技术发展和国产替代进程,并指出这些领域存在巨大的市场潜力。

吸附分离材料:碳酸锂价格高位回升,吸附法盐湖提锂性价比凸显

全球锂资源分布不均,盐湖卤水资源占比超过50%。电池级碳酸锂价格高位运行,吸附法盐湖提锂工艺因其成本优势而备受关注,渗透率有望快速提升。

气凝胶:新能源产业应用即将迎来爆发式增长,关注布局领先的材料企业

气凝胶具有优异的隔热性能,在新能源汽车电池热管理方面应用前景广阔,随着国产化突破和成本降低,需求将快速增长。

尾气催化材料:技术革新打破行业壁垒,国产替代加速进行

国六标准的实施加速汽车更新迭代,国内尾气催化剂市场需求广阔。国内企业在技术方面取得突破,国产替代进程加速。

负极包覆材料:新能源汽车销量高增长,负极包覆材料需求旺盛

新能源汽车销量高增长带动锂离子电池需求旺盛,进而推动负极包覆材料需求增长。国内市场供需紧平衡,高端负极包覆材料存在技术壁垒,行业进入壁垒高。

地产&消费链需求修复

政府释放楼市松绑信号,地产政策边际改善,地产景气度有望修复,地产和消费链化工品有望受益。报告分析了轻烃化工、聚氨酯和硅化工等细分领域,指出原材料成本压力释放叠加下游需求修复将利好相关化工品。

推荐行业龙头及细分赛道“隐形冠军”

报告分别对凯赛生物、卫星化学、万华化学、华恒生物、蓝晓科技、信德新材、中触媒、美瑞新材、泛亚微透和硅宝科技等十家公司进行了详细的分析,并给出了投资评级和盈利预测。

投资建议

报告建议投资者关注合成生物学、新材料和地产/消费链需求复苏三大主线,并推荐了多家行业龙头和细分赛道“隐形冠军”企业。

风险提示

报告列出了化工行业面临的多种风险,包括化工品价格大幅波动风险、行业及监管政策变化风险、不可抗力及安全生产风险、全球局部地区冲突加剧的风险、国家与地区贸易争端的风险以及宏观经济大幅下滑的风险。

总结

本报告对2023年化工行业进行了深入分析,指出行业景气度将分化,但新材料和需求复苏将带来新的投资机会。报告建议投资者关注合成生物学、新材料和地产/消费链需求复苏三大主线,并推荐了多家具有投资价值的企业。同时,报告也指出了化工行业面临的多种风险,提醒投资者谨慎投资。 报告通过大量的图表数据,对行业现状、发展趋势和投资机会进行了全面的分析,为投资者提供了有价值的参考信息。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送