-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2024Q3血制品行业跟踪报告(附批签发):进口人白批次占比提升,静丙逐季恢复

2024Q3血制品行业跟踪报告(附批签发):进口人白批次占比提升,静丙逐季恢复

-

下载次数:

2951 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2024-12-12

-

页数:

45页

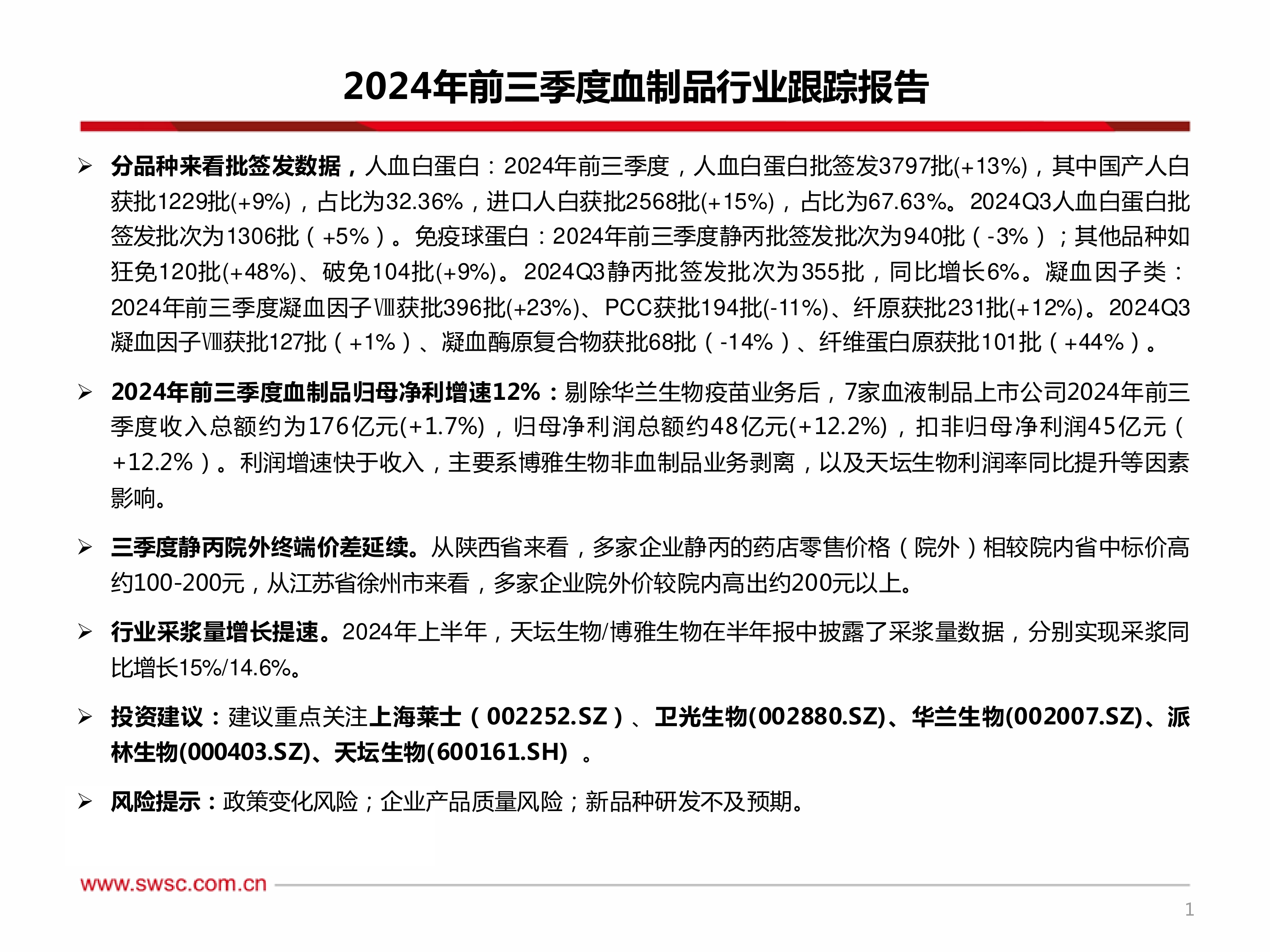

分品种来看批签发数据,人血白蛋白:2024年前三季度,人血白蛋白批签发3797批(+13%),其中国产人白获批1229批(+9%),占比为32.36%,进口人白获批2568批(+15%),占比为67.63%。2024Q3人血白蛋白批签发批次为1306批(+5%)。免疫球蛋白:2024年前三季度静丙批签发批次为940批(-3%);其他品种如狂免120批(+48%)、破免104批(+9%)。2024Q3静丙批签发批次为355批,同比增长6%。凝血因子类:2024年前三季度凝血因子Ⅷ获批396批(+23%)、PCC获批194批(-11%)、纤原获批231批(+12%)。2024Q3凝血因子Ⅷ获批127批(+1%)、凝血酶原复合物获批68批(-14%)、纤维蛋白原获批101批(+44%)。

2024年前三季度血制品归母净利增速12%:剔除华兰生物疫苗业务后,7家血液制品上市公司2024年前三季度收入总额约为176亿元(+1.7%),归母净利润总额约48亿元(+12.2%),扣非归母净利润45亿元(+12.2%)。利润增速快于收入,主要系博雅生物非血制品业务剥离,以及天坛生物利润率同比提升等因素影响。

三季度静丙院外终端价差延续。从陕西省来看,多家企业静丙的药店零售价格(院外)相较院内省中标价高约100-200元,从江苏省徐州市来看,多家企业院外价较院内高出约200元以上。

行业采浆量增长提速。2024年上半年,天坛生物/博雅生物在半年报中披露了采浆量数据,分别实现采浆同比增长15%/14.6%。

投资建议:建议重点关注上海莱士(002252.SZ)、卫光生物(002880.SZ)、华兰生物(002007.SZ)、派林生物(000403.SZ)、天坛生物(600161.SH)。

风险提示:政策变化风险;企业产品质量风险;新品种研发不及预期。

中心思想

本报告的核心观点是:2024年前三季度,中国血制品行业整体表现稳健,利润增速显著高于收入增速。进口人血白蛋白占比持续提升,静注人免疫球蛋白(静丙)市场需求旺盛,院外价格高于院内价格,但整体批签发量略有下降。部分品种如狂犬病免疫球蛋白和纤维蛋白原批签发量大幅增长。主要上市公司在不同品种的批签发量表现差异较大,体现出市场竞争的激烈程度。

进口人血白蛋白占比提升及市场集中度分析

静丙市场需求旺盛及院内外价差分析

主要内容

2024年前三季度批签发跟踪:进口人白占比提升,Q3静丙持续增长

本节详细分析了2024年前三季度各主要血制品品种的批签发数据。人血白蛋白方面,进口占比达到68%,同比提升1个百分点,进口批签发量同比增长15%,国产同比增长9%。静丙批签发量同比下降3%,但三季度同比增长6%,显示出市场恢复的迹象。其他品种如狂犬病免疫球蛋白和破伤风免疫球蛋白批签发量均有显著增长。

分品种批签发数据汇总及分析

本小节提供了2024年前三季度及Q3各血制品品种(人血白蛋白、静注人免疫球蛋白、狂犬病免疫球蛋白、破伤风免疫球蛋白、凝血因子Ⅷ、凝血酶原复合物、纤维蛋白原)的批签发批次数据,并对数据进行同比增长率的计算和分析,详细展现了各个品种的市场动态。

进口人血白蛋白市场份额及竞争格局分析

本小节深入分析了进口人血白蛋白的市场份额,重点关注武田、杰特贝林(CSL)、基立福(Grifols)、奥克特珐玛(Octapharma)等主要进口企业的批签发量及占比变化,揭示了进口市场竞争格局的演变趋势。

国产人血白蛋白市场份额及竞争格局分析

本小节分析了国产人血白蛋白的市场份额,重点关注天坛生物、华兰生物、泰邦生物、上海莱士等主要国产企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

静丙市场份额及竞争格局分析

本小节分析了静丙的市场份额,重点关注天坛生物、上海莱士、泰邦生物、华兰生物等主要企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

狂犬病免疫球蛋白市场份额及竞争格局分析

本小节分析了狂犬病免疫球蛋白的市场份额,重点关注华兰生物、四川远大、泰邦生物等主要企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

破伤风免疫球蛋白市场份额及竞争格局分析

本小节分析了破伤风免疫球蛋白的市场份额,重点关注华兰生物、天坛生物、四川远大等主要企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

凝血因子Ⅷ市场份额及竞争格局分析

本小节分析了凝血因子Ⅷ的市场份额,重点关注上海莱士、华兰生物、泰邦生物等主要企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

凝血酶原复合物市场份额及竞争格局分析

本小节分析了凝血酶原复合物的市场份额,重点关注天坛生物、南岳生物、华兰生物等主要企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

纤维蛋白原市场份额及竞争格局分析

本小节分析了纤维蛋白原的市场份额,重点关注上海莱士、博雅生物等主要企业的批签发量及占比变化,并对市场竞争格局进行深入探讨。

2024年前三季度血制品公司批签发情况

本节对上海莱士、天坛生物、华兰生物、派林生物(双林生物和派斯菲科)、博雅生物、卫光生物等主要血制品上市公司的2024年前三季度批签发情况进行了详细的总结和分析,分别列出了各公司各品种的批签发数量及同比增长率,并对各公司在不同品种上的表现进行了对比分析。

2024年前三季度血制品行业跟踪:静丙院外价格高位,人白院内外价差较小

本节分析了静丙和人血白蛋白的院内外价格差异。静丙的院外价格显著高于院内价格,体现了市场需求的旺盛;而人血白蛋白的院内外价格差异相对较小。

2024年前三季度血制品行业跟踪:2023年采浆量增长提速

本节分析了2024年上半年天坛生物和博雅生物的采浆量数据,并对主要上市公司近年来的采浆量进行了对比分析,显示出采浆量增速的提升。

血制品板块2024年三季报总结

本节总结了7家血制品上市公司(剔除华兰生物疫苗业务)2024年前三季度的整体业绩表现,包括收入、利润、毛利率、销售费用率等关键指标,并对利润增速快于收入增速的原因进行了分析。

2024年前三季度血制品行业跟踪:上市公司吨浆净利对比

本节对主要血制品上市公司的吨浆收入和吨浆净利润进行了对比分析,并结合市值数据,对各公司的盈利能力和市场估值进行了综合评价。

总结

2024年前三季度,中国血制品行业整体表现稳健,利润增速显著,但不同品种和不同企业间的表现差异较大。进口人血白蛋白占比持续提升,静丙市场需求旺盛,院外价格高位运行,但批签发量增速放缓。部分品种如狂犬病免疫球蛋白和纤维蛋白原批签发量大幅增长。采浆量增长提速,为行业未来发展提供了有力支撑。投资者需关注政策变化、产品质量和新品种研发等风险因素。 报告中推荐关注上海莱士、卫光生物、华兰生物、派林生物、天坛生物等公司。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送