-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:持续聚焦基本面趋势向上个股

医药行业周报:持续聚焦基本面趋势向上个股

-

下载次数:

2692 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2024-11-25

-

页数:

33页

投资要点

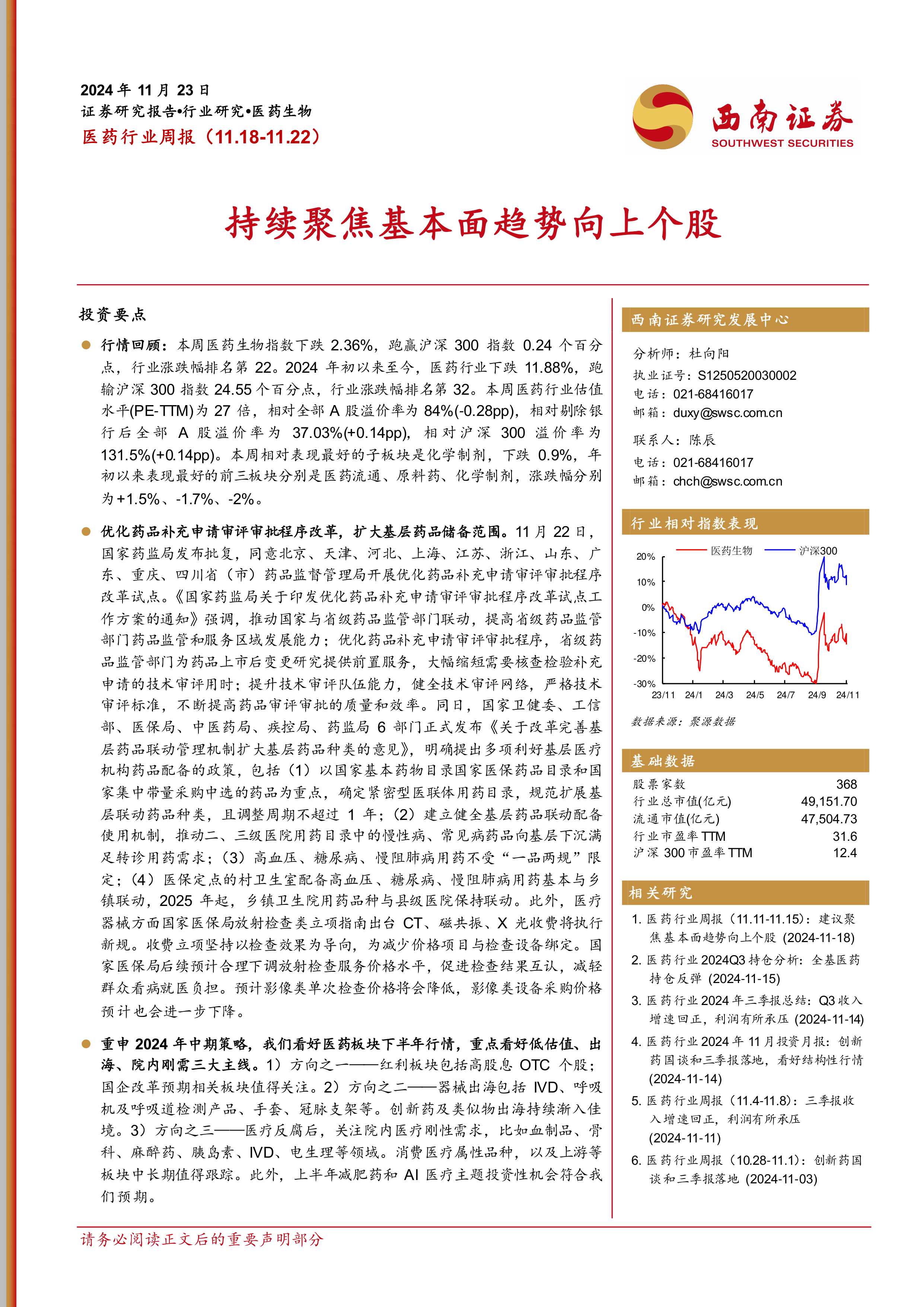

行情回顾:本周医药生物指数下跌2.36%,跑赢沪深300指数0.24个百分点,行业涨跌幅排名第22。2024年初以来至今,医药行业下跌11.88%,跑输沪深300指数24.55个百分点,行业涨跌幅排名第32。本周医药行业估值水平(PE-TTM)为27倍,相对全部A股溢价率为84%(-0.28pp),相对剔除银行后全部A股溢价率为37.03%(+0.14pp),相对沪深300溢价率为131.5%(+0.14pp)。本周相对表现最好的子板块是化学制剂,下跌0.9%,年初以来表现最好的前三板块分别是医药流通、原料药、化学制剂,涨跌幅分别为+1.5%、-1.7%、-2%。

优化药品补充申请审评审批程序改革,扩大基层药品储备范围。11月22日,国家药监局发布批复,同意北京、天津、河北、上海、江苏、浙江、山东、广东、重庆、四川省(市)药品监督管理局开展优化药品补充申请审评审批程序改革试点。《国家药监局关于印发优化药品补充申请审评审批程序改革试点工作方案的通知》强调,推动国家与省级药品监管部门联动,提高省级药品监管部门药品监管和服务区域发展能力;优化药品补充申请审评审批程序,省级药品监管部门为药品上市后变更研究提供前置服务,大幅缩短需要核查检验补充申请的技术审评用时;提升技术审评队伍能力,健全技术审评网络,严格技术审评标准,不断提高药品审评审批的质量和效率。同日,国家卫健委、工信部、医保局、中医药局、疾控局、药监局6部门正式发布《关于改革完善基层药品联动管理机制扩大基层药品种类的意见》,明确提出多项利好基层医疗机构药品配备的政策,包括(1)以国家基本药物目录国家医保药品目录和国家集中带量采购中选的药品为重点,确定紧密型医联体用药目录,规范扩展基层联动药品种类,且调整周期不超过1年;(2)建立健全基层药品联动配备使用机制,推动二、三级医院用药目录中的慢性病、常见病药品向基层下沉满足转诊用药需求;(3)高血压、糖尿病、慢阻肺病用药不受“一品两规”限定;(4)医保定点的村卫生室配备高血压、糖尿病、慢阻肺病用药基本与乡镇联动,2025年起,乡镇卫生院用药品种与县级医院保持联动。此外,医疗器械方面国家医保局放射检查类立项指南出台CT、磁共振、X光收费将执行新规。收费立项坚持以检查效果为导向,为减少价格项目与检查设备绑定。国家医保局后续预计合理下调放射检查服务价格水平,促进检查结果互认,减轻群众看病就医负担。预计影像类单次检查价格将会降低,影像类设备采购价格预计也会进一步下降。

重申2024年中期策略,我们看好医药板块下半年行情,重点看好低估值、出海、院内刚需三大主线。1)方向之一——红利板块包括高股息OTC个股;国企改革预期相关板块值得关注。2)方向之二——器械出海包括IVD、呼吸机及呼吸道检测产品、手套、冠脉支架等。创新药及类似物出海持续渐入佳境。3)方向之三——医疗反腐后,关注院内医疗刚性需求,比如血制品、骨科、麻醉药、胰岛素、IVD、电生理等领域。消费医疗属性品种,以及上游等板块中长期值得跟踪。此外,上半年减肥药和AI医疗主题投资性机会符合我们预期。

推荐组合:赛诺医疗(688108)、恩华药业(002262)、上海莱士(002252)、怡和嘉业(301367)、美好医疗(301363)、亿帆医药(002019)。

港股组合:荣昌生物(9995)、和黄医药(0013)、科伦博泰生物-B(6990)、先声药业(2096)、亚盛医药-B(6855)、康方生物(9926)。

稳健组合:恒瑞医药(600276)、新产业(300832)、华东医药(000963)、甘李药业(603087)、济川药业(600566)、贝达药业(300558)、马应龙(600993)。

科创板组合:首药控股-U(688197)、泽璟制药-U(688266)、圣湘生物(688289)、博瑞医药(688166)、普门科技(688389)、澳华内镜(688212)。

风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。

中心思想

本报告的核心观点是:医药行业本周表现略好于大盘,但年初至今仍跑输大盘,估值水平较高。政策方面,国家出台多项利好基层医疗机构和药品配备的政策,以及调整放射检查类收费的政策,对行业长期发展有利。投资策略方面,建议重点关注低估值、出海和院内刚需三大主线,包括高股息OTC个股、器械出海和医疗反腐后的院内刚需领域。

行业表现及估值分析

本周医药生物指数下跌2.36%,跑赢沪深300指数0.24个百分点,但年初至今下跌11.88%,跑输沪深300指数24.55个百分点。本周医药行业市盈率(PE-TTM)为27倍,相对全部A股溢价率为84%,相对剔除银行后全部A股溢价率为37.03%,相对沪深300溢价率为131.5%。 表现最好的子板块是化学制剂,下跌0.9%;年初以来表现最好的前三板块分别是医药流通、原料药和化学制剂。 数据显示,行业估值水平较高,且与宏观经济指标(如R007利率、M2同比增长、十年国债到期收益率)存在一定关联性,需密切关注宏观经济环境变化对行业估值的影响。

政策解读与投资建议

国家药监局和六部委分别发布了关于优化药品补充申请审评审批程序改革和改革完善基层药品联动管理机制的意见,这些政策将提高药品审评审批效率,扩大基层药品储备范围,利好基层医疗机构和药品配备。此外,国家医保局出台的放射检查类立项指南,预计将降低影像类单次检查价格和设备采购价格,减轻患者负担。 基于以上政策和市场表现,报告建议投资者重点关注低估值、出海和院内刚需三大投资主线,并推荐了相应的A股、港股和科创板组合。

主要内容

本报告主要内容涵盖以下几个方面:

行业二级市场表现

报告详细分析了医药行业及个股的涨跌情况,包括本周及年初以来的涨跌幅、大宗交易情况、融资融券情况、股东大会召开信息、定增进展信息、限售股解禁信息、股东减持情况以及股权质押情况等。 数据涵盖了多个维度,为投资者提供全面的市场信息。

最新新闻与政策

报告总结了本周医药行业重要的新闻和政策,包括新药上市、研发进展、审批信息以及政策解读等。 这些信息对投资者判断行业发展趋势和投资机会至关重要。

报告梳理

报告对上周发布的研究报告、核心公司深度报告以及精选行业报告进行了梳理,涵盖了A股、港股和科创板的多个公司和行业,内容涉及公司业绩、行业发展趋势、投资策略等多个方面。

总结

本报告对医药行业本周的市场表现、政策变化以及投资策略进行了全面分析。 行业整体表现略好于大盘,但估值水平仍然较高,需谨慎投资。 国家出台的多项利好政策将对行业长期发展产生积极影响。 投资者应重点关注低估值、出海和院内刚需三大投资主线,并密切关注宏观经济环境变化对行业的影响。 报告提供的投资组合建议仅供参考,投资者应根据自身情况进行独立判断。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送