-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:油价上涨,R125、醋酸、醋酸乙烯、邻硝基氯化苯、PVC等产品价格上涨

基础化工行业周报:油价上涨,R125、醋酸、醋酸乙烯、邻硝基氯化苯、PVC等产品价格上涨

-

下载次数:

1506 次

-

发布机构:

安信证券股份有限公司

-

发布日期:

2020-12-14

-

页数:

4页

基础化工重点

核心资产(万华化学、华鲁恒升、扬农化工、新和成);钛白粉(龙蟒佰利)、碳纤维(光威复材)、氨纶与聚氨酯(华峰氨纶)、食品添加剂(金禾实业)、沸石/OLED(万润股份)、农药(利尔化学、广信股份)、复合肥(新洋丰)等。

石油化工重点

OPEC+联合减产形成油价底部支撑,但仍需关注非OPEC产量(加拿大重质油、巴西、中亚)、全球宏观经济下行风险与贸易风险进一步发酵对油价的影响。推荐聚酯产业链一体化建设加快并进军大炼化、布局C2/C3轻烃裂解的优秀民营炼化企业(卫星石化、桐昆股份、恒力石化、荣盛石化、恒逸石化);关注宝丰能源。

每周行业动态更新

本周化工品价格指数上涨,核心原料油价上涨,LPG气上涨,LNG气上涨,煤价上涨;C5、化纤、农药、氟化工、氨基酸部分产品价格上涨。本周中国化工品价格指数CCPI+2.2%;核心原料价格布油+1.5%,进口LPG+2.2%,国产LNG气+21.1%,烟煤+4.5%。原料端,C5多数产品价格上涨;制品端,化纤、农药、氟化工、氨基酸部分产品价格上涨,磷化工部分产品价格下跌。

本周油价上涨,OPEC+新产出政策带来利好,疫苗积极信号频传状态改变。本周油价上涨,布油结算价从49.3涨至50.0美元/桶(涨幅1.5%)、美油结算价从46.3涨至46.6美元/桶(涨幅0.7%);美国商业原油库存5.03亿桶(周环比+3.1%),美国原油钻井数258口(周环比+4.9%)。

供应端,OPEC+会议确定的新版产出政策带来利好支撑,根据百川资讯,2021年1月50万桶/日的小幅增产并未给市场带来利空担忧;需求端,此前关于欧美疫苗的积极信号频传的状态已有改变,同时欧美多国疫情依然严重,美国和德国均有加强管控举措的计划。政策面来看,美国两党关于新的财政刺激政策的谈判仍陷僵局,加之英国脱欧预期打压英镑,美元指数依然维持低位运行,对油价存利好支撑。地缘政治来看,虽伊拉克两口油井遭袭,但未造成严重损失,也未对供应形成直接冲击,故对油价影响有限且难持续。重点化工品观点更新:

化工品价格涨跌幅:

本周价格涨幅靠前的重要产品为BOPET(12U)+26%、R125+21%、醋酸+19%、醋酸乙烯+16%、PBT+13%、邻硝基氯化苯+13%、氯乙酸+13%、PVC(电石法)+6%等。本周价格跌幅靠前的重要产品为碳酸二甲酯DMC-13%、苯酐-8%、苯乙烯-8%、聚合MDI-6%等。

成本支撑坚挺,现货供应紧张依旧,给予R125价格支撑。

本周R125涨20.9%至20250元/吨。成本端,本周液氯涨68.0%至2100元/吨,无水氢氟酸涨1.3%至8000元/吨,成本支撑显著;需求端,市场混配需求平稳,生产厂家开工基本稳定,但多以交付前期订单为主;供给端,根据百川资讯,江苏梅兰化工1万吨R125装置停车,短期并无重启计划,混配货源外购为主;巨化股份4万吨R125装置开工七成左右,三美化工3万吨装置目前开工六成左右;淄博飞源2万吨制冷剂R125装置目前低位运行,市场现货供应紧张依旧,给予R125价格支撑。

开工继续下探,市场现货紧缺,醋酸价格上涨。

本周醋酸涨19.1%至5300元/吨。需求端,国内下游维持刚需;供给端,据百川资讯,南京BP持续停车中,具体开车时间待定,本周整体开工率为78.06%,环比-4.04pct,供给端利好支撑较强,当前各家库存仍旧低位,醋酸现货紧缺,市场呈现供不应求局面,对醋酸价格形成利好。

醋酸形成成本支撑,市场库存低位,醋酸乙烯价格上升。

本周醋酸乙烯涨16.3%至9300元/吨。成本端,本周原料醋酸价格上涨,形成强力成本支撑;需求端,终端谨慎刚需采购;供给端,当前库存依旧低位,市场现货难寻,部分市场有价无市,本周开工率为74.76%,北有机装置两套全开,宁夏能化装置低负荷运行。

成本上涨,下游开工较高,市场供应不足,邻硝基氯化苯价格上涨。

本周邻硝基氯化苯涨13.0%至5650元/吨。成本端,上游原料价格走高,支撑其成本上涨;需求端,下游产品市场需求旺盛,开工负荷较高,形成利好;供给端,据百川资讯,安徽供应商或将月底停产,年内搬迁,且大部分产品自用,不对外销售,市场供应量不足,形成供给端利好。

电石价格上涨支撑成本,原料不足叠加临时检修提供供给利好,PVC价格上涨。

本周PVC(电石法)涨6.0%至9000元/吨。成本端,本周电石涨2.7%至3798元/吨,货源偏紧形成成本支撑;需求端,多数企业以交付前期订单为主,市场交投氛围一般;供给端,华中、华东、华北地区生产企业受电石原料到货不足及限电影响,加之华北地区个别生产企业临时检修,本周开工率下滑至85.09%,周环比-3.82pct,形成供给端利好推高产品价格。

风险提示:原料价格波动、下游需求不及预期等。

中心思想

本报告的核心观点是:2020年12月13日,基础化工行业受油价上涨影响,多种化工产品价格上涨,市场呈现供不应求的局面。报告重点分析了R125、醋酸、醋酸乙烯、邻硝基氯化苯和PVC等产品的价格上涨原因,并对未来市场走势进行了预测。

油价上涨驱动化工品价格普遍上涨

本周油价上涨是推动多种化工产品价格上涨的主要因素。OPEC+减产政策以及疫苗积极信号的改变(虽然欧美疫情依然严峻),共同支撑了油价。

供需失衡加剧部分化工产品价格上涨

除了油价上涨外,部分化工产品的价格上涨还受到供需失衡的影响。例如,R125价格上涨的原因是成本支撑坚挺,现货供应紧张;醋酸价格上涨是因为开工率下探,市场现货紧缺;醋酸乙烯价格上涨是因为醋酸成本上涨以及市场库存低位;邻硝基氯化苯价格上涨是因为成本上涨、下游开工较高以及市场供应不足;PVC价格上涨是因为电石价格上涨以及部分生产企业临时检修。

主要内容

本报告为2020年12月13日发布的基础化工行业周报,主要内容包括:行业表现、石油化工重点、本周化工品价格指数、重点化工品观点更新、风险提示以及销售联系方式等。

行业表现及重点化工品分析

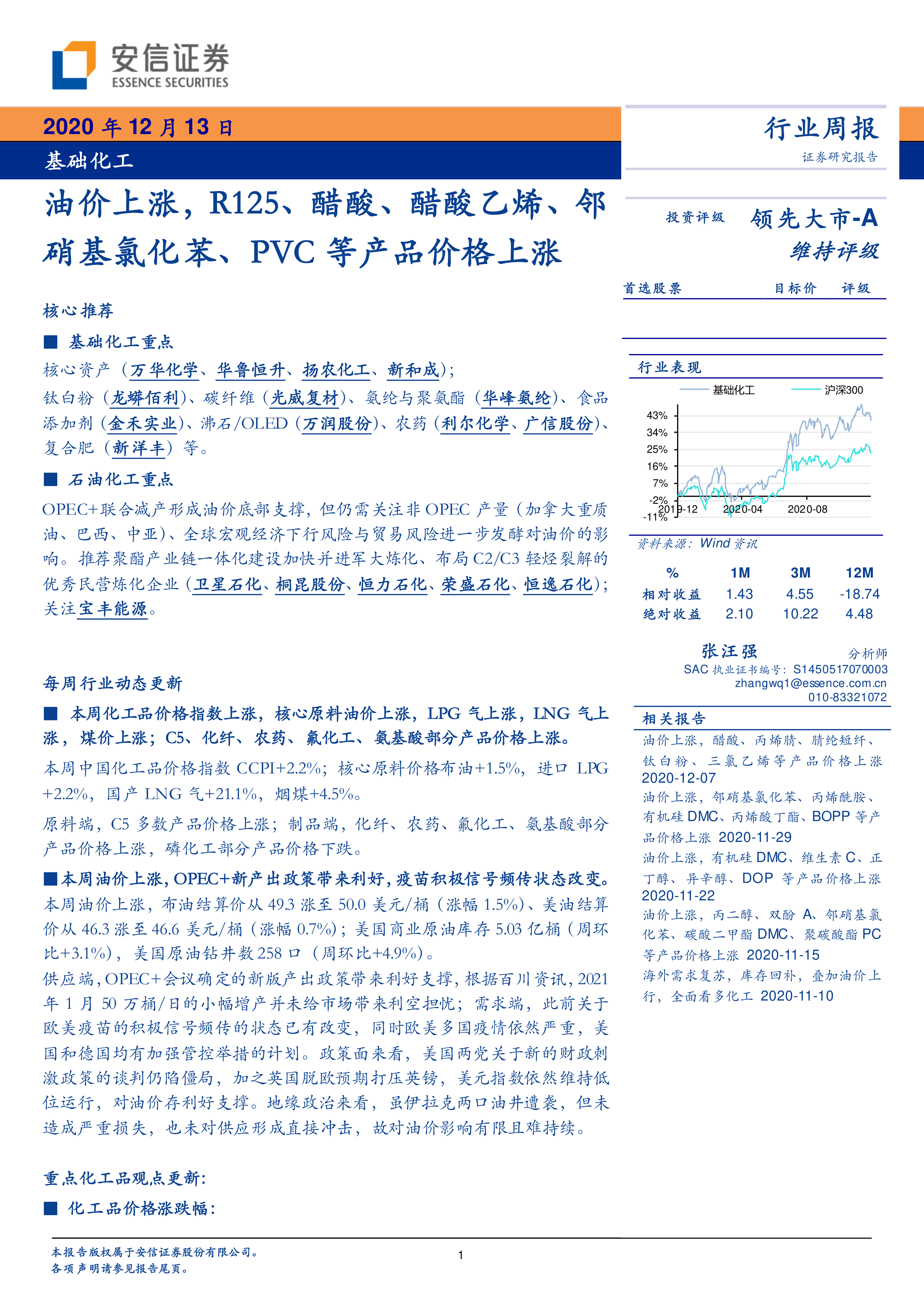

报告指出,本周中国化工品价格指数CCPI上涨2.2%。核心原料价格方面,布油上涨1.5%,进口LPG上涨2.2%,国产LNG气上涨21.1%,烟煤上涨4.5%。 基础化工行业整体表现优于沪深300指数,涨幅达43%。报告重点关注了万华化学、华鲁恒升、扬农化工、新和成等核心资产,以及钛白粉、碳纤维、氨纶与聚氨酯、食品添加剂、沸石/OLED、农药和复合肥等细分领域。

石油化工重点及市场风险

报告分析了OPEC+联合减产对油价的支撑作用,但也指出需要关注非OPEC产油国(加拿大、巴西、中亚)的产量以及全球宏观经济下行风险和贸易风险对油价的影响。报告推荐关注聚酯产业链一体化建设加快并进军大炼化的优秀民营炼化企业,例如卫星石化、桐昆股份、恒力石化、荣盛石化、恒逸石化以及宝丰能源。

本周化工品价格指数及重点产品价格波动

报告详细列举了本周化工品价格涨跌幅,其中BOPET、R125、醋酸、醋酸乙烯、PBT、邻硝基氯化苯、氯乙酸和PVC等产品价格上涨幅度较大;而碳酸二甲酯DMC、苯酐、苯乙烯和聚合MDI等产品价格下跌。

重点化工品价格波动原因深度解析

报告对R125、醋酸、醋酸乙烯、邻硝基氯化苯和PVC等几种主要化工产品价格上涨的原因进行了深入分析,从成本端、需求端和供给端三个方面进行了详细阐述,并结合具体企业生产情况和市场供需状况,解释了价格波动的内在逻辑。

风险提示

报告最后指出了潜在的风险因素,包括原料价格波动和下游需求不及预期等。

总结

本报告通过对2020年12月13日基础化工行业周数据的分析,揭示了油价上涨对化工品价格上涨的驱动作用,并深入分析了部分重点化工产品的价格波动原因。报告指出,供需失衡是导致部分化工产品价格上涨的重要因素,并提示了未来市场可能面临的风险。 报告为投资者提供了对基础化工行业市场走势的参考,但投资者仍需谨慎决策,并结合自身情况进行综合判断。

-

新药周观点:ADC海外授权迎来收获期,看好后续多个国产ADC海外授权

-

医药2024年度策略:迎接医药新周期,新“四化建设”引领未来

-

新药周观点:看好国产ADC海外授权潜力,ADC领域又一重磅交易诞生

-

新药周观点:国产新药出海进展不断,亿帆长效升白药美国获批

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送