-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2022年5月第四周创新药周报(附小专题-2022ASCO国产新药口头报告前瞻)

2022年5月第四周创新药周报(附小专题-2022ASCO国产新药口头报告前瞻)

-

下载次数:

455 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2022-05-31

-

页数:

30页

新冠口服药研发进展

目前全球3款新冠口服药获批上市,1款药物提交NDA,10款药物处于临床Ⅲ期(包括老药新用,其中3款药物获得EUA)。辉瑞的Paxlovid已在中国获批上市,国内研发进度最快的分别为处于Ⅲ期临床的君实生物的V116、真实生物的阿兹夫定和开拓药业的普克鲁胺。

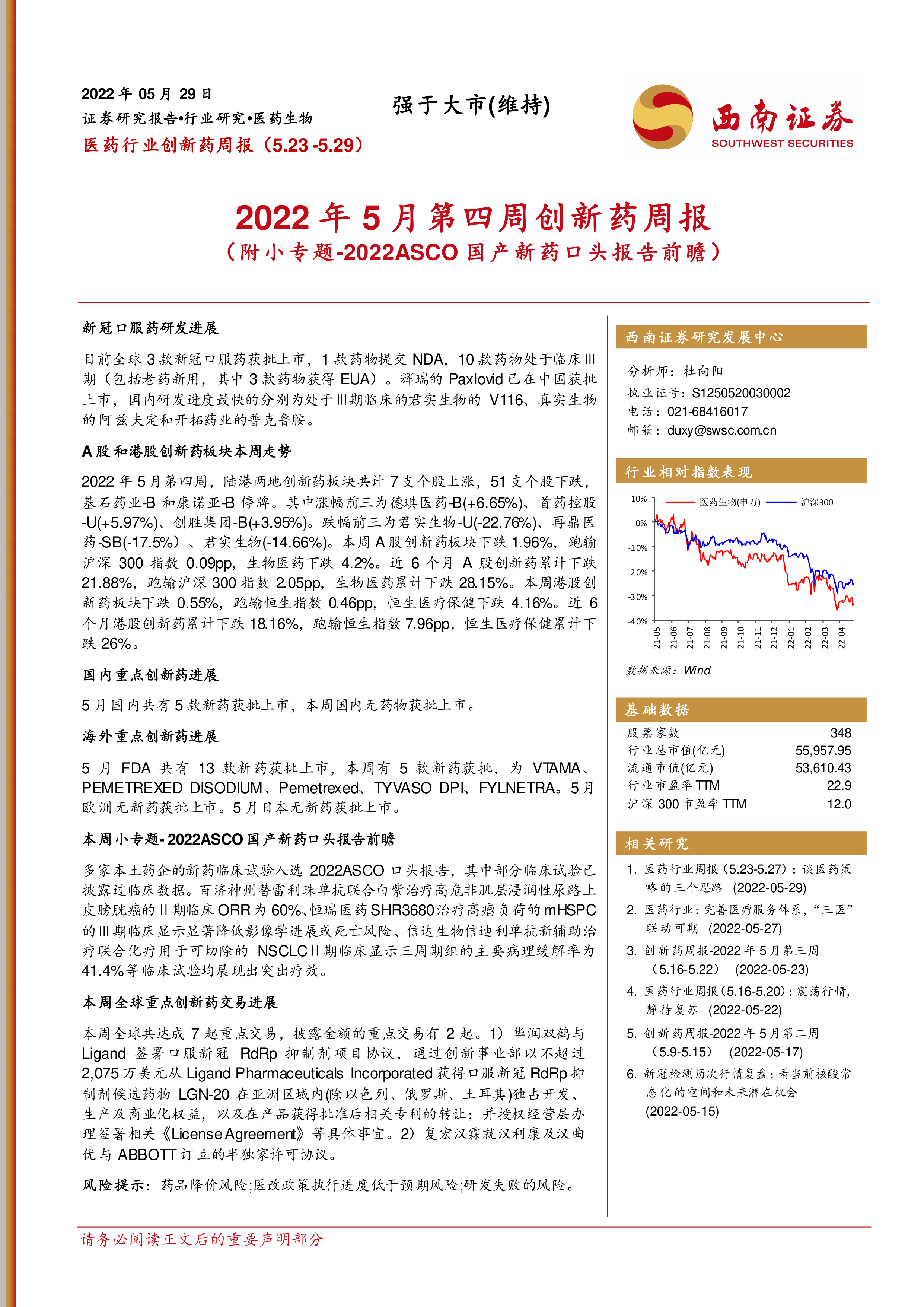

A股和港股创新药板块本周走势

2022年5月第四周,陆港两地创新药板块共计7支个股上涨,51支个股下跌,基石药业-B和康诺亚-B停牌。其中涨幅前三为德琪医药-B(+6.65%)、首药控股-U(+5.97%)、创胜集团-B(+3.95%)。跌幅前三为君实生物-U(-22.76%)、再鼎医药-SB(-17.5%)、君实生物(-14.66%)。本周A股创新药板块下跌1.96%,跑输沪深300指数0.09pp,生物医药下跌4.2%。近6个月A股创新药累计下跌21.88%,跑输沪深300指数2.05pp,生物医药累计下跌28.15%。本周港股创新药板块下跌0.55%,跑输恒生指数0.46pp,恒生医疗保健下跌4.16%。近6个月港股创新药累计下跌18.16%,跑输恒生指数7.96pp,恒生医疗保健累计下跌26%。

国内重点创新药进展

5月国内共有5款新药获批上市,本周国内无药物获批上市。

海外重点创新药进展

5月FDA共有13款新药获批上市,本周有5款新药获批,为VTAMA、PEMETREXEDDISODIUM、Pemetrexed、TYVASODPI、FYLNETRA。5月欧洲无新药获批上市。5月日本无新药获批上市。

本周小专题-2022ASCO国产新药口头报告前瞻

多家本土药企的新药临床试验入选2022ASCO口头报告,其中部分临床试验已披露过临床数据。百济神州替雷利珠单抗联合白紫治疗高危非肌层浸润性尿路上皮膀胱癌的Ⅱ期临床ORR为60%、恒瑞医药SHR3680治疗高瘤负荷的mHSPC的Ⅲ期临床显示显著降低影像学进展或死亡风险、信达生物信迪利单抗新辅助治疗联合化疗用于可切除的NSCLCⅡ期临床显示三周期组的主要病理缓解率为41.4%等临床试验均展现出突出疗效。

本周全球重点创新药交易进展

本周全球共达成7起重点交易,披露金额的重点交易有2起。1)华润双鹤与Ligand签署口服新冠RdRp抑制剂项目协议,通过创新事业部以不超过2,075万美元从LigandPharmaceuticalsIncorporated获得口服新冠RdRp抑制剂候选药物LGN-20在亚洲区域内(除以色列、俄罗斯、土耳其)独占开发、生产及商业化权益,以及在产品获得批准后相关专利的转让;并授权经营层办理签署相关《LicenseAgreement》等具体事宜。2)复宏汉霖就汉利康及汉曲优与ABBOTT订立的半独家许可协议。

风险提示:药品降价风险;医改政策执行进度低于预期风险;研发失败的风险。

中心思想

本报告的核心观点是:2022年5月第四周,A股和港股创新药板块表现分化,A股跑输沪深300指数,港股跑输恒生指数。新冠口服药研发进展迅速,国内外多款药物进入临床III期或获批上市,但市场整体表现受多种因素影响,存在一定风险。ASCO大会上,多家中国药企的新药临床试验数据值得关注。

国内外创新药市场表现综述

A股创新药板块本周下跌1.96%,跑输沪深300指数0.09个百分点,近6个月累计下跌21.88%,跑输沪深300指数2.05个百分点;港股创新药板块下跌0.55%,跑输恒生指数0.46个百分点,近6个月累计下跌18.16%,跑输恒生指数7.96个百分点。 个股表现方面,涨跌幅度较大,部分个股涨幅显著,部分个股跌幅超过10%。市场表现分化,反映了市场对创新药行业未来发展预期存在差异。

新冠口服药研发进展及市场影响

全球已有3款新冠口服药获批上市,国内外多家药企的药物处于临床III期阶段,研发竞争激烈。国内研发进度较快的药物包括君实生物的V116、真实生物的阿兹夫定和开拓药业的普克鲁胺。这些药物的研发进展和市场前景将对创新药板块的整体表现产生重要影响。

主要内容

新冠口服药研发进展

报告详细分析了全球新冠口服药的研发进展,包括已上市药物(Paxlovid、莫奈拉韦、巴瑞替尼)的市场表现和临床数据,以及处于临床III期阶段药物的研发进度和潜在市场竞争。 图表清晰地展示了不同机制(RdRp抑制剂、3CL蛋白酶抑制剂、其他机制)药物的研发情况,为投资者提供全面信息。

A股和港股创新药板块本周走势

报告对A股和港股创新药板块本周的整体走势进行了数据分析,包括板块指数涨跌幅、个股涨跌幅排名等,并与沪深300指数和恒生指数进行了对比,揭示了板块的相对表现。 图表直观地展现了板块走势和个股表现,方便投资者了解市场动态。

5月上市创新药一览

报告总结了5月份国内外上市创新药的情况,分别列出了中国、美国、欧洲和日本的上市新药信息,包括药品通用名、厂家、上市时间、注册分类和适应症等关键信息。 图表展示了2020年至2022年5月国内外每月上市创新药数量的趋势,为投资者提供市场规模和发展趋势的参考。

本周国内外重点创新药进展

报告详细介绍了本周国内外重点创新药的进展,包括临床试验进展、新药获批、交易进展等,并对关键事件进行了分析和解读。 表格清晰地列出了国内外重点创新药进展的详细信息,包括公司名称、药物名称、适应症、临床阶段、靶点等信息,方便投资者快速了解行业动态。

本周小专题-2022ASCO国产新药口头报告前瞻

报告对2022年ASCO大会上中国药企入选的口头报告进行了前瞻性分析,重点介绍了部分已公布临床数据的创新药,包括药物名称、类型、靶点、临床阶段、适应症以及关键临床数据(ORR、CR、PR、SD、OS、mPFS等),为投资者提供投资参考。

本周国内公司和全球TOP药企重点创新药交易进展

报告总结了本周国内外创新药交易情况,包括交易金额、交易方案、治疗领域和靶点等信息,为投资者提供行业并购重组和合作动态。

总结

本报告基于公开数据,对2022年5月第四周创新药市场进行了全面分析。A股和港股创新药板块表现分化,新冠口服药研发进展迅速,ASCO大会上中国药企的临床数据值得关注。 报告中提供的图表和数据,为投资者了解创新药市场动态、评估投资风险提供了有价值的参考信息。 然而,投资者需注意报告中提到的风险提示,并结合自身情况进行独立判断。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送