-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:油价下跌,有机硅DMC、纯碱等产品价格上涨

基础化工行业周报:油价下跌,有机硅DMC、纯碱等产品价格上涨

-

下载次数:

1913 次

-

发布机构:

安信证券股份有限公司

-

发布日期:

2021-03-22

-

页数:

4页

核心推荐

基础化工重点

核心资产(万华化学、华鲁恒升、扬农化工、新和成);

钛白粉(龙蟒佰利)、碳纤维(光威复材)、氨纶与聚氨酯(华峰化学)、食品

添加剂(金禾实业)、沸石/OLED(万润股份)、农药(扬农化工、广信股份)、复合肥(新洋丰)等。

石油化工重点

OPEC+联合减产形成油价底部支撑,但仍需关注非OPEC产量(加拿大重质油、巴西、中亚)、全球宏观经济下行风险与贸易风险进一步发酵对油价的影响。推荐聚酯产业链一体化建设加快并进军大炼化、布局C2/C3轻烃裂解的优秀民营炼化企业(荣盛石化、恒逸石化、东方盛虹、卫星石化、桐昆股份、恒力石化);关注宝丰能源。

每周行业动态更新

本周化工品价格指数下跌,核心原料油价下跌,LPG气下跌,LNG气上涨,煤价持平;C5、氯碱、橡胶部分产品价格上涨。

本周中国化工品价格指数CCPI-1.1%;核心原料价格布油-6.8%,进口LPG-0.6%,国产LNG气+8.6%,烟煤持平。

原料端,C5部分产品价格上涨,C1、C2、芳烃部分产品价格下跌;制品端,氯碱、橡胶部分产品价格上涨,化纤、聚氨酯、塑料、氨基酸部分产品价格下跌。

本周油价下跌,欧美国家疫苗接种进程受阻,全球原油库存依然过剩。本周布油结算价从69.2跌至64.5美元/桶(跌幅6.8%)、美油结算价从65.6跌至61.4美元/桶(跌幅6.4%);美国商业原油库存5.01亿桶(周环比+0.5%),美国原油钻井数318口(周环比+2.9%)。

供应端,OPEC+减产带来的利好支撑仍在,4月初新一轮会议前,供应端都有收缩预期。但伊朗及利比亚原油产量及出口量增加,抵消了部分沙特额外减产带来的努力。需求端,欧美经济数据表现亮眼,中国2月经济数据也较为强劲,意味着更强的消费前景。但海外疫情严峻之势有增无减,且欧美国家疫苗接种进程受阻,IEA月报也认为全球原油库存依然过剩,需求尚未恢复至疫情前水平。政策面来看,美国1.9万亿美元刺激计划已正式落地,美联储重申宽松货币立场,预测基准利率至少在2023年底之前都将在零附近,对油价提供利好支撑。地缘政治来看,以色列空袭叙利亚,但大部分导弹被叙利亚拦截并未造成实质性损害,中东地区的动荡风险对油价影响有限。而美伊关系暂无新的进展,还需持续关注。

重点化工品观点更新:

化工品价格涨跌幅:

本周价格涨幅靠前的重要产品为二甲基环硅氧烷(DMC)+9%、双环戊二烯+9%、己二胺+8%、丙烯酰胺+6%、氯化钾+5%、防老剂4020+5%、三元乙丙橡胶+4%、纯碱(重质纯碱+4%、轻质纯碱+3%)等。本周价格跌幅靠前的重要产品为碳酸二甲酯DMC-16%、MMA-13%、苯乙烯-11%、正丁醇-11%等。

下游逐渐开工,生产企业封盘操作,有机硅DMC价格上涨。

本周二甲基环硅氧烷(DMC)涨9.4%至29000元/吨。需求端,当前下游陆续开工,形成一定需求;供给端,本周国内有机硅企业主要以封盘操作为主,根据百川,当前全国开工企业14家,国内总体开工率在80%左右(本周开工涵盖新疆合盛石河子项目),4月份星火停车检修,中天化工短期未能安排重启,届时市场会进一步紧张,形成利好。

成本端支撑依然强劲,企业开工不高,丙烯酰胺价格上涨。

本周丙烯酰胺涨6.3%至17000元/吨。成本端,原料丙烯腈方面报价高位,形成成本压力;需求端,下游企业采购一般,执行前期订单为主;供给端,根据百川,当前部分厂商开工负荷并不高,整体开工率达到6成。

青海地区开工低位,可售现货紧俏,氯化钾价格上涨。

本周氯化钾涨5.2%至2210元/吨。需求端,当前钾肥市场需求淡季,小单补货为主;供给端,据百川资讯,氯化钾青海地区开工维持低位,大型贸易商限制销售,可售现货紧俏,形成供给端利好,推高氯化钾产品价格。

原料乙烯价格高位,货源流通不多,给予三元乙丙橡胶价格支撑。

本周三元乙丙橡胶(J-4045)涨3.8%至24800元/吨。成本端,根据百川,当前原料面乙烯价格维持高位,对三元乙丙橡胶形成强力支撑;需求端,下游企业多按需补仓;供给端,根据百川,国内三元乙丙橡胶市场主流装置均正常运行,但库存及货源流通不多,此外进口货源流通偏少,形成供给端利好。

光伏玻璃需求增加,浮法玻璃补库意向加强,纯碱价格需求端利好显著。

本周纯碱价格上涨,重质纯碱涨4.2%至1750元/吨,轻质纯碱涨3.1%至1650元/吨。需求端,光伏玻璃行业大幅新建计划对纯碱形成较强需求,近期浮法玻璃厂家原料库存有所下滑,加之玻璃价格持续走高,对原料的补库意向加强,另外日用玻璃、焦亚硫酸、泡花碱、两钠、冶金、印染、水处理等多行业应用需求刚需尚存,采购灵活为主;供给端,根据百川,多数纯碱厂家订单充足,新单延续封单或控制接单模式,整体行业开工率84.83%,周环比+1.3pct。

风险提示:原料价格波动、下游需求不及预期等。

行业周报:基础化工(2021年03月21日)

中心思想

- 核心观点: 本周基础化工行业整体呈现分化态势,油价下跌,但部分化工品价格上涨。 报告重点分析了油价下跌对行业的影响,以及DMC、纯碱等产品的价格上涨原因,并对重点化工品进行了分析。

- 投资建议: 维持对基础化工行业的“领先大市-A”评级,建议关注核心资产(万华化学、华鲁恒升等)以及石油化工重点企业(荣盛石化、恒逸石化等)。

主要内容

1. 市场表现与行业动态

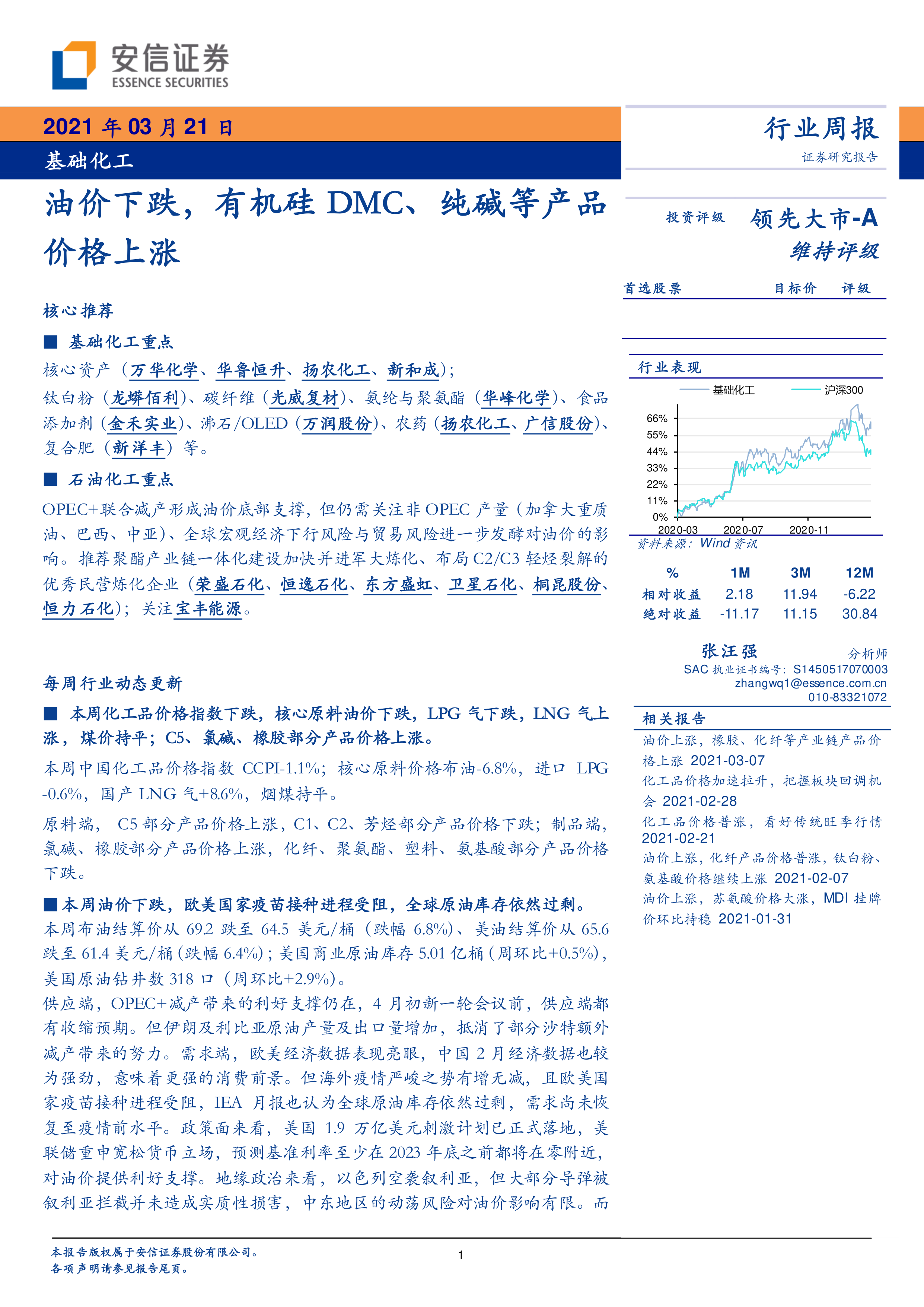

- 行业表现: 本周化工品价格指数下跌,核心原料油价下跌,但部分产品价格上涨。

- 油价分析: 布伦特原油和美原油价格均下跌,主要受欧美国家疫苗接种受阻、全球原油库存过剩等因素影响。

- 重点化工品价格变动:

- 上涨产品: 二甲基环硅氧烷(DMC)、双环戊二烯、己二胺、丙烯酰胺、氯化钾、防老剂 4020、三元乙丙橡胶、纯碱等。

- 下跌产品: 碳酸二甲酯DMC、MMA、苯乙烯、正丁醇等。

2. 重点化工品分析

- 二甲基环硅氧烷(DMC): 价格上涨,主要受益于下游开工增加和企业封盘操作。

- 丙烯酰胺: 价格上涨,主要受成本端丙烯腈价格高位支撑。

- 氯化钾: 价格上涨,主要受青海地区开工低位和可售现货紧俏影响。

- 三元乙丙橡胶: 价格上涨,主要受原料乙烯价格高位支撑。

- 纯碱: 价格上涨,主要受益于光伏玻璃需求增加和浮法玻璃补库意向加强。

3. 投资建议

- 投资评级: 领先大市-A。

- 投资方向: 关注核心资产(万华化学、华鲁恒升等)以及石油化工重点企业(荣盛石化、恒逸石化等)。

总结

本报告分析了2021年03月21日当周基础化工行业的市场表现,指出油价下跌但部分化工品价格上涨的现象。报告重点分析了DMC、纯碱等产品的价格上涨原因,并对重点化工品进行了分析。 报告维持对基础化工行业的“领先大市-A”评级,建议关注核心资产和石油化工重点企业。

-

新药周观点:ADC海外授权迎来收获期,看好后续多个国产ADC海外授权

-

医药2024年度策略:迎接医药新周期,新“四化建设”引领未来

-

新药周观点:看好国产ADC海外授权潜力,ADC领域又一重磅交易诞生

-

新药周观点:国产新药出海进展不断,亿帆长效升白药美国获批

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送