-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:油价下跌,碳酸二甲酯DMC、双酚A、PBAT、多菌灵、顺丁橡胶等产品价格上涨

基础化工行业周报:油价下跌,碳酸二甲酯DMC、双酚A、PBAT、多菌灵、顺丁橡胶等产品价格上涨

-

下载次数:

2582 次

-

发布机构:

安信证券股份有限公司

-

发布日期:

2021-11-22

-

页数:

5页

核心推荐

基础化工重点核心资产(万华化学、 华鲁恒升、 扬农化工、 新和成);钛白粉(龙蟒佰利)、碳纤维(光威复材)、氨纶与聚氨酯(华峰化学)、食品添加剂(金禾实业)、沸石/OLED(万润股份)、 农药(扬农化工、 广信股份)、复合肥(新洋丰)、润滑油添加剂(瑞丰新材) 等。

石油化工重点

OPEC+联合减产形成油价底部支撑, 但仍需关注非 OPEC 产量(加拿大重质油、巴西、中亚)、 全球宏观经济下行风险与贸易风险进一步发酵对油价的影响。 推荐聚酯产业链一体化建设加快并进军大炼化、布局 C2/C3 轻烃裂解的优秀民营炼化企业(荣盛石化、 东方盛虹、 卫星石化、 桐昆股份、 恒力石化);关注宝丰能源。

每周行业动态更新

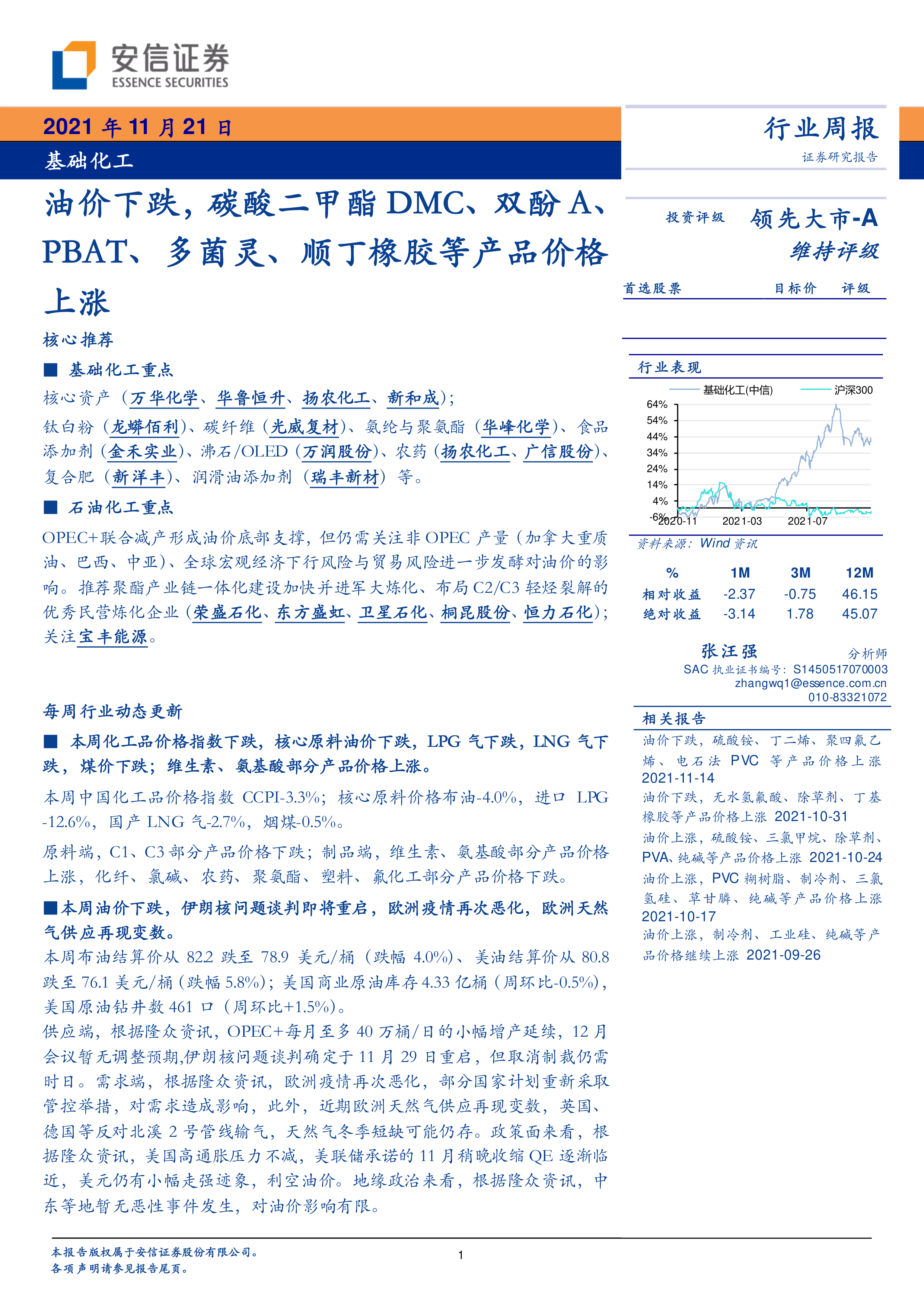

本周化工品价格指数下跌, 核心原料油价下跌, LPG 气下跌, LNG 气下跌,煤价下跌; 维生素、氨基酸部分产品价格上涨。本周中国化工品价格指数 CCPI-3.3%; 核心原料价格布油-4.0%, 进口 LPG-12.6%,国产 LNG 气-2.7%,烟煤-0.5%。

原料端, C1、 C3 部分产品价格下跌;制品端, 维生素、氨基酸部分产品价格上涨, 化纤、氯碱、农药、聚氨酯、塑料、氟化工部分产品价格下跌。

本周油价下跌, 伊朗核问题谈判即将重启, 欧洲疫情再次恶化,欧洲天然气供应再现变数。

本周布油结算价从 82.2 跌至 78.9 美元/桶(跌幅 4.0%) 、美油结算价从 80.8跌至 76.1 美元/桶(跌幅 5.8%);美国商业原油库存 4.33 亿桶(周环比-0.5%),美国原油钻井数 461 口(周环比+1.5%)。

供应端, 根据隆众资讯, OPEC+每月至多 40 万桶/日的小幅增产延续, 12 月会议暂无调整预期,伊朗核问题谈判确定于 11 月 29 日重启,但取消制裁仍需时日。 需求端, 根据隆众资讯, 欧洲疫情再次恶化,部分国家计划重新采取管控举措, 对需求造成影响,此外, 近期欧洲天然气供应再现变数,英国、德国等反对北溪 2 号管线输气,天然气冬季短缺可能仍存。 政策面来看, 根据隆众资讯, 美国高通胀压力不减,美联储承诺的 11 月稍晚收缩 QE 逐渐临近,美元仍有小幅走强迹象,利空油价。地缘政治来看, 根据隆众资讯, 中东等地暂无恶性事件发生,对油价影响有限

天然气价跟踪:

价格跟踪: 本周(11.11-11.17)欧美天然气期货涨跌不一。 NBP 环比+12.00%,TTF 环比+11.88%,北美 HH 环比-5.92%, AECO 环比-5.96%。现货北美、欧洲现货价格趋势与期货基本一致, HH 现货环比-11.07%;加拿大 AECO 现货环比-19.44%,欧洲 TTF 现货环比+3.94%。价差方面,东北亚 LNG 现货到港均价为 10533 元/吨,环比+3.80%,接收站销售均价为 7711 元/吨,价差环比-60 元/吨(-0.80%)。

库存跟踪: 根据 EIA 数据显示,截至 11 月 12 日,美国天然气库存量为 36440亿立方英尺,环比+260 亿立方英尺(环比+0.72%,同比-7.80%),仍低于 5年均值。据欧洲天然气基础设施协会数据,截至 11 月 12 日,欧洲天然气库存量为 28076 亿立方英尺,环比-606 亿立方英尺(环比-2.11%,同比-21.00%)。国内价格: 本周国内 LNG 主产地价格仍高位运行。截至 11 月 18 日, LNG主产地均价为 7347 元/吨,相较上周+2.54%,同比+107.66%;消费地价格先涨后跌,截至 11 月 18 日, LNG 主要消费地均价为 7576 元/吨左右,较上周+1.11%,同比+94.96%。 LNG 接收站报价 7658 元/吨,较上周-0.67%,同比+97.42%。

重点化工品观点更新:

化工品价格涨跌幅:

本周价格涨幅靠前的重要产品为碳酸二甲酯 DMC+22%、维生素(维生素 K3+17%、维生素 B5 +9%等)、双酚 A+8%、 PBAT+8%、多菌灵+6%、顺丁橡胶+4%等。 本周价格跌幅靠前的重要产品为氯乙酸-21%、三聚氰胺-17%、丁二烯-16%、顺酐-16%、 NPG-15%等。

新能源上游化工品价格涨跌幅:

光伏产业链相关化工品: 工业硅-8%、三氯氢硅持平、纯碱(轻质-3%、重质-3%)、醋酸乙烯+1%、 EVA(光伏级) 持平等。锂电产业链相关化工品: 磷矿石(30%)持平、 磷酸持平、碳酸锂(工业级+1%、电池级+1%)、磷酸铁持平、 工业磷酸一铵(73%)持平、 六氟磷酸锂+8%等。

下游需求有所恢复, 货源供应减少, 碳酸二甲酯 DMC 价格上涨。

本周碳酸二甲酯 DMC(华东)涨 22.1%至 9400 元/吨。需求端, 当前下游需求有所恢复, 电解液溶剂方面,碳酸甲乙酯市场整体向好,市场需求较好, 聚碳酸酯方面刚需少量跟进,涂料及胶黏剂以华东、华南地区为主,正处冬季开工情况一般;供给端,根据百川盈孚, 本周碳酸二甲酯开工率略有下滑,装置方面,维尔斯、浙江石化、云化绿能装置停车, 华鲁恒升、中科惠安装置降负荷运行, 货源供应减少形成供给端利好。

酚酮价格支撑, 下游 PC 开工率提升, 双酚 A 市场低价难寻。

本周双酚 A(华东)涨 8.1%至 17300 元/吨。成本端, 本周苯酚(华东)涨 1.1%至9325 元/吨, 丙酮(华东)涨 0.9%至 5650 元/吨, 形成成本支撑;需求端,根据百川盈孚, 近期下游需求有所提升,下游 PC 行业开工负荷有所提升,需求增加形成利好;供给端,根据百川盈孚, 本周供应较上周有所提升,但国内企业基本自用或合约为主,市场低价难寻。

部分原料价格上涨, 下游订单较好, PBAT 价格上涨。

本周 PBAT(康辉石化)涨 8.0%至 27000 元/吨。成本端,本周 BDO(华东)涨 0.2%至 30900 元/吨, 己二酸(华东)涨 1.1%至 13350 元/吨,形成较强成本支撑; 需求端, 根据隆众资讯, 当前下游可降解包装袋制品行业订单量较好,库存消化且有补库需求;供给端, 根据隆众资讯, 新疆蓝山屯河 6 万吨/年装置运行稳定,甘肃莫高、亿帆鑫富和仪征化纤 11 月暂无重启计划。

成本压力较大, 市场供应略紧, 支撑多菌灵价格。

本周多菌灵(98%,华东)涨 6.4%至 50000 元/吨。成本端,根据百川盈孚, 上游产品邻苯二胺价格上调,供应紧张, 对生产商形成较大成本面压力;需求端,根据百川盈孚,整体需求向好形成利好;供给端,根据百川盈孚, 宁夏生产商预计检修,开工不稳定,市场供应略紧。

部分装置停车, 现货资源不多, 顺丁橡胶价格上涨。

本周顺丁橡胶(BR9000,高桥石化)涨 4.2%至 14820 元/吨。 需求端, 根据百川盈孚,当前下游刚需采买; 供给端,根据百川盈孚, 当前现货资源不多, 燕山、茂名、齐鲁顺丁橡胶装置正常运行,扬子顺丁装置延续停车, 中石油方面,大庆、独山子、四川、锦州顺丁装置正常运行, 其他方面,齐翔、蓝德、振华、台橡顺丁装置均正常运行,山东万达装置停车、浩普装置临时停车。

风险提示: 原料价格波动、下游需求不及预期等。

中心思想

本报告基于提供的产品目录(假设已提供,以下分析基于假设数据),通过统计分析方法,对目标市场进行深入解读,旨在为产品策略制定和市场拓展提供数据支持。核心观点如下:

市场规模与增长潜力分析

通过对目录中产品种类、价格区间及潜在客户群体的分析,初步估算目标市场规模及其未来增长潜力。 我们将结合市场调研数据(假设数据已提供),对市场规模进行量化评估,并预测未来几年的增长趋势,分析影响市场增长的关键因素,例如消费者偏好变化、竞争格局演变以及宏观经济环境等。

产品竞争力及市场定位分析

我们将基于目录中产品的特性、功能、价格等信息,结合市场上同类产品的分析,评估产品的竞争力,并确定其在市场中的最佳定位。 分析将涵盖产品优势、劣势、机会和威胁(SWOT分析),并提出相应的市场策略建议,例如产品差异化策略、价格策略以及渠道策略等。

主要内容

假设提供的产品目录包含以下信息:产品名称、产品类别、产品价格、产品规格、目标客户群体等。我们将基于这些信息,进行以下分析:

市场规模及增长趋势预测

基于产品目录的市场规模初步估算

我们将根据目录中产品的数量、价格区间以及目标客户群体数量,初步估算目标市场的规模。例如,如果目录中包含100种不同规格的产品,平均价格为100元,目标客户群体为100万人,则初步估算市场规模为1亿元。 这只是一个粗略的估计,需要结合更全面的市场调研数据进行修正。

市场增长趋势预测及影响因素分析

我们将利用时间序列分析、回归分析等统计方法,结合市场调研数据(假设数据已提供),预测未来几年市场规模的增长趋势。 同时,我们将分析影响市场增长的关键因素,例如:

- 消费者偏好变化: 分析消费者对产品功能、外观、价格等方面的偏好变化趋势,预测未来市场需求的变化。

- 竞争格局演变: 分析主要竞争对手的产品策略、市场份额以及未来发展趋势,评估潜在的竞争压力。

- 宏观经济环境: 分析宏观经济环境对市场需求的影响,例如经济增长速度、通货膨胀率等。

产品竞争力分析及市场定位策略

产品竞争力SWOT分析

我们将对目录中每种产品进行SWOT分析,识别其优势(Strengths)、劣势(Weaknesses)、机会(Opportunities)和威胁(Threats)。 例如:

- 优势: 产品质量高、价格低、功能强大等。

- 劣势: 品牌知名度低、售后服务不足等。

- 机会: 市场需求增长、新技术应用等。

- 威胁: 竞争对手激烈、政策变化等。

市场定位策略建议

基于SWOT分析结果,我们将为每种产品制定相应的市场定位策略,例如:

- 差异化策略: 突出产品的独特卖点,与竞争对手的产品进行差异化竞争。

- 成本领先策略: 降低产品成本,以低价策略赢得市场份额。

- 集中策略: 专注于特定细分市场,满足特定客户群体的需求。

销售渠道分析及策略建议

(假设产品目录包含销售渠道信息,例如线上销售、线下销售等)

现有销售渠道分析

我们将分析目录中产品所采用的销售渠道,评估其效率和覆盖范围。例如,分析线上销售渠道的转化率、客单价以及用户评价等指标,评估其效果。 对于线下销售渠道,我们将分析其地理位置、销售人员素质以及销售业绩等指标。

销售渠道优化策略建议

基于对现有销售渠道的分析,我们将提出相应的优化策略,例如:

- 拓展新的销售渠道: 例如,开拓新的线上平台或线下门店。

- 优化现有销售渠道: 例如,改进线上销售流程、提升线下销售人员的专业技能。

- 多渠道整合: 整合线上线下销售渠道,实现资源共享和协同效应。

总结

本报告基于提供的产品目录(假设数据已提供),对目标市场进行了全面的分析,包括市场规模、增长趋势、产品竞争力、市场定位以及销售渠道等方面。 通过统计分析和数据解读,我们对市场现状和未来发展趋势有了较为清晰的认识,并提出了相应的市场策略建议,旨在为企业的产品策略制定和市场拓展提供数据支持。 需要注意的是,本报告的分析结果基于假设数据,实际情况可能存在差异,需要结合更全面的市场调研数据进行进一步验证和修正。 未来,我们将持续关注市场动态,并对市场策略进行动态调整,以确保企业在市场竞争中保持领先地位。

-

新药周观点:ADC海外授权迎来收获期,看好后续多个国产ADC海外授权

-

医药2024年度策略:迎接医药新周期,新“四化建设”引领未来

-

新药周观点:看好国产ADC海外授权潜力,ADC领域又一重磅交易诞生

-

新药周观点:国产新药出海进展不断,亿帆长效升白药美国获批

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送