-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中国药品进出口白皮书

在全球化的大背景下,药品进出口贸易已成为连接国内外医药市场的重要桥梁。近年来,随着我国医药行业的蓬勃发展,药品进出口贸易也呈现出持续增长的良好态势。这不仅反映了我国医药产业实力的不断提升,也为国内患者提供了更多优质的药品选择。同时,面对国际市场的竞争和挑战,我国药品进出口贸易也在不断优化结构、提升质量,努力开拓更广阔的发展空间。

本报告全面展现了中国药品进出口的总体概况、主要贸易伙伴以及各省药品进出口情况。报告中的数据和分析将有助于读者更好地了解中国药品行业的国际化发展态势,为制定相关政策和策略提供有力支持。

中心思想

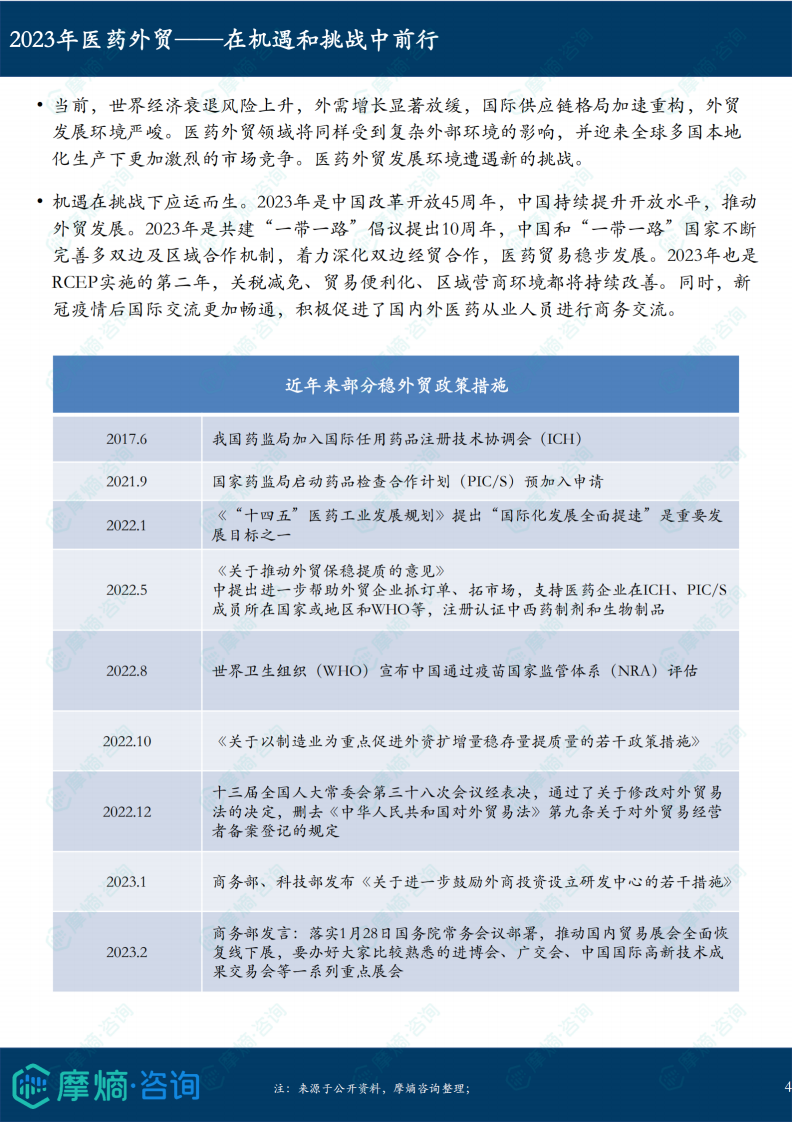

本报告基于2022年12月31日的数据,对中国药品进出口市场进行统计分析,核心观点如下:

- 贸易逆差持续扩大: 中国药品进出口长期处于贸易逆差状态,且逆差规模在2022年有所扩大,预计2023年全年逆差将达到2400亿元人民币。

- 市场结构变化: 化药和中成药仍占据进出口贸易额最大份额,但生物制品占比逐年上升,反映出医药行业结构的转变。进口药品品类相对单一,而出口药品品类更为丰富。

- 主要贸易伙伴: 美国是最大的药品贸易伙伴,德国是最大的药品进口来源国。中国药品出口市场遍布全球,但欧洲国家占比最大。

- 区域合作影响: RCEP和“一带一路”倡议为中国药品贸易带来新的机遇,但同时也面临来自发达国家和地区日益激烈的竞争。

- 区域分布: 中国药品进出口主要集中在北京、上海、江苏、广东和浙江等经济发达地区。

主要内容

中国药品进出口总体概况及市场趋势分析

近年来中国药品进出口贸易总值及增长趋势

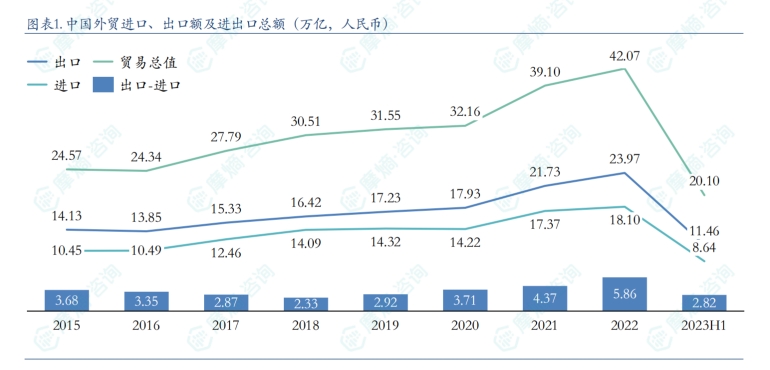

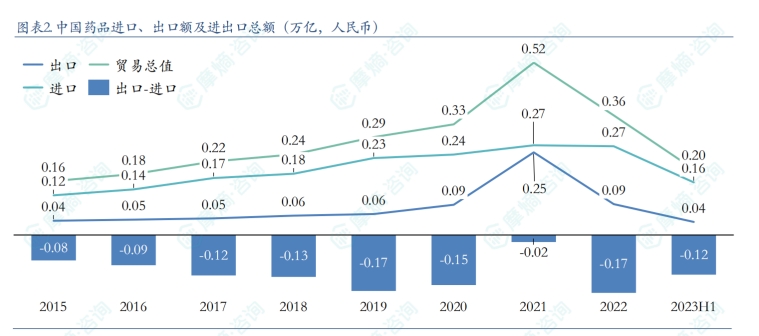

2015年至2022年,中国药品外贸额持续增长,复合增长率为12%,高于同期外贸进出口总值复合增长率(8%)。然而,中国药品外贸长期处于贸易逆差状态,且逆差规模有逐步扩大的趋势。2021年,由于新冠疫情导致抗疫药品出口猛增,贸易逆差有所缩小,但2022年后疫情影响减弱,逆差恢复到疫情前水平,预计2023年全年逆差将达到2400亿元人民币。

中国药品进出口主要品类占比及变化

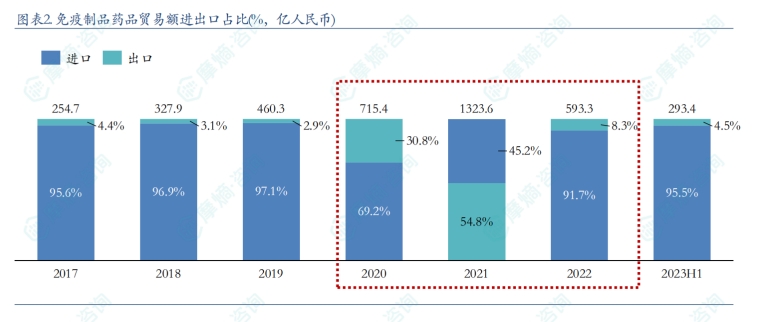

根据海关数据,2015年至2023年上半年,海关编码3004(化学药和中成药)类药品占据中国药品进出口总额最大份额,但占比呈逐年下降趋势,从2015年的60.6%下降至2022年的53%。与此同时,海关编码3002(疫苗、毒素、免疫制品等)类药品占比逐年上升,从2015年的21%上升至2022年的32%,这与生物制品行业的快速发展密切相关。

中国药品进出口品类差异分析

中国进口药品品类相对单一,3004和3002类药品占比超过90%;而出口药品品类较为均衡,除3004类外,其他类目占比相对平均。近年来,3004类药品进口占比逐年降低,出口占比逐渐加大,这与中国医药行业的快速发展有关。

中国药品进出口贸易伙伴分析

主要贸易伙伴国及贸易额

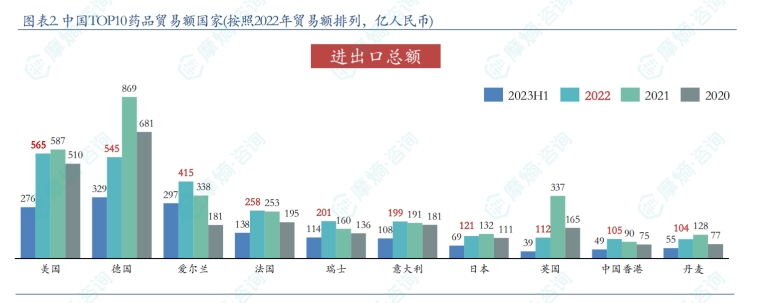

2022年,美国是中国的最大药品贸易伙伴,进出口总额达565亿元人民币;德国是最大的药品进口来源国,进口额达523亿元人民币;中国药品出口市场遍布全球,但欧洲国家占比最大。

贸易伙伴国分布及区域特征

2022年,中国药品外贸额前20位贸易伙伴来自除非洲外的五大洲,其中欧洲国家占比最高(55%),这与欧洲拥有众多世界顶级药企有关。中国药品进口主要来自欧洲和北美洲,而出口市场则更为分散,遍布各大洲。

欧盟、东盟及RCEP成员国药品贸易分析

欧盟是中国的最大药品贸易伙伴,但中国主要以进口为主,2022年进口额占中欧药品进出口总额的88%。东盟是中国重要的贸易伙伴,2022年进出口总额超过100亿元人民币,主要以出口为主。RCEP的生效为中国药品贸易带来新的机遇,但进口和出口额基本持平。

中国各省药品进出口分析

各省药品进出口贸易额排名

2022年,北京市以1900亿元人民币的进出口总额位居全国第一,上海市和江苏省次之。江苏、广东和上海是主要的药品出口省份。

药品进出口地区分布及区域特征

中国药品进出口主要集中在环渤海、长三角和珠三角等经济发达地区。北京在疫苗和基因治疗方面领先,长三角地区在创新药方面具有优势,珠三角地区在细胞治疗和抗体药物方面实力较强。

总结

本报告通过对2022年中国药品进出口数据的分析,揭示了中国药品贸易的现状、趋势和挑战。中国药品进出口市场规模持续增长,但贸易逆差持续扩大,市场结构正在发生变化,生物制品占比不断提升。美国和欧盟是重要的贸易伙伴,RCEP和“一带一路”倡议为中国药品贸易带来新的机遇。未来,中国医药企业需要进一步提升国际竞争力,积极参与国际合作,才能在全球医药市场中占据更有利的地位。 同时,需要关注贸易逆差问题,加强自主创新能力,提升高附加值药品的研发和生产能力。

-

摩熵咨询医药行业观察周报(2026.02.02-2026.02.08)

-

摩熵咨询医药行业观察周报(2026.01.26-2026.02.01)

-

2026年1月仿制药月报

-

2026年1月全球在研新药月报

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送