-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:原油价格下行,钴酸锂、碳酸锂涨幅居前

基础化工行业周报:原油价格下行,钴酸锂、碳酸锂涨幅居前

-

下载次数:

2281 次

-

发布机构:

上海证券有限责任公司

-

发布日期:

2025-10-22

-

页数:

10页

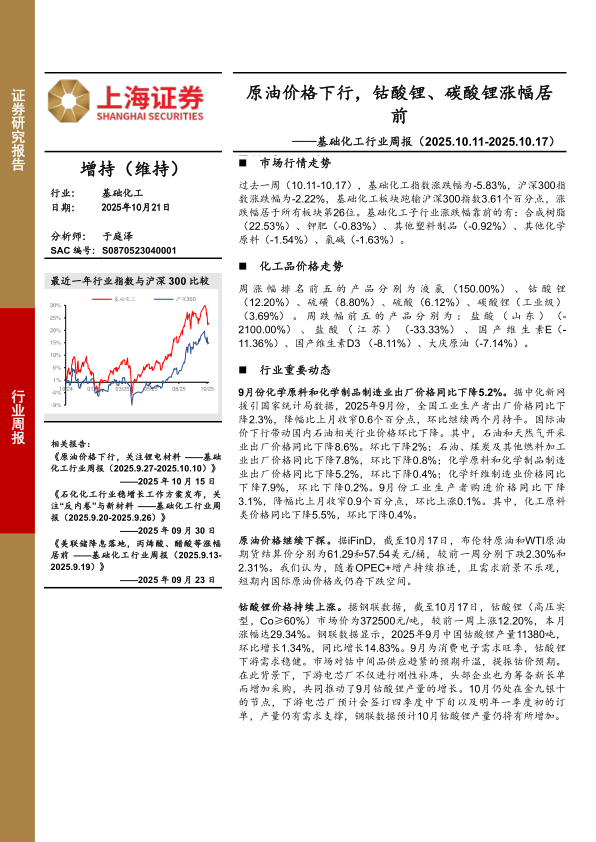

市场行情走势

过去一周(10.11-10.17),基础化工指数涨跌幅为-5.83%,沪深300指数涨跌幅为-2.22%,基础化工板块跑输沪深300指数3.61个百分点,涨跌幅居于所有板块第26位。基础化工子行业涨跌幅靠前的有:合成树脂(22.53%)、钾肥(-0.83%)、其他塑料制品(-0.92%)、其他化学原料(-1.54%)、氯碱(-1.63%)。

化工品价格走势

周涨幅排名前五的产品分别为液氯(150.00%)、钴酸锂(12.20%)、硫磺(8.80%)、硫酸(6.12%)、碳酸锂(工业级)(3.69%)。周跌幅前五的产品分别为:盐酸(山东)(-2100.00%)、盐酸(江苏)(-33.33%)、国产维生素E(-11.36%)、国产维生素D3(-8.11%)、大庆原油(-7.14%)。

行业重要动态

9月份化学原料和化学制品制造业出厂价格同比下降5.2%。据中化新网援引国家统计局数据,2025年9月份,全国工业生产者出厂价格同比下降2.3%,降幅比上月收窄0.6个百分点,环比继续两个月持平。国际油价下行带动国内石油相关行业价格环比下降。其中,石油和天然气开采业出厂价格同比下降8.6%。环比下降2%;石油、煤炭及其他燃料加工业出厂价格同比下降7.8%,环比下降0.8%;化学原料和化学制品制造业出厂价格同比下降5.2%,环比下降0.4%;化学纤维制造业价格同比下降7.9%,环比下降0.2%。9月份工业生产者购进价格同比下降3.1%,降幅比上月收窄0.9个百分点,环比上涨0.1%。其中,化工原料类价格同比下降5.5%,环比下降0.4%。

原油价格继续下探。据iFinD,截至10月17日,布伦特原油和WTI原油期货结算价分别为61.29和57.54美元/桶,较前一周分别下跌2.30%和2.31%。我们认为,随着OPEC+增产持续推进,且需求前景不乐观,短期内国际原油价格或仍存下跌空间。

钴酸锂价格持续上涨。据钢联数据,截至10月17日,钴酸锂(高压实型,Co≥60%)市场价为372500元/吨,较前一周上涨12.20%,本月涨幅达29.34%。钢联数据显示,2025年9月中国钴酸锂产量11380吨,环比增长1.34%,同比增长14.83%。9月为消费电子需求旺季,钴酸锂下游需求稳健。市场对钴中间品供应趋紧的预期升温,提振钴价预期。在此背景下,下游电芯厂不仅进行刚性补库,头部企业也为筹备新长单而增加采购,共同推动了9月钴酸锂产量的增长。10月仍处在金九银十的节点,下游电芯厂预计会签订四季度中下旬以及明年一季度初的订单,产量仍有需求支撑,钢联数据预计10月钴酸锂产量仍将有所增加。鼎际得POE项目投产。10月16日,鼎际得发布公告称,公司的控股子公司辽宁鼎际得石化科技有限公司POE高端新材料项目工业化装置于近日投产,已成功产出合格POE产品。据中国化工报,根据此前的公告,辽宁鼎际得POE高端新材料项目分为近期项目及远期项目,其中近期项目分两期建设,计划投资120亿元。近期项目的一期项目建设20万吨/年POE、30万吨/年乙烷制α-烯烃(后工段)及公用工程等相关配套设施。该项目于2024年3月正式开工建设。2025年6月中试装置投产,并成功产出合格POE产品,生产运行稳定。鼎际得表示,POE工业化装置的投产是其战略发展的一个里程碑,标志着公司从精细化工添加剂、催化剂生产商成长为新材料和精细化工的多元化生产企业。该项目将为POE产品的国产化替代与产业链自主可控提供有力支撑。

投资建议

当前时点建议关注如下主线:1、制冷剂板块。随着三年基数期结束,三代制冷剂行业供需格局将迎来再平衡,价格中枢有望持续上行,建议关注金石资源、巨化股份、三美股份、永和股份。2、化纤板块。建议关注华峰化学、新凤鸣、泰和新材。3、建议关注万华化学、华鲁恒升、鲁西化工、宝丰能源等优质标的。4、轮胎板块。建议关注赛轮轮胎、森麒麟、玲珑轮胎。5、农化板块。建议关注亚钾国际、盐湖股份、兴发集团、云天化、扬农化工。6、优质成长标的。建议关注蓝晓科技、圣泉集团、山东赫达。

维持基础化工行业“增持”评级。

风险提示

原油价格波动,需求不达预期,宏观经济下行

-

基础化工行业周报:国际油价大幅上涨,关注化工涨价行情

-

基础化工行业周报:TDI、维生素E价格调涨

-

基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

-

医药生物行业周报:诺华siRNA降脂药物在华获批新适应症,关注PCSK9及小核酸赛道

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送