-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业专题研究:创新药产业趋势已成,进军全球商业化

医药生物行业专题研究:创新药产业趋势已成,进军全球商业化

-

下载次数:

1483 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2025-09-23

-

页数:

33页

立足现在:进军全球商业化,大量优质项目将继续推高产业发展

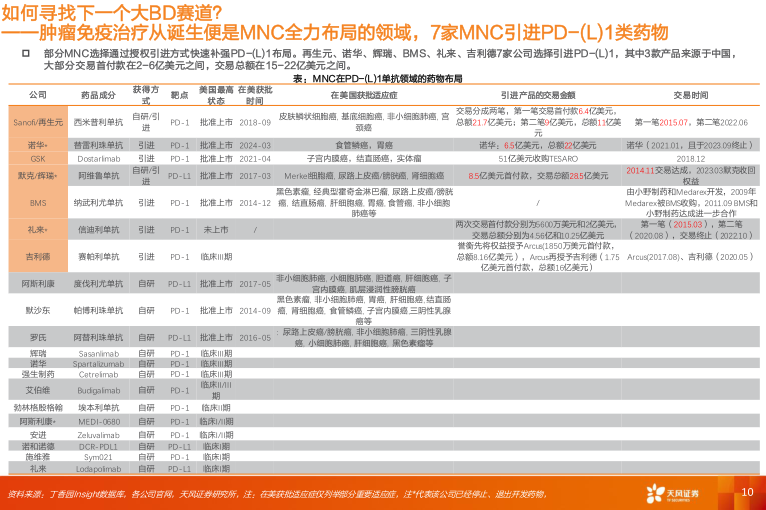

中国创新药行业已形成以领头企业为引领、大批量优质企业为支撑的金字塔梯队,产业兑现持续性强。我们认为这一轮周期的底层逻辑是中国在研创新药具备全球竞争力,兑现形式由在中国销售放量转向国际化的数据与交易兑现(licenseoutBD),商业化空间打开,生态更趋健康成熟,逐步迈入产品与商业模式的双轮驱动阶段。

分子质量是BD的核心要素,BD达成是起点而不是终点。项目授权达成是全球化开发的起点,后续随项目推进,有望持续带来里程碑收入、销售分成。具备差异化机制或高临床价值的“好分子”仍是国际买方的核心关注。中国创新药已具备全球竞争力,一旦拥有优势早期数据,即可进入授权窗口期。

回顾过去:中国创新药产业成果丰硕,已具备全球竞争力

中国创新药在资金端、政策端、人才端等多方面共同推动下,进入产业兑现阶段。

资金端——已具备自我造血能力:创新药的早期发展受到了资本市场的助力,现通过BD授权以及药品商业化进入自我造血阶段。

政策端——全面支持“真创新”:从顶层设计到地方落地形成合力,全面支持创新。

人才端——梯队合理:战略层+执行层协同配置,成为药物研发各环节高效落地的关键保障,也代表中国本土Biotech正在构建自身可持续的研发引擎。

展望未来:提升创新度将进一步打开商业化价值空间,未来可期

产学研持续加深合作,为FIC分子产出蓄力。中国已成为全球靶点验证到IND路径中效率最高的国家之一。这种研发效率与成本优势,将推动产业迈向更高创新度分子的开发,而更具创新度的分子也意味着更高的商业化价值。

建议关注:

①全球大单品:百济神州(H),科伦博泰生物(H),信达生物(H),康方生物(H),三生制药(H),百利天恒,新诺威,石药集团(H),翰森制药(H),中国生物制药(H),一品红,映恩生物(H)

②全球BIC潜力:益方生物,泽璟制药,基石药业(H),苑东生物,科济药业(H),来凯医药(H),复宏汉霖(H),再鼎医药(H),和黄医药(H),药捷安康(H),加科思(H),歌礼制药(H)

③国内大单品:舒泰神,艾力斯,云顶新耀(H),恒瑞医药,贝达药业,华领医药(H)

④资产价值:和铂医药(H),和誉(H)

风险提示:政策波动的风险、个别公司业绩不及预期、研发进度不及预期风险、BD交易数量或者金额不及预期、商业化不及预期风险

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送