-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

开能健康(300272):全屋净水隐形冠军,RO机有望打造第二增长曲线

开能健康(300272):全屋净水隐形冠军,RO机有望打造第二增长曲线

-

下载次数:

1290 次

-

发布机构:

华西证券

-

发布日期:

2023-09-13

-

页数:

24页

中心思想

全屋净水隐形冠军,RO机驱动新增长

开能健康作为A股唯一的全屋净水整机上市公司,凭借其在精益制造、全产业链生产能力以及高毛利海外市场的深耕,展现出稳健的营收增长潜力。公司通过可转债扩充RO机产能,有望抓住国内净水市场渗透率低、RO机为主流且格局未稳固的机遇,打造新的增长曲线,提升盈利能力。

核心竞争力与市场机遇并存

公司在制造端拥有核心优势和下游强议价权,保障了ODM业务的高质量和高盈利水平。同时,国内品牌业务通过DSR模式和快速扩张的经销商网络,实现了高毛利。结合国内净水市场恢复增长的趋势和RO机作为主流品类的巨大潜力,开能健康具备良好的发展前景。

主要内容

1. 全屋净水隐形冠军与稳健增长

开能健康成立于2001年,是A股市场中唯一的全屋净水整机上市公司。公司深耕精益制造二十年,已构建起90%以上的全产业链生产能力,产品线涵盖全屋净水机、RO膜反渗透净水机等整机设备及多路控制阀、复合材料压力容器等核心部件。公司股权结构集中,创始人瞿建国先生为控股股东及实际控制人。

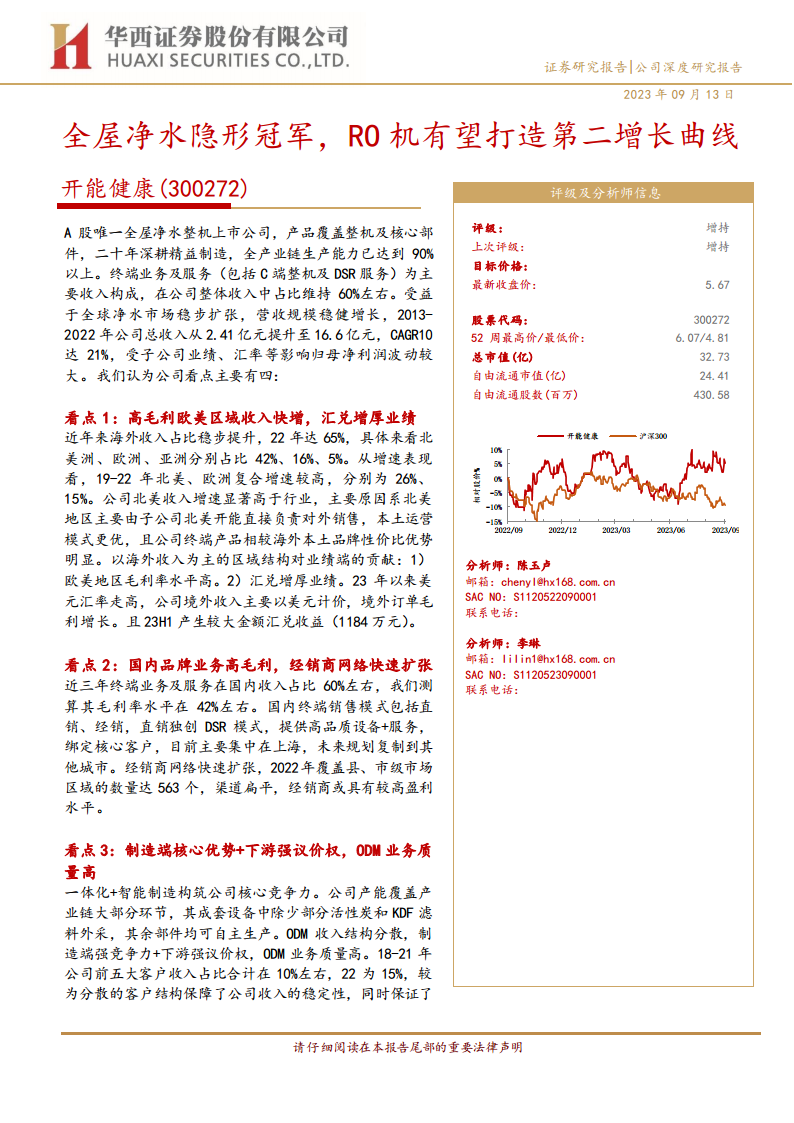

终端业务及服务(包括C端整机销售及DSR服务)是公司主要的收入构成,其在公司整体收入中占比长期维持在60%左右。受益于全球净水市场的稳步扩张,开能健康的营收规模实现了稳健增长,从2013年的2.41亿元提升至2022年的16.6亿元,复合年增长率(CAGR)高达21%。然而,受子公司业绩、汇率波动等因素影响,公司归母净利润表现出较大波动性。

2. 净水行业:国内渗透率低,以末端设备为主,格局尚未稳固

2.1. 国内净水市场渗透率与发展阶段

中国净水行业起步较晚,当前市场渗透率较低。2022年,中国净水器的普及率仅为23%,远低于美国、欧洲、日本、韩国等发达国家80%以上的普及率,显示出巨大的市场增长空间。

国内净水市场在2013-2018年经历快速增长后,于2019年进入调整期,主要受强制性水效标准实施、房地产市场低迷以及激进会销模式透支需求等因素影响。2020年受疫情冲击进一步下滑,但2023年上半年已恢复增长,净水器全渠道销售额同比增长8%,销量同比增长7%。

2.2. 产品结构与竞争格局分析

完整的全屋净水系统包括POE(入口处处理)和POU(使用点处理)设备。目前,国内净水行业中,全屋净水设备(如中央净水机、中央软水机)尚处于导入早期,而末端净水设备(如净水器、饮水机)占比较高。其中,RO反渗透净水器凭借其高过滤精度,已成为净水器细分市场的主流品类,2022年在线上线下渠道的销售额占比分别高达87.14%和92.97%。

净水器市场竞争激烈,格局尚未稳固。2023年上半年,线上线下品牌集中度均有所下降,新锐品牌仍有机会跻身前列,例如佳尼特和352等新锐品牌在线上市场份额同比有所提升。

3. 看点:高盈利水平,RO机有望打造第二增长曲线

3.1. 高毛利欧美区域收入快增,汇兑增厚业绩

开能健康的海外收入占比稳步提升,2022年已达65%,其中北美洲和欧洲市场表现尤为突出,2019-2022年复合增速分别达到26%和15%。北美收入的高增长主要得益于本土化运营模式的优化以及公司终端产品相较海外本土品牌具有明显的性价比优势。

以海外收入为主的区域结构对公司业绩贡献显著:首先,欧美地区毛利率水平较高,2022年北美区域毛利率为39%,欧洲区域为34%,均高于国内综合毛利率(30%)。其次,2023年以来美元汇率走高,公司境外收入主要以美元计价,带来了可观的汇兑收益,2023年上半年产生1184万元。

3.2. 国内品牌业务高毛利,经销商网络快速扩张

公司国内终端业务及服务毛利率水平较高,经测算在42%左右。在国内市场,公司采用直销和经销两种模式。直销独创DSR(Door to Door, Solution, Renew)模式,为中国一线城市中高端家庭用户提供高品质设备及售前、售中、售后服务,并提供高端食材购买平台,旨在绑定核心客户并实现滤芯耗材等后期养护型收入。目前DSR模式主要集中在上海,未来规划复制到其他城市。

经销商网络方面,公司通过全资子公司上海奔泰,采用扁平化渠道结构发展经销商。2022年,上海奔泰的经销商网络已覆盖563个县、市级市场区域,2019-2022年复合年增长率达17.51%,实现了快速扩张。

3.3. 制造端核心优势+下游强议价权,ODM业务质量高

开能健康持续加大研发投入,2022年研发费用同比增长22.4%,截至2022年末累计获得国家授权专利353项,其中发明专利41项。公司产品获得了美国NSF、欧盟CE、德国TÜV等近50项国际安全及环保认证,工业设计能力领先。

公司具备90%以上的全产业链生产能力,核心部件如玻璃钢桶、反渗透RO膜元件、控制阀等均已实现全自动化制造,一体化+智能制造构筑了公司的核心竞争力。在ODM业务方面,公司客户结构分散,前五大客户收入占比合计在10%-15%之间,保障了收入的稳定性并赋予公司较强的议价权。叠加制造端的垂直一体化和智能制造优势,公司ODM业务盈利水平较高,2022年部件及ODM业务毛利率为24.5%,同比提升2.4个百分点。

3.4. 可转债扩大产能,RO机有望打造第二增长曲线

公司当前产能利用率处于高位,为满足市场需求,拟发行可转债募集不超过2.5亿元,用于健康净水装备生产线数智化升级及扩建项目。其中,RO膜反渗透净水机是本次扩产的重点品类,预计达产后可实现年产70万台RO膜反渗透净水设备。

RO机作为净水市场的主流品类,在国内渗透率低且市场恢复增长的背景下,具有巨大的发展潜力。奥维云网预计,2022-2026年终端净水器市场规模复合增长率将达17%。开能健康已拥有RO机全套生产技术,关键部件的核心技术行业领先,并建立了完善的内外销渠道和销售网点。预计RO机产能的释放将为公司贡献可观的收入增量,有望打造公司的第二增长曲线。

4. 盈利预测与投资建议

华西证券维持对开能健康的“增持”评级。预计公司2023-2025年营业收入将分别达到17.89亿元、20.09亿元和22.77亿元,同比分别增长7.7%、12.3%和13.4%。归属于母公司净利润预计分别为1.25亿元、1.45亿元和1.62亿元,同比分别增长34.7%、15.8%和12.3%。以2023年9月13日收盘价5.67元计算,公司对应2023年市盈率(PE)为26.2倍,低于可比公司平均33倍。

5. 风险提示

公司面临募投项目产能消化风险、募投项目效益未达预期或短期内无法盈利的风险、海外市场波动风险以及激烈的市场竞争风险。

总结

开能健康作为全屋净水领域的隐形冠军,凭借其在精益制造、全产业链整合以及高毛利海外市场的优势,实现了营收的稳健增长。公司通过可转债扩充RO机产能,有望抓住国内净水市场低渗透率和RO机为主流的机遇,打造新的业绩增长点。尽管面临产能消化、海外市场波动和激烈竞争等风险,但公司在技术、制造和渠道方面的核心竞争力,以及相对较低的估值,使其具备较好的投资价值。

-

丸美生物(603983):Q3净利润恢复增长,大单品表现持续亮眼

-

稳健医疗(300888):棉柔巾增速放缓,卫生巾延续高增

-

登康口腔(001328):Q3战略性控费,业绩维持稳增

-

华西证券医药生物行业研究报告

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送