-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

心通医疗-B(02160):出海在即,创新型心脏瓣膜介入诊疗平台

心通医疗-B(02160):出海在即,创新型心脏瓣膜介入诊疗平台

-

下载次数:

1289 次

-

发布机构:

华安证券

-

发布日期:

2023-08-04

-

页数:

31页

中心思想

创新驱动与市场引领:心通医疗在心脏瓣膜介入领域的战略布局

本报告核心观点指出,心通医疗-B(2160.HK)作为中国TAVR(经导管主动脉瓣置换术)领域的创新引领者,正凭借其卓越的产品性能、持续的研发迭代以及微创集团的强大赋能,在全球高增长的心脏瓣膜介入市场中占据领先地位。公司不仅在TAVR市场实现快速增长和高市占率,更通过“自主研发+外部合作”的策略,全面布局二尖瓣和三尖瓣介入产品,以期在未来十年黄金赛道中实现业绩腾飞并扭亏为盈。支付端医保覆盖的改善和海外市场的加速拓展,将共同催化公司业绩的持续增长。

双轮驱动:国内TAVR市场深耕与全球化战略加速

心通医疗的核心增长逻辑在于其“国内+海外”双轮驱动战略。在国内市场,公司凭借VitaFlow系列产品的技术优势和微创集团的渠道协同,TAVR植入量和市场份额持续攀升,并积极应对中国患者的特有解剖特征。在海外市场,公司TAVR产品已在多个国家获批并实现商业化植入,预计CE认证的获得将进一步打开欧洲市场,加速全球化进程。同时,公司前瞻性地布局二/三尖瓣介入治疗领域,通过多元化的产品管线和合作模式,旨在抓住未来结构性心脏病市场的巨大增长潜力。

主要内容

心通医疗:中国TAVR创新引领者的成长轨迹与核心优势

市场份额领先与营收稳健增长

心通医疗自2019年成立以来,专注于心脏瓣膜疾病领域的创新经导管及手术解决方案。公司自主研发的第一代TAVR产品VitaFlow于2019年7月商业化,成为全球首款采用电动输送系统及国内首款使用牛心包并创新性采用PET双层裙边设计的TAVR产品。2021年8月,第二代TAVR产品VitaFlow Liberty在国内上市,实现了人工主动脉瓣(PAV)可回收功能。截至目前,公司是全球唯一实现TAVR产品电动输送系统商业化的公司。

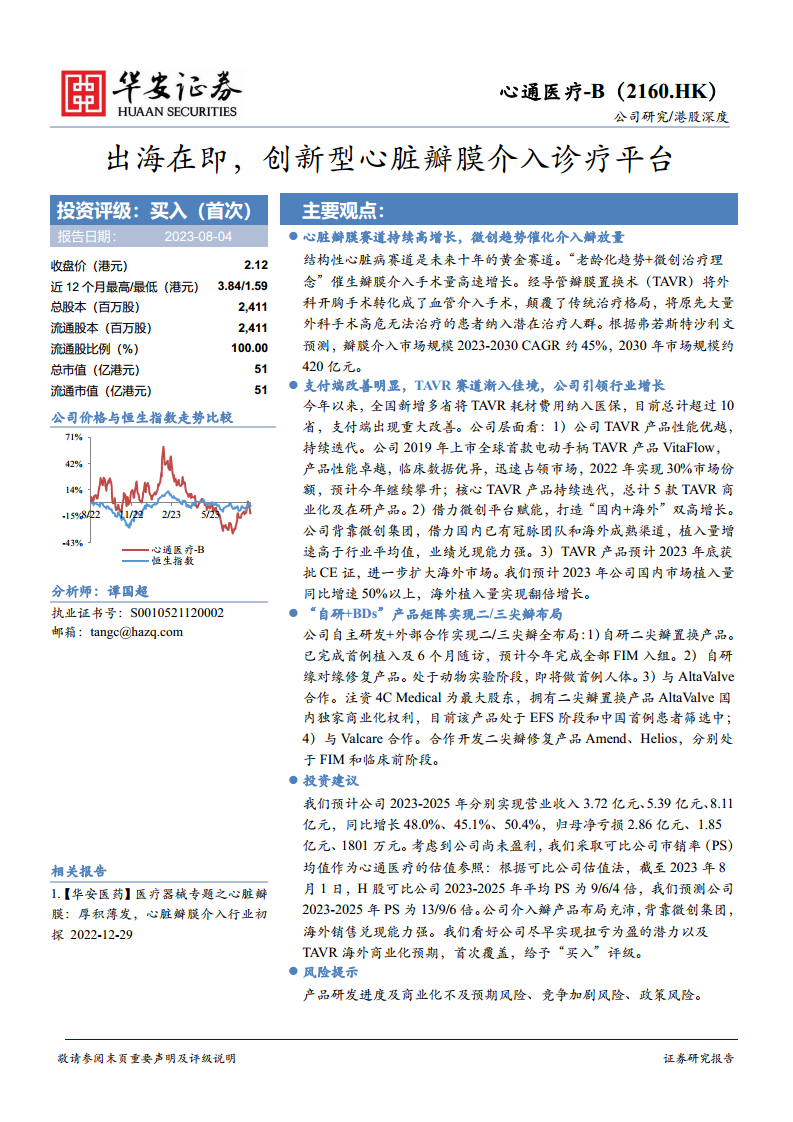

在市场表现方面,心通医疗凭借产品高性价比优势迅速占领市场,市占额达30%,位列国内第二。尽管受到疫情扰动,公司营业收入仍稳健增长,2022年实现收入2.51亿元人民币,同比增长25%,其中海外收入为713万元人民币,同比增幅高达600%。公司毛利率持续攀升,2022年大幅提升5.5个百分点至64.59%。2022年TAVR产品入院数达437家,新增进入全国129家医院,同比增加43%,较市场整体增长快约13个百分点。2023年一季度,新增医院30家,植入量近900例,同比/环比提升45%/80%。

丰富的产品管线与微创集团的战略赋能

心通医疗通过“自主研发+外部合作”策略,形成了以TAVR为核心的经导管瓣膜管线全面布局。在TAVR领域,公司拥有两款上市产品(VitaFlow、VitaFlow Liberty)和三款在研产品(VitaFlowⅢ、VitaFlow全新一代、VitaFlow球扩瓣),其中第三代VitaFlowⅢ预计2024年上市,将搭载控弯技术。在经导管二尖瓣、三尖瓣产品(TMVR/r、TTVR/r)方面,公司与4C Medical和Valcare合作,并注资成为4C Medical最大股东,拥有5款二尖瓣在研产品(3款置换、2款修复)和3款三尖瓣在研产品(2款置换、1款修复)。公司还积极布局外科瓣,均采用自研干瓣平台技术。

公司背靠微创集团,共享品牌与渠道优势。微创医疗作为心通医疗的控股股东,业务广泛,产品网络精细,在全球100多个国家和地区销售,覆盖医院超过2万家。微创集团在心血管领域的强大品牌和渠道优势,为心通医疗的商业化提供了有力支持,尤其是在国内“飞燕计划”的基层病人筛查、诊断和转诊,以及海外市场的早期开拓方面。

TAVR市场:百亿规模下的心通医疗领先地位与全球化进程

TAVR市场规模与增长潜力

结构性心脏病赛道是未来十年的黄金赛道。心脏瓣膜病是心血管病种分类手术量占比最高的疾病,其中主动脉狭窄(AS)在≥75岁人群中患病率达2.5%,重度AS患者若不及时治疗,2年生存率约50%。经导管瓣膜置换术(TAVR)作为一种微创介入治疗手段,颠覆了传统外科开胸手术(SAVR)的治疗格局,具备手术风险低、高危患者耐受性强的优势。随着全国多省将TAVR耗材费用纳入医保,TAVR有望成为未来治疗心脏瓣膜病的主流趋势。

全球TAVR市场规模由2017年的34.7亿美元增长至2021年的60.9亿美元,预计到2030年将达到158.9亿美元,2021至2030年复合增长率为11.2%。中国TAVR市场增速远高于全球平均水平,市场规模由2017年的4000万元增长至2021年的9.1亿元,预计到2030年将达到113.6亿元,2021至2030年均复合增长率为32.4%,有望在2030年左右达到百亿规模。

产品卓越性能与国际化布局

心通医疗的VitaFlow系列产品凭借其卓越性能和独特优势,在国内同类产品中保持领先。其核心优势包括:全球唯一商业化的电动输送系统,提高手术精准度和成功率;中国首个PET双层裙边设计,有效减少瓣周漏;中国首款具有牛心包瓣膜组织的商业化TAVR产品,耐久性及血液动力学性能更优;拥有中国最小外径之一的输送系统(16Fr或18Fr),更适合中国患者较细的股动脉;更适合二尖瓣(BAV)高发的中国患者,针对中国患者主动脉钙化程度更深、BAV发病率更高的特点进行设计。VitaFlow在全因死亡率及术后并发症方面表现出色,多项临床数据在国内同类产品中保持最低水平。第二代产品VitaFlow Liberty实现了PAV可回收功能,进一步提高了定位准确性。

在国际化方面,心通医疗借鉴微创医疗冠脉出海策略,选择阿根廷作为出海第一站,2022年海外收入达713万元人民币,同比增长626%,完成63例商业植入。目前TAVR产品已在阿根廷、泰国、哥伦比亚等3个国家获批。VitaFlow Liberty的CE注册顺利进行中,预计2023年底获批,将打开TAVR渗透率较高的欧洲市场,为海外业绩增长提供核心驱动力。

二/三尖瓣市场:广阔蓝海与心通医疗的“自研+合作”突围策略

TMV、TTV市场潜力巨大

二尖瓣反流(MR)是发病率最高的心脏瓣膜性疾病,约占所有心脏瓣膜疾病的50%,是AS的5-10倍。未经治疗的MR患者1年和5年死亡率分别为20%和50%。全球MR患者人数预计到2027年将达1.14亿人,中国MR患者人数预计到2030年将达1340万人。我国TMV(经导管二尖瓣)市场渗透率不足1%,增长潜力巨大。预计2030年TMV介入市场规模约90亿元,2021-2025年复合增长率为156.8%,增速远超主动脉瓣置换市场。

三尖瓣反流(TR)起病隐匿,重度TR患者1年死亡率36%,5年死亡率接近50%。我国中度和重度TR检出率分别为2.22%和1.39%。三尖瓣反流人数持续保持高位,预计到2030年增长至1060万人。我国2030年TTV(经导管三尖瓣)介入手术市场规模预计达200亿元,2023年至2025年的复合年增长率为232.2%,2025年至2030年的复合年增长率为97.1%。

“自研+合作”构建全面产品矩阵

心通医疗通过自主研发以及与专注于二尖瓣和三尖瓣医疗器械企业ValCare和4C Medical的外部合作,全面布局二/三尖瓣经导管治疗。目前共有5个TMV在研项目和2个TTV在研项目。

在TMVR(经导管二尖瓣置换术)领域,心通自研的TMVR产品已完成首例FIM及6个月随访,成为全球首个进入临床阶段的干瓣TMVR系统。公司与4C Medical合作研发的AltaValve也已完成FIM,该产品是全球唯一已知在完成释放、脱离输送系统前可实现植入物全回收的TMVR器械,且不影响左心室,将左室流出道梗阻风险降至最低,适用于绝大多数MR患者。

在TMVr(经导管二尖瓣修复术)领域,公司自研缘对缘修复产品处于设计阶段。与Valcare合作的Amend是一款创新型D形半刚性封闭环TMVr产品,效果媲美外科金标准手术,预计2023年在中国启动FIM。

在TTVR/r(经导管三尖瓣置换/修复术)领域,公司自研缘对缘修复产品处于设计阶段,与Valcare合作的Trivid处于动物研究阶段,与4C Medical合作的TTVR产品处于设计阶段。

目前,国内TMV和TTV领域研发仍处于早期阶段,研发壁垒较高。心通医疗有望凭借其在心脏瓣膜领域的积累以及丰富的产品管线,实现突围,成为未来TMV和TTV市场的重要参与者。

盈利预测与投资建议

业绩展望与估值分析

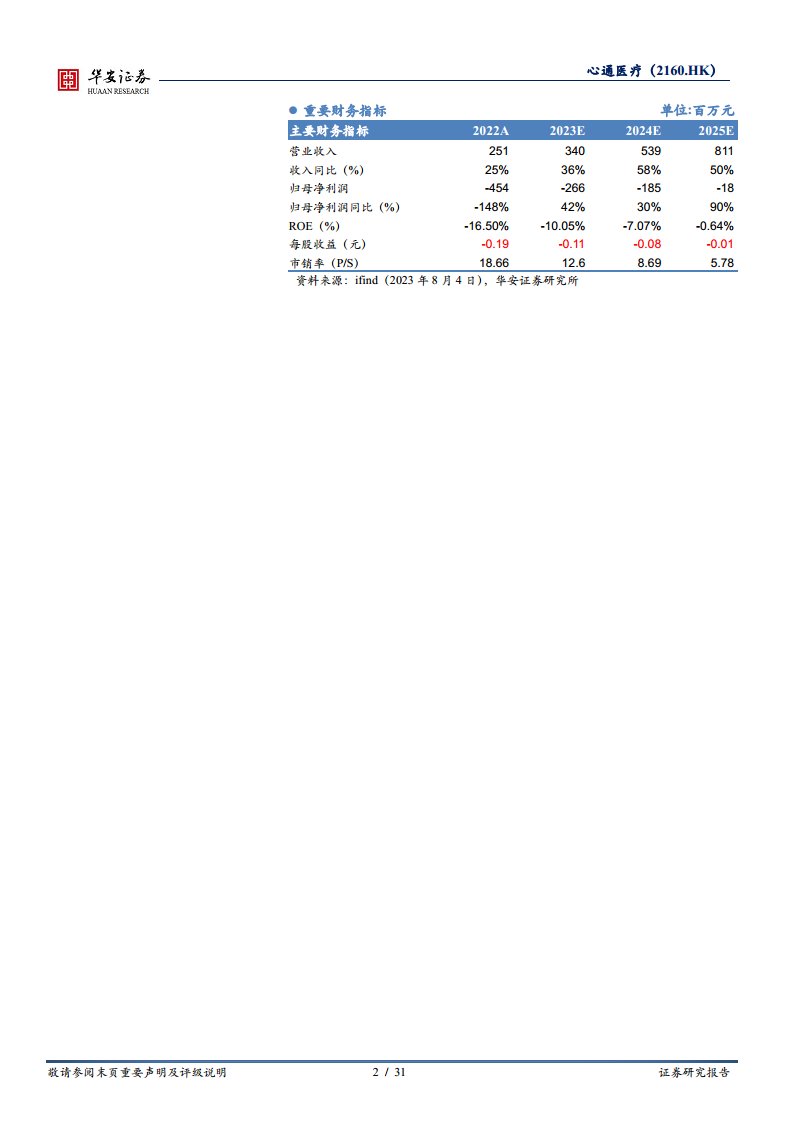

本报告预计心通医疗2023-2025年将分别实现营业收入3.72亿元、5.39亿元、8.11亿元,同比增长48.0%、45.1%、50.4%。归母净亏损预计分别为2.86亿元、1.85亿元、1801万元,亏损持续收窄。瓣膜业务毛利率预计将从2023年的68.0%提升至2025年的74.0%。

考虑到公司尚未盈利,本报告采用可比公司市销率(PS)均值作为估值参照。截至2023年8月4日,H股可比公司2023-2025年平均PS为9/6/4倍。本报告预测心通医疗2023-2025年PS为13/9/6倍,高于行业平均水平,主要系TAVR业务尚处于商业化早期阶段,收入体量小,但成长性较高,且海外预期强劲。

投资建议与风险提示

基于对心脏瓣膜赛道持续高增长、微创趋势催化介入瓣放量、支付端改善明显、公司TAVR产品性能优越及持续迭代、借力微创平台赋能实现“国内+海外”双高增长,以及“自研+BDs”产品矩阵实现二/三尖瓣全面布局的分析,本报告首次覆盖心通医疗,给予“买入”评级。

同时,报告提示了潜在风险,包括产品研发进度及商业化不及预期风险、竞争加剧风险以及政策风险。

总结

心通医疗-B(2160.HK)作为中国TAVR领域的创新引领者,正受益于结构性心脏病赛道的持续高增长和微创治疗理念的普及。公司凭借其VitaFlow系列TAVR产品的卓越性能、电动输送系统等差异化优势,在国内市场占据近30%的份额,并实现营收和植入量的稳健增长。在微创集团的强大品牌和渠道赋能下,公司积极拓展海外市场,TAVR产品已在多国获批并实现商业化,预计CE认证将进一步加速其全球化进程。

此外,心通医疗通过“自主研发+外部合作”的策略,前瞻性地布局了潜力巨大的二尖瓣和三尖瓣介入治疗市场,构建了全面的产品管线,多个在研产品已进入临床阶段,有望在未来成为新的增长点。尽管公司目前仍处于亏损状态,但预计亏损将持续收窄,且其高成长性和海外商业化预期使其在估值上具备吸引力。本报告首次覆盖并给予“买入”评级,看好公司在心脏瓣膜介入诊疗领域的长期发展潜力。

-

美年健康(002044):旺季经营改善,AI赋能成效显著

-

特宝生物(688278):慢乙肝治愈适应症获批,静待渗透率持续提升

-

伟思医疗(688580):2025Q3业绩增长稳健,深化脑机领域布局

-

环球医疗(02666):2025H1经营稳健,业绩符合预期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送