-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

康方生物(09926):双抗国产化先锋,非肿瘤布局丰富

康方生物(09926):双抗国产化先锋,非肿瘤布局丰富

-

下载次数:

2736 次

-

发布机构:

国联民生证券

-

发布日期:

2024-07-08

-

页数:

35页

中心思想

双抗国产化先锋,多元化布局驱动增长

康方生物作为国内首个国产双抗商业化落地的企业,凭借其国际领先的ACE平台和Tetrabody技术,在肿瘤、自免和降脂三大领域进行多元化布局。核心产品卡度尼利和依沃西在多个癌种中展现出显著的临床优势和广阔的市场潜力,非肿瘤管线亦有望于2024年实现商业化,共同驱动公司长期增长。

创新研发实力强劲,盈利能力逐步改善

公司持续推动创新药物研发,卡度尼利首个完整年度销售额已突破10亿元,依沃西对外授权首付款高达5亿美元,彰显了其强大的创新研发实力。预计2024-2026年公司收入将实现快速增长,并逐步扭亏为盈,盈利能力持续改善,为公司长期发展奠定基础。

主要内容

康方生物核心竞争力与市场地位

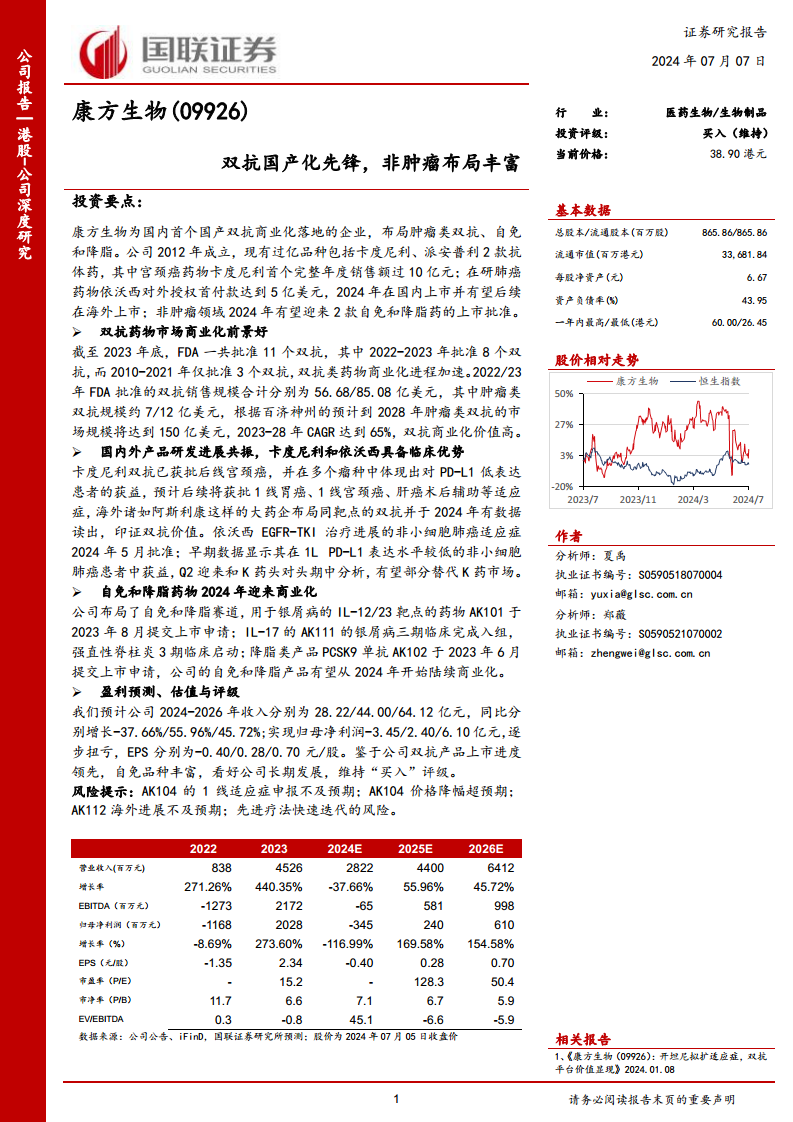

康方生物成立于2012年,并于2020年在香港上市,凭借其国际领先的ACE平台和Tetrabody技术,成为国内首个实现国产双抗商业化落地的企业。公司高管团队拥有丰富的制药和研发经验。其核心产品卡度尼利(PD-1xCTLA-4)自2022年6月商业化以来,首个完整年度销售额已突破10亿元,2023年实现收入13.58亿元。公司2023年归母净利润实现扭亏为盈,主要得益于29.23亿元的许可费收入,显示出其强大的研发实力和初步的商业化成功。

双抗药物市场正经历快速增长。截至2023年底,FDA共批准11款双抗产品,其中2022-2023年批准了8款,商业化进程显著加速。2023年FDA批准的双抗产品销售额合计达85.08亿美元。肿瘤领域是双抗应用的重要场景,百济神州预计到2028年肿瘤类双抗市场规模将达到150亿美元,2023-2028年复合年增长率(CAGR)高达65%。双抗药物已实现T细胞招募、共因子模拟、双重信号阻断等多样化功能。海外企业如阿斯利康、Macrogenics等也在积极布局PD-1xCTLA-4等免疫检查点类双抗,针对前列腺癌和非小细胞肺癌等未满足临床需求的领域,并已取得积极的临床数据。

多元化产品管线与商业化前景

康方生物的产品管线以肿瘤类双抗为核心,并向自免和降脂等慢病领域多元化拓展。

肿瘤领域:

- 卡度尼利(PD-1xCTLA-4):该双抗采用2+2四价对称结构和Fc段修饰,旨在提升安全性和疗效,在肿瘤微环境中富集。已获批用于后线宫颈癌,并在1线宫颈癌、1线胃癌、肝癌术后辅助治疗和1L PD-L1阴性非小细胞肺癌等多个适应症中展现出广阔前景。例如,1线宫颈癌III期临床PFS达到主要终点,1线胃癌III期临床OS达到主要终点,新适应症申请已于2024年1月受理。在肺癌领域,卡度尼利针对PD-L1 TPS≤1%的非小细胞肺癌患者,已获CDE批准进入III期临床。

- 依沃西(PD-1xVEGF):该双抗同样采用tetrabody结构和Fc-null设计,通过VEGF二聚体连接增强T细胞结合能力,具有靶点协同和肿瘤微环境富集等优点。依沃西已于2024年5月获批用于EGFR-TKI治疗进展后的EGFR突变非小细胞肺癌,其II期临床数据显示PFS优势,与强生埃万妥+拉泽替尼+化疗的结果接近。在驱动基因阴性、PD-L1阳性的非小细胞肺癌中,依沃西单药II期临床PFS达10.1个月,24个月OS率达61.2%,优于K药对照组。此外,依沃西在1L鳞状非小细胞肺癌中也启动了与K药或替雷利珠联合化疗的III期临床,并已对外授权Summit Therapeutics,交易总金额高达50亿美元。

非肿瘤领域:

- 自免产品:公司布局IL12/23、IL-17、IL-4Rα靶点。用于中重度斑块状银屑病的IL-12/23药物AK101(依若奇)已于2023年8月提交上市申请,有望于2024年上市,其III期临床16周PASI75数据达79.4%,优于乌司奴单抗。IL-17药物AK111的银屑病III期临床已完成入组。IL-4Rα抗体AK120治疗成人中重度特应性皮炎,预计2024-2025年初启动III期临床。

- 降脂产品:PCSK9单抗AK102(伊努西单抗)已于2023年6月提交NDA申请,用于原发型高胆固醇血症和混合型高脂血症等。国内PCSK9单抗市场潜力巨大,2023年1-3季度进口产品销售额已达12.19亿元,AK102有望凭借给药便利性等优势占据市场份额。

盈利预测与风险: 国联证券预计康方生物2024-2026年收入将分别达到28.22/44.00/64.12亿元,归母净利润将逐步扭亏为盈,分别为-3.45/2.40/6.10亿元。分析师维持“买入”评级,但提示了AK104适应症申报不及预期、价格降幅超预期、AK112海外进展不及预期以及先进疗法快速迭代等风险。

总结

康方生物作为中国双抗领域的先行者,凭借其创新的ACE平台和Tetrabody技术,成功实现了国产双抗的商业化突破。报告详细分析了公司在肿瘤、自免和降脂三大核心领域的多元化布局及其产品管线的显著进展。在肿瘤领域,核心双抗产品卡度尼利(PD-1xCTLA-4)已实现年销售额超10亿元,并在宫颈癌、胃癌和肺癌等多个适应症中展现出优异的临床数据和广阔的拓展潜力。另一款重磅双抗依沃西(PD-1xVEGF)已获批上市,并以其独特的结构设计和在肺癌领域的广泛布局,具备国内外市场双重拓展的巨大潜力,其海外授权交易金额高达50亿美元。在非肿瘤领域,公司布局的自免(IL-12/23、IL-17、IL-4Rα靶点)和降脂(PCSK9单抗)产品预计将于2024年陆续商业化,进一步丰富公司产品线并贡献新的增长点。尽管面临适应症申报、价格竞争和先进疗法迭代等风险,但鉴于公司领先的双抗研发和商业化能力,以及丰富的产品管线,分析师维持“买入”评级,看好其长期发展前景和逐步改善的盈利能力。

-

稳健医疗(300888):Q3持续高质量增长,双主业成长可期

-

信达生物(01801):2025H1业绩强劲增长,全球创新管线加速推进

-

圣湘生物(688289):海外表现亮眼,逐步打造第二增长曲线

-

迈瑞医疗(300760):国内业务有望迎来业绩拐点,海外市场持续表现亮眼

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送