-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩增长符合预期,产品矩阵不断丰富

业绩增长符合预期,产品矩阵不断丰富

-

下载次数:

2971 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-08-28

-

页数:

4页

我武生物(300357)

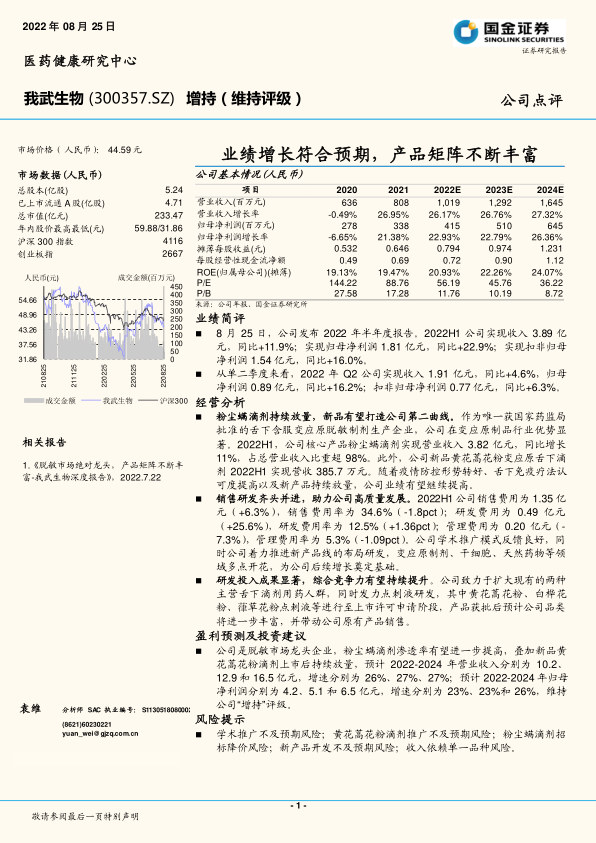

业绩简评

8月25日,公司发布2022年半年度报告。2022H1公司实现收入3.89亿元,同比+11.9%;实现归母净利润1.81亿元,同比+22.9%;实现扣非归母净利润1.54亿元,同比+16.0%。

从单二季度来看,2022年Q2公司实现收入1.91亿元,同比+4.6%,归母净利润0.89亿元,同比+16.2%;扣非归母净利润0.77亿元,同比+6.3%。

经营分析

粉尘螨滴剂持续放量,新品有望打造公司第二曲线。作为唯一获国家药监局批准的舌下含服变应原脱敏制剂生产企业,公司在变应原制品行业优势显著。2022H1,公司核心产品粉尘螨滴剂实现营业收入3.82亿元,同比增长11%,占总营业收入比重超98%。此外,公司新品黄花蒿花粉变应原舌下滴剂2022H1实现营收385.7万元。随着疫情防控形势转好、舌下免疫疗法认可度提高以及新产品持续放量,公司业绩有望继续提高。

销售研发齐头并进,助力公司高质量发展。2022H1公司销售费用为1.35亿元(+6.3%),销售费用率为34.6%(-1.8pct);研发费用为0.49亿元(+25.6%),研发费用率为12.5%(+1.36pct);管理费用为0.20亿元(-7.3%),管理费用率为5.3%(-1.09pct)。公司学术推广模式反馈良好,同时公司着力推进新产品线的布局研发,变应原制剂、干细胞、天然药物等领域多点开花,为公司后续增长奠定基础。

研发投入成果显著,综合竞争力有望持续提升。公司致力于扩大现有的两种主营舌下滴剂用药人群,同时发力点刺液研发,其中黄花蒿花粉、白桦花粉、葎草花粉点刺液等进行至上市许可申请阶段,产品获批后预计公司品类将进一步丰富,并带动公司原有产品销售。

盈利预测及投资建议

公司是脱敏市场龙头企业,粉尘螨滴剂渗透率有望进一步提高,叠加新品黄花蒿花粉滴剂上市后持续放量,预计2022-2024年营业收入分别为10.2、12.9和16.5亿元,增速分别为26%、27%、27%;预计2022-2024年归母净利润分别为4.2、5.1和6.5亿元,增速分别为23%、23%和26%,维持公司“增持”评级。

风险提示

学术推广不及预期风险;黄花蒿花粉滴剂推广不及预期风险;粉尘螨滴剂招标降价风险;新产品开发不及预期风险;收入依赖单一品种风险。

中心思想

业绩稳健增长与核心产品优势

我武生物在2022年上半年展现出稳健的业绩增长,营业收入和归母净利润均实现双位数增长,符合市场预期。其核心产品粉尘螨滴剂作为国内唯一获批的舌下含服变应原脱敏制剂,持续贡献超过98%的营收,确立了公司在脱敏治疗市场的绝对龙头地位。公司通过有效的学术推广模式,不断提升产品渗透率,为业绩增长提供了坚实基础。

创新驱动与多元化发展潜力

公司积极投入研发,研发费用同比增长25.6%,研发费用率提升至12.5%,致力于扩大现有产品的适用人群并开发新产品线。新品黄花蒿花粉变应原舌下滴剂已开始贡献营收,并有望成为公司新的增长点。同时,多款点刺液产品已进入上市许可申请阶段,预示着公司产品矩阵的进一步丰富和综合竞争力的持续提升,为未来的高质量发展奠定了基础。

主要内容

公司业绩概览

我武生物于2022年8月25日发布了2022年半年度报告,显示公司业绩增长符合预期。

- 2022年上半年(2022H1)业绩表现:

- 实现营业收入3.89亿元人民币,同比增长11.9%。

- 实现归属于母公司股东的净利润1.81亿元人民币,同比增长22.9%。

- 实现扣除非经常性损益后的归母净利润1.54亿元人民币,同比增长16.0%。

- 2022年第二季度(2022Q2)单季度业绩表现:

- 实现营业收入1.91亿元人民币,同比增长4.6%。

- 实现归属于母公司股东的净利润0.89亿元人民币,同比增长16.2%。

- 实现扣除非经常性损益后的归母净利润0.77亿元人民币,同比增长6.3%。 整体来看,公司在报告期内保持了良好的盈利能力和增长态势。

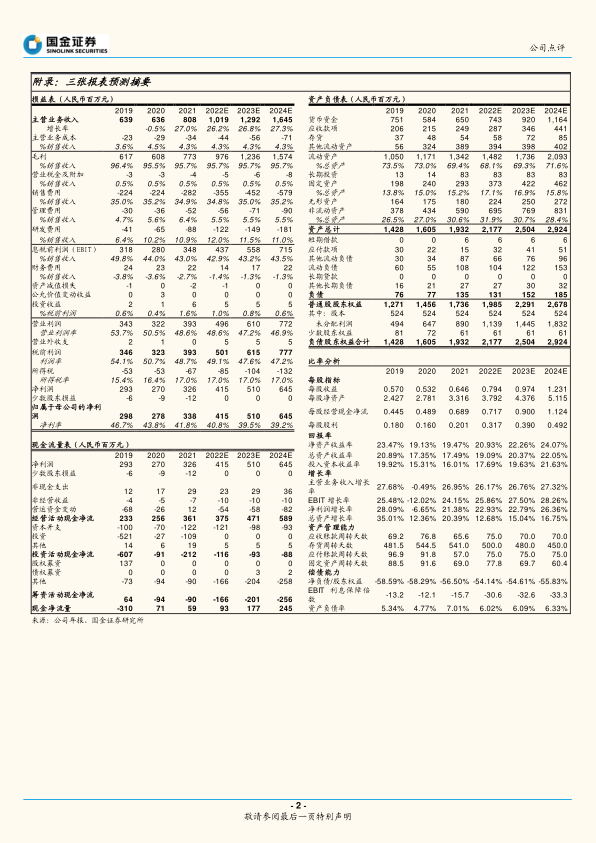

财务数据与增长预测

根据国金证券研究所的预测,我武生物未来几年将保持强劲的增长势头。

- 营业收入预测:

- 2022年预计为10.19亿元,同比增长26.17%。

- 2023年预计为12.92亿元,同比增长26.76%。

- 2024年预计为16.45亿元,同比增长27.32%。

- 归母净利润预测:

- 2022年预计为4.15亿元,同比增长22.93%。

- 2023年预计为5.10亿元,同比增长22.79%。

- 2024年预计为6.45亿元,同比增长26.36%。

- 每股收益(EPS)预测:

- 2022年预计为0.794元。

- 2023年预计为0.974元。

- 2024年预计为1.231元。

- 净资产收益率(ROE)预测:

- 2022年预计为20.93%。

- 2023年预计为22.26%。

- 2024年预计为24.07%。

- 市盈率(P/E)和市净率(P/B)趋势:

- P/E从2020年的144.22倍逐步下降至2024年预测的36.22倍。

- P/B从2020年的27.58倍逐步下降至2024年预测的8.72倍。 这些数据显示公司在营收和利润方面均有望实现持续且健康的增长,同时估值水平趋于合理。

经营策略与产品布局

核心产品持续放量与新品培育

我武生物作为中国唯一获得国家药监局批准的舌下含服变应原脱敏制剂生产企业,在变应原制品行业具有显著优势。

- 核心产品表现: 2022年上半年,公司核心产品粉尘螨滴剂实现营业收入3.82亿元,同比增长11%,占总营业收入的比重超过98%。这表明该产品市场需求旺盛,持续放量。

- 新品上市与潜力: 公司新品黄花蒿花粉变应原舌下滴剂在2022年上半年实现营收385.7万元。随着疫情防控形势转好、舌下免疫疗法认可度提高以及新产品的持续放量,该新品有望成为公司业绩增长的“第二曲线”。

销售与研发投入并重

公司在销售和研发方面均保持了积极的投入,以支持其高质量发展。

- 销售费用: 2022年上半年销售费用为1.35亿元,同比增长6.3%,销售费用率为34.6%,同比下降1.8个百分点,显示出销售效率的提升。公司通过学术推广模式取得了良好反馈。

- 研发费用: 2022年上半年研发费用为0.49亿元,同比增长25.6%,研发费用率为12.5%,同比提升1.36个百分点。研发投入的增加体现了公司对创新和未来增长的重视。

- 管理费用: 2022年上半年管理费用为0.20亿元,同比下降7.3%,管理费用率为5.3%,同比下降1.09个百分点,表明公司在管理效率方面有所改善。 公司着力推进新产品线的布局研发,在变应原制剂、干细胞、天然药物等领域多点开花,为后续增长奠定基础。

研发成果与综合竞争力提升

公司持续的研发投入已取得显著成果,有望进一步提升其综合竞争力。

- 现有产品拓展: 公司致力于扩大现有两种主营舌下滴剂的用药人群,以提升市场渗透率。

- 点刺液研发进展: 黄花蒿花粉、白桦花粉、葎草花粉点刺液等产品已进入上市许可申请阶段。这些产品的获批预计将进一步丰富公司的产品品类,并有望带动公司原有产品的销售,形成协同效应。

投资建议与风险提示

- 投资建议: 鉴于公司作为脱敏市场龙头企业的地位,以及粉尘螨滴剂渗透率的持续提高和新品黄花蒿花粉滴剂的放量,国金证券维持公司“增持”评级。

- 风险提示: 报告中也列出了潜在风险,包括学术推广不及预期、黄花蒿花粉滴剂推广不及预期、粉尘螨滴剂招标降价、新产品开发不及预期以及收入依赖单一品种的风险。

总结

我武生物作为中国脱敏治疗市场的领军企业,在2022年上半年实现了稳健的业绩增长,核心产品粉尘螨滴剂持续贡献主要营收,市场地位稳固。公司通过加大研发投入,积极布局新产品线,如黄花蒿花粉滴剂和多款点刺液,展现出强大的创新能力和多元化发展潜力。尽管面临学术推广、新品推广、招标降价及单一产品依赖等风险,但其清晰的增长路径和不断丰富的产品矩阵,使得分析师对其未来盈利能力持乐观态度,并维持“增持”评级。公司预计在未来几年将保持营收和净利润的持续增长,ROE也将稳步提升。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送