-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

18.66亿定增过会,助力中硼硅项目提速

18.66亿定增过会,助力中硼硅项目提速

-

下载次数:

2695 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-08-09

-

页数:

4页

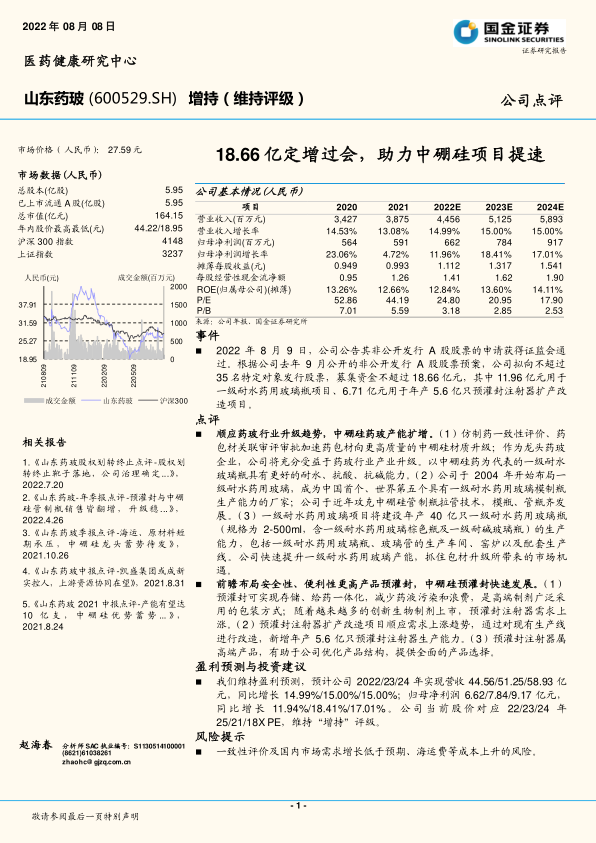

山东药玻(600529)

事件

2022年8月9日,公司公告其非公开发行A股股票的申请获得证监会通过。根据公司去年9月公开的非公开发行A股股票预案,公司拟向不超过35名特定对象发行股票,募集资金不超过18.66亿元,其中11.96亿元用于一级耐水药用玻璃瓶项目、6.71亿元用于年产5.6亿只预灌封注射器扩产改造项目。

点评

顺应药玻行业升级趋势,中硼硅药玻产能扩增。(1)仿制药一致性评价、药包材关联审评审批加速药包材向更高质量的中硼硅材质升级;作为龙头药玻企业,公司将充分受益于药玻行业产业升级。以中硼硅药为代表的一级耐水玻璃瓶具有更好的耐水、抗酸、抗碱能力。(2)公司于2004年开始布局一级耐水药用玻璃,成为中国首个、世界第五个具有一级耐水药用玻璃模制瓶生产能力的厂家;公司于近年攻克中硼硅管制瓶拉管技术,模瓶、管瓶齐发展。(3)一级耐水药用玻璃项目将建设年产40亿只一级耐水药用玻璃瓶(规格为2-500ml,含一级耐水药用玻璃棕色瓶及一级耐碱玻璃瓶)的生产能力,包括一级耐水药用玻璃瓶、玻璃管的生产车间、窑炉以及配套生产线。公司快速提升一级耐水药用玻璃产能,抓住包材升级所带来的市场机遇。

前瞻布局安全性、便利性更高产品预灌封,中硼硅预灌封快速发展。(1)预灌封可实现存储、给药一体化,减少药液污染和浪费,是高端制剂广泛采用的包装方式;随着越来越多的创新生物制剂上市,预灌封注射器需求上涨。(2)预灌封注射器扩产改造项目顺应需求上涨趋势,通过对现有生产线进行改造,新增年产5.6亿只预灌封注射器生产能力。(3)预灌封注射器属高端产品,有助于公司优化产品结构,提供全面的产品选择。

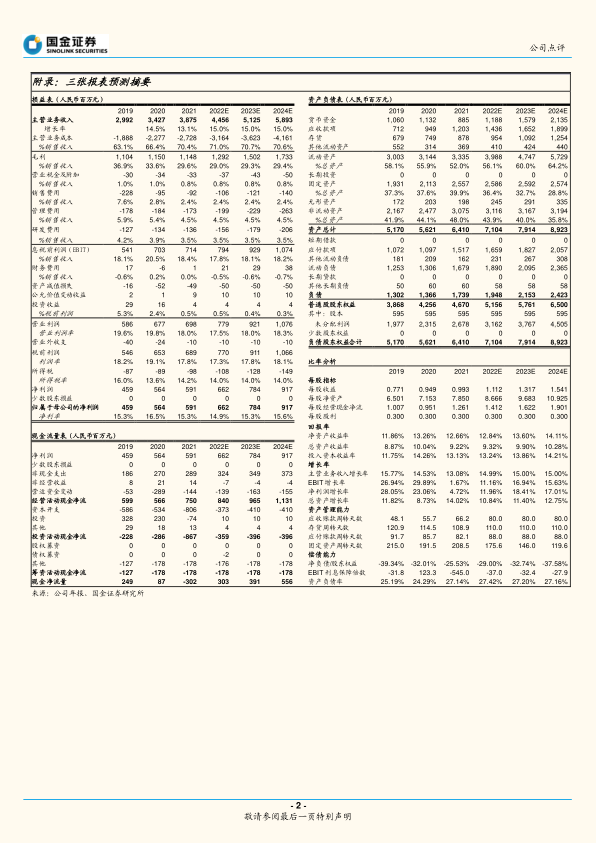

盈利预测与投资建议

我们维持盈利预测,预计公司2022/23/24年实现营收44.56/51.25/58.93亿元,同比增长14.99%/15.00%/15.00%;归母净利润6.62/7.84/9.17亿元,同比增长11.94%/18.41%/17.01%。公司当前股价对应22/23/24年25/21/18XPE,维持“增持”评级。

风险提示

一致性评价及国内市场需求增长低于预期、海运费等成本上升的风险。

中心思想

定增过会助力,中硼硅项目提速

山东药玻18.66亿元定增过会,将加速其在中硼硅药玻领域的产能扩张和技术升级,顺应药玻行业升级趋势,巩固其龙头地位。

前瞻布局预灌封,优化产品结构

公司前瞻性布局预灌封产品,通过扩产改造,提升预灌封注射器的生产能力,优化产品结构,满足高端制剂市场需求。

主要内容

事件概述

2022年8月9日,山东药玻公告非公开发行A股股票的申请获得证监会通过,拟募集资金不超过18.66亿元,用于一级耐水药用玻璃瓶项目和预灌封注射器扩产改造项目。

顺应药玻行业升级趋势,中硼硅药玻产能扩增

- 药玻升级驱动力:仿制药一致性评价和药包材关联审评审批加速药包材向更高质量的中硼硅材质升级。

- 公司技术优势:公司是国内首家、世界第五家具有一级耐水药用玻璃模制瓶生产能力的厂家,并攻克了中硼硅管制瓶拉管技术。

- 产能扩张计划:一级耐水药用玻璃项目将建设年产40亿只一级耐水药用玻璃瓶的生产能力,抓住包材升级带来的市场机遇。

前瞻布局安全性、便利性更高产品预灌封,中硼硅预灌封快速发展

- 预灌封优势:预灌封可实现存储、给药一体化,减少药液污染和浪费,是高端制剂广泛采用的包装方式。

- 市场需求增长:随着越来越多的创新生物制剂上市,预灌封注射器需求上涨。

- 扩产改造项目:通过对现有生产线进行改造,新增年产5.6亿只预灌封注射器生产能力,优化产品结构。

盈利预测与投资建议

维持盈利预测,预计公司2022/23/24年实现营收44.56/51.25/58.93亿元,同比增长14.99%/15.00%/15.00%;归母净利润6.62/7.84/9.17亿元,同比增长11.94%/18.41%/17.01%。公司当前股价对应22/23/24年25/21/18X PE,维持“增持”评级。

风险提示

一致性评价及国内市场需求增长低于预期、海运费等成本上升的风险。

总结

山东药玻通过定增过会,将加速中硼硅药玻产能扩张和预灌封产品布局,顺应行业升级趋势,优化产品结构。维持盈利预测和“增持”评级,但需关注市场需求和成本上升等风险。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送