-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司信息更新报告:业绩符合预期,世界级手套龙头呼之欲出

公司信息更新报告:业绩符合预期,世界级手套龙头呼之欲出

-

下载次数:

2468 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2021-01-25

-

页数:

4页

英科医疗(300677)

百年未有之机遇,加速向全球行业龙头迈进,维持“买入”评级

2020 年业绩预告归母净利润 68-73 亿元,业绩中值 70.5 亿元,其中第四季度 24.3-29.3 亿元,预计较第三季度 24.5 亿元持续增长,其中 Q4 丁腈胶乳和 PVC 糊树脂涨价预计影响 4-6 个亿净利润。全球新冠疫情导致防护手套需求激增,价格大幅增长;同时 2020 年公司产能大幅提升,从 2019 年底 190 亿只增加到 2020 年底 360 亿只,同比增速 89.5%,未来 2-3 年公司产能持续快速扩张,保守预计占到全球 30%市场份额。基于手套价格高位持续时间和产能有望超预期,我们上调2021-2022 年公司归母净利润,保守预计 2020-2022 年净利润分别为 70.8、 154.7和 174.1 亿元(前值 75.3、 120.4、 72.9 亿元), EPS 分别为 20.1/43.9/49.4 元,当前股价对应 PE 分别为 14.4/6.6/5.9 倍,维持“买入”评级。

新冠疫情导致丁腈手套需求 3 倍增量,疫情过后需求有望提速

2014-2019 年乳胶手套需求复合增速 8%左右, 2019 年销量约 2600 亿只,丁腈手套增速 10%左右,销量约 1600 亿只。 根据美国供应环节特别工作组报告, 2020年 3-7 月丁腈手套平均单月需求量约 90 亿只,大约是疫情前的 3 倍( 疫情前单月 30 亿只左右),其中医院需求从单月 10 亿只左右,增加至 50 亿只左右, 4 倍增量,长期护理和紧急救护均增加 1 倍以上。 我们预测疫情期间全球丁腈手套缺

3400 亿只左右,疫情后需求有望提速。

加速扩建高质量优势产能,有望跨越式成长为全球最具竞争力行业龙头上游布局原材料和投资热电联产,制造成本有望显著降低,生产线效率已达全球最高水平,成本端大幅领先竞争对手。 凭借国内工业配套、土地、劳动力等优势加速扩建产能, 保守预测 2021-2022 年产能分别到 800 亿只和 1200 亿只, 2021年一季度有望成为全球最大的非天然橡胶手套供应商, 3 年产能有望突破 1500亿只,跨越式成为行业领头羊。 销售渠道和品牌能力全球第一, 自有品牌销量占比大幅增加,商业模式有望从 ODM 向 OBM 延伸,盈利能力有望大幅提升

风险提示: 产能扩建低预期;中美贸易摩擦影响出口;原材料涨价;汇率大幅波动;销售不及预期及降价。

中心思想

全球防护手套市场领导者地位强化

英科医疗凭借全球新冠疫情带来的防护手套需求激增,实现了业绩的爆发式增长和产能的快速扩张。公司预计2020年归母净利润达到68-73亿元,并在未来2-3年内将产能提升至全球市场份额的30%,有望成为全球最具竞争力的行业龙头。

疫情驱动下的业绩与产能飞跃

新冠疫情导致丁腈手套需求量达到疫情前的3倍,全球存在约3400亿只的缺口。英科医疗抓住这一“百年未有之机遇”,通过加速扩建高质量优势产能,并布局上游原材料和热电联产以降低成本,预计在2021年一季度成为全球最大的非天然橡胶手套供应商,实现跨越式发展。

主要内容

业绩符合预期,迈向全球行业龙头

- 2020年业绩预告与增长驱动: 英科医疗预计2020年归母净利润为68-73亿元,中值为70.5亿元。其中,第四季度净利润预计为24.3-29.3亿元,较第三季度的24.5亿元持续增长。业绩增长主要得益于全球新冠疫情导致防护手套需求激增、价格大幅上涨,以及公司产能的大幅提升。

- 产能扩张与市场份额展望: 公司产能从2019年底的190亿只增加到2020年底的360亿只,同比增速达89.5%。保守预计未来2-3年内,公司产能将持续快速扩张,有望占据全球30%的市场份额。

- 盈利预测上调与投资评级: 基于手套价格高位持续时间和产能超预期,开源证券上调了公司2021-2022年归母净利润预测,保守预计2020-2022年净利润分别为70.8亿元、154.7亿元和174.1亿元(前值分别为75.3亿元、120.4亿元、72.9亿元),对应EPS分别为20.1元、43.9元和49.4元。维持“买入”评级。

新冠疫情推动丁腈手套需求激增

- 疫情前手套市场增速: 2014-2019年,乳胶手套需求复合增速约8%,2019年销量约2600亿只;丁腈手套增速约10%,销量约1600亿只。

- 疫情期间丁腈手套需求爆发: 根据美国供应环节特别工作组报告,2020年3-7月丁腈手套平均单月需求量约90亿只,大约是疫情前(单月30亿只左右)的3倍。其中,医院需求从单月约10亿只增加至约50亿只,增长4倍以上;长期护理和紧急救护需求均增加1倍以上。

- 全球市场缺口与未来需求预测: 预测疫情期间全球丁腈手套缺口约3400亿只。疫情过后,手套需求有望进一步提速。

加速扩建高质量优势产能,铸就行业龙头

- 成本优势与生产效率: 英科医疗通过上游布局原材料和投资热电联产,有望显著降低制造成本。公司生产线效率已达全球最高水平,在成本端大幅领先竞争对手。

- 产能扩张目标与全球地位: 凭借国内工业配套、土地、劳动力等优势,公司加速扩建产能。保守预测2021-2022年产能将分别达到800亿只和1200亿只。预计2021年一季度有望成为全球最大的非天然橡胶手套供应商,3年内产能有望突破1500亿只,实现跨越式成长为行业领头羊。

- 销售渠道与品牌战略: 公司拥有全球领先的销售渠道和品牌能力,自有品牌销量占比大幅增加,商业模式有望从ODM(原始设计制造商)向OBM(自有品牌制造商)延伸,从而大幅提升盈利能力。

风险提示

- 产能扩建低于预期。

- 中美贸易摩擦影响出口。

- 原材料价格上涨。

- 汇率大幅波动。

- 销售不及预期及产品降价。

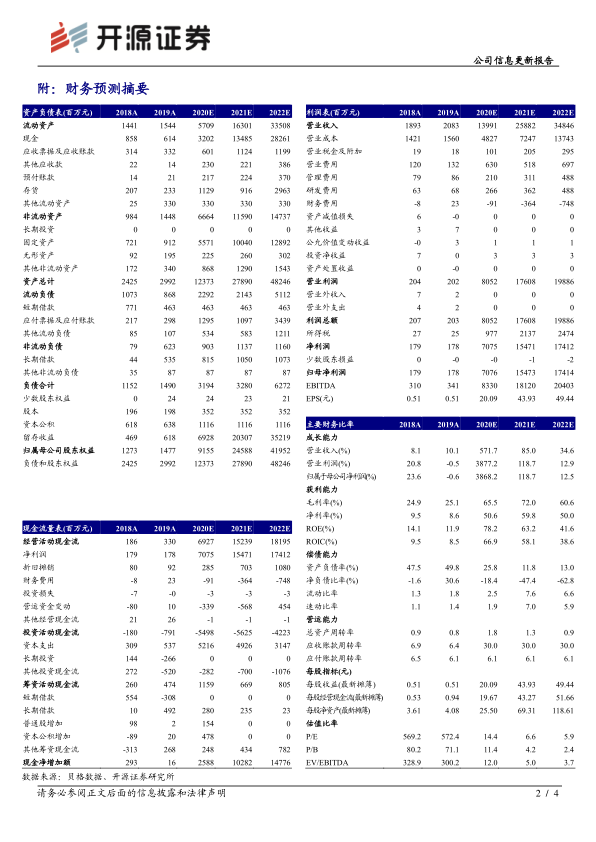

财务摘要和估值指标

- 营业收入: 2020年预计139.91亿元,同比增长571.7%;2021年预计258.82亿元,同比增长85.0%;2022年预计348.46亿元,同比增长34.6%。

- 归母净利润: 2020年预计70.76亿元,同比增长3868.2%;2021年预计154.73亿元,同比增长118.7%;2022年预计174.14亿元,同比增长12.5%。

- 毛利率与净利率: 2020年毛利率预计65.5%,净利率预计50.6%。

- EPS: 2020年预计20.09元,2021年预计43.93元,2022年预计49.44元。

- P/E: 当前股价对应2020年P/E为14.4倍,2021年为6.6倍,2022年为5.9倍。

总结

英科医疗在2020年抓住了全球新冠疫情带来的防护手套需求激增的机遇,实现了业绩的爆发式增长,归母净利润预计达到68-73亿元。公司通过大规模产能扩张,从2019年底的190亿只增至2020年底的360亿只,并计划在未来2-3年内将产能提升至全球市场份额的30%,有望在2021年一季度成为全球最大的非天然橡胶手套供应商。凭借上游原材料布局和热电联产带来的成本优势,以及全球领先的销售渠道和品牌能力,英科医疗正加速向全球最具竞争力的行业龙头迈进。尽管面临产能扩建、贸易摩擦、原材料价格和汇率波动等风险,但其强劲的增长势头和市场地位使其投资价值凸显。

-

公司信息更新报告:两款siRNA管线独家授权GSK,携手推进全球合作

-

北交所信息更新:氨基酸小巨人利润预增46%,微电子清洗新+全球化布局赋能成长

-

维生素氨基酸行业点评报告:成本支撑、需求稳增,蛋氨酸、VE价格底部反弹

-

基础化工行业周报:地产或将复苏,关注化工地产链投资机会

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:工业级碳酸锂、电池级碳酸锂等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 医药行业创新药周报:2026年2月第二周创新药周报

- 2026年大健康新趋势风向洞察报告

- 2025年干眼症治疗药物品牌推荐

- 2025年中国带状疱疹疫苗行业洞察报告:免疫需求扩容+政策红利加持背景下,百克生物率先获批,国产疫苗如何承接市场?

- AI医疗2月月报:AI药物发现提速,国产医疗大模型彰显国际竞争力

- 公司信息更新报告:两款siRNA管线独家授权GSK,携手推进全球合作

- 深度报告:全国MRI超导磁体独立供应龙头

- 医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

- 泰格医药:临床CRO龙头,扬帆启航新征程

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送