-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

注射剂增长势头强劲,营销加大破局,非注射剂有望恢复较快增长

注射剂增长势头强劲,营销加大破局,非注射剂有望恢复较快增长

-

下载次数:

794 次

-

发布机构:

中邮证券有限责任公司

-

发布日期:

2024-03-14

-

页数:

5页

康缘药业(600557)

投资要点

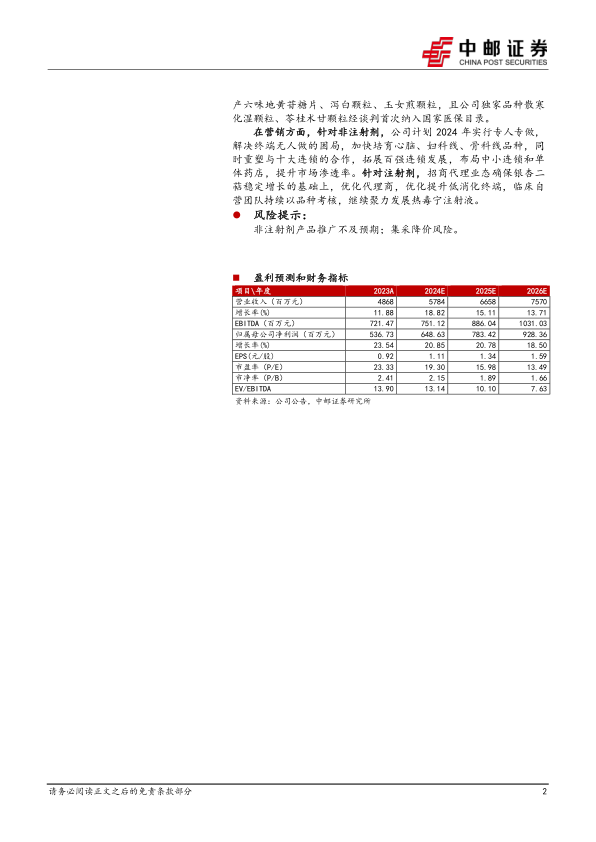

3月10日,公司发布2023年年报:2023年营业收入48.68亿元(+11.88%),归母净利润5.37亿元(+23.54%),扣非净利润4.99亿元(+26.47%),经营现金流量净额10.41亿元(+4.52%),EPS为0.93元/股(+24%)。公司利润增速超过股权激励业绩考核目标(+22%)。我们预计公司2024-2026年收入分别为57.84/66.58/75.70亿元,归母净利润分别为6.49/7.83/9.28亿元,EPS分别为1.11/1.34/1.59元/股,当前收盘价对应PE分别为19.30/15.98/13.49倍,维持“买入”评级。

收入:注射液增长势头强劲,非注射剂收入增速恢复

注射液增长势头强劲:注射液除2023Q3外,其余3个季度收入增速保持50%左右,2023Q4在较高基数下仍实现了53%增长,2023年热毒宁销量增长91%,银杏二萜销量增长22%,考虑到热毒宁注射液在2023年底医保谈判中取消“重症”支付限制,银杏二萜纳入了常规医保目录,且其治疗急性缺血性脑卒中3448例RCT研究论文发表在美国医学会杂志《JAMA》,拥有了高层次学术的支撑,公司计划就此大力开展终端客户学术活动,我们预计2024年注射液收入有望保持较快增长。

非注射剂2023Q4收入增速恢复:2023年非注射剂产品收入下滑7%,主要系2023Q3口服液收入下滑明显(-58%),但2023Q4口服液收入在2022Q4新冠疫情高基数下(2022Q4口服液收入占全年36%,)收入增速下滑幅度环比缩窄(-21%),截至2023年底金振口服液库存量同比下降29%。胶囊(Q30.14%/Q429.82%)、片丸剂(-14.63%/24.09%)、贴剂(-30.64%/5.81%)2023Q4收入同比增速较2023Q3明显提升。颗粒剂/冲剂由于2022Q4高基数(Q4收入占全年比44%)收入增速为-35%。

利润:毛利率持续提升,销售费用率下降明显

毛利率:2023年公司整体毛利率为74.27%(+2.17pct),其中注射剂(+0.02pct)/胶囊(+6.63pct)/口服液(+1.21pct)/片丸剂(+7.18pct)/颗粒剂&冲剂(+8.14pct)/凝胶剂(+1.33pct)/贴剂(-1.28pct),胶囊、片丸剂、颗粒剂&冲剂毛利率提升明显,预计与生产规模提升后促进单位成本明显下降有关。

费率:2023年公司销售费用率39.79%(-3.14pct),主要系产品推广及促销费同比减少19.6%所致,2023Q4销售费用率同比下降14.52pct至33.07%;管理费用率7.13%(+2.77pct),主要系公司对人员架构进行调整,同时增加相应的商务活动所致;财务费用率-0.47%(-0.27pct),主要系银行存款产生利息收入增加所致;研发费用率15.85%(+1.93pct)。

2024年展望:聚焦核心品种,营销加大破局

2024年公司将聚焦热毒宁注射液、银杏二萜内酯葡胺注射液、金振口服液、天舒胶囊/片、杏贝止咳颗粒五大核心产品。同时,公司创新药产品结构布局优化,2023年获批新药济川煎颗粒,申报生产六味地黄苷糖片、泻白颗粒、玉女煎颗粒,且公司独家品种散寒化湿颗粒、苓桂术甘颗粒经谈判首次纳入国家医保目录。

在营销方面,针对非注射剂,公司计划2024年实行专人专做,解决终端无人做的困局,加快培育心脑、妇科线、骨科线品种,同时重塑与十大连锁的合作,拓展百强连锁发展,布局中小连锁和单体药店,提升市场渗透率。针对注射剂,招商代理业态确保银杏二萜稳定增长的基础上,优化代理商,优化提升低消化终端,临床自营团队持续以品种考核,继续聚力发展热毒宁注射液。

风险提示:

非注射剂产品推广不及预期;集采降价风险。

中心思想

业绩稳健增长,核心业务驱动

康缘药业2023年业绩表现强劲,营业收入和归母净利润均实现双位数增长,特别是利润增速超出股权激励考核目标,显示出公司良好的经营效率和盈利能力。注射剂业务作为核心增长引擎,在医保政策优化和学术推广的支撑下,展现出强劲的增长势头。

营销策略升级,未来发展可期

公司通过持续提升毛利率和优化费用结构,进一步巩固了盈利基础。展望2024年,康缘药业将聚焦五大核心产品,并积极布局创新药,同时针对注射剂和非注射剂业务实施精细化营销策略,有望在激烈的市场竞争中实现新的突破,驱动业绩持续增长。

主要内容

投资要点:业绩超预期,维持“买入”评级

- 2023年财务表现强劲: 公司实现营业收入48.68亿元,同比增长11.88%;归母净利润5.37亿元,同比增长23.54%;扣非净利润4.99亿元,同比增长26.47%。经营现金流量净额达10.41亿元,同比增长4.52%。每股收益(EPS)为0.93元/股,同比增长24%,利润增速超过股权激励业绩考核目标(+22%)。

- 未来业绩预测与估值: 预计公司2024-2026年收入将分别达到57.84亿元、66.58亿元和75.70亿元;归母净利润分别为6.49亿元、7.83亿元和9.28亿元;EPS分别为1.11元/股、1.34元/股和1.59元/股。当前收盘价对应PE分别为19.30倍、15.98倍和13.49倍。

- 投资评级: 鉴于公司稳健的业绩增长和良好的发展前景,维持“买入”评级。

收入分析:注射液势头强劲,非注射剂逐步恢复

注射液增长势头强劲

- 高增长率: 除2023年第三季度外,注射液产品在其余三个季度的收入增速均保持在50%左右。尤其在2023年第四季度,尽管基数较高,仍实现了53%的显著增长。

- 核心产品表现: 热毒宁注射液销量同比增长91%,银杏二萜内酯葡胺注射液销量同比增长22%。

- 政策与学术利好: 热毒宁注射液在2023年底医保谈判中取消了“重症”支付限制,拓宽了市场空间。银杏二萜内酯葡胺注射液不仅纳入了常规医保目录,其治疗急性缺血性脑卒中3448例RCT研究论文还在《美国医学会杂志》(JAMA)发表,获得了高层次的学术认可。

- 2024年展望: 公司计划大力开展终端客户学术活动,预计2024年注射液收入有望继续保持较快增长。

非注射剂2023Q4收入增速恢复

- 全年下滑与季度改善: 2023年非注射剂产品收入整体下滑7%,主要受第三季度口服液收入大幅下滑58%的影响。然而,2023年第四季度,在2022年同期新冠疫情导致的高基数下(2022Q4口服液收入占全年36%),口服液收入下滑幅度环比缩窄至-21%。

- 库存优化: 截至2023年底,金振口服液库存量同比下降29%,显示出库存去化效果。

- 其他剂型回升: 胶囊剂(Q4同比增长29.82%)、片丸剂(Q4同比增长24.09%)和贴剂(Q4同比增长5.81%)在2023年第四季度的收入同比增速较第三季度均有明显提升。

- 颗粒剂/冲剂: 由于2022年第四季度的高基数(Q4收入占全年比44%),颗粒剂/冲剂的收入增速为-35%。

利润分析:毛利率持续提升,销售费用率显著下降

毛利率持续提升

- 整体毛利率: 2023年公司整体毛利率达到74.27%,同比提升2.17个百分点。

- 各产品线贡献: 注射剂毛利率微增0.02pct,胶囊剂(+6.63pct)、口服液(+1.21pct)、片丸剂(+7.18pct)、颗粒剂&冲剂(+8.14pct)和凝胶剂(+1.33pct)毛利率均有提升。其中,胶囊、片丸剂、颗粒剂&冲剂的毛利率提升尤为明显,预计这与生产规模扩大后单位成本的显著下降有关。

费率结构优化

- 销售费用率下降: 2023年公司销售费用率为39.79%,同比下降3.14个百分点。这主要得益于产品推广及促销费同比减少19.6%。2023年第四季度销售费用率同比下降14.52个百分点至33.07%。

- 管理费用率上升: 管理费用率为7.13%,同比上升2.77个百分点,主要系公司进行人员架构调整并增加相应商务活动所致。

- 财务费用率改善: 财务费用率为-0.47%,同比下降0.27个百分点,主要系银行存款利息收入增加。

- 研发费用率提升: 研发费用率为15.85%,同比上升1.93个百分点,体现了公司对研发投入的持续重视。

2024年展望:聚焦核心品种,营销加大破局

聚焦核心产品与创新药布局

- 核心产品战略: 2024年公司将重点聚焦热毒宁注射液、银杏二萜内酯葡胺注射液、金振口服液、天舒胶囊/片、杏贝止咳颗粒五大核心产品。

- 创新药进展: 2023年公司获批新药济川煎颗粒,并申报生产六味地黄苷糖片、泻白颗粒、玉女煎颗粒,持续优化创新药产品结构。

- 医保目录拓展: 独家品种散寒化湿颗粒、苓桂术甘颗粒经谈判首次纳入国家医保目录,有望进一步扩大市场覆盖。

营销策略升级

- 非注射剂营销: 公司计划2024年对非注射剂产品实行“专人专做”策略,以解决终端推广不足的问题。同时,将加快培育心脑、妇科线、骨科线品种,并重塑与十大连锁药店的合作关系,拓展百强连锁发展,布局中小连锁和单体药店,全面提升市场渗透率。

- 注射剂营销: 在招商代理业态方面,公司将确保银杏二萜内酯葡胺注射液的稳定增长,并优化代理商结构,提升低消化终端的效率。临床自营团队将持续以品种考核为导向,继续聚力发展热毒宁注射液。

风险提示

- 非注射剂产品推广不及预期。

- 集采降价风险。

总结

康缘药业在2023年取得了显著的业绩增长,营业收入和归母净利润均实现双位数提升,特别是利润增速超出股权激励目标,展现出强劲的盈利能力。这主要得益于注射剂业务的爆发式增长,热毒宁和银杏二萜等核心产品在医保政策利好和学术推广的驱动下表现优异。同时,非注射剂业务在第四季度也呈现出恢复态势,部分产品增速明显回升。

公司在盈利能力方面持续优化,整体毛利率显著提升,销售费用率因推广及促销费用的减少而明显下降,显示出良好的成本控制和费用管理能力。展望2024年,康缘药业将继续聚焦五大核心品种,并积极推进创新药的研发与上市,同时通过精细化、多元化的营销策略,全面提升市场渗透率和产品竞争力。

尽管公司面临非注射剂产品推广不及预期和集采降价等潜在风险,但凭借其稳健的财务表现、优化的产品结构和积极的营销策略,康缘药业有望在未来保持持续增长,维持“买入”评级。

-

医药生物行业周报-聚焦两会:打造生物医药等新兴支柱产业,健全医疗保障体系,推动商保和创新发展

-

化工行业周报:美伊冲突爆发,多个化工子行业值得关注

-

医药生物行业周报:手术机器人行业或出台收费标准,龙头公司有望迎加速发展

-

siRNA药物行业深度报告:黎明已至,国产争先

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送