-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

专注电生理介入诊疗,产品创新研发实力领先

专注电生理介入诊疗,产品创新研发实力领先

-

下载次数:

664 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-12-13

-

页数:

29页

微电生理(688351)

投资逻辑

国产电生理创新器械先锋,三维系列产品先发优势突出。公司在心脏电生理领域布局产品丰富,是首个能够提供三维心脏电生理设备与耗材完整解决方案的国产厂商。三维射频导管收入占比从 2017 年的 26.1%增长到 2021 年的 40.3%,综合毛利率也从 64.1%提升到 72.4%,三维产品先发优势凸显。

电生理介入市场高速成长,国产替代空间巨大。对于房颤等心律失常患者,电生理手术相比药物治疗优势明显,未来国内电生理市场将保持快速成长。2021 年国内电生理器械市场规模接近 80 亿元,2015 至 2021 年历史复合增速超过 30%。由于产品的高技术壁垒,目前国内市场仍由强生等外资厂商占据主导地位,在国内政策支持背景下,未来电生理器械国产替代有望加速。

拥有国产首个三维电生理标测系统,产品技术优势明显。公司自主研发的Columbus 三维标测系统第三代于 2020 年上市,是首个获批上市的国产磁电双定位标测系统,平均定位精度误差<1mm,具备明显的技术优势。目前已在全球累积完成超过 3 万例电生理介入手术,遥遥领先国产竞争对手。预计未来公司 Columbus 有望继续带动公司到 2024 年收入突破 5 亿规模。

射频消融重磅产品研发领先,创新冷冻消融有望引领技术革命。高密度标测导管与压力感知磁定位射频消融导管均是目前行业内核心竞争力产品,公司产品已分别于 2022 年 10 月及 12 月获批上市,率先打破进口市场垄断,预计 2 款核心产品有望至 2024 年合计贡献接近 2 亿的收入增量。此外公司在研 IceMagic 冷冻消融系统及冷冻消融导管 2021 年进入器械绿色通道,上市后有望引领行业电生理技术革命。

IPO 募集用于研发、生产及营销能力提升。公司 2022 年 8 月在科创板 IPO发行 7060 万股,募集资金净额达到 10.70 亿元,主要用于电生理研发项目、生产基地以及营销服务体系建设,未来将有助于增强公司盈利能力。

盈利预测与投资建议

我们看好公司在电生理介入市场的发展前景,预计公司 2022-2024 年归母净利润 0.12/0.36/0.71 亿元,同比扭亏为盈/+206%/+100%,参考同行业上市公司可比估值情况,给予公司 2024 年 22 倍 PS 估值、12 个月内目标市值126 亿元,目标价位 26.88 元/股,首次覆盖给予“增持”评级。

风险提示

医保控费政策风险;在研项目推进不达预期风险;产品推广不达预期风险;疫情反复风险;无实控人和控股股东风险;股东减持风险;估值偏高风险。

中心思想

微电生理:国产电生理介入诊疗的领军者

上海微创电生理医疗科技股份有限公司(简称“微电生理”)作为国产电生理介入诊疗领域的创新先锋,凭借其在三维心脏电生理设备与耗材方面的完整解决方案和技术优势,已在国内市场占据领先地位。公司自主研发的Columbus三维标测系统是首个获批上市的国产磁电双定位标测系统,其高精度和广泛应用奠定了公司在高端电生理器械市场的核心竞争力。

创新驱动与市场机遇:国产替代加速下的高速增长潜力

面对国内心律失常患者数量的持续增长和电生理介入器械市场的快速扩张,微电生理通过持续的产品创新和研发投入,如高密度标测导管和压力感知磁定位射频消融导管的率先获批,以及冷冻消融技术的积极布局,有望打破外资垄断,加速国产替代进程。IPO募集资金的投入将进一步提升公司的研发、生产及营销能力,为公司未来业绩的高速增长提供坚实支撑。

主要内容

电生理创新器械先锋与销售增长

微电生理成立于2010年,专注于电生理介入诊疗与消融治疗领域的创新医疗器械研发、生产和销售。公司产品线丰富,是首个能提供三维心脏电生理设备与耗材完整解决方案的国产厂商。其Columbus三维电生理标测系统已成功上市应用,并在国际市场积极布局,产品已获得欧盟、韩国、巴西等多个国家和地区的注册证,并出口至22个国家和地区。公司营业收入从2017年的6194万元增长到2021年的1.9亿元,复合增速达32.3%。2022年前三季度,公司实现收入1.92亿元,同比增长39.7%,归母净利润271万元,已实现扭亏为盈。

三维射频导管驱动业务增长与盈利能力提升

公司收入结构顺应行业发展趋势,三维射频导管收入占比持续提升,从2017年的26.1%增长到2021年的40.3%,同期二维射频导管占比则从18.8%下降至4.21%。核心标测类导管与三维射频导管的综合毛利率也稳步增长,三维射频导管毛利率从64.1%提升到72.4%,这得益于新产品占比提升和销量增长带来的规模效应。公司股权结构分散,无控股股东和实际控制人,决策由股东大会和董事会共同确定。

电生理介入:行业成长与进口替代机遇

心律失常患者增长与电生理手术优势

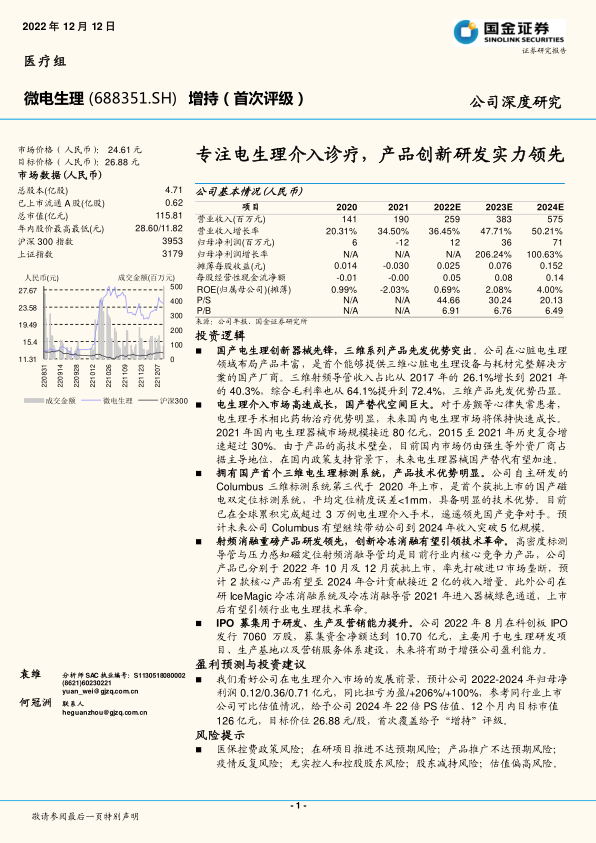

心律失常是常见的器质性心脏病并发症,也可见于健康人群。房颤和阵发性室上速是国内医院住院患者中最常见的心律失常类型,发生率分别达35%和28%。受人口老龄化影响,国内房颤患病人数从2015年的1059万人增长到2020年的1160万人,预计2024年将达1260万人;室上速患者人数2020年为327.3万人,预计2024年将达348.3万人。药物治疗心律失常存在局限性,而导管消融手术(电生理手术)作为非药物治疗方式,在维持窦性心律、改善生活质量、降低复发率方面优势明显,成功率显著高于药物治疗,例如阵发性房颤和持续性房颤的痊愈率分别可达70%和60%。

电生理器械市场高速扩张与国产替代潜力

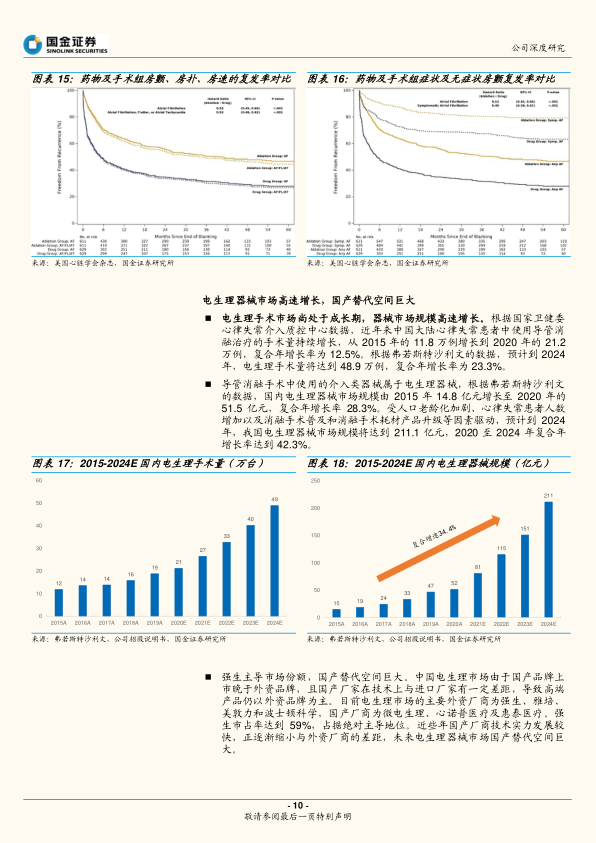

国内电生理手术量持续增长,从2015年的11.8万例增至2020年的21.2万例,复合年增长率为12.5%,预计2024年将达到48.9万例。电生理器械市场规模也由2015年的14.8亿元增长至2020年的51.5亿元,复合年增长率达28.3%,预计2024年将达到211.1亿元,2020至2024年复合年增长率高达42.3%。尽管目前市场由强生(市占率59%)等外资厂商主导,但随着国产厂商技术实力的提升和国家鼓励国产替代政策的支持,未来电生理器械市场国产替代空间巨大。

产品创新研发领先与国际市场布局

Columbus系统:国产三维标测的先驱优势

导管消融手术已从传统的二维消融发展到更精准的三维消融。三维消融手术通过磁场或电场定位构建心腔三维模型,能缩短手术和X射线曝光时间,减少并发症,提高治疗有效性。目前,房颤手术几乎100%使用三维设备,室上速手术约90%使用三维设备。微电生理自主研发的Columbus三维心脏电生理标测系统第三代产品于2020年上市,是首个获批上市的国产磁电双定位标测系统,平均定位精度误差小于1mm,达到国际先进水平。该系统已在全球累计完成超过3万例电生理介入手术,遥遥领先国产竞争对手,并率先完成三维心腔快速建模核心模块开发,有望持续带动公司业务快速增长。公司是三维电生理产品布局最完整的国产厂商之一。

射频消融核心产品突破外资垄断

公司在高密度标测导管和压力感知磁定位灌注射频消融导管的研发上取得领先。高密度标测导管已于2022年10月获批,成为首家推出此类产品的国产厂商,填补了国内空白,该产品能获取20路及以上高密度心电信号,提升诊断精度。FireMagic压力感知磁定位灌注射频消融导管于2022年12月获批,是国内第三家获批该产品的厂商,该导管能精准指示导管贴靠组织的力值和方向,实现精准治疗,有望加速国内高端房颤术式的国产替代进程。预计这两款核心产品到2024年将合计贡献近2亿元的收入增量。

创新冷冻消融技术引领未来

冷冻消融技术作为房颤治疗的创新术式,通过制冷剂蒸发吸热降低目标部位温度,实现一次性对所有靶点的治疗,手术简单高效。目前国内仅美敦力有冷冻消融产品上市。微电生理的IceMagic冷冻消融系统及冷冻消融导管已于2021年进入器械绿色通道,目前处于临床阶段,有望在2023年获批上市,成为国产技术领军者,并在2024年开始贡献销售收入。此外,公司全资子公司鸿电医疗正在开发肾动脉射频消融产品,用于治疗顽固性高血压,Flashpoint肾动脉射频消融导管已进入国家创新医疗器械特别审批程序,预计2025年上市。

IPO募集资金助力全面发展

公司于2022年8月在科创板IPO发行7060万股,募集资金净额达10.70亿元。这些资金主要用于电生理研发项目(3.69亿元)、生产基地建设项目(2.99亿元)和营销服务体系建设项目(1.44亿元),以及补充营运资金(2亿元)。募投项目将有助于公司扩充产品管线、提升生产能力、完善营销网络,并辐射海外市场,从而增强公司盈利能力和市场竞争力。

盈利预测与投资建议

国金证券预计微电生理2022-2024年营业收入分别为2.59亿元、3.83亿元和5.75亿元,同比增长36%、48%和50%。归母净利润预计分别为0.12亿元、0.36亿元和0.71亿元,实现扭亏为盈并高速增长。三维电生理耗材及新产品的放量将是收入增长的核心支撑,整体毛利率有望随高端耗材占比提升而逐步上升,预计2022-2024年毛利率分别为73.3%、73.6%和74.1%。公司研发费用率和销售费用率预计将随收入规模增长而稳步下降。参考同行业可比公司估值情况,给予公司2024年22倍PS估值,12个月内目标市值126亿元,目标价位26.88元/股,首次覆盖给予“增持”评级。

风险提示

公司面临多重风险,包括医保控费政策可能导致产品价格下滑或未能中标带量采购;在研项目(如肾动脉射频消融或冷冻消融)推进不达预期或研发失败;产品推广不达预期,市场竞争加剧或产品接受度低;新冠疫情反复可能影响产品招标、销售进度或手术量;无实际控制人和控股股东可能导致决策效率低下或控制权变动;股东减持风险;以及目前估值偏高,若行业估值调整可能对公司估值产生影响。

总结

微电生理作为中国电生理介入诊疗领域的创新领导者,凭借其在三维电生理设备与耗材方面的先发优势和完整解决方案,正处于高速增长的轨道。公司自主研发的Columbus三维标测系统及新获批的高密度标测导管、压力感知磁定位射频消融导管,有效打破了外资垄断,并积极布局冷冻消融等前沿技术,有望引领行业技术革命。国内电生理市场巨大的国产替代空间和持续增长的心律失常患者数量为公司提供了广阔的市场机遇。IPO募集资金的到位将进一步强化公司的研发、生产和营销能力,支撑其未来的业绩增长。尽管面临医保控费、研发推广不确定性、疫情反复及估值风险,但公司在电生理行业的领先地位和创新能力使其具备显著的投资潜力。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送