-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

一季度盈利能力拐点初显,医疗终端业务增长领先

一季度盈利能力拐点初显,医疗终端业务增长领先

-

下载次数:

1311 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2024-04-30

-

页数:

7页

华熙生物(688363)

核心观点

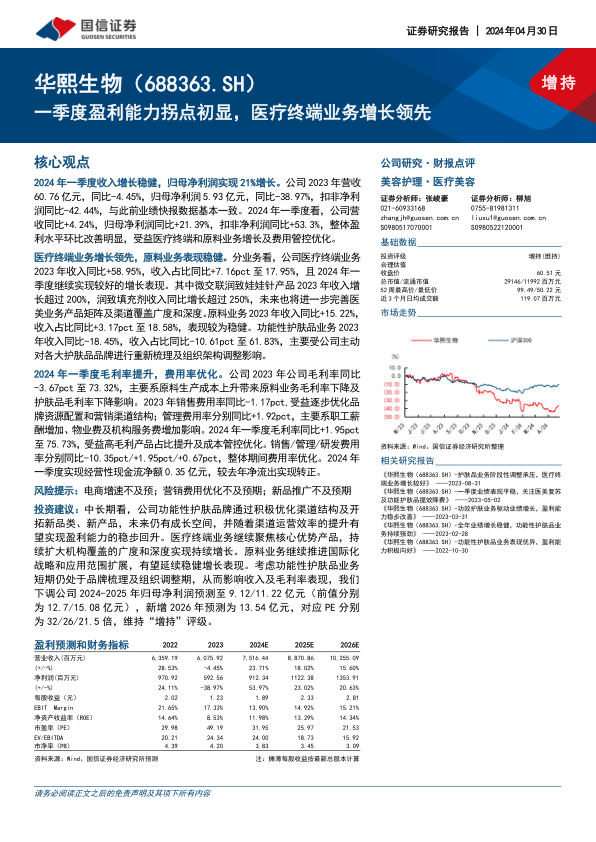

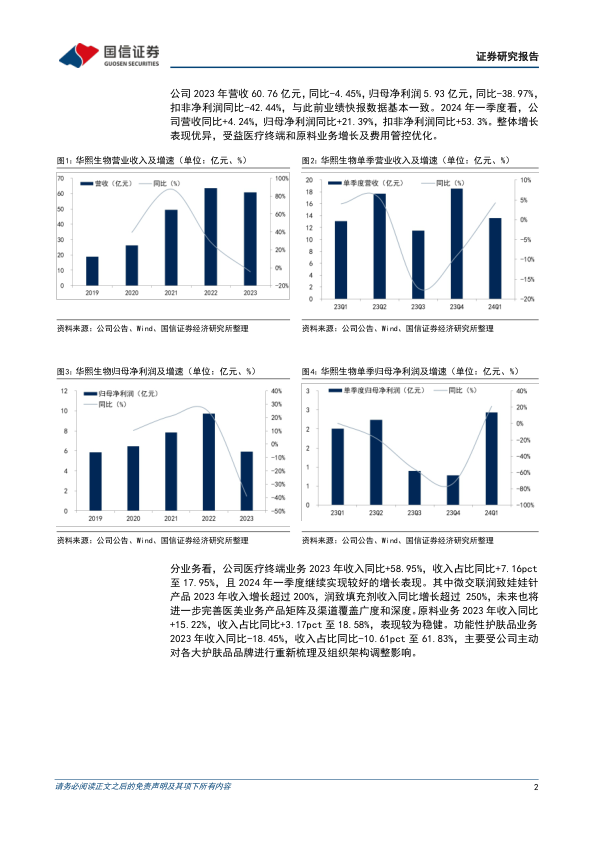

2024年一季度收入增长稳健,归母净利润实现21%增长。公司2023年营收60.76亿元,同比-4.45%,归母净利润5.93亿元,同比-38.97%,扣非净利润同比-42.44%,与此前业绩快报数据基本一致。2024年一季度看,公司营收同比+4.24%,归母净利润同比+21.39%,扣非净利润同比+53.3%,整体盈利水平环比改善明显,受益医疗终端和原料业务增长及费用管控优化。

医疗终端业务增长领先,原料业务表现稳健。分业务看,公司医疗终端业务2023年收入同比+58.95%,收入占比同比+7.16pct至17.95%,且2024年一季度继续实现较好的增长表现。其中微交联润致娃娃针产品2023年收入增长超过200%,润致填充剂收入同比增长超过250%,未来也将进一步完善医美业务产品矩阵及渠道覆盖广度和深度。原料业务2023年收入同比+15.22%,收入占比同比+3.17pct至18.58%,表现较为稳健。功能性护肤品业务2023年收入同比-18.45%,收入占比同比-10.61pct至61.83%,主要受公司主动对各大护肤品品牌进行重新梳理及组织架构调整影响。

2024年一季度毛利率提升,费用率优化。公司2023年公司毛利率同比-3.67pct至73.32%,主要系原料生产成本上升带来原料业务毛利率下降及护肤品毛利率下降影响。2023年销售费用率同比-1.17pct,受益逐步优化品牌资源配置和营销渠道结构;管理费用率分别同比+1.92pct,主要系职工薪酬增加、物业费及机构服务费增加影响。2024年一季度毛利率同比+1.95pct至75.73%,受益高毛利产品占比提升及成本管控优化。销售/管理/研发费用率分别同比-10.35pct/+1.95pct/+0.67pct,整体期间费用率优化。2024年一季度实现经营性现金流净额0.35亿元,较去年净流出实现转正。

风险提示:电商增速不及预;营销费用优化不及预期;新品推广不及预期投资建议:中长期看,公司功能性护肤品牌通过积极优化渠道结构及开拓新品类、新产品,未来仍有成长空间,并随着渠道运营效率的提升有望实现盈利能力的稳步回升。医疗终端业务继续聚焦核心优势产品,持续扩大机构覆盖的广度和深度实现持续增长。原料业务继续推进国际化战略和应用范围扩展,有望延续稳健增长表现。考虑功能性护肤品业务短期仍处于品牌梳理及组织调整期,从而影响收入及毛利率表现,我们下调公司2024-2025年归母净利润预测至9.12/11.22亿元(前值分别为12.7/15.08亿元),新增2026年预测为13.54亿元,对应PE分别为32/26/21.5倍,维持“增持”评级。

中心思想

盈利能力拐点初显,业务结构优化驱动增长

华熙生物在2024年第一季度展现出显著的盈利能力改善,归母净利润同比增长21.39%,扣非净利润同比增长53.3%,扭转了2023年全年净利润下滑的趋势。这一积极变化主要得益于公司医疗终端业务和原料业务的强劲增长,以及内部费用管控的持续优化。尽管功能性护肤品业务因主动的品牌梳理和组织架构调整而面临短期压力,但其长期增长潜力仍被看好。

核心业务表现亮眼,战略调整蓄力未来

报告强调,医疗终端业务是公司当前增长的领头羊,2023年收入同比增长近六成,并在2024年一季度保持良好势头,其中微交联润致娃娃针和润致填充剂等核心产品表现尤为突出。原料业务也保持稳健增长。公司正通过优化渠道结构、拓展新品类和产品来提升功能性护肤品的长期竞争力,并持续推进医疗终端和原料业务的国际化与深度覆盖,为未来的可持续发展奠定基础。

主要内容

整体财务表现分析

2023年业绩承压,2024年一季度显著回暖

华熙生物2023年全年实现营业收入60.76亿元,同比下降4.45%;归属于母公司股东的净利润为5.93亿元,同比大幅下降38.97%;扣除非经常性损益后的净利润同比下降42.44%,这些数据与此前发布的业绩快报基本一致。

进入2024年第一季度,公司财务表现出现显著改善。当季营业收入同比增长4.24%,实现稳健增长;归母净利润同比大幅增长21.39%,显示出盈利能力的强劲复苏;扣非净利润更是同比增长53.3%,表明核心业务盈利能力提升明显。整体盈利水平环比改善显著,主要受益于医疗终端和原料业务的增长以及费用管控的优化。

分业务运营分析

医疗终端与原料业务领跑,护肤品业务战略调整

医疗终端业务表现突出: 2023年,医疗终端业务收入同比增长58.95%,收入占比提升7.16个百分点至17.95%,成为公司增长最快的业务板块。2024年第一季度,该业务继续保持良好增长势头。具体产品方面,微交联润致娃娃针产品2023年收入增长超过200%,润致填充剂收入同比增长超过250%。公司计划未来进一步完善医美业务产品矩阵,并扩大渠道覆盖的广度和深度。

原料业务稳健增长: 2023年,原料业务收入同比增长15.22%,收入占比提升3.17个百分点至18.58%。该业务表现较为稳健,为公司提供了稳定的收入来源。

功能性护肤品业务短期承压: 2023年,功能性护肤品业务收入同比下降18.45%,收入占比下降10.61个百分点至61.83%。该业务的下滑主要受公司主动对各大护肤品品牌进行重新梳理及组织架构调整的影响。尽管短期内面临挑战,但公司致力于通过优化渠道结构和开拓新品类、新产品来提升其长期竞争力。

盈利能力与费用结构优化

毛利率回升,期间费用率有效管控

毛利率变化: 2023年公司毛利率同比下降3.67个百分点至73.32%,主要原因在于原料生产成本上升导致原料业务毛利率下降,以及护肤品毛利率的下降。然而,2024年第一季度,公司毛利率同比提升1.95个百分点至75.73%,这得益于高毛利产品占比的提升以及成本管控的优化。

费用率管控: 2023年,销售费用率同比下降1.17个百分点,主要受益于品牌资源配置和营销渠道结构的逐步优化。管理费用率同比上升1.92个百分点,主要系职工薪酬增加、物业费及机构服务费增加。进入2024年第一季度,销售费用率同比大幅下降10.35个百分点,管理费用率同比上升1.95个百分点,研发费用率同比上升0.67个百分点。整体来看,期间费用率得到有效优化。

现金流改善: 2024年第一季度,公司实现经营性现金流净额0.35亿元,较去年同期的净流出实现转正,显示出公司运营效率和资金周转能力的改善。

投资建议与未来展望

维持“增持”评级,长期增长潜力可期

国信证券维持对华熙生物的“增持”评级。中长期来看,公司功能性护肤品牌通过积极优化渠道结构、开拓新品类和新产品,仍具备成长空间,并有望随着渠道运营效率的提升实现盈利能力的稳步回升。医疗终端业务将继续聚焦核心优势产品,持续扩大机构覆盖的广度和深度,以实现持续增长。原料业务则将继续推进国际化战略和应用范围扩展,有望延续稳健增长表现。

盈利预测调整: 考虑到功能性护肤品业务短期仍处于品牌梳理及组织调整期,可能影响收入及毛利率表现,国信证券下调了公司2024-2025年归母净利润预测至9.12亿元和11.22亿元(原预测分别为12.7亿元和15.08亿元),并新增2026年预测为13.54亿元。调整后的预测对应2024-2026年PE分别为32倍、26倍和21.5倍。

调整原因分析: 功能性护肤品业务作为收入占比最高的业务(2023年占比61.83%),其调整对整体营收影响较大。公司目前处于品牌重新定位阶段,部分品牌资源投放收缩,可能影响增长。此外,组织结构和人员调整也可能对产品研发和团队磨合造成影响。毛利率方面,功能性护肤品业务收入承压,而营业成本中的原料、直接人工和制造费用相对刚性,且能源消耗费用预计进一步上升,因此下调了功能性护肤品的毛利率预测。

总结

华熙生物在2024年第一季度实现了显著的盈利能力改善,归母净利润和扣非净利润均实现两位数增长,标志着公司盈利拐点初显。这一积极转变主要得益于医疗终端业务和原料业务的强劲增长,以及公司在费用管控方面的优化。医疗终端业务表现尤为突出,2023年收入同比增长近六成,核心产品如润致娃娃针和填充剂增长迅猛。原料业务也保持了稳健的增长态势。尽管功能性护肤品业务因品牌梳理和组织架构调整在2023年面临收入下滑压力,但公司正积极进行战略调整,以期实现长期增长和盈利能力回升。报告维持“增持”评级,并基于功能性护肤品业务的短期调整,下调了2024-2025年的盈利预测,但对公司中长期的发展前景仍持乐观态度,认为各业务板块均具备持续增长潜力。

-

医药生物行业2026年2月投资策略:关注低估值和业绩修复的服务及消费板块

-

氟化工行业:2026年1月月度观察:氟化工公司业绩高速增长,含氟聚合物价格持续上行

-

农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送