-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

营收高增长,新冠相关减值拖累利润

营收高增长,新冠相关减值拖累利润

-

下载次数:

2118 次

-

发布机构:

海通国际

-

发布日期:

2022-09-01

-

页数:

11页

康泰生物(300601)

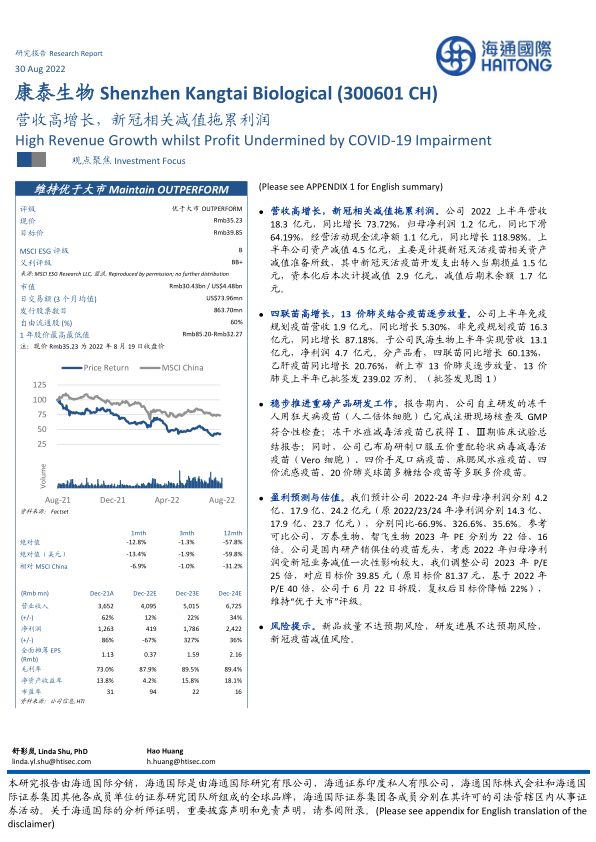

营收高增长,新冠相关减值拖累利润。公司2022上半年营收18.3亿元,同比增长73.72%,归母净利润1.2亿元,同比下滑64.19%,经营活动现金流净额1.1亿元,同比增长118.98%。上半年公司资产减值4.5亿元,主要是计提新冠灭活疫苗相关资产减值准备所致,其中新冠灭活疫苗开发支出转入当期损益1.5亿元,资本化后本次计提减值2.9亿元,减值后期末余额1.7亿元。

四联苗高增长,13价肺炎结合疫苗逐步放量。公司上半年免疫规划疫苗营收1.9亿元,同比增长5.30%,非免疫规划疫苗16.3亿元,同比增长87.18%。子公司民海生物上半年实现营收13.1亿元,净利润4.7亿元。分产品看,四联苗同比增长60.13%,乙肝疫苗同比增长20.76%,新上市13价肺炎逐步放量,13价肺炎上半年已批签发239.02万剂。

稳步推进重磅产品研发工作。报告期内,公司自主研发的冻干人用狂犬病疫苗(人二倍体细胞)已完成注册现场核查及GMP符合性检查;冻干水痘减毒活疫苗已获得Ⅰ、Ⅲ期临床试验总结报告;同时,公司已布局研制口服五价重配轮状病毒减毒活疫苗(Vero细胞)、四价手足口病疫苗、麻腮风水痘疫苗、四价流感疫苗、20价肺炎球菌多糖结合疫苗等多联多价疫苗。

盈利预测与估值。我们预计公司2022-24年归母净利润分别4.2亿、17.9亿、24.2亿元(原2022/23/24年净利润分别14.3亿、17.9亿、23.7亿元),分别同比-66.9%、326.6%、35.6%。参考可比公司,万泰生物、智飞生物2023年PE分别为22倍、16倍。公司是国内研产销俱佳的疫苗龙头,考虑2022年归母净利润受新冠业务减值一次性影响较大,我们调整公司2023年P/E25倍,对应目标价39.85元(原目标价81.37元,基于2022年P/E40倍,公司于6月22日拆股,复权后目标价降幅22%),维持“优于大市”评级。

风险提示。新品放量不达预期风险,研发进展不达预期风险,新冠疫苗减值风险。

中心思想

业绩增长与减值影响

康泰生物2022年上半年营收实现高速增长,同比增长73.72%至18.3亿元,显示出公司业务的强劲扩张势头。然而,受新冠灭活疫苗相关资产减值准备计提4.5亿元的显著影响,归母净利润同比大幅下滑64.19%至1.2亿元。尽管短期利润承压,公司经营活动现金流净额同比增长118.98%至1.1亿元,表明主营业务现金创造能力良好。

疫苗业务驱动与研发展望

展望未来,公司非免疫规划疫苗业务,特别是四联苗和13价肺炎结合疫苗的逐步放量,将成为核心增长引擎。同时,多款重磅疫苗产品的稳步研发进展,预示着公司长期增长潜力。基于对公司疫苗龙头地位和未来产品线的信心,报告维持“优于大市”的投资评级,但调整了盈利预测和目标价以反映新冠业务减值的一次性影响。

主要内容

2022上半年财务表现分析

康泰生物在2022年上半年实现了18.3亿元的营业收入,同比大幅增长73.72%,展现了强劲的市场扩张能力。然而,归属于母公司股东的净利润为1.2亿元,同比下滑64.19%。这一利润下滑主要源于公司计提了4.5亿元的新冠灭活疫苗相关资产减值准备,其中1.5亿元的新冠灭活疫苗开发支出转入当期损益,资本化后本次计提减值2.9亿元,减值后期末余额为1.7亿元。尽管利润受减值影响,公司经营活动产生的现金流量净额达到1.1亿元,同比增长118.98%,显示出公司核心业务的现金流状况良好。毛利率方面,2021年为73.0%,预计2022年将提升至87.9%,反映出产品结构优化和成本控制的潜力。

疫苗产品线发展态势

公司疫苗业务呈现结构性增长。上半年,免疫规划疫苗营收1.9亿元,同比增长5.30%;非免疫规划疫苗营收16.3亿元,同比高速增长87.18%,成为主要增长动力。子公司民海生物上半年实现营收13.1亿元,净利润4.7亿元。具体产品方面:

- 四联苗:同比增长60.13%,表现突出。

- 乙肝疫苗:同比增长20.76%,保持稳健增长。

- 13价肺炎结合疫苗:作为新上市产品,正逐步放量,上半年已批签发239.02万剂,预计将贡献显著增量。 这些数据显示公司在非免疫规划疫苗市场的竞争优势和产品组合的有效性。

核心产品研发进展

康泰生物持续投入研发,多款重磅产品取得积极进展:

- 冻干人用狂犬病疫苗(人二倍体细胞):已完成注册现场核查及GMP符合性检查,上市在即。

- 冻干水痘减毒活疫苗:已获得Ⅰ、Ⅲ期临床试验总结报告,研发进程顺利。

- 多联多价疫苗布局:公司已前瞻性布局研制口服五价重配轮状病毒减毒活疫苗(Vero细胞)、四价手足口病疫苗、麻腮风水痘疫苗、四价流感疫苗、20价肺炎球菌多糖结合疫苗等,为未来增长储备了丰富的产品管线。

盈利预测与投资评级

基于对公司业务发展和减值影响的综合评估,报告调整了盈利预测:预计公司2022-2024年归母净利润分别为4.2亿元、17.9亿元和24.2亿元。其中,2022年净利润同比大幅下滑66.9%,主要受新冠业务减值的一次性影响;而2023年和2024年则预计分别实现326.6%和35.6%的高速增长,反映了非新冠业务的强劲复苏和新产品放量。 在估值方面,参考可比公司万泰生物和智飞生物2023年PE分别为22倍和16倍,报告考虑到康泰生物作为国内疫苗龙头企业的研产销优势,并剔除2022年新冠业务减值的一次性影响,将公司2023年P/E调整为25倍。对应目标价为39.85元(原目标价81.37元,拆股复权后降幅22%)。报告维持对康泰生物“优于大市”的投资评级,但提示了新品放量不达预期、研发进展不达预期以及新冠疫苗减值等风险。

总结

康泰生物2022年上半年营收实现显著增长,但受新冠灭活疫苗相关资产减值准备的拖累,归母净利润出现大幅下滑。尽管短期盈利承压,公司在非免疫规划疫苗领域表现强劲,特别是四联苗和13价肺炎结合疫苗的放量,成为业绩增长的核心驱动力。同时,公司在重磅疫苗产品的研发方面持续取得进展,为未来发展奠定了坚实基础。分析师调整了公司未来三年的盈利预测,以反映新冠业务减值的一次性影响,并基于公司作为疫苗行业龙头的地位和非新冠业务的增长潜力,维持“优于大市”的投资评级,并相应调整了目标价。投资者需关注新产品放量、研发进展及新冠疫苗减值等潜在风险。

-

锦波生物(920982):25Q3业绩点评:核心业务增速放缓,费用高企压制短期利润

-

迈瑞医疗(300760):单三季度迎来拐点,国际市场表现亮眼

-

可孚医疗(301087):首次覆盖:单三季度高速增长,健耳听力大幅减亏

-

爱博医疗(688050):Q3利润承压,人工晶体行业影响较大

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送