-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

单季营收环比翻倍、减亏过半,业绩拐点确立

单季营收环比翻倍、减亏过半,业绩拐点确立

-

下载次数:

483 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-07-15

-

页数:

4页

国际医学(000516)

业绩简评

2022 年 7 月 14 日,公司发布半年报预告;预计 2022 年上半年营收 10.67~10.72 亿元,归母净利润为亏损 5.8~6 亿元。业绩符合预期。

点评

上半年停诊 3 个月情况下,2 季度业绩全面回升,业绩拐点确立。

根据半年报与 1 季报推算,公司 2022 年 2 季度营收 7.65 亿,环比增长151%,同比增长 14%;2 季度亏损 1.67 亿,较 1 季度减亏过半。

上述 2 季度业绩,是在 4 月仍受到停诊影响,以及公司实施股权激励对净利润产生 8240 万元费用的情况下实现的;全年业绩拐点确立。2022年 1 月 13 日,医院因疫情中机械执行相关防疫政策、延误救治,受到停业整顿 3 个月的处理。经过 3 个月停诊整改,公司于 4 月 13 日复诊,对 2 季度营收仍有近半月的影响。

公司自 2022 年 4 月复诊,医疗业务恢复较好,日住院床位已恢复至停诊前水平。

中心医院床位使用率的继续上升,仍是未来最重要关注点。 (1)国内通过JCI 认证的三甲医院现有十家;而中心医院是高分通过 JCI 认证(9.89/10分)。(2)医院配有全国首台蔡司 ZEISS KINEVO 900 机器人手术显微镜、西北首台西门子 MAGNETOM SKyra 3.0T 术中磁共振成像设备(MRI)、第四代达芬奇 Xi 手术机器人、最长轴径的全景扫描 PET-CT uExplorer 等各类医疗设备 6500 余台(套)等诸多先进设备。(3)中心医院已完成呼吸、消化、血液、肿瘤、神经内科等 8 个专业的药物临床试验机构备案,并与国内外 18 家知名药企与 CRO 公司展开合作。

盈利预测与投资建议

因 1 季度停诊至单季度 4.3 亿元及上半年 6 亿左右的大幅亏损,再考虑到近期疫情波动将可能影响医院正常运营,我们将公司 2022/23 年的营收由40/58 亿元下调 25%和 14%至 30/50 亿元,将公司 2022/23 年的净利润由-1.33 / 2.60 亿元下调 243%和 73%至-4.55/0.70 亿元。我们认为,公司是 A股稀缺的、已验证其单院成功复制能力的民营三甲盈利性综合医院集团标的,高壁垒与成长性兼具。维持“买入”评级。

风险提示

医疗政策风险;市场竞争风险;人才短缺风险;床位使用率不及预期风险。

中心思想

业绩拐点确立与强劲复苏

尽管2022年上半年受到停诊影响,公司第二季度业绩实现全面回升,营收环比增长151%,亏损减半,明确了业绩拐点。医疗业务在4月复诊后迅速恢复,日住院床位使用率已恢复至停诊前水平,显示出公司强大的运营韧性。

稀缺的民营三甲医院投资价值

报告强调,国际医学是A股市场中稀缺的、已验证其单院成功复制能力的民营三甲盈利性综合医院集团。公司拥有高壁垒的JCI认证三甲医院、先进的医疗设备和广泛的临床试验合作,具备显著的成长潜力,因此维持“买入”评级。

主要内容

公司基本情况与财务展望

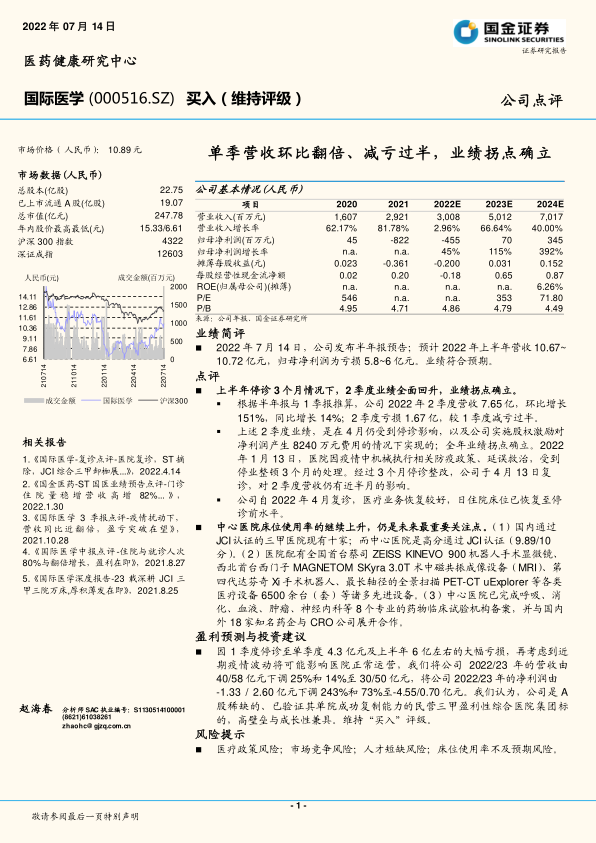

- 市场表现与估值概览 截至报告发布,公司市场价格为10.89元,总市值247.78亿元。在2022年内,股价波动区间为6.61元至15.33元。

- 关键财务数据预测 预计公司营业收入将从2021年的29.21亿元增长至2024年的70.17亿元,年复合增长率显著。归母净利润在经历2021年和2022年的亏损后,预计将在2023年转正至70百万元,并在2024年大幅增至345百万元,显示出强劲的盈利恢复和增长趋势。摊薄每股收益预计在2023年和2024年分别达到0.031元和0.152元。

业绩简评

- 2022年上半年业绩概览 公司预计2022年上半年营收为10.67亿至10.72亿元,归母净利润亏损5.8亿至6亿元,符合市场预期。其中,第二季度营收达到7.65亿元,环比增长151%,同比增长14%;亏损1.67亿元,较第一季度减亏过半。

- 业绩回升驱动因素 第二季度业绩的显著回升是在4月份仍受停诊影响,以及公司实施股权激励产生8240万元费用背景下实现的。公司旗下医院因疫情相关政策于1月13日停业整顿3个月,并于4月13日复诊。自复诊以来,医疗业务恢复良好,日住院床位已恢复至停诊前水平,为全年业绩拐点确立奠定基础。

- 中心医院核心竞争力 中心医院床位使用率的持续提升是未来关注重点。该医院是国内少数通过JCI认证的三甲医院之一,并以9.89/10的高分通过认证。医院配备了全国首台蔡司ZEISS KINEVO 900机器人手术显微镜、西北首台西门子MAGNETOM SKyra 3.0T术中磁共振成像设备、第四代达芬奇Xi手术机器人等6500余台(套)先进医疗设备。此外,中心医院已完成呼吸、消化、血液、肿瘤、神经内科等8个专业的药物临床试验机构备案,并与国内外18家知名药企及CRO公司展开合作,展现了其强大的医疗服务能力和科研实力。

盈利预测与投资建议

- 盈利预测调整 考虑到第一季度停诊导致的大幅亏损以及近期疫情波动可能对医院运营的影响,分析师下调了公司2022/2023年的营收预测,分别由40/58亿元调整至30/50亿元,降幅为25%和14%。同时,2022/2023年的净利润预测也由-1.33/2.60亿元大幅下调至-4.55/0.70亿元,降幅分别为243%和73%。

- 投资评级与理由 尽管短期业绩预测下调,分析师仍维持“买入”评级。理由是公司作为A股市场中稀缺的民营三甲盈利性综合医院集团,已验证其单院成功复制能力,具备高壁垒和成长性。

风险提示

报告提示了多项潜在风险,包括医疗政策变化风险、市场竞争加剧风险、人才短缺风险以及床位使用率不及预期的风险。

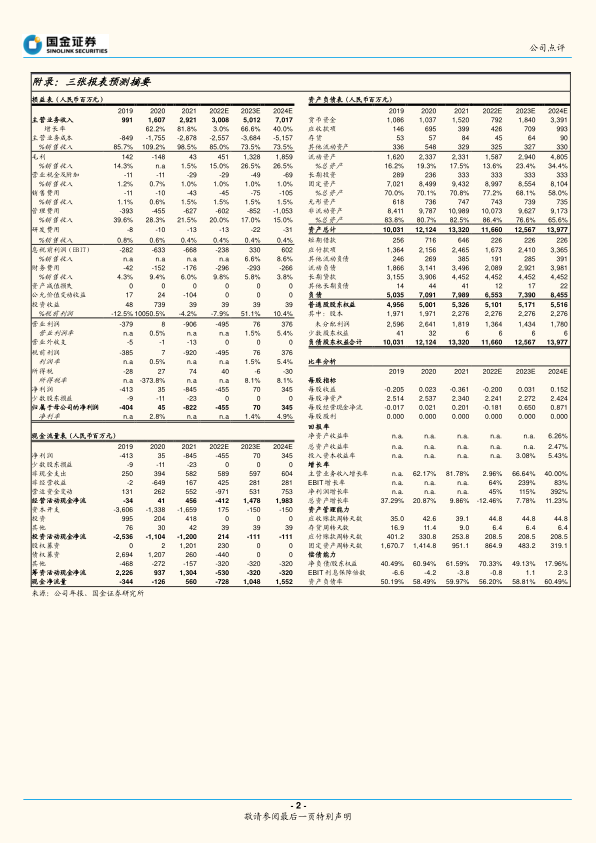

财务数据摘要

报告附录提供了详细的损益表、资产负债表和现金流量表预测摘要,以及全面的比率分析,涵盖每股指标、回报率、增长率、资产管理能力和偿债能力等,为投资者提供了深入的财务数据支持。

市场评级与历史推荐

市场中相关报告的评级分析显示,国际医学在过去六个月内获得了多数“买入”评级,平均投资建议为“买入”,与国金证券的评级一致。历史推荐记录也显示了多次“买入”评级,并给出了相应的目标价。

总结

国际医学在2022年上半年经历了疫情停诊带来的挑战,导致营收和净利润承压。然而,公司在第二季度展现出强劲的业绩复苏能力,营收环比翻倍,亏损大幅收窄,明确了业绩拐点。尽管分析师基于短期疫情影响下调了2022/2023年的盈利预测,但仍维持“买入”评级,强调公司作为A股稀缺的民营三甲综合医院集团,具备高壁垒、先进医疗设备、JCI认证以及成功复制能力,长期成长潜力显著。投资者需关注医疗政策、市场竞争、人才短缺及床位使用率等潜在风险。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送