-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

由体内至体外,辅助生殖IVF资质再获进展

由体内至体外,辅助生殖IVF资质再获进展

-

下载次数:

651 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-10-11

-

页数:

4页

国际医学(000516)

事件

2022年10月10日,公司公告,公司下属西安高新医院近日收到陕西省卫健委下发的《关于同意西安高新医院试运行常规体外受精-胚胎移植及卵胞浆内单精子显微注射技术的批复》,批准西安高新医院试运行常规体外受精-胚胎移植及卵胞浆内单精子显微注射技术,试运行期限一年。

点评

专科强项更上层楼,辅助生殖资质由体内(宫腔内人工授精,IUI)升级到体外(体外授精,IVF)的胞浆内精子注射(ICSI)。

政策鼓励:面对我国人口老龄化以及出生率的下滑态势,国家人口政策逐步放开,“三胎”政策鼓励生育将促进辅助生殖业务发展。

专科布局重大突破:IVF资质的壁垒较高,更好夯实公司正在打造的“综合医疗+特色专科”多层次、多样化医疗业务模式。

满足区域辅助生殖需求,提升公司医疗服务能力。我国不孕不育患者对辅助生殖技术的需求处于持续增长的态势,而相关诊疗服务存在相应服务半径;公司IVF业务的展开,将为陕西及邻近区域需求人群提供更多医疗选择。

打造生命全周期内生生态系统,提升了公司的综合诊疗实力。公司辅助生殖医学中心技术团队由国内辅助生殖领域知名教授、专家组成,此次获批准开展IVF业务,将优化业务结构,进一步提升公司综合实力。

强劲修复力已获验证,股权激励方案及时调整凝聚整体实力。公司在一季度疫情中受到停业整顿3个月的处理;复诊后,二季度营收7.63亿元,环比增长150.33%;高新与中心医院的上半年的门急诊服务量分别为53.3和31.34万人次,Q2环比增加分别为480.54%。2022年9月,公司又及时调整了2021年的股权激励方案的激励条件,这将使公司更好凝聚团队实力。

盈利预测与投资建议

基于2022年疫情波动及封控对医院盈利的负面影响和辅助生殖的IVF资质获批对公司未来盈利能力提升的正面影响,我们维持公司2022/23/24年营收30/43/59亿元的预测,将2022/23/24年的归母净利润由-3.1/-0.4/2.0亿元,分别调整-82%/175%/57%至-5.66/0.32/3.15亿元。我们认为,公司是A股稀缺的、已验证其单院成功复制能力的、国际化高医疗水平的民营三甲盈利性综合医院集团标的,高壁垒与成长性兼具。维持“买入”评级。

风险提示

医疗政策、市场竞争、人才短缺以及床位使用率不达预期等风险。

中心思想

核心业务突破与战略升级

本报告的核心观点在于,国际医学通过其下属西安高新医院成功获得常规体外受精-胚胎移植及卵胞浆内单精子显微注射技术(IVF/ICSI)的试运行资质,标志着公司在辅助生殖这一高壁垒、高增长的专科领域取得了重大突破。这一资质的升级,不仅将公司的辅助生殖服务从体内人工授精(IUI)拓展至体外受精(IVF),极大地提升了其在辅助生殖市场的竞争力与服务能力,更进一步夯实了公司“综合医疗+特色专科”的多层次、多样化医疗业务模式。在国家鼓励生育政策的背景下,此举有望显著满足区域内日益增长的不孕不育患者需求,并为公司构建生命全周期内生生态系统奠定坚实基础,从而优化业务结构,提升综合诊疗实力。

财务表现改善与长期投资价值

尽管公司在2021年和2022年受疫情及停业整顿等因素影响,归母净利润出现亏损,但其营业收入展现出强劲的增长韧性,并在疫情后实现了快速复苏。特别是2022年第二季度营收环比增长150.33%,门急诊服务量大幅提升,充分验证了公司的经营修复能力。结合此次IVF资质的获批对未来盈利能力的积极影响,分析师对公司未来的盈利预测进行了调整,预计2023年将扭亏为盈,2024年归母净利润将实现显著增长。报告强调,国际医学作为A股市场中稀缺的、已验证单院成功复制能力的、国际化高医疗水平的民营三甲综合医院集团,兼具高壁垒与成长性,具备长期投资价值,因此维持“买入”评级。

主要内容

公司基本面与财务概览

市场表现与估值分析

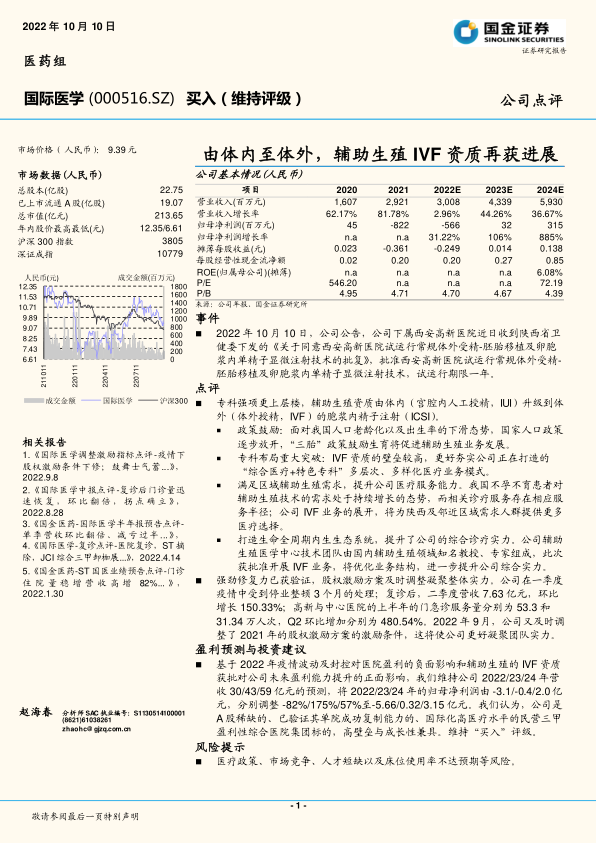

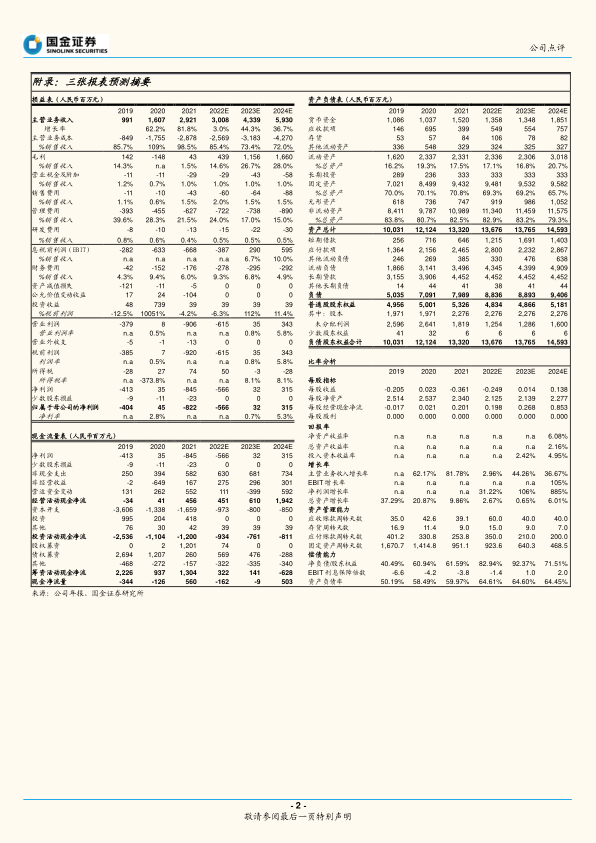

截至报告发布,国际医学的市场价格为9.39元人民币,总市值达到213.65亿元。公司总股本22.75亿股,其中已上市流通A股19.07亿股。在过去一年中,公司股价在6.61元至12.35元之间波动,显示出一定的市场活跃度。从估值指标来看,公司的市净率(P/B)在2020年至2024年预测期内呈现逐步下降趋势,从4.95倍降至4.39倍,这可能反映了市场对公司资产价值的逐步认可或未来盈利能力的预期改善。然而,由于公司在2021年和2022年预测期内归母净利润为负,导致市盈率(P/E)在这些年份无法计算或显示为“n.a.”,直至2024年预测期才恢复到72.19倍,这表明市场对公司未来盈利的预期较高,同时也反映了其当前盈利能力尚未完全释放。

营收与利润预测及增长驱动

公司在2020年至2024年预测期内的营业收入展现出持续且强劲的增长态势。从2020年的16.07亿元增长至2021年的29.21亿元,增长率高达81.78%。尽管2022年受疫情影响,营收增长率放缓至2.96%,但预计在2023年和2024年将分别实现44.26%和36.67%的高速增长,营收规模有望达到43.39亿元和59.30亿元。这表明公司在医疗服务市场的扩张能力和潜力巨大。

然而,归母净利润的波动性较大。2020年公司实现归母净利润45百万元,但在2021年和2022年预测期内分别录得-822百万元和-566百万元的亏损。这种亏损主要归因于疫情带来的停业整顿、运营成本增加以及新业务拓展的初期投入。值得注意的是,分析师预测公司将在2023年实现扭亏为盈,归母净利润达到32百万元,并在2024年大幅增长至315百万元,增长率高达885%。这一显著的盈利改善预期,主要得益于疫情影响的减弱、医院运营效率的提升以及辅助生殖IVF资质获批后新业务的贡献。摊薄每股收益(EPS)也随之从负值转为正值,并在2024年达到0.138元,印证了公司盈利能力的恢复和增强。每股经营性现金流净额持续为正且稳步增长,从2020年的0.02元增至2024年预测的0.85元,显示公司经营活动产生的现金流健康,为业务发展提供了有力支撑。

辅助生殖业务重大进展

IVF资质获批的战略意义

2022年10月10日,国际医学公告其下属西安高新医院获得陕西省卫健委批准,试运行常规体外受精-胚胎移植及卵胞浆内单精子显微注射技术(IVF/ICSI),试运行期限一年。这一事件是公司专科布局的重大突破,意味着其辅助生殖资质从体内人工授精(IUI)升级到体外受精(IVF)的胞浆内精子注射(ICSI),实现了从“体内”到“体外”的关键跨越。IVF资质的壁垒较高,其获批不仅提升了公司的技术水平和品牌影响力,更夯实了公司正在打造的“综合医疗+特色专科”多层次、多样化医疗业务模式。

政策支持与市场机遇分析

当前,中国面临人口老龄化加剧和出生率下滑的严峻挑战,国家人口政策逐步放开,“三胎”政策的鼓励生育导向为辅助生殖业务的发展提供了强劲的政策支持。辅助生殖技术作为解决不孕不育问题、提升生育率的重要手段,其市场需求持续增长。据统计,我国不孕不育患者对辅助生殖技术的需求处于持续增长态势,而相关诊疗服务存在一定的服务半径限制。国际医学此次IVF业务的展开,将有效满足陕西及邻近区域需求人群的医疗选择,填补区域内高水平辅助生殖服务的空白,从而抓住政策红利和市场机遇。

业务模式与综合能力提升

IVF资质的获批,不仅是技术层面的升级,更是公司业务模式和综合诊疗实力的全面提升。公司辅助生殖医学中心的技术团队由国内辅助生殖领域知名教授、专家组成,具备雄厚的专业实力。此次获批开展IVF业务,将优化公司的业务结构,使其能够提供更全面、更高端的辅助生殖服务,从而打造一个覆盖生命全周期的内生生态系统。这意味着公司能够为患者提供从孕前咨询、辅助生殖技术到孕期管理、产后康复等一系列综合性医疗服务,进一步提升其在医疗服务市场的核心竞争力。

经营韧性与激励机制

疫情后强劲复苏的验证

2022年第一季度,国际医学曾因疫情受到停业整顿3个月的处理,对公司运营造成了显著冲击。然而,在复诊后,公司展现出强劲的经营修复能力。第二季度营收达到7.63亿元,环比增长150.33%,实现了快速反弹。同期,高新医院和中心医院的上半年门急诊服务量分别为53.3万人次和31.34万人次,其中高新医院第二季度门急诊量环比大幅增加480.54%。这些数据充分验证了公司在面对外部冲击时的强大韧性、高效的运营管理能力以及患者对公司医疗服务的信任和需求。

股权激励方案的及时调整

为了更好地凝聚团队实力,激发员工积极性,公司于2022年9月及时调整了2021年的股权激励方案的激励条件。股权激励是现代企业管理中常用的一种激励机制,通过将员工利益与公司长期发展目标挂钩,能够有效提升团队的凝聚力和执行力。在经历疫情挑战和业务转型升级的关键时期,及时调整激励方案,能够确保核心团队的稳定性和积极性,为公司未来的发展提供持续的内生动力。

盈利预测与投资建议

业绩调整与驱动因素

基于2022年疫情波动及封控对医院盈利的负面影响,以及辅助生殖IVF资质获批对公司未来盈利能力提升的正面影响,分析师维持了公司2022/23/24年营收30/43/59亿元的预测。同时,对归母净利润进行了调整,将2022/23/24年的归母净利润分别调整至-5.66/0.32/3.15亿元,相较于此前的预测(-3.1/-0.4/2.0亿元)有显著变化,特别是2022年的亏损幅度扩大,而2023年和2024年的盈利预期则更为乐观。这一调整反映了分析师对短期疫情冲击的审慎评估,以及对长期辅助生殖业务增长潜力的信心。

公司定位与评级维持

分析师认为,国际医学是A股市场中稀缺的、已验证其单院成功复制能力的、国际化高医疗水平的民营三甲综合医院集团标的。其核心竞争力在于高壁垒的医疗资质(如此次IVF资质)和显著的成长性。公司在医疗服务领域的深耕和持续投入,使其在市场中占据独特的地位。鉴于公司在专科领域的突破、强劲的经营修复能力以及未来盈利的改善预期,分析师维持了对国际医学的“买入”评级。

风险提示

尽管公司前景广阔,但仍面临多重风险。主要包括:

- 医疗政策风险: 医疗行业受政策影响较大,如医保支付、药品耗材集中采购、医疗服务价格调整等政策变化可能对公司经营产生不利影响。

- 市场竞争风险: 随着医疗市场化程度的提高,市场竞争日益激烈,可能导致公司市场份额下降或盈利能力受损。

- 人才短缺风险: 高水平医疗人才,特别是辅助生殖等特色专科人才的稀缺性,可能导致公司在人才引进和保留方面面临挑战,影响服务质量和业务拓展。

- 床位使用率不达预期风险: 医院床位使用率是衡量运营效率的重要指标,若床位使用率未能达到预期,可能影响公司的营收和盈利能力。

总结

国际医学在2022年10月获得辅助生殖IVF/ICSI资质的试运行批复,是其在特色专科领域取得的里程碑式进展,标志着公司业务模式的战略升级和综合服务能力的显著提升。在国家鼓励生育政策的推动下,这一高壁垒业务的拓展将有效满足区域市场需求,并为公司构建生命全周期医疗生态系统奠定基础。尽管公司在2021-2022年受疫情影响导致归母净利润亏损,但其营业收入保持强劲增长,并在疫情后展现出卓越的经营修复能力,第二季度营收环比增长150.33%,门急诊量大幅回升。分析师据此调整了盈利预测,预计公司将在2023年实现扭亏为盈,并在2024年实现归母净利润的爆发式增长。鉴于公司作为A股市场稀缺的民营三甲综合医院集团,兼具高壁垒与成长性,分析师维持“买入”评级。然而,投资者仍需关注医疗政策、市场竞争、人才短缺及床位使用率等潜在风险。总体而言,国际医学凭借其核心业务突破、强劲的经营韧性以及优化的激励机制,展现出显著的长期投资价值和增长潜力。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送