-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

专家领航,科研领跑,立足八闽,辐射全国

专家领航,科研领跑,立足八闽,辐射全国

-

下载次数:

2461 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2023-01-03

-

页数:

21页

华厦眼科(301267)

投资逻辑

眼科全科诊疗服务体系先行者,行业优势地位稳固。公司成立于2004年,已建立八大眼科亚专科科室及眼视光的眼科全科诊疗服务体系,目前拥有57家专科医院,覆盖17个省及46个城市,以厦门眼科中心的影响力为基础,形成辐射全国的诊疗服务网点体系。以2021年收入规模计算,公司位列国内眼科医疗服务连锁机构公司第二。

专家团队实力雄厚,医教研一体化平台完善。公司组建了覆盖八大亚专科及眼视光的专家团队,汇聚中华医学会眼科学分会原主任委员黎晓新教授、赵堪兴教授等具有国际影响力的眼科学界专家,拥有医师总数达891人。公司致力于推进临床诊疗、医学研究和教学培训相结合的“医教研”体系的整体协同发展。下属医院厦门眼科中心持续开展临床研究合作及学术交流,推进公司的学科建设和诊疗实力的提升。

多项核心业务均衡拓展,屈光、视光业务发展快速。公司在眼底、白内障等基础眼病领域拥有众多知名专家,技术优势及高知名度保证了就诊人数及手术量的持续增长。公司顺应消费升级趋势积极调整战略布局,至2021年,公司第一大收入来源屈光业务占比已达37%,中高端手术占比不断增加。

公司本次公开发行股票募集资金用于:天津华厦眼科医院项目;区域视光中心建设项;现有医院医疗服务能力升级项目;信息化运营管理系统建设项目;补充营运资金项目。

盈利预测与投资建议

我们认为公司积极在全国范围内完善眼科医疗服务网络,后续区域视光中心建设项目、现有医院医疗服务能力升级项目落地后有望进一步贡献业绩增量,2022年前三季度公司实现归母净利润3.98亿元(+18.13%),预计公司22-24年归母净利润为5.21亿元、6.80亿元、8.68亿元,22-24年分别同比增长15%、30%、28%。参考同行业上市公司可比估值情况,给予公司23年70倍PE估值,对应目标价85元/股,首次覆盖给予“买入”评级。

风险提示

租赁物业存在瑕疵的风险;下属医院盈利不及预期的风险;医保定点资格风险;眼科人才流失或不足的风险;限售股解禁风险。

中心思想

市场扩张与全科诊疗优势奠定增长基石

华厦眼科作为国内眼科全科诊疗服务体系的先行者,凭借其在全国范围内广泛布局的57家专科医院和覆盖八大亚专科及眼视光的全面诊疗服务,已稳固其行业第二的领先地位。公司通过“医教研”一体化平台,汇聚顶尖专家团队,持续提升临床诊疗和科研实力,为患者提供高质量的眼科医疗服务。在我国眼科医疗服务市场规模持续扩大、民营医院占比不断提升以及青少年近视率居高不下的背景下,华厦眼科的专业优势和连锁运营模式使其能够有效抓住市场机遇。

消费升级驱动业务结构优化与盈利能力提升

公司积极顺应消费升级趋势,优化业务结构,推动屈光、视光等消费类眼科业务快速发展。中高端屈光手术和白内障晶体应用比例的不断提升,显著提高了客单价和盈利能力。同时,公司通过募集资金投资于区域视光中心建设、现有医院医疗服务能力升级及信息化运营管理系统建设等项目,进一步巩固其市场地位并拓展业务辐射范围。预计未来几年,随着防疫政策调整后线下诊疗的有序恢复和前期积压需求的释放,公司业绩将持续增长,展现出强劲的盈利能力和投资价值。

主要内容

眼科医疗市场概览:政策与需求共振下的高成长性

市场规模持续扩张,民营医疗异军突起

我国眼科医疗服务市场规模呈现显著增长态势,从2015年的507.1亿元人民币扩大至2019年的1037.4亿元人民币,年复合增长率高达19.6%。在这一增长浪潮中,民营眼科医院表现尤为突出,其市场规模从2015年的约189.3亿元人民币迅速增至2019年的约401.6亿元人民币,年复合增长率达到20.7%。民营医院凭借先进设备和良好就医环境,吸引了越来越多的患者。同时,民营医院在床位数量、诊疗人数和住院量等指标上的增速均高于公立医院,其在全国医疗服务指标中的占比持续提升,例如2019年民营医院医师数量占比已达25.8%。

人口结构变化与不良用眼习惯催生巨大需求

随着我国人口老龄化程度的加深,以及民众不良用眼习惯的持续存在,眼科急门诊诊疗人次稳步攀升,从2015年的约98.4百万人次增长至2019年的127.9百万人次,年复合增长率约为6.8%。其中,眼科专科医院的门急诊人数增长速度超过整体眼科诊疗人数。此外,青少年近视率居高不下,2020年总体近视率为52.7%,其中高中生近视率高达80.50%,政府高度重视近视防控并出台相关政策,预计将释放巨大的视光诊疗需求。

华厦眼科:全科诊疗与连锁运营构建核心竞争力

领先的诊疗网络与稳健的财务表现

华厦眼科成立于2004年,专注于眼科专科医疗服务,已建立覆盖白内障、屈光、眼底等八大眼科亚专科及眼视光的全面诊疗服务体系。公司目前拥有57家专科医院,覆盖17个省及46个城市,形成了辐射全国的诊疗服务网点体系。以2021年收入规模计算,公司位列国内眼科医疗服务连锁机构第二。在财务表现方面,公司经营业绩持续向好,营业收入从2017年的15.97亿元人民币增长至2021年的30.64亿元人民币,年均复合增长率为17.69%。归母净利润从2017年的0.77亿元人民币大幅增长至2021年的4.55亿元人民币,年均复合增长率高达55.70%。2022年前三季度,公司实现营收25.23亿元人民币(同比增长10.15%),归母净利润3.98亿元人民币(同比增长18.13%)。

区域业绩贡献与业务结构优化

公司眼科医疗业务是主要收入来源,2021年贡献了26.26亿元人民币收入(同比增长19.98%)。配镜业务收入也快速增长,2021年达到3.60亿元人民币,占比12.01%。在区域分布上,华东地区是公司主要业绩贡献者,2021年收入达到21.93亿元人民币,华南、西南等地区业务发展迅速。值得注意的是,公司医保结算收入占主营业务收入比重呈现逐年下降趋势,显示出其业务模式对医保依赖度的降低。在具体诊疗项目上,屈光项目和白内障项目是主要收入来源,2021年分别实现营收9.58亿元人民币(占比36.47%)和7.56亿元人民币(占比28.80%)。公司综合毛利率稳中有升,净利润率持续提升,管理费用率则逐渐下降,盈利能力得到显著改善。

专家荟萃与高效布局:驱动连锁复制与消费升级

顶尖专家团队与医教研一体化平台

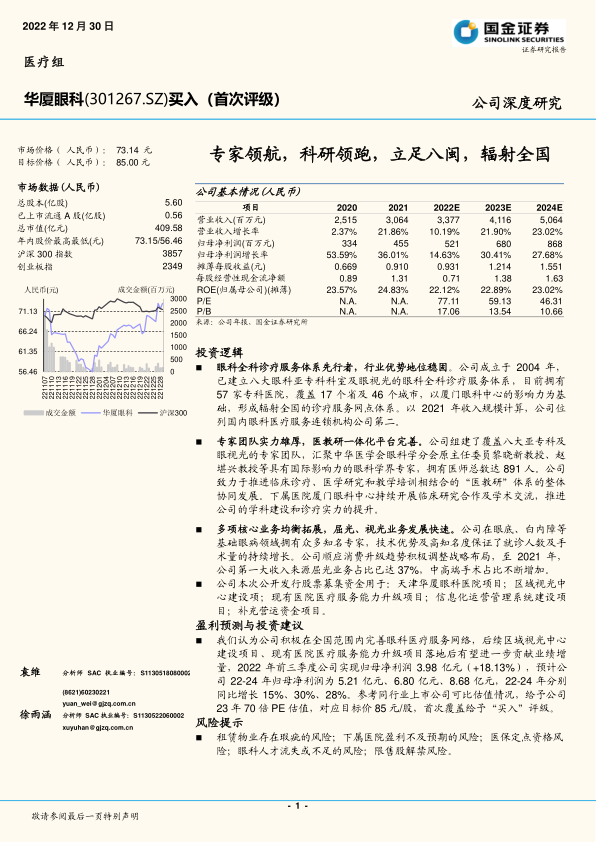

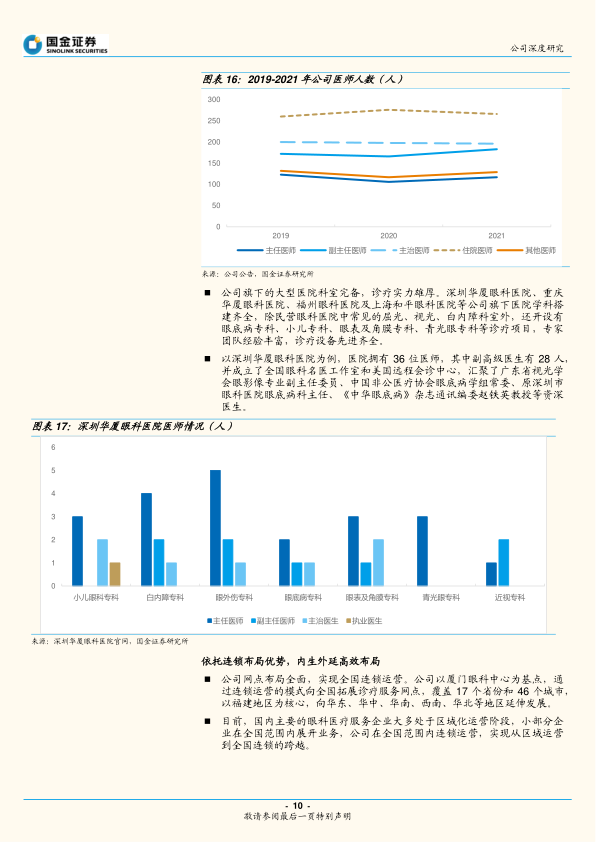

华厦眼科以厦门眼科中心为技术核心,汇聚了黎晓新、赵堪兴、葛坚、刘祖国等一批具有国际影响力的眼科学界专家,建立了覆盖九大学科的全面诊疗体系。厦门眼科中心作为国家临床重点专科和国家药物临床试验机构,持续开展临床研究合作及学术交流,推动学科建设和诊疗实力提升。2009年至2021年,公司共承接科研项目224项,其中国家级项目83项。截至2021年,公司拥有891名医师,其中副高级医师300人,占比33.67%,为集团的连锁复制和技术输出提供了坚实的人才基础。

连锁布局优势与消费升级业务加速

公司通过“内生增长和外延扩张”相结合的连锁运营模式,实现了从区域运营到全国连锁的跨越,诊疗网点覆盖全国多地。截至2021年,公司旗下35家医院已进入盈利阶段,深圳华厦、宁德华厦、台州耀明等多家医院扭亏为盈,成熟医院凭借品牌知名度和获客渠道持续贡献高质量收益。在业务发展上,公司在白内障、眼底等基础眼病领域保持稳定增长,2019-2021年该类服务收入从13.51亿元人民币增长至14.51亿元人民币。同时,公司积极发展消费类业务,如屈光和视光业务,2021年屈光、视光业务收入占比分别为31.25%和11.78%。中高端屈光手术(如全飞秒、ICL)占比不断提升,2021年中高端手术量达70,439眼,单价达9790.3元/眼。白内障手术也顺应消费升级趋势,中高端晶体应用比例快速提升,2021年平均客单价达到7110元人民币,显著提升了业务附加值。

盈利预测与投资建议

业绩展望与估值分析

国金证券研究所预计,随着居民健康意识提升、老龄化进程加速以及防疫政策调整后线下诊疗的有序恢复,华厦眼科的眼科医疗服务业务和配镜业务将迎来快速增长。预计2022-2024年公司营业收入分别为33.77亿元、41.16亿元和50.64亿元人民币,分别同比增长10.2%、21.9%和23.0%。归母净利润预计分别为5.21亿元、6.80亿元和8.68亿元人民币,分别同比增长15%、30%和28%。考虑到公司积极完善全国眼科医疗服务网络,后续区域视光中心建设项目、现有医院医疗服务能力升级项目落地后有望进一步贡献业绩增量。参考同行业上市公司可比估值情况,给予公司2023年70倍PE估值,对应目标价85元/股,首次覆盖给予“买入”评级。

募集资金用途与风险提示

公司本次公开发行股票募集资金将主要用于天津华厦眼科医院项目、区域视光中心建设项目、现有医院医疗服务能力升级项目、信息化运营管理系统建设项目以及补充营运资金项目,旨在扩大业务辐射范围,提高专业服务水平和运营效率。然而,报告也提示了多项风险,包括租赁物业存在瑕疵、下属医院盈利不及预期、医保定点资格风险、眼科人才流失或不足的风险以及限售股解禁风险,这些因素可能对公司未来的经营和股价产生不利影响。

总结

华厦眼科凭借其在眼科全科诊疗领域的深厚积累、全国性的连锁运营网络以及强大的专家团队和医教研一体化平台,在国内眼科医疗服务市场中占据重要地位。在政策支持和市场需求持续扩张的背景下,公司通过优化业务结构,大力发展屈光、视光等消费升级类业务,实现了营收和净利润的稳健增长。尽管面临租赁物业、医院盈利、医保政策、人才流失和限售股解禁等潜在风险,但公司通过募集资金投资于扩张和升级项目,有望进一步巩固其市场优势并加速业绩增长。综合来看,华厦眼科展现出显著的成长潜力和投资价值,被给予“买入”评级。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送