-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

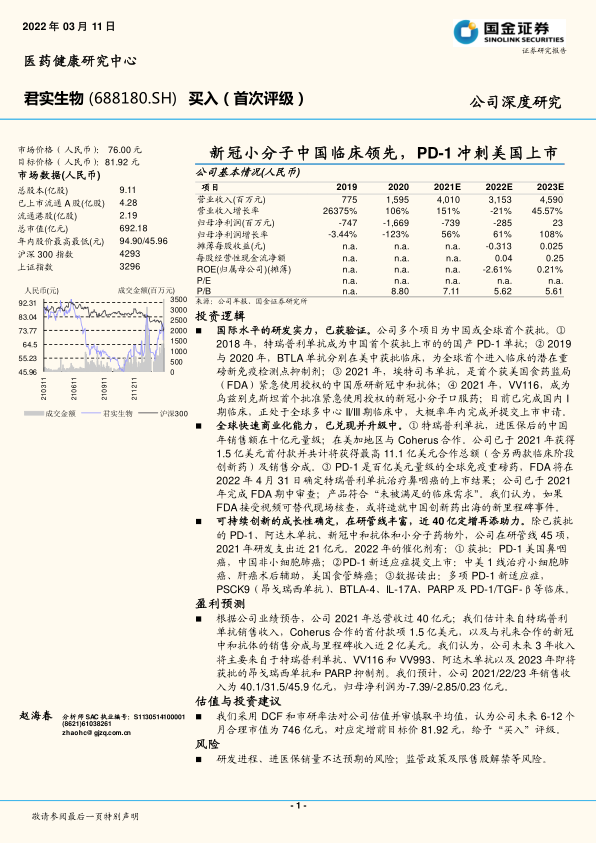

新冠小分子中国临床领先,PD-1冲刺美国上市

新冠小分子中国临床领先,PD-1冲刺美国上市

-

下载次数:

2699 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-03-13

-

页数:

44页

君实生物(688180)

投资逻辑

国际水平的研发实力,已获验证。公司多个项目为中国或全球首个获批。①2018 年,特瑞普利单抗成为中国首个获批上市的的国产 PD-1 单抗;② 2019与 2020 年,BTLA 单抗分别在美中获批临床,为全球首个进入临床的潜在重磅新免疫检测点抑制剂;③ 2021 年,埃特司韦单抗,是首个获美国食药监局(FDA)紧急使用授权的中国原研新冠中和抗体;④ 2021 年,VV116,成为乌兹别克斯坦首个批准紧急使用授权的新冠小分子口服药;目前已完成国内 I期临床,正处于全球多中心 II/III期临床中,大概率年内完成并提交上市申请。

全球快速商业化能力,已兑现并升级中。① 特瑞普利单抗,进医保后的中国年销售额在十亿元量级;在美加地区与 Coherus 合作。公司已于 2021 年获得1.5 亿美元首付款并共计将获得最高 11.1 亿美元合作总额(含另两款临床阶段创新药)及销售分成。③ PD-1 是百亿美元量级的全球免疫重磅药,FDA 将在2022 年 4 月 31 日确定特瑞普利单抗治疗鼻咽癌的上市结果;公司已于 2021年完成 FDA 期中审查;产品符合“未被满足的临床需求”。我们认为,如果FDA 接受视频可替代现场核查,或将造就中国创新药出海的新里程碑事件。

可持续创新的成长性确定,在研管线丰富,近 40 亿定增再添助力。除已获批的 PD-1、阿达木单抗、新冠中和抗体和小分子药物外,公司在研管线 45 项,2021 年研发支出近 21 亿元。2022 年的催化剂有:① 获批:PD-1 美国鼻咽癌,中国非小细胞肺癌;②PD-1 新适应症提交上市:中美 1 线治疗小细胞肺癌、肝癌术后辅助,美国食管鳞癌;③数据读出:多项 PD-1 新适应症,PSCK9(昂戈瑞西单抗)、BTLA-4、IL-17A、PARP 及 PD-1/TGF-β等临床。盈利预测

根据公司业绩预告,公司 2021 年总营收过 40 亿元;我们估计来自特瑞普利单抗销售收入,Coherus 合作的首付款项 1.5 亿美元,以及与礼来合作的新冠中和抗体的销售分成与里程碑收入近 2 亿美元。我们认为,公司未来 3 年收入将主要来自于特瑞普利单抗、VV116 和 VV993、阿达木单抗以及 2023 年即将获批的昂戈瑞西单抗和 PARP 抑制剂。我们预计,公司 2021/22/23 年销售收入为 40.1/31.5/45.9 亿元,归母净利润为-7.39/-2.85/0.23 亿元。

估值与投资建议

我们采用 DCF 和市研率法对公司估值并审慎取平均值,认为公司未来 6-12 个月合理市值为 746 亿元,对应定增前目标价 81.92 元,给予“买入”评级。

风险

研发进程、进医保销量不达预期的风险;监管政策及限售股解禁等风险。

中心思想

创新驱动与国际化战略

本报告核心观点指出,君实生物作为中国生物创新药领域的领先企业,凭借其卓越的研发实力和全球快速商业化能力,在PD-1单抗、新冠治疗药物等多个关键领域取得了“中国首个”或“全球首个”的突破性成就。公司通过持续的源头创新和积极的国际合作(如与Coherus、礼来制药的合作),不断拓展产品管线,并加速其核心产品在全球市场的布局和商业化进程。

多元化产品管线与市场潜力

报告强调,君实生物拥有涵盖肿瘤免疫、代谢疾病、抗感染、自身免疫和神经系统等五大热门治疗领域的丰富在研管线,为公司未来可持续增长奠定了坚实基础。随着特瑞普利单抗适应症的不断拓展(尤其是一线及围手术期治疗),以及新冠口服小分子药物、阿达木单抗类似药、PCSK9抑制剂等重磅产品的陆续上市,公司营收有望实现快速增长,并逐步实现盈亏平衡,展现出巨大的市场潜力和投资价值。

主要内容

君实生物的研发实力与市场地位

- 八年飞速成长,PD-1于中国、新冠药物于美国,皆为国产首家获批

- 君实生物自2012年创立以来,已发展成为国内生物创新药头部企业,具备从药物发现到商业化的全产业链能力。

- 公司在多个领域实现突破:2018年特瑞普利单抗成为中国首个获批上市的国产PD-1单抗;2019年和2020年BTLA单抗分别在美中获批临床,为全球首个进入临床的潜在重磅新免疫检测点抑制剂;2021年埃特司韦单抗获美国FDA紧急使用授权(EUA),成为首个获批的中国原研新冠中和抗体;2021年VV116成为乌兹别克斯坦首个批准紧急使用授权的新冠小分子口服药,并有望年内完成国内临床并提交上市申请。

- 公司研发团队实力雄厚,截至2021年上半年拥有846名研发人员,近半数具硕士以上学历,全球总员工超2500人。

- 突破 Breakeven,在研管线丰富,商业化后劲可期

- 公司研发投入持续高增长,2020年达17.78亿元,同比增长87.95%;2021年研发投入近21亿元,通过内部自研和外部合作双管齐下。

- 君实生物产品管线覆盖肿瘤免疫治疗、代谢类疾病、抗感染、自身免疫和神经系统五大热门治疗领域,目前有3个产品处于商业化阶段(特瑞普利单抗、埃特司韦单抗和VV116),1款产品处于上市申请阶段。

- 公司在2021年上半年首次实现归母净利润900万元,突破盈亏平衡。根据业绩预告,2021年总营收超40亿元,主要来源于特瑞普利单抗销售、与Coherus合作的首付款1.5亿美元,以及与礼来合作的新冠中和抗体销售分成与里程碑收入近2亿美元。

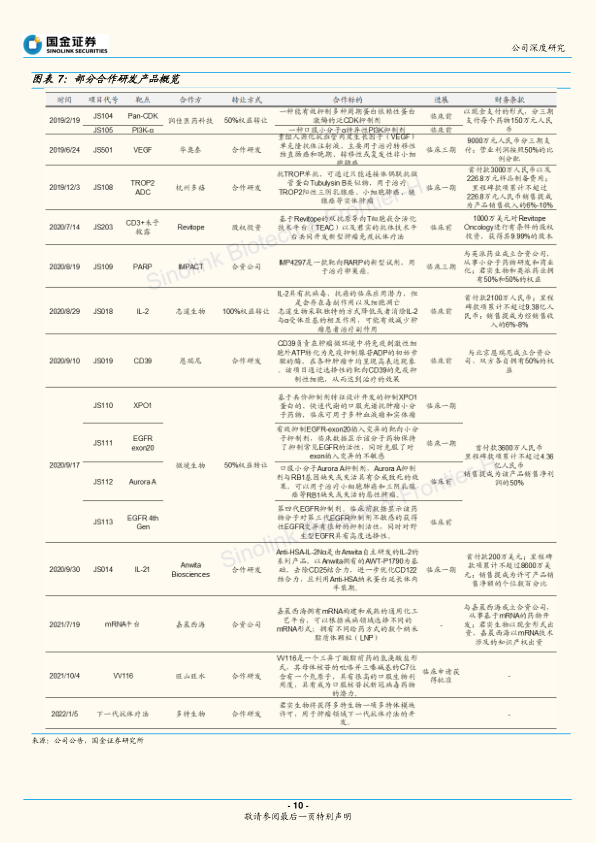

- 引进补充自研产品管线,携手Coherus推进美国商业化进程

- 公司积极通过获取权益、股权投资等方式拓展产品管线,构建以特瑞普利单抗为中心的多层次用药梯队,合作范围涵盖单抗、小分子药、ADC药物等。

- 与英派药业合作设立公司,取得PARP抑制剂IMP4297(JS109)50%权益,该抑制剂正进行BRCA突变晚期卵巢癌患者的临床三期研究。

- 与旺山旺水公司合作开发口服核苷类新冠药物VV116和3CL蛋白抑制剂口服新冠药VV993,VV116已在乌兹别克斯坦获EUA,并有望在中国获批。

- 2021年2月,公司与Coherus签署商业化合作协议,授予Coherus特瑞普利单抗在美加地区的独家许可,获得1.5亿美元首付款及最高3.8亿美元里程碑款项,助力产品国际化。2022年1月,Coherus行使JS006选择权,支付3500万美元执行费及后续里程碑款项。

特瑞普利单抗的市场竞争与适应症拓展

- PD-1市场角逐激烈,特瑞普利单抗国产首个获批者

- PD-1/L1抑制剂通过阻断T淋巴细胞免疫抑制通路,恢复T细胞免疫能力以抑制肿瘤生长,是创新药企研发热门靶点。

- 全球PD-1/PD-L1市场规模2020年达306亿美元,预计2025年CAGR达17%;中国市场2020年为20亿元,预计2025年可达75亿美元,CAGR达30.5%。

- 特瑞普利单抗(拓益)是中国首个研发并上市的抗PD-1单抗,于2018年12月获批,具有先发优势。公司拥有不少于20项关于特瑞普利单抗的临床试验,已获批黑色素瘤二线、鼻咽癌三线、尿路上皮癌二线治疗,鼻咽癌一线治疗已获NMPA批准,非小细胞肺癌一线治疗上市申请已获受理。

- 特瑞普利单抗是IgG4/Kappa亚型国产原研免疫检查点抑制剂,具有独特的CDR序列和诱导PD-1内吞作用,不仅阻断PD-1与配体结合,还能降低PD-1膜表面表达。

- PD-1市场玩家多,进入医保,以价换量或提升市场份额

- 中国PD-1/L1单抗销售规模增速迅猛,2020年中国6家获批PD-1药品销售额达107.87亿元,同比增长350%。目前中国市场形成“2款进口+6款国产”的PD-1销售格局。

- 国产PD-1单抗纳入医保后,价格优势明显,进口PD-1单抗市场份额从2019年的53%下降至2021年上半年的31%。特瑞普利单抗2021年医保谈判成功,新增鼻咽癌、尿路上皮癌适应症,销量显著提升,2021年上半年销量接近2020年全年两倍。

- “一线+围手术期”适应症范围日益扩大,肺癌大适应症即将获批

- 特瑞普利单抗是国产PD-1单抗中唯一被批准用于治疗晚期黑色素瘤的药物,在亚洲患者常见的肢端型黑色素瘤中与K药反应率差距较小,且在PD-L1+患者中表现更好。

- 公司积极向一线治疗方案进军,鼻咽癌联合化疗一线治疗已获批,食管鳞癌一线治疗递交NDA。特瑞普利单抗联合化疗用于一线治疗鼻咽癌的研究成果以封面形式发表在《自然-医学》杂志,是首个证明联合治疗可获得更好PFS和OS的国际三期临床试验。FDA已受理其用于治疗复发或转移性鼻咽癌的BLA,并给予优先审评。

- 公司前瞻布局“围手术期”治疗方案,潜在市场巨大。针对肺癌患者,形成了涵盖新辅助治疗的全面用药布局,在研管线中有4项针对肺癌研究。2021年12月,特瑞普利单抗联合标准一线化疗用于未经治疗、驱动基因阴性的晚期NSCLC的新适应症上市申请获受理,若获批将是其应用于大适应症的重要转变。

- 特瑞普利单抗辅助治疗dMMR/MSI-H局部进展期结直肠癌临床试验pCR高达88%,结果发表在《柳叶刀》。

- 自研+外部合作,探索PD-1与其他疗法之间的高效协同

- 公司在推进特瑞普利单抗临床试验的同时,积极寻求市场拓展方法,与Coherus的商业合作是产品出海的重要一步。

新冠治疗药物的领先布局

- 首个国产新冠中和抗体美国获批EUA,新研发推进中

- 君实生物与中科院微生物研究所合作开发的新冠中和抗体(埃特司韦单抗)项目进展迅速,仅用4个月完成临床前开发,是全球首个在健康受试者中开展临床试验的新冠病毒中和抗体,也是国内最早进入临床阶段的。

- 埃特司韦单抗是一款重组全人源中和抗体,通过特异性结合新冠病毒刺突蛋白受体结合域阻断病毒感染。临床前研究结果显示其具有较强中和活性。

- 携手礼来开展新冠中和抗体“鸡尾酒”疗法,中国原研首个美国获批

- 2020年5月,公司与美国礼来签订合作协议,授予礼来在大中华地区之外对埃特司韦单抗的独占许可,获得1000万美元首付款及最高2.45亿美元里程碑款项,以及后续销售分成。

- 埃特司韦单抗与巴尼韦单抗联合使用的“鸡尾酒”疗法治理轻度至中度新冠患者的三期试验达到主要研究终点,临床数据显示可降低70%因新冠住院和死亡的风险。

- 2021年2月,FDA批准“鸡尾酒”疗法的EUA,并于2021年12月扩大至0-12岁高危儿科患者,是全球首个且唯一能在12岁以下人群中紧急使用的中和抗体疗法。

- 新冠中和抗体抢先机,美国政府订单过百万剂

- 尽管曾因对Gamma和Beta变异株中和能力有限而暂停供应,但因对Delta变异株具有良好中和能力,FDA于2021年8月重新授予君实/礼来联合疗法EUA。

- 美国政府于2021年9月和11月向礼来采购了总计超过百万剂埃特司韦单抗,价值超过16亿美元,再次证明了联合疗法在新冠治疗上的认可。

自有药物研发与商业化体系

- 自有药物从发现到商业化完整产业链,in-house研发实力不容小觑

- 公司拥有全球一体化研发体系,在旧金山、马里兰和苏州设有研发中心,分工合作,高效协同。

- 构建了7个核心技术平台,包括人体膜受体蛋白组库和高通量筛选平台等,形成完整的全生命周期药物研发技术体系。

- 苏州和上海两大生产基地提供产能保障,总计拥有34500L发酵能力。

- 以 BTLA单抗为代表的FIC管线夯实中,中美两地同时推进

- JS004是全球首个特异性针对B细胞和T淋巴细胞衰减因子(BTLA)的抗BTLA单抗注射液,采用“中美双报”模式推进开发,已完成Ia期剂量爬坡,进入Ib/II期剂量扩展阶段,并探索与特瑞普利单抗联合用药。

- 阿达木单抗类似药进入获批制证阶段,原研进入医保有助于渗透率提升

- UBP1211为重组人源抗TNF-α单抗注射液,是修美乐(阿达木单抗)的类似药,临床前研究显示与修美乐在结构、功能及药代动力学上高度相似。

- 国内抗TNF-α市场竞争激烈,已有5款阿达木单抗获批。公司于2019年11月提交上市申请,预计获批后将面临销售压力,但原研药进入医保有助于推动国内TNF-α抑制剂需求和销量上涨。

- 昂戈瑞西单抗临床数据表现优异,或成高血脂患者福音

- 中国血脂异常患病率不断提高,PCSK9(前蛋白转化酶枯草溶菌素9)是他汀类药物后公认最有效的降脂靶点,市场前景广阔。

- 目前全球上市的2个PCSK9单抗药物(依洛尤单抗、阿利西尤单抗)在降低LDL-C水平方面表现优异。

- 君实生物的PCSK9抑制剂JS002研发进度国内领先,临床数据显示出良好的安全性、耐受性及与同靶点产品可比的降脂幅度,且持续时间更长,三期临床研究已完成患者入组,预计2023年上市。

盈利预测与投资建议

- 盈利预测

- 公司商业化产品主要为特瑞普利单抗、埃特司韦单抗,新冠口服小分子VV116已获乌兹别克斯坦EUA,有望2022年在中国获批。阿达木单抗处于审批完成制证阶段;昂戈瑞西单抗PCSK9、PARP抑制剂处于临床三期,预计2023年获批。

- 报告预测,公司2021/22/23年销售收入分别为40.1/31.5/45.9亿元;归母净利润分别为-7.39/-2.85/0.23亿元,预计2023年实现盈利。

- 投资建议及估值

- 采用现金流折现法(DCF)和市研率法对公司进行估值,并审慎选取均值。

- DCF法考虑特瑞普利单抗、埃特司韦单抗、VV116/VV993、阿达木单抗、昂戈瑞西单抗和PARP抑制剂的营收增量及成功概率,计算公司合理市值约为732亿元。

- 市研率法选取贝达药业、百济神州、信达生物、歌礼制药为可比公司,平均市研率倍数为43倍和92倍,审慎选取41倍和80倍,得出合理市值区间757.6~764.54亿元,取中间值761亿元。

- 综合两种估值方法,报告认为公司未来6-12个月合理市值为746.30亿元,对应目标价81.92元,给予“买入”评级。

- 风险提示

- 产品研发不达预期风险:核心产品及在研管线可能面临临床结果不佳、研发失败的风险。

- 进入医保后销量不及预期风险:PD-1市场竞争激烈,可能面临市场份额下滑风险。

- 监管政策相关风险:国家出台新监管政策可能影响临床试验进度和成本。

- 限售股解禁风险:2022年7月15日有6835万股解禁,可能导致股价波动。

总结

君实生物凭借其强大的自主研发能力和前瞻性的国际化战略,已在PD-1单抗、新冠治疗药物等多个关键生物医药领域取得显著突破,确立了其在中国创新药企中的领先地位。公司拥有丰富且多元化的产品管线,涵盖肿瘤免疫、抗感染等多个热门治疗领域,其中特瑞普利单抗的适应症不断拓展,新冠口服小分子药物和PCSK9抑制剂等重磅产品也即将上市,为公司未来营收增长提供了坚实支撑。尽管短期内仍面临研发投入高、市场竞争激烈等挑战,但随着核心产品商业化进程的加速和新药的陆续获批,公司有望在2023年实现盈利,并展现出巨大的长期增长潜力。基于对公司产品管线、市场前景和财务预测的综合分析,报告给予君实生物“买入”评级,目标价81.92元,反映了对其未来发展的积极预期。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送